3. Формы безналичных расчетов

Формы расчетов между плательщиком и получателем средств определяются договором (соглашением, отдельными договоренностями).

Форма расчетов представляет собой совокупность взаимосвязанных элементов, к числу которых относится способ платежа, отражающий особенности характера и движения расчетных документов.

4. Учет операций на специальных счетах организации

Специальные счета открываются предприятиями для осуществления спец.операций по хранению ДС, открытию карточных счетов, и др. формам безналичных расчетов. Они открываются отдельно от р/с и операции по ним ведутся на А сальдовом счете 55 «Спец.счета в банках».

Д – поступление; К – списание денег; С – остаток (наличие) на н. и к. периода.

К счету 55 могут быть открыты субсчета:

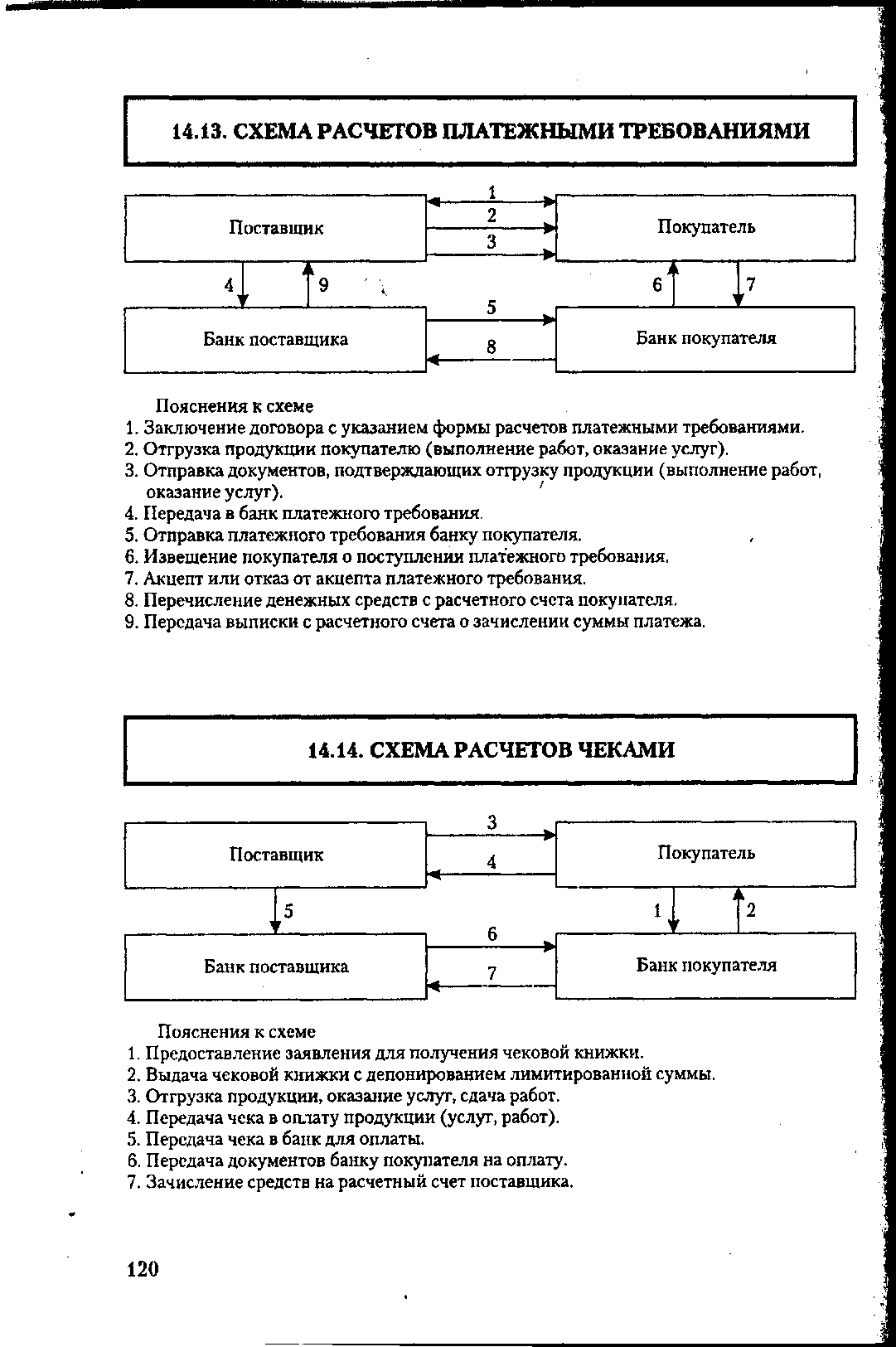

55-1 «Аккредитивы» - учитывается движение средств, находящихся в аккредитивах. Аккредитив – поручение банка покупателя банку поставщика оплатить счета за отгруженный товар или услугу на условиях, предусмотренных в аккредитивном заявлении покупателя. Аккредитивы бывают покрытые и непокрытые.

При выставлении покрытого (депонированного) аккредитива оплата производится при условии оприходования МЦ. При его открытии банк-эмитент (где открывается ак.) обязан перечислить сумму аккредитива (покрытие) за счет плательщика в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента.

Непокрытые аккредитивы, как правило, оплачиваются за счет предоставленных кредитов банка.

Наиболее распространены покрытые аккредитивы. Неиспользованный аккредитив возвращается покупателю.

Д 55-1 К 51, 52 – зачисление ДС в аккредитивы (выставлен ак., открытие ак.счета)

Д 60 К 55-1 - уплачено поставщику за счет ак.

Д 51 К 55-1 - возврат неиспользованного аккредитива

Д 91 К 51 - оплата за обслуживание аккредитива банку

55-2 – «Чековые книжки» - сброшюрованные расчетные чеки, с помощью которых производится списание ДС со спецсчета предъявителю чека (чекодержателю).

Для расчетов за товары (р,у) предприятие оформляет чековую книжку. При этом оно депонирует на спецсчете в банке некоторую сумму. Банк выдает предприятию чековую книжку с указанной в ней депонированной суммой (лимитом). Предприятие расплачивается с поставщиком чеком при оформлении покупки в пределах лимита. Поставщик предъявляет чек в банк и банк списывает суммы депонента в адрес поставщика.

Д 55-2 К 51 – зачисление (депонирование) ДС для расчетов чеками

Д 006 – оприходованы полученные в банке чеки

Д 60, 76 К 55-2 - уплачено поставщику за счет средств по чекам

К 006 - списаны использованные чеки, возвращенные в банк чеки

Д 51 К 55-2 - возврат неиспользованных средств

55-3 «Депозитные счета». Депозит – вклад в банки с целью хранения ДС и получения %-ов.

Д 55-3 К 51 – перечислены ДС с р/с на депозит

Д 55-3 К 91 - начислены % по депозитному вкладу

Д 51 К 55-3 - возврат депозита, получение %-ов

55-4 «Карточные счета» - учет операций по корпоративным картам.

Д 55-4 К 51 – зачисление ДС на карточный счет (открытие карточного счета)

Д 70 К 55-4 - выдача з/пл через карточные счета

Д 71 К 55-4 - выдача ДС под отчет с использованием карточного счета

5. Особенности учета валютных операций в организации

Для осуществления экспортно-импортных операций, приобретения и продажи инвалюты и хранения денег в инвалюте предприятия открывают валютные счета по аналогии с расчетными.

Резиденты (российские юр. и физ. лица) открывают банковские счета в иностранной валюте в уполномоченных банках (банки, имеющие лицензию на совершение банковских операций в рублях и иностранной валюте, выданную Банком России) без ограничений. Обо всех открытых счетах необходимо сообщать в налоговую инспекцию.

Взаимоотношения банка и владельца валютного счета определяются на основе заключенного ими договора банковского счета.

Механизм открытия, закрытия валютного счета, списания и зачисления ДС во многом аналогичен соответствующим операциям по р/с, но имеются определенные особенности, которые вызваны оценкой инвалюты в рублевом эквиваленте и возникновении при этом курсовых разниц.

Особенности учета операций в иностранной валюте регламентируются ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». В соответствии с ним валютные операции отражаются в учете в 2-х оценках: в инвалюте и в руб. технически это достигается разными способами – либо составляется 2 комплекта учетных регистров- один- в руб., др.- в валюте; либо производятся записи дробью – числитель и знаменатель.

Пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому ЦБ Российской Федерации. При этом образуются положительные и отрицательные курсовые разницы.

Курсовая разница – разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода.

Курсовая разница отражается в бухгалтерском учете и бухгалтерской отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность. Она подлежит зачислению на финансовые результаты организации как прочие доходы (положительная курсовая разница) или прочие расходы (отрицательная курсовая разница), т.е. в К или Д счета 91.

Если курсовая разница возникает при совершении операций, связанных с расчетами с учредителями по вкладам в уставный капитал организации в инвалюте, то она подлежит зачислению в добавочный капитал этой организации.

Д 91 К 60,76, 52, 57….- отрицат. курс. разница

Д 60,76, 52, 57…К 91 – положит. курс. разница

Д 75.1 (83) К 83 (75.1) - положит. и отрицат. курс. разницы при расчетах по вкладам в УК в инвалюте.

Пример

Приобретены товары от ин.поставщика на 10000 дол. При курсе ЦБ 32 руб./дол. Оплачены товары при курсе 33,5 руб./дол.

Д 41 К 60 – 10000дол./320000 руб.

Д 60 К 52 – 10000дол./335000 руб.

Д 91 К 60 – 15000 руб. (10000 * 1,5)

Для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в банках на территории РФ и за ее пределами, предназначен активный счет 52 «Валютные счета».

К счету 52 «Валютные счета» могут быть открыты следующие субсчета:

52-1 |

Валютные счета внутри страны |

Субсчет вводится организацией по каждому открытому валютному счету |

52-1-1 |

Транзитный валютный счет |

Отражаются валютные средства, поступающие от иностр. контрагентов: платежи за поставленную продукцию, оказанные услуги, выполенные рабо-ты, полученные кредиты и займы в инвалюте и т.п. |

52-1-2 |

Текущий валютный счет |

Отражаются валютные средства для текущих расходов: оплаты товаров, работ, услуг, расходы на командировки и т.п. |

52-1-3 |

Специальный валютный счет |

Зачисляется валюта, купленная на внутреннем валютном рынке |

52-2 |

Валютный счет за рубежом |

Счета, открываемые в иностранной валюте в зарубежных банках |

Операции по счету 52 отражаются на основании выписок банка и приложенных к ним денежно-расчетных документов. Поступление денежных средств отражается по дебету счета 52, а списание — по кредиту этого счета.

Аналитический учет по счету 52 ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте.

Предприятия могут покупать инвалюту на внутреннем валютном рынке для определенных целей: на командир. расходы, для оплаты товаров, работ, услуг иностранным партнерам. Также они могут свободно продавать иностранную валюту. Покупка и продажа ведется через уполномоченные банки.

Корреспонденция счетов по некоторым операциям с иностранной валютой:

Д 52 К 66, 67 - получен краткоср., долгоср. кредит или займ в инвалюте.

Д 91 К 66, 67 - начислены проценты по кредиту или займу;

Д 66, 67 К 52 - уплачены проценты, возвращен кредит или займ.

Д 57 К 51 - перечислены деньги на покупку валюты;

Д 52 К 57 - зачислена валюта на счет организации;

Д 50 К 52 - оприходована наличная валюта в кассе;

Д 71 К 50 - выдана валюта командированному работнику под отчет;

Д 62 К 90 - отражена выручка от продажи товара (по курсу на день отгрузки товара покупателю).

Д 52тр К 62 - поступила оплата за товар;

Д 57 К 52тр - списана валюта, предназначенная для продажи;

Д 52тек К 52тр - отражено зачисление валюты на текущий валютный счет.

Д 91 К 57 - списана стоимость проданной валюты.

Д 51 К 91 - отражено зачисление на р/с средств от продажи валюты;

Д 91 (99) К 99 (91) - отражен финансовый результат от продажи валюты;

Д 91 К 57, 51, 52 - удержано банком комиссионное вознаграждение.