- •2 Осн.Напр.Гос поддержки с/х из бюджета

- •3 Бюдж поддержка приор-х направ развития отраслей раст-ва в чр.

- •8 Гос поддержка граждан, вед лпх.

- •9.Меры гос.Поддержки мфх.

- •II. Бухгалтерский учет.

- •12. Учет расчетов с персоналом по прочим операциям, по социальному страхованию и по налогам и сборам (характеристика счетов 73, 69, 68).

- •14. Учет расчетов с персоналом по оплате труда. Формы и системы оплаты труда. Удержания и вычеты из заработной платы. Порядок начисления пособий по временной нетрудоспособности и отпускных.

- •Объекты основных средств выбывают из организации в результате:

- •В соответствии с вышеперечисленными условиями нематериальные активы можно классифицировать на:

- •Выбытие нематериальных активов возможно в связи с их:

- •По дебету данного счета проводят:

- •21. Организация бухгалтерского учета на предприятиях малого бизнеса кфх. Порядок формирования и состав отчетности.

- •24. Учет резервов и целевого финансирования (59, 82, 86).

- •26. У чет расчетов с поставщиками и подрядчиками, с покупателям заказчиками (60, 62).

- •28. Учет расходов и доходов будущих периодов (97, 98).

- •29. Учет движения денежных средств на расчетных, валютных и специальных счетах в банках (50, 51, 52, 55, 57).

- •III. Комплексный экономический анализ хозяйственной деятельности.

- •40. Сущность, значение, цели и задачи, предмет и объект экономического анализа.

- •41. Методика экономического анализа.

- •42. Анализ резервов повышения экономической эффективности хозяйственной деятельности предприятия.

- •43. Организация и планирование аналитической работы на предприятии.

- •44. Информационное и методическое обеспечение экономического анализа и документальное оформление его результатов.

- •46 Анализ эффективности использования земли и сельскохозяйственных угодий.

- •47Анализ использования трудовых ресурсов предприятия.

- •48 Анализ производительности труда.

- •49Анализ использования автопарка на сельскохозяйственных предприятиях.

- •50Анализ использования машино - тракторного парка.

- •Анализ производства продукции растениеводства и факторов повышения его эффективности.

- •Анализ производства продукции животноводства и пути повышения его эффективности.

- •Анализ себестоимости отдельных видов продукции и факторов, ее формирующих.

- •Анализ состава и динамики прибыли предприятия.

- •Анализ показателей рентабельности.

- •Сущность, цели, содержание и методика проведения маржинального анализа.

- •Определение безубыточного объема продаж и зоны безопасности предприятия.

- •Оценка платежеспособности и ликвидности предприятия.

- •61Оценка финансовой устойчивости предприятия.

- •62 Диагностика вероятности банкротства коммерческой организации.

- •64Комплексный экономический анализ и рейтинговая оценка деятельности предприятия.

- •IV. Аудит

- •V. Финансовый менеджмент

- •Понятие, виды, состав и структура оборотных средств. Основные приемы и методы управления оборотными средствами предприятия.

- •Состав и структура заемного капитала и политика привлечения заемных средств.

- •Основные преимущества и недостатки банковского кредита, факторинга и лизинга. Управление привлечением банковского кредита.

- •Финансовое прогнозирование и планирование. Виды финансовых планов на предприятии. Система бюджетирования: типы и виды бюджетов и технология их составления.

- •Система налогов в Российской Федерации. Налогообложение юридических и физических лиц. Особенности налогообложения сельскохозяйственных товаропроизводителей.

62 Диагностика вероятности банкротства коммерческой организации.

Банкротство - это признание судом или объявленная должником неспособность хозяйствующего субъекта в полном объеме удовлетворить требованиям кредиторов по денежным обязательствам, исполнять обязанность по уплате обязательных платежей, а также финансировать текущую основную деятельность из-за отсутствия средств. Основной признак банкротства - неспособность предприятия обеспечить выполнение требований кредиторов в течение 3 месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Прогнозирование банкротства в отечественной практике производится на основе оценки неудовлетворительной структуры бухгалтерского баланса. При этом производится расчет следующих показателей: коэффициента текущей ликвидности; коэффициента утраты (восстановления) платежеспособности. Значения рассчитанных показателей сравниваются с рекомендованными нормативными значениями. По результатам сравнения делаются выводы о наличии (отсутствии) угрозы банкротства предприятия. Следовательно, существует определенная научная преемственность между отечественными и зарубежными подходами к анализу финансовой отчетности. Однако механический перенос зарубежного опыта без учета специфики условий, в которых работают российские предприятия, неприемлем. В целях обеспечения единого методического подхода при проведении анализа финансового состояния предприятий и оценки структуры их балансов, а также принятия на основе результатов такого анализа обоснованных экономических решений Распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.08.94 г. № 31-р были утверждены Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса. Анализ и оценка структуры баланса предприятия проводятся на основе показателей:

коэффициента текущей ликвидности;

коэффициента обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным является выполнение одного из следующих условий:

коэффициент текущей ликвидности наконец отчетного периода имеет значение менее 2;

коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Коэффициент текущей ликвидности (К1) определяется по формуле (1) как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (сумма итогов II и III разделов актива баланса) к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и кредиторской задолженности различного вида (итог II раздела пассива баланса за вычетом строк 500, 510, 730, 735, 740):

![]()

где ПА - итог раздела II актива баланса;

ША - итог раздела III актива баланса;

ПП - итог раздела II пассива баланса.

Коэффициент обеспеченности собственными средствами (К2) характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется по формуле (2) как отношение разности между объемами источников собственных средств (итог I раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог I раздела актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (сумма итогов II и III разделов актива баланса):

![]()

где: Ш - итог раздела I пассива баланса

IA - итог раздела I актива баланса;

ПА - итог раздела II актива баланса;

ША - итог раздела III актива баланса.

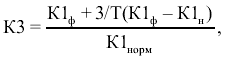

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности. В том случае, если коэффициент текущей ликвидности больше или равен 2,0, а коэффициент обеспеченности собственными средствами меньше или равен 0,1, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам. В случае, если коэффициент текущей ликвидности больше или равен 2,0, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам. Коэффициент восстановления платежеспособности (К3) определяется по формуле (З.а) как отношение расчетного коэффициента текущей ликвидности к его установленному значению. При этом расчетный коэффициент текущей ликвидности рассчитывается как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам.

![]()

где: К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1Н - значение коэффициента текущей ликвидности в начале отчетного периода;

К1 норм - нормативное значение коэффициента текущей ликвидности, принимаемое равным 2,0;

6 - период восстановления платежеспособности в месяцах;

Т - отчетный период в месяцах.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность. Коэффициент утраты платежеспособности (К3) определяется по формуле (3.б) как отношение расчетного коэффициента текущей ликвидности к его установленному значению (при этом расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным 3 месяцам):

где: К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1Н - значение коэффициента текущей ликвидности в начале отчетного периода;

К1норм - нормативное значение коэффициента текущей ликвидности, принимаемое равным 2,0;

3 - период утраты платежеспособности предприятия в месяцах;

Т - отчетный период в месяцах.

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Коэффициент утраты платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность. Решение о признании структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным принимается в том случае, если коэффициент ликвидности имеет значение меньше 2,0, коэффициент обеспеченности собственными средствами меньше 0,1, а у предприятия отсутствует реальная возможность восстановить свою платежеспособность. При наличии оснований для признания структуры баланса предприятия неудовлетворительной, но в случае выявления реальной возможности у предприятия восстановить свою платежеспособность в установленные сроки принимается решение об отсрочке признания структуры баланса неудовлетворительной, а предприятия - неплатежеспособным на срок до 6 месяцев. При отсутствии оснований для признания структуры баланса предприятия неудовлетворительной с учетом конкретного значения коэффициента восстановления (утраты) платежеспособности осуществляется принятие одного из двух следующих решений:

при значении К3 больше 1 решение о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным не может быть принято;

при значении К3 меньше 1 решение о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным не принимается, однако ввиду реальности угрозы утраты данным предприятием платежеспособности оно ставится на соответствующий учет.

63 Анализ эффективности инвестиций.Инвест-ая д-ть-напр-ие фин. ресурсов на простое или расширенное воспр-во ОС воспр-ва. Различают 3 напр-ия инв.:1.отраслевая, направление кап.влож или фин-х рес в соотв-ие отрасли нар.хоз.2. направление кап. влож на совершенствование технологии пр-ва прод-ии, в част. с/х. 3. фин. рес. или кап.влож. Источниками кап.влож. вл-ся аморт.фонды п/п, сумма получ. прибыли в рез-те хоз-фин.д-ти. Кап. влож. направл-ые за сч. ден.ср-в кредитов банков м. выступить всевозможные займы и гос.субсидии. Осн. пок-лем хар-щим эк.эф-ть кап.влож. явл-ся срок окупаемости кап. влож. Срок окуп-ти = Сумма кап.влож./сумма прибыли. Прибыль м.б. дотигнута за сч.след.факторов:1.за сч. увелич-ия V пр-ва по соотв-щим отр.пр-ва. Увелич-ие V пр-ва прод-ии м.б. обеспечена за счет строит-ва доп-ых пр-ых объектов(по отр.жив-ва).2. снижение с/с прод. в отр. жив-ва м.б. достикнута за счет повыш-ия производ-ти труда, как рез-т проведенных реконструкционных мероприятий. 3.получ. кач-ва прод-и как факт. повыш-ия ур-ня реализац-х цен