- •Конспект лекций «Инвестиционное проектирование

- •Д.Э.Н. Профессора Гусакова б. И.

- •Базовые понятия

- •Тема 2 Предмет и задачи курса. Рекомендации по проектированию

- •Вопрос 1

- •Вопрос 2

- •Вопрос 3

- •Тема 3 Инвестиции, капитал, инвестиционная деятельность

- •Вопрос 1

- •Вопрос 2

- •Вопрос 3

- •Тема 4 Логическая модель оценки эффективности инвестиций

- •Вопрос 1

- •Вопрос 2

- •Вопрос 3

- •Оценка финансовой и экономической эффективности проекта

- •Вопрос 1

- •Вопрос 2

- •II.Rirr — реинвестиционная внутренняя форма рентабельности.

- •IV. Arr. Расчетная норма рентабельности

- •V. Pix. Индекс доходности.

- •VI. Тв Срок окупаемости статичный.

- •VII. Рвр Динамичный период возврата инвестиций.

- •VIII. PbCr Период возврата кредита.

- •Вопрос 3

II.Rirr — реинвестиционная внутренняя форма рентабельности.

RIRR характеризует среднегеометрический темп роста активов. При этом предполагается, что существует темп роста активов по проекту. Полученные доходы реинвестируются и на них мы получаем прибыль. Мы не знаем, какую прибыль получим, но считаем, что норма прибыли будет не меньше, чем барьерная ставка. Она определяется по формуле:

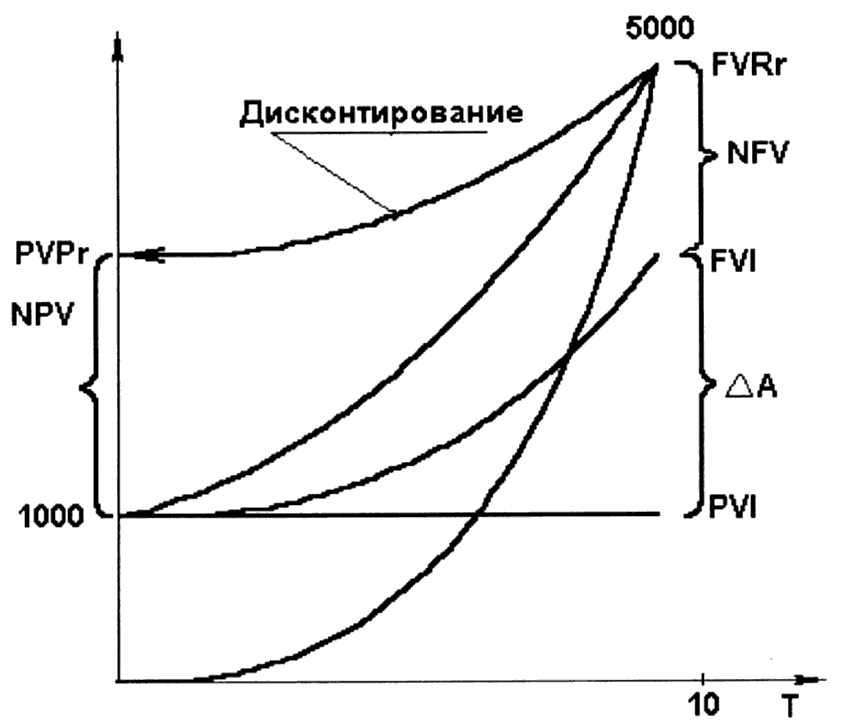

На рис.7 проиллюстрировано определение RIRR. Начальные инвестиции PVI=1000$, активы инвестора в конце расчетного периода FVPr=5000$, расчетный период 10 лет, соответственно:

=0,175

=0,175

Рис. 7 – Формирование показателей эффективности

На рис.7 А=FVI-PVI – нормальная прибыль за 10лет, NFV – сверхприбыль.

Характеристика инвестиций:

Проект считается эффективным, если RI RR

Специфическое назначение RIRR - позволяет сгладить оптимистические ожидания инвесторов. Например, проект обеспечивает 40% годовых, это не значит, что активы постоянно будут увеличиваться на 40% в год. Последующие проекты могут иметь значительно меньшую норму прибыли.

Ш. IRR. Внутрення норма рентабельности.

IRR характеризует темп роста активов по проекту.

IRR находится приблизительно и точно. Приблизительно она находится из идеи предыдущего показателя.

Точно IRR находится иттеративным методом из соотношения:

Для расчета IRR в формулу NPV подставляется приблизительное значение этого показателя и рассчитывается новое значение NPV. Если оно окажется больше 0, приблизительное значение увеличивают на 0,01–0,02 (можно увеличение производить методом простой интерполяции). Затем вновь рассчитывается NPV и процесс продолжается до получения нулевого значения NPV.

Значение, при котором NPV = 0 есть искомая IRR.

Характеристика инвестиций.

Инвестиция эффективна, если IRR

IRR показывает максимальный размер ставки платы за кредит, которую можно платить по рискованным проектам.

IRR позволяет выбрать из нескольких проектов наиболее эффективный.

Лучшим является вариант обеспечивающий максимальный тем роста активов при одинаковом риске.

IV. Arr. Расчетная норма рентабельности

ARR характеризует запас прочности проекта. Она показывает на сколько процентов мы можем увеличить наши инвестиции или на сколько процентов мы можем уменьшить наши доходы, чтобы проект оставался эффективным.

Расчетную норму рентабельности можно определить на основании показателей будущих (Future) и текущих (Present).

Характеристика инвестиций

Инвестиции эффективны, если ARR 0

Показатель используется при оценке полезности риска по линейной функции.

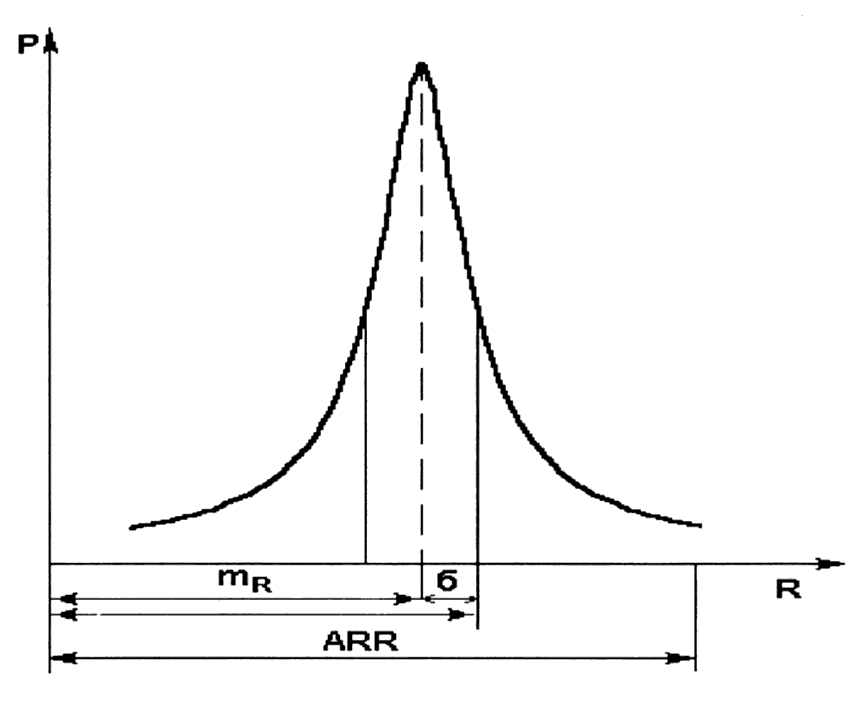

Рис. 8 – Использование запаса прочности проекта

На

рис.8 показано

— математические ожидания риска;

б=0,15

-кромка

безопасности по риску, гарантирующая

невыход риска за установленные пределы.

Видно, что

— математические ожидания риска;

б=0,15

-кромка

безопасности по риску, гарантирующая

невыход риска за установленные пределы.

Видно, что .Это

значит, что запас прочности проекта

больше чем необходимо для компенсации

риска.

.Это

значит, что запас прочности проекта

больше чем необходимо для компенсации

риска.

V. Pix. Индекс доходности.

PIx показывает относительную выгоду использования инвестиций в проекте. Он определяется как отношение активов накопленных к концу расчетного периода по проекту к активам, которые обеспечивают инвестиции, имеющие темп роста на уровне барьерной ставки.

Характеристика инвестиций.

Инвестиции эффективны, если

1

1

2) определяет максимальную относительную и абсолютную величину кредита, которую можно получить под проект.

Кредит максимальный относительный.

– коэффициент

запаса.

– коэффициент

запаса.

определяется ликвидностью активов 1,1 10

Кредит максимальный абсолютный: