- •Понятие экономического анализа.

- •Объект, предмет и цели и задачи экономического анализа.

- •Способы приведения показателей в сопоставимый вид

- •Классификация факторов и резервов повышения эффективности хозяйственной деятельности.

- •Краткая характеристика основных производственных средств

- •1.1 Анализ объемов производства

- •1) Обеспеченность предприятия трудовыми ресурсами и эффективность их использования:

- •3) Обеспеченность производства сырьем и материалами и эффективность

- •1.2 Методика расчета показателей платежеспособности

- •1.3 Связь неплатежеспособности предприятия с задолженностью государства перед ним

1) Обеспеченность предприятия трудовыми ресурсами и эффективность их использования:

ВП = ЧР * ГВ,

РП = ЧР *ГВ * Дв;

где Дв -- доля выручки в валовой продукции отчетного периода.

Среднегодовая выработка одного работника предприятия зависит от удельного веса рабочих в общей численности промышленно производственного персонала (УР), количества отработанных дней в среднем одним рабочим за год (Д), средней продолжительности рабочего дня (ПД) и среднечасовой выработки (ЧВ).

ГВ = УР * Д * ПД * ЧВ.

2) обеспеченность предприятия основными производственными фондами и эффективность их использования:

ВП = ОПФ * ФОопф,

РП = ОПФ * ФОопф * Дв;

Фондоотдача основных производственных фондов зависит в свою очередь от удельного веса машин и оборудования (УДм) и их фондоотдачи (ФОм):

ФОопф = УДм * ФОм.

Фондоотдача активной части основных средств (машин и оборудования) может измениться за счет следующих факторов:

КМ * Д * Ксм * ПС * ЧВ

ФОм = ---------------------------------;

КМ * Цед

где КМ -- среднегодовое количество машин и оборудования;

Д -- количество отработанных дней одной машиной в среднем за год;

Ксм -- коэффициент сменности работы оборудования (отношение количества отработанных смен к количеству отработанных дней);

ПС -- средняя продолжительность одной смены;

ЧВ -- выработка продукции за один машино-час, руб.;

Цед -- средняя цена одной машины (станка).

3) Обеспеченность производства сырьем и материалами и эффективность

их использования:

ВП = МЗ * МО,

РП = МЗ * МО * Дв;

Материалоотдача (производство продукции на рубль материальных затрат) зависит от структуры произведенной продукции (УДi), уровня

расхода сырья и материалов на единицу продукции (УР), уровня цен на

материалы (Цм) и отпускных цен на продукцию предприятия (Цп).

ВП (VВПобщ * УДi * Цпi)

МО = ----- = --------------------------------------- .

МЗ (VВПобщ * УДi * УРi * Цмi)

Расчет влияния данных факторов на объем валовой и реализованной продукции можно произвести одним из приемов детерминированного факторного анализа.

Аналогично проводится анализ материалоемкости. Если какой-либо фактор воздействует одновременно на сумму материальных затрат и объем производства продукции, то расчет производится по формуле:

МЗпл + МЗхi

МЕхi = ------------------ - МЕпл.

ВПпл + ВПхi

Основные источники резервов увеличения выпуска и реализации продукции показаны на рис.

Рис. Источники резервов увеличения объема и реализации продукции

Определение величины резервов по первой группе производится следующим образом:

РВПкр = РКР * ГВф, РВПфрв = РФРВ *ЧВф, РВПчв = РЧВ * ФРВв,

где РВПкр, РВПфрв, РВПчв -- резерв роста валовой продукции соответственно за счет создания новых рабочих мест, увеличения фонда рабочего времени в связи с сокращением его потерь и повышения среднечасовой выработки;

РКР -- резерв увеличения количества рабочих мест;

РФРВ -- резерв увеличения фонда рабочего времени за счет сокращения его потерь по вине предприятия;

РЧВ -- резерв роста среднечасовой выработки за счет совершенствования техники, технологии, организации производства и рабочей силы;

ФРВв -- возможный фонд рабочего времени с учетом выявленных резервов его роста.

По второй группе резервы увеличения производства продукции за счет увеличения численности оборудования (РК), времени его работы (РТ) и выпуска продукции за один машино-час (РЧВ) рассчитываются по формулам:

РВПк = РК * ГВф; РВПт= РТ *ЧВф; РВПчв = РЧВ * Тв.

По третьей группе резервы увеличения выпуска продукции исчисляются следующим образом:

а) дополнительное количество j- го материала делится на норму его расхода на единицу i-го вида продукции и умножается на плановую цену единицы продукции. Затем результаты суммируются по всем видам продукции:

РВП = (РМj : НРjiпл * Цiпл);

б) сверхплановые отходы материалов делятся на норму их расхода на единицу i-го вида продукции и умножаются на плановую цену единицы соответствующего вида продукции, после чего полученные результаты суммируются:

РВП = РОтхj : НРjiпл * Цiпл);

в) планируемое сокращение нормы расхода j-го ресурса на единицу i-го вида продукции (PHP)умножается на планируемый к выпуску объем производства i-го вида продукции, полученный результат делится на плановую норму расхода и умножается на плановую цену данного изделия, после чего подсчитывается общая сумма резерва валовой продукции:

РВП = (РНРji * VВПiпл/НРjiпл *Цiпл).

В заключение анализа обобщают выявленные резервы увеличения производства и реализации продукции.

Резервы увеличения выпуска продукции должны быть сбалансированы по всем трем группам ресурсов. Максимальный резерв, установленный по одной из групп, не может быть освоен до тех пор, пока не будут выявлены резервы в таком же размере и по другим группам ресурсов.

При определении резервов увеличения реализации продукции необходимо, кроме данных резервов, учесть сверхплановые остатки готовой продукции на складах предприятия и отгруженной покупателям. При этом следует учитывать спрос на тот или другой вид продукции и реальную возможность ее реализации, а также риск невостребованной продукции.

Анализ прямых материальных и трудовых затрат

Как правило, наибольший удельный вес в себестоимости промышленной продукции занимают затраты на сырьё и материалы. Система факторов, оказывающих влияние на прямые материальные затраты, приведена на рис.12.

Рис.12.Блок-схема факторной системы материальных затрат

|

Расчёт влияния факторов производится способом цепных подстановок. Для этого необходимо произвести пересчёт затрат на производство продукции:

а) по плану:

![]() ;

;

б) по плану,

пересчитанному на фактический объём

производства продукции:

![]() ;

;

в) по плановым

нормам и плановым ценам на фактический

выпуск продукции:

![]() ;

;

г) фактически по

плановым ценам:

![]() ;

;

д) фактически:

![]() .

.

Сумма материальных затрат на выпуск отдельных изделий зависит от тех же факторов, кроме структуры производства продукции:

|

где УРi – удельный расход i-го материала; ЦМi – средняя цена i-го материала.

Расход материалов на единицу продукции зависит от качества сырья и материалов, замены одного вида материала другим, изменения рецептуры сырья, техники, технологии и организации производства, квалификации работников, отходов сырья и др. Прирост суммы материальных затрат на производство i-го вида продукции за счёт изменения удельного расхода материалов рассчитывают по формуле:

![]() .

.

Уровень средней цены материалов зависит от рынков сырья, отпускной цены поставщика, внутригрупповой структуры материальных ресурсов, уровня транспортно-заготовительных расходов, качества сырья и т.д. Чтобы узнать, как за счёт каждого из факторов изменилась общая сумма материальных затрат, воспользуемся формулой

![]() ,

,

где

![]() -

изменение средней цены i-го

вида или группы материалов за счёт

фактора.

-

изменение средней цены i-го

вида или группы материалов за счёт

фактора.

В результате замены одного материала другим изменяется не только количество потреблённых материалов на единицу продукции, но и их стоимость:

![]() ,

,

где

![]() -

изменение нормы расхода в связи с заменой

материала;

-

изменение нормы расхода в связи с заменой

материала;

![]() -

расход материала после замены;

-

расход материала после замены;

![]() - цена заменяемого материала;

- цена заменяемого материала;

![]() -

изменение цены в связи с заменой

материала.

-

изменение цены в связи с заменой

материала.

Расчёты проводятся по каждому виду продукции на основе плановых и отчётных калькуляций с последующим обобщением полученных результатов в целом по предприятию.

В ходе дальнейшего анализа переходят к изучению затрат по статье “Заработная плата”, т.е. прямых трудовых затрат. Факторы, определяющие сумму прямой зарплаты, представлены на рис.13.

Рис.13. Схема факторной системы зарплаты на производство продукции

|

Для расчёта влияния этих факторов необходимо иметь следующие исходные данные.

Сумма прямой зарплаты на производство продукции, млн. руб.:

по плану:

![]() ;

;

по плану,

пересчитанному на фактический выпуск

продукции при плановой её структуре:

![]() ;

;

по плановому уровню

затрат на фактический выпуск продукции:

![]() ;

;

фактически при

плановом уровне оплаты труда:

![]() ;

;

фактически:

![]() .

.

На основе данных анализ можно провести способом цепных подстановок либо интегральным методом.

Зарплата на выпуск отдельных изделий зависит от тех же факторов. Фактор структуры производства продукции не оказывает влияния на данный показатель:

![]() .

.

Анализ косвенных затрат

Косвенные затраты в себестоимости продукции представлены следующими комплексными статьями: расходы на содержание и эксплуатацию оборудования, общепроизводственные и общехозяйственные расходы, коммерческие расходы. Анализ этих расходов производится путём сравнения фактической их величины на 1 руб. товарной продукции в динамике за 5-10 лет, а так же с плановым уровнем отчётного периода. Такое сопоставление показывает, как изменилась их доля в стоимости товарной продукции в динамике и по сравнению с планом, и какая наблюдается тенденция – роста или снижения. В процессе последующего анализа выясняют причины, вызвавшие абсолютное и относительное изменение затрат. По своему составу это комплексные статьи, состоящие из нескольких элементов.

Расходы по содержанию и эксплуатации машин и оборудования (РСЭО) включают амортизацию машин и оборудования, затраты на их содержание, затраты по эксплуатации, расходы по внутризаводскому перемещению грузов, износ МБП и др. Некоторые виды затрат (например, амортизация) не зависят от объёма производства продукции и являются условно-постоянными. Другие полностью или частично зависят от его изменения и являются условно-переменными. Степень их зависимости от объёма производства продукции устанавливается с помощью коэффициентов, величина которых определяется опытным путём, или с помощью корреляционного анализа по большой совокупности данных от объёма выпуска продукции и суммы этих затрат.

Для проведения анализа РСЭО целесообразно построить табл.23.

Таблица 23

Затраты на РСЭО

Затраты |

Коэффи-циент зависи-мости затрат от объёма выпуска |

Сумма затрат, т. руб. |

Затраты по плану, пересчи-танному на факт. объём продукции |

Отклонение от плана |

|||

план |

факт |

Общее |

В том числе за счёт |

||||

Объёма выпуска |

Уровня затрат |

||||||

Амортизация |

– |

|

|

|

|

|

|

Ремонт |

|

|

|

|

|

|

|

Эксплуата-ционные расходы |

|

|

|

|

|

|

|

Износ МБП |

|

|

|

|

|

|

|

Итого |

– |

|

|

|

|

|

|

Для пересчёта плановых затрат на фактический выпуск продукции можно использовать формулу:

![]() ;

;

где Зск

– затраты скорректированные на

фактический выпуск продукции;

Зпл

– плановая сумма затрат по статье;

![]() -

перевыполнение (недовыполнение) плана

по выпуску товарной продукции %;

Kз

– коэффициент зависимости затрат от

объёма производства продукции.

-

перевыполнение (недовыполнение) плана

по выпуску товарной продукции %;

Kз

– коэффициент зависимости затрат от

объёма производства продукции.

В ходе дальнейшего анализа выясняют причины относительного перерасхода или экономии средств по каждой статье затрат.

Анализ цеховых и общехозяйственных расходов имеет большое значение, т.к. они занимают большой удельный вес в себестоимости продукции. Эти расходы так же разделяют на условно-постоянные и условно-переменные, а последние корректируют на процент выполнения плана по производству товарной продукции. Фактические данные сравнивают с плановой величиной накладных расходов.

Для анализа цеховых и общезаводских расходов по статьям затрат используют данные аналитического бухгалтерского учёта. По каждой статье выявляют абсолютное и относительное отклонение от плана и их причины. (табл.24)

Таблица 24

Факторы изменения общепроизводственных и общехозяйственных расходов

Статья расходов |

Фактор изменения затрат |

Формула расчёта |

Заработная плата работников аппарата управления |

Численность персонала (Ч), Средняя заработная плата одного работника (ОТ) |

|

Содержание основных фондов: – амортизация – расходы на освещение, отопление, водоснабжение и пр. |

Первоначальная стоимость основных фондов (ОС), норма амортизации (Na) Норма потребления ресурса (H) тариф на услугу (Ц1) |

|

Затраты на текущий ремонт, испытания |

Объём работ (V); средняя стоимость единицы работы (Ц2) |

|

Содержание легкового транспорта |

Количество машин (К) Средние затраты на содержание одной машины (З) |

|

Расходы по командировкам |

Количество командировок (К1) средняя продолжительность (Д), средняя стоимость одного дня командировки (Ц3) |

|

Оплата простоев |

Количество человеко-дней простоя (К) уровень оплаты за один день простоя (ОТ1) |

|

Налоги и сборы, относимые на себестоимость. |

Налогооблагаемая база (Б), процентная ставка налога (С) |

|

Расходы на охрану труда |

Объём намеченных мероприятий (V) средняя стоимость мероприятия (Ц4) |

|

При проверке выполнения сметы нельзя всю полученную экономию отнести на счёт предприятия, так же как и все допущенные перерасходы оценивать отрицательно. Оценка отклонений фактических расходов от сметы зависит от того, какие причины вызвали экономию или перерасход по каждой статье затрат. В ряде случаев экономия связана с невыполнением намеченных мероприятий по улучшению условий труда, технике безопасности, изобретательству, подготовке и переподготовке кадров и т. д. Невыполнение этих мероприятий наносит предприятию иногда больший ущерб, чем сумма полученной экономии. В процессе анализа должны быть выявлены непроизводительные затраты, потери от бесхозяйственности, которые можно рассматривать как неиспользованные резервы снижения себестоимости продукции.

Непроизводительными затратами следует считать потери от порчи и недостачи сырья (материалов) и готовой продукции, оплату простоев по вине предприятия, доплаты за это время и в связи с использованием рабочих на работах, требующих менее квалифицированного труда, стоимость потреблённой энергии и топлива за время простоя предприятия и др.

Анализ общепроизводственных расходов в себестоимости единицы изделия производится с учётом результатов, полученных при анализе их в целом по предприятию. Эти расходы распределяются между отдельными видами изготовленной продукции пропорционально прямым затратам за исключением покупных материалов или заработной платы основных производственных рабочих.

Сумма этих расходов, приходящихся на единицу продукции (УК), зависит от изменения:

а) общей суммы цеховых и общезаводских расходов (Зц);

б) суммы прямых затрат, которые являются базой распределения косвенных (УДi)

в) объёма производства продукции (VBП)

.

.

Коммерческие расходы включают затраты по отгрузке продукции покупателям, расходы на тару и упаковочные материалы, рекламу, изучение рынков сбыта.

Расходы по доставке товаров зависят от расстояния перевозки, веса перевезённого груза, транспортных тарифов за перевозку грузов, вида транспортных средств.

Расходы по погрузке и выгрузке могут изменяться в связи с изменением веса отгруженной продукции и расценок за погрузку и выгрузку одной тонны продукции.

Расходы на тару и упаковочные материалы зависят от их количества и стоимости. Количество, в свою очередь, связано с объёмом отгруженной продукции и нормой расхода упаковочных материалов на единицу продукции.

Экономия на упаковочных материалах не всегда желательна, так как красивая, эстетичная, привлекательная упаковка – один из факторов повышения спроса на продукцию и увеличение затрат по этой статье окупается увеличением объёма продаж. То же можно сказать и о затратах на рекламу, изучение рынков сбыта и другие маркетинговые расходы.

В заключение анализа косвенных затрат подсчитываются резервы возможного их сокращения и разрабатываются конкретные рекомендации по их освоению.

Анализ обобщающих показателей прибыли и рентабельности продукции.

Основными показателями прибыли являются:

Маржинальная прибыль = выручка – прямые производственные затраты (производственная себестоимость) по реализованной продукции.

Прибыль от реализации продукции, работ, услуг = маржинальная прибыль – постоянные расходы отчетного периода (управленческие и коммерческие расходы)

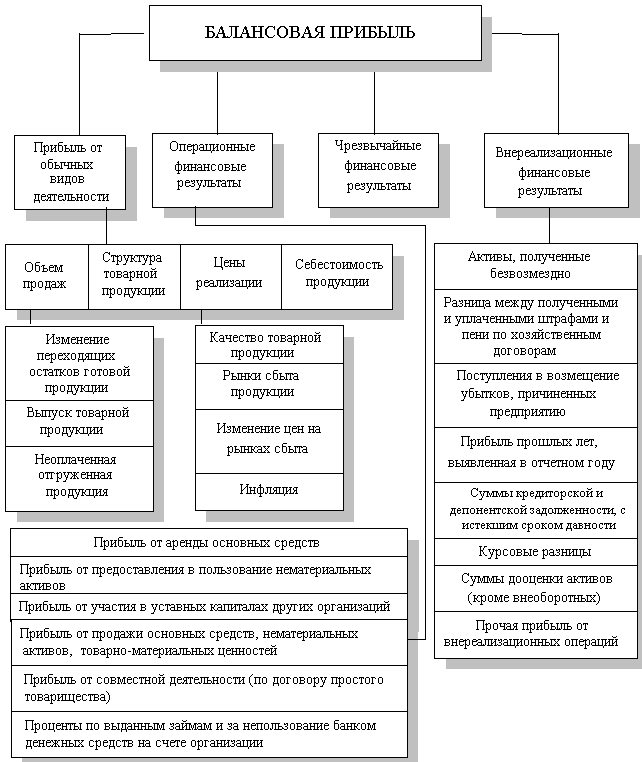

Балансовая прибыль включает финансовые результаты от реализации продукции, работ и услуг, доходы и расходы от финансовой и инвестиционной деятельности, внереализационные доходы и расходы.

Налогооблагаемая прибыль = Балансовая прибыль – прибыль, облагаемая налогом на доход (по ценным бумагам и от долевого участия в СП) – суммы льгот по налогу на прибыль в соответствии с налоговым законодательством.

Чистая (нераспределенная) прибыль предприятия – это та прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, экономических санкций и прочих обязательных отчислений.

Чистая прибыль направляется в фонд накопления (капитализированная, реинвестированная прибыль), потребления, резервный фонд.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности, окупаемость затрат.

Их можно разделить на 3 группы:

1) показатели, характеризующие окупаемость издержек пр-ва и инвестиционных проектов

2) показатели, характеризующие прибыльность продаж

3) показатели, характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли

Рентабельность производственной деятельности определяется отношением балансовой (Пб) или чистой прибыли (Пч) к сумме затрат по реализованной или произведенной продукции (З).

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции.

Рентабельность продаж (Rn) рассчитывается делением прибыли от реализации продукции, работ и услуг или чистой прибыли на сумму полученной выручки (РП). Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

Рентабельность (доходность) капитала (Rк) исчисляется отношением балансовой (чистой) прибыли к среднегодовой стоимости всего инвестированного капитала или отдельных его слагаемых: собственного (акционерного), заемного, основного, оборотного, производственного капитала и т.д.

В процессе анализа изучается динамика перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Уровень рентабельности производственной деятельности (окупаемость затрат), исчисленный в целом по предприятию (R), зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации. Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия. Аналогично осуществляется факторный анализ рентабельности инвестированного капитала. Балансовая сумма прибыли зависит от объема реализованной продукции (VРП), ее структуры (УДi), себестоимости (Зед), среднего уровня цен (Цi) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР).

Среднегодовая сумма основного и оборотного капитала зависит от объема продаж и скорости оборота капитала (коэффициента оборачиваемости Коб), который определяется отношением суммы оборота к среднегодовой сумме основного и оборотного капитала.

Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж.

И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции. Таким образом, объем продаж сам по себе не оказывает влияния на уровень рентабельности, т.к. с его изменением пропорционально увеличиваются или уменьшаются сумма прибыли и сумма основного и оборотного капитала при условии неизменности остальных факторов

Факторный анализ показателей прибыли.

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей прибыли.

Рис.Схема факторного анализа прибыли

Конечный финансовый результат деятельности предприятия, балансовая прибыль или убыток, представляет собой алгебраическую сумму результата (прибыли или убытка) от реализации товаров, продукции, работ, услуг; результата (прибыли или убытка) от финансовых операций, доходов и расходов от прочих внереализационных операций. Формализованный расчет балансовой прибыли представлен ниже:

П = ±Пр ± Пф ± Пвн,

где П - балансовая прибыль или убыток;

Пр - результат от реализации товаров, продукции, работ, услуг;

Пф — результат от прочей реализации и финансовых операций;

Пвн - результаты (доходы и расходы) от прочих внереализационных операций.

Показатели прибыли характеризуют абсолютную эффективность хозяйствования предприятия. На изменение прибыли влияют две группы факторов: внешние и внутренние. К внешним факторам относятся:

природные условия;

транспортные условия;

социально-экономические условия;

уровень развития внешнеэкономических связей;

цены на производственные ресурсы и др.

К внутренним факторам изменения прибыли относятся:

основные факторы (объем продаж, себестоимость продукции, структура продукции и затрат, цена продукции);

неосновные факторы, связанные с нарушением хозяйственной дисциплины (ценовые нарушения, нарушения условий труда и требований к качеству продукции, ведущие к штрафам и экономическим санкциям, и др.).

Получение достаточной величины прибыли является конечной целью любой коммерческой организации. Однако отношение субъектов хозяйствования к оценке прибыли неоднозначно. Увеличение массы прибыли отражает увеличение результативности работы предприятия. Вместе с тем, действующая система налогообложения доходов вынуждает субъекты хозяйствования скрывать свои доходы, использовать все легальные возможности манипулирования величиной прибыли для снижения налогооблагаемой базы.

Показатели эффективности деятельности предприятия

Деловая активность предприятия проявляется в скорости оборота его средств. Рентабельность предприятия отражает степень прибыльности его деятельности. Анализ деловой активности и рентабельности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости и рентабельности, которые являются относительными показателями финансовых результатов деятельности предприятия.

В обобщенном виде формулы финансовых коэффициентов, формируемых поданной схеме, выглядят следующим образом:

Оборачиваемость средств или их источников |

= |

Выручка от реализации |

Средняя за период величина средств или их источников |

Рентабельность продаж |

= |

Прибыль |

Выручка от реализации |

Рентабельность средств или их источников |

= |

Прибыль |

Средняя за период величина средств или их источников |

В качестве показателя прибыли может быть взята прибыль от реализации продукции (работ, услуг), балансовая прибыль, облагаемая налогом прибыль, чистая прибыль, остающаяся в распоряжении предприятия после уплаты налогов.

Если рентабельность средств или их источников вычисляется на основании прибыли от реализации, то достигается сопоставимость с рентабельностью продаж, и между рассматриваемыми финансовыми коэффициентами существует определенная взаимосвязь:

Рентабельность средств или их источников |

= |

Рентабельность продаж |

× |

Оборачиваемость средств или их источников |

Эта формула показывает, что прибыльность средств предприятия или источников обусловлена как ценообразовательной политикой предприятия и уровнем затрат на производство реализованной продукции (они комплексно отражаются в показателе рентабельности продаж), так и деловой активностью предприятия, измеряемой оборачиваемостью средств или их источников. Формула указывает пути повышения рентабельности средств или их источников (по сути дела, степени прибыльности использования капитала предприятия или его составных частей): при низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая тем и или иными причинами низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на продукцию, т.е. повышением рентабельности продаж.

Система показателей деловой активности

1)

Коэффициент общей оборачиваемости

капитала

![]() ,

,

где N выручка от реализации продукции (работ, услуг);

Bcp средний за период итог баланса-нетто.

k1A отражает скорость оборота (в количестве оборотов за период) всего капитала предприятия. Рост k1A означает ускорение кругооборота средств предприятия или инфляционный рост цен (в случае снижения рентабельности всего капитала или рентабельности основных средств и прочих внеоборотных активов)

2) Коэффициент оборачиваемости мобильных средств (оборотных активов)

![]()

где Zcp - средняя за период величина запасов по балансу;

Racp средняя за период величина денежных средств, расчетов и прочих активов.

Коэффициент k2 показывает скорость оборота всех мобильных средств (оборотных активов) предприятия. Рост k2 характеризуется положительно, если сочетается с ростом k3 и - отрицательно, если k3 уменьшается

З)

Коэффициент оборачиваемости материальных

оборотных активов

![]()

Более точно оборачиваемость запасов можно оценить отношением затрат на производство реализованной продукции (работ, услуг) к средней за период величине запасов.

k3 отражает число оборотов запасов предприятия за анализируемый период. Снижение k3 свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию (в случае уменьшения k4

4)

Коэффициент оборачиваемости готовой

продукции

![]()

где Zгcp средняя за период величина готовой продукции.

Аналогично предыдущему данный показатель можно уточнить, заменив в числителе выручку от реализации затратами на производство и реализацию.

k4 показывает скорость оборота готовой продукции. Рост k4 означает увеличение спроса на продукцию предприятия, снижение k4 затоваривание готовой продукцией в связи со снижением спроса.

5)

Коэффициент оборачиваемости дебиторской

задолженности

![]()

где rдcp средняя за период дебиторская задолженность.

k5 показывает скорость оборота дебиторской задолженности. Если k5 рассчитывается по сумме погашенной дебиторской задолженности, то его рост может отражать сокращение продаж в кредит, а снижение - увеличение объема коммерческого кредита, предоставляемого покупателям.

6)

Средний срок оборота дебиторской

задолженности

![]()

k6 характеризует средний срок погашения дебиторской задолженности. Положительно оценивается снижение k6 и наоборот.

7)

Коэффициент оборачиваемости кредиторской

задолженности

![]()

k7 показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост k7 означает увеличение скорости оплаты задолженности предприятия, снижение k7 рост покупок в кредит.

где rкрcp средняя за период кредиторская задолженность.

8)

Средний срок оборота кредиторской

задолженности

![]()

k8 отражает средний срок возврата долгов предприятия (за исключением обязательств перед банками и по прочим займам).

9)

Фондоотдача основных средств и прочих

внеоборотных активов

![]()

где Fcp средняя за период величина основных средств и прочих внеоборотных активов по балансу.

k9 характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящейся на единицу стоимости средств.

10)

Коэффициент оборачиваемости собственного

капитала

![]()

где Исcp средняя за период величина источников собственных средств предприятия по балансу, или средняя величина чистых активов

k10 показывает скорость оборота собственного капитала, что для акционерных обществ означает активность средств, которыми рискуют акционеры. Резкий рост k10 отражает повышение уровня продаж, которое должно в значительной степени обеспечиваться кредитами и, следовательно, снижать долю собственников в общем капитале предприятия. Существенное k10 отражает тенденцию к бездействию части собственных средств.

Анализ оборачиваемости и эффективности использования оборотных средств

Ускорение оборачиваемости оборотных средств (активов) уменьшает потребность в них, позволяет предприятиям высвобождать часть оборотных средств либо для:

1)непроизводственных или долгосрочных производственных нужд предприятия (абсолютное высвобождение)

2)дополнительного выпуска продукции (относительное высвобождение).

В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства, а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в результате чего улучшается их финансовое состояние, укрепляется платежеспособность.

Увеличение числа оборотов достигается за счет сокращения времени производства и времени обращения. Время производства обусловлено технологическим процессом и характером применяемой техники. Чтобы его сократить, надо совершенствовать его технологию, механизировать и автоматизировать труд. Сокращение времени обращения также достигается развитием специализации и кооперирования, улучшением прямых межзаводских связей, ускорением перевозок, документооборота и расчетов.

Общая оборачиваемость всех оборотных средств складывается из частной оборачиваемости отдельных элементов оборотных средств. Скорость как общей, так и частной оборачиваемости отдельных элементов оборотных средств характеризуется следующими показателями.

Длительность одного оборота всех оборотных средств LE рассчитывается по формулам

![]() или

или

![]()

где Е - средняя стоимость всех оборотных средств;

Т - продолжительность анализируемого периода в днях;

Np - выручка от реализации продукции.

Количество оборотов (или прямой коэффициент оборачиваемости) kn исчисляется по формуле

![]()

Коэффициент закрепления оборотных средств (обратный коэф-ту оборачиваемости):

![]()

По аналогичным формулам производится расчет оборачиваемости отдельных элементов или групп оборотных средств. Вместо величины всех оборотных средств в формулы подставляется величина их отдельного элемента. Частная оборачиваемость отдельных элементов или групп оборотных средств называется слагаемой, если она рассчитывается по выручке от реализации. Совокупность слагаемых частных показателей по всем видам (группам) оборотных средств даст в результате общий показатель оборачиваемости всех оборотных средств:

![]()

где Em - средний остаток производственных (материальных) запасов;

Ez - средний задел незавершенного производства;

Er - средний остаток готовых изделий на складах;

Eo - средний остаток дебиторской задолженности и прочих оборотных средств;

E = Em + Ez + Er + Eo

Данная формула разложения общей продолжительности оборота оборотных средств как суммы продолжительности оборота по отдельным элементам (видам) оборотных средств верна лишь в самом общем виде. Действительный оборот отдельных элементов характеризует не общая величина выручки от реализации, а оборот данного элемента (например, для производственных запасов - их расход на производство, для незавершенного производства - выпуск готовых изделий, для остатков готовых изделий на складах - отгрузка продукции, для товаров отгруженных и средств в расчетах - поступление денег на расчетный счет). В данном случае мы имеем частные показатели, рассчитанные по особому обороту, - по кредиту бухгалтерских счетов, на которых отражаются различные элементы оборотных средств.

По результатам оборачиваемости рассчитывают сумму экономии оборотных средств (абсолютное или относительное высвобождение) или сумму их дополнительного привлечения.

Для определения суммы экономии оборотных средств ( ∆E ) вследствие ускорения их оборачиваемости устанавливается потребность в оборотных средствах за отчетный период, исходя из фактической выручки от всей реализации за это время и скорости оборота за предыдущий период. Разность между этой условной суммой оборотных средств и суммой средств, фактически участвующей в обороте, составит экономию оборотных средств. Если оборачиваемость замедлена, то в итоге получается сумма средств, дополнительно вовлеченных в оборот.

Для исчисления экономии или перерасхода запасов по сравнению с планом используется, например, такая формула:

где Ezф - фактические средние остатки запасов;

Nрф - фактическая реализация;

Npn - плановая реализация (или базисная реализация);

Еzn - плановая величина запасов (или базисная величина).

Экономия или перерасход оборотных средств могут быть определены как произведение суммы однодневной реализации и разницы в днях оборачиваемости по отчетным фактическим и плановым данным:

где Т - длительность рассматриваемого периода (года).

Основными факторами, влияющими на величину и скорость оборота оборотных средств предприятия, являются:

масштаб деятельности предприятия (малый бизнес, средний, крупный);

характер бизнеса или деятельности, т.е. отраслевая принадлежность предприятия (торговля, промышленность, строительство и т.д.);

длительность производственного цикла (количество и продолжительность технологических операций по производству продукции, оказанию услуг, выполнению работ);

количество и разнообразие потребляемых видов ресурсов;

география потребителей продукции, поставщиков и смежников;

система расчетов за товары, работы, услуги;

платежеспособность клиентов;

качество банковского обслуживания;

темпы роста производства и реализации продукции;

доля добавленной стоимости в цене продукта;

учетная политика предприятия;

квалификация менеджеров;

инфляция.

Анализ состава, структуры и динамики активов и пассивов предприятия.

Анализ финансового состояния позволяет проследить тенденции развития торговой организации, дать оценку рациональности и эффективности использования имеющихся финансовых ресурсов, изучить причинно-следственные взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности.

Основной целью проведения анализа финансового состояния организации является обоснование решения о признании или непризнании структуры бухгалтерского баланса неудовлетворительной, а организации - неплатежеспособной.

Основные задачи анализа финансового состояния следующие:

- общая оценка финансового состояния и установление взаимосвязи между финансовой и производственной деятельностью;

- изучение состава и структуры источников формирования активов;

- изучение рациональности размещения капитала, его состава, структуры и выявление закономерностей между средствами и источниками;

- изучение соблюдения финансовой, расчетной и кредитной дисциплины;

- оценка платежеспособности и кредитоспособности организации, стабильности ее развития и ликвидности;

- изучение эффективности использования и размещения капитала;

- оценка эффективности заемных источников, оборачиваемости средств организации, состояния дебиторской и кредиторской задолженности.

Источниками информации для анализа финансового состояния служат:

1) формы бухгалтерской отчетности:

- бухгалтерский баланс (форма 1);

- отчет о прибылях и убытках (форма 2);

- отчет об изменении капитала (форма 3);

- отчет о движении денежных средств (форма 4);

- приложение к бухгалтерскому балансу (форма 5);

- пояснительная записка;

2) формы статистической отчетности:

- отчет об использовании денежных средств (форма 1-ф);

- отчет о составе средств и источниках их образования (форма 2-ф);

- отчет о финансовых результатах (форма 5-ф);

- отчет о состоянии расчетов (форма 6-ф).

Анализ финансового состояния организации состоит из нескольких этапов:

- анализ состава, структуры и динамики пассивов организации;

- анализ состава, структуры и динамики активов организации;

- анализ платежеспособности и ликвидности активов организации;

- анализ финансовой устойчивости организации;

- анализ финансовой независимости и эффективности использования капитала.

Анализ состава, структуры и динамики пассивов организации

Основу деятельности любой организации составляют источники формирования капитала, которые подразделяются на собственные и заемные, а также их целевое использование. Сведения об источниках формирования капитала содержатся в пассиве бухгалтерского баланса. В связи с этим анализ финансового состояния организации начинается с изучения баланса организации. Пассив бухгалтерского баланса указывает на источники развития организации, сгруппированные на определенную дату по их принадлежности и назначению. Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько собственных, а также долгосрочных и краткосрочных заемных средств привлечено в оборот организации. Иными словами, пассив баланса показывает, откуда взялись средства и кому обязана за них организация. Для анализа состава, структуры и динамики источников развития организации составим аналитическую таблицу 1:

Таблица 1 Анализ состава, структуры и динамики пассивов за 2006-2007 годы

|

|

|||||

Показатели |

На 01.01.2007 |

На 01.01.2008 |

Отклонение (+, -), млн.руб. (гр.4 - гр.2) |

Темп роста, % (по сумме) (гр.4 / / гр.2 х х 100) |

|

|

сумма, млн.руб. |

удельный вес, % |

сумма, млн.руб. |

удельный вес, % |

|

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

1. Капитал и резервы, всего |

7 353,0 |

95,06 |

8 251,0 |

93,95 |

898,0 |

112,21 |

в т.ч.: |

|

|

|

|

|

|

1.1. Уставный фонд |

3 618,0 |

46,77 |

3 618,0 |

41,20 |

0,0 |

100,00 |

1.2. Резервный фонд |

6,0 |

0,08 |

11,0 |

0,13 |

5,0 |

183,33 |

1.3. Добавочный фонд |

3 703,0 |

47,87 |

4 580,0 |

52,15 |

877,0 |

123,68 |

1.4. Нераспределенная прибыль |

26,0 |

0,34 |

42,0 |

0,48 |

16,0 |

161,54 |

2. Обязательства, всего |

382,0 |

4,94 |

531,0 |

6,05 |

149,0 |

139,01 |

в т.ч.: |

|

|

|

|

|

|

2.1. Долгосрочные кредиты и займы |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

2.2. Краткосрочные кредиты и займы |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

2.3. Кредиторская задолженность, всего |

328,0 |

4,24 |

439,0 |

5,00 |

111,0 |

133,84 |

в т.ч.: |

|

|

|

|

|

|

2.3.1. Перед поставщиками и подрядчиками |

91,0 |

1,18 |

90,0 |

1,02 |

-1,0 |

98,90 |

2.3.2. Перед покупателями и заказчиками |

11,0 |

0,14 |

30,0 |

0,34 |

19,0 |

272,73 |

2.3.3. По оплате труда |

65,0 |

0,84 |

81,0 |

0,92 |

16,0 |

124,62 |

2.3.4. По расчетам с персоналом |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

2.3.5. По налогам и сборам |

81,0 |

1,05 |

160,0 |

1,82 |

79,0 |

197,53 |

2.3.6. По социальному страхованию и обеспечению |

22,0 |

0,28 |

25,0 |

0,28 |

3,0 |

113,64 |

2.3.7. Разных кредиторов |

58,0 |

0,75 |

53,0 |

0,60 |

-5,0 |

91,38 |

2.3.8. Прочая кредиторская задолженность |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

2.4. Задолженность перед учредителями, всего |

54,0 |

0,70 |

92,0 |

1,05 |

38,0 |

170,37 |

в т.ч.: |

|

|

|

|

|

|

2.4.1. По выплате доходов, дивидендов |

40,0 |

0,52 |

68,0 |

0,77 |

28,0 |

170,00 |

2.4.2. Прочая |

14,0 |

0,18 |

24,0 |

0,27 |

10,0 |

171,43 |

Баланс |

7 735,0 |

100,00 |

8 782,0 |

100,00 |

1 047,0 |

113,54 |

Из данных таблицы 1 следует, что общая сумма источников развития организации в 2007 г. увеличилась на 1 047,0 млн.руб. по сравнению с 2006 г., что составило 113,54 %. Прежде всего это увеличение было связано с ростом собственного капитала и резервов на 12,21 %, причем собственный капитал составляет более 90 % общей суммы источников развития организации, что снижает уровень финансового риска (для банков и инвесторов ситуация считается надежной, если доля собственного капитала у клиента более 50 %) и положительно характеризует финансовое состояние.

Увеличение собственного капитала произошло в значительной мере за счет переоценки основных средств, о чем свидетельствует увеличение добавочного фонда на 23,68 %. Нераспределенная прибыль, являющаяся залогом рациональной структуры капитала и основным источником эффективного функционирования, увеличилась на 16,0 млн.руб., или на 61,54 %.

Данные по статьям «Долгосрочные кредиты и займы» и «Краткосрочные кредиты и займы» отсутствуют, что говорит о том, что организация располагает собственными ресурсами и не нуждается в дополнительных кредитах и займах.

В составе заемных источников находится кредиторская задолженность и задолженность перед учредителями. Несмотря на увеличение собственного капитала организации, его доля в общем объеме источников средств снизилась с 95,06 % до 93,95 % на конец 2007 г. Это объясняется более высокими темпами роста обязательств, доля которых хоть и незначительна в составе источников формирования капитала, однако увеличилась с 4,94 % в 2006 г. до 6,05 % в 2007 г.

В структуре обязательств наибольший удельный вес имеет краткосрочная кредиторская задолженность, которая увеличилась на 111,0 млн.руб., или на 33,84 %, по сравнению с прошлым годом. Задолженность перед учредителями хоть и не имеет значительный удельный вес в структуре обязательств, однако увеличилась на 70,37 % и составила 92,0 млн.руб. к концу 2007 г.

Рост обязательств является, с одной стороны, не совсем благоприятной тенденцией, так как из-за больших отсрочек по платежам в организации могут иметь место проблемы с поставками, ущерб репутации фирмы из-за неблагоприятных отзывов поставщиков, штрафные санкции. С другой стороны, кредиторская задолженность - наиболее привлекательный способ финансирования, поскольку проценты в данном случае обычно не взимаются и организация может привлекать эти средства в свой оборот.

Рост кредиторской задолженности связан в первую очередь с увеличением задолженности по налогам и сборам, что не может расцениваться положительно, поскольку значительные отсрочки по платежам в бюджет могут привести к штрафным санкциям. Также увеличилась задолженность по оплате труда и перед покупателями и заказчиками.

В 2007 г. несколько изменилась структура кредиторской задолженности: часть обязательств перед поставщиками и подрядчиками, по оплате труда, по социальному страхованию и обеспечению, а также перед разными кредиторами была погашена, но увеличилась доля задолженности перед покупателями и заказчиками, по налогам и сборам. Задолженность перед учредителями увеличилась в основном за счет обязательств по выплате доходов, дивидендов, которые возросли на 28,0 млн.руб.

Можно сказать, что увеличение долгов кредиторам (за исключением задолженности перед персоналом организации и бюджетом по налоговым и приравненным к ним платежам) чаще расценивается как допустимое, так как эти средства могут быть временно использованы в качестве источников финансирования, причем бесплатно. Вместе с тем в данном случае значительно выросла доля задолженности по налогам и сборам, что говорит о небольших финансовых затруднениях организации в 2007 г.

Таким образом, структура источников развития вполне рациональная: организация осуществляет деятельность прежде всего за счет собственных источников, а незначительное увеличение кредиторской задолженности может свидетельствовать лишь о том, что возросли объемы деятельности за счет дополнительного бесплатного источника финансирования. Руководству организации следует уделять больше внимания своевременному погашению задолженности по налогам и сборам, так как в будущем это может принести значительные штрафные санкции. Рост суммы средств, используемых в хозяйственном обороте, с положительной стороны характеризует финансовое состояние организации.

Анализ движения денежных средств.

Анализ финансовой (рыночной) устойчивости

Финансовый анализ является частью общего, полного анализа хозяйственной деятельности, который состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый учет и управленческий учет. Такое разделение анализа несколько условно, потому что внутренний анализ может рассматриваться как продолжение внешнего анализа и наоборот. В интересах дела оба вида анализа подпитывают друг друга информацией. Особенностями внешнего финансового анализа являются:

- множественность субъектов анализа, пользователей информации о

деятельности предприятия;

- разнообразие целей и интересов субъектов анализа;

- наличие типовых методик анализа, стандартов учета и отчетности;

- ориентация анализа только на публичную, внешнюю отчетность предприятия;

- ограниченность задач анализа как следствие предыдущего фактора;

- максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Финансовый анализ, основывающийся на данных только бухгалтерской отчетности, приобретает характер внешнего анализа, т.е. анализа, проводимого за пределами предприятия его заинтересованными контрагентами, собственниками или государственными органами. Этот анализ на основе только отчетных данных, которые содержат лишь весьма ограниченную часть информации

о деятельности предприятия, не позволяет раскрыть всех секретов успеха фирмы.

Основное содержание внешнего финансового анализа, осуществляемого партнерами предприятия по данным публичной финансовой отчетности, составляют:

- анализ абсолютных показателей прибыли;

- анализ относительных показателей рентабельности;

- анализ финансовой устойчивости, ликвидности баланса, платежеспособности предприятия;

- анализ эффективности использования заемного капитала;

- экономическая диагностика финансового состояния предприятия и рейтинговая оценка эмитентов.

Существует многообразная экономическая информация о деятельности предприятий и множество способов анализа этой деятельности. Финансовый анализ по данным финансовой отчетности называют классическим способом анализа.

Так как одной из важнейших характеристик финансового состояния

предприятия является стабильность его деятельности с позиций долгосрочной

перспективы, то в данной курсовой работе основное внимание уделяется

анализу финансовой устойчивости предприятия, а конкретнее – анализу

абсолютных показателей финансовой устойчивости.

Оценка финансовой устойчивости предприятия предусматривает проведение

объективного анализа величины и структуры активов и пассивов предприятия и

определения на основании этого его финансовой стабильности и независимости,

а также анализа соответствия финансово-хозяйственной деятельности

предприятия целям его уставной деятельности.

Финансово устойчивым является такой субъект хозяйствования, который за

счет собственных средств покрывает средства, вложенные в активы, не

допускает неоправданной дебиторской и кредиторской задолженности и

рассчитывается по своим обязательствам в установленный срок.

На финансовую устойчивость предприятия оказывают влияние следующие

факторы:

- положение предприятия на товарном рынке;

- производство качественной продукции;

- зависимость предприятия от внешних инвесторов и кредиторов;

- наличие неплатежеспособных кредиторов;

- эффективность хозяйственных и финансовых операций.

Финансовая стабильность является отображением стабильного превышения

доходов над расходами, обеспечивает свободное маневрирование денежными

средствами предприятия и благодаря эффективному их использованию

содействует непрерывному процессу производства и реализации продукции.

2. Методы анализа финансовой устойчивости предприятия.

2.1. Анализ абсолютных показателей финансовой устойчивости.

Анализ финансовой устойчивости предприятия является важнейшим этапом

оценки его деятельности и финансово-экономического благополучия, отражает

результат его текущего, инвестиционного и финансового развития, содержит

необходимую информацию для инвесторов, а также характеризует способность

предприятия отвечать по своим долгам и обязательствам и наращивать свой

экономический потенциал.

В первую очередь финансовое состояние предприятия оценивается его

финансовой устойчивостью и платежеспособностью. Платежеспособность отражает

способность предприятия платить по своим долгам и обязательствам в

конкретный период времени. Условие достаточности соблюдается тогда, когда

предприятие платежеспособно во времени, т.е. имеет устойчивую способность

отвечать по своим долгам в любой момент времени.

Под финансовой устойчивостью следует понимать его платежеспособность во

времени с соблюдением условия финансового равновесия между собственными и

заемными финансовыми средствами.

Финансовое равновесие представляет собой такое соотношение собственных и

заемных средств предприятия, при котором за счет собственных средств

полностью погашаются прежние и новые долги. Рассчитанная по определенным

правилам точка финансового равновесия не позволяет предприятию, с одной

стороны, увеличивать заемные средства, а с другой – нерационально

использовать уже накопленные собственные средства.

Если принимать во внимание, что собственные и заемные финансовые ресурсы

проходят стадии образования, распределения и выплаты, а их конечная

величина идет на пополнение имущества, то проведение анализа финансовой

устойчивости на каждой из этих стадий дает возможность установить условия

укрепления или потери финансового равновесия.

Для определения уровня финансовой устойчивости предприятия необходим

анализ:

- состава и размещения активов и пассивов хозяйствующего субъекта;

- динамики и структуры источников финансовых ресурсов;

- наличия собственных оборотных средств;

- кредиторской задолженности;

- наличия и структуры оборотных средств;

- дебиторской задолженности;

- платежеспособности.

Абсолютными показателями финансовой устойчивости являются показатели,

характеризующие степень обеспеченности запасов и затрат источниками их

формирования.

Для оценки состояния запасов и затрат используют данные группы статей

«Запасы» II раздела актива баланса.

З = стр. 100 + стр. 110 + стр. 120 + стр. 130 + стр.140

Для характеристики источников формирования запасов определяют три

основных показателя:

1. Наличие собственных оборотных средств (СОС), как разница между

собственным капиталом (I раздел пассива баланса) и необоротными активами

(I раздел актива баланса). Этот показатель характеризует чистый оборотный

капитал. Его увеличение по сравнению с предыдущим периодом

свидетельствует о дальнейшем развитии деятельности предприятия. В

формализованном виде наличие оборотных средств можно записать.

СОС = IрП – IрА = стр. 380 ф.1 – стр. 080 ф.1

где IрП – I раздел пассива баланса;

IрА – I раздел актива баланса.

2. Наличие собственных и долгосрочных заемных источников формирования

запасов и затрат (СД), определяемое путем увеличения предыдущего

показателя на сумму долгосрочных обязательств (ДО – III раздел пассива

баланса):

СД = СОС + ДО = IрП – IрА + IIIрП = стр. 380 ф.1 – стр. 080 ф.1 + стр.

480 ф.1

3. Общая величина основных источников формирования запасов и затрат (ОИ),

определяемая путем увеличения предыдущего показателя на сумму

краткосрочных кредитов банков (КК):

ОИ = СД + КК = стр. 380 ф.1 – стр. 080 ф.1 + стр. 480 ф.1 + стр.500 ф.1

Трем показателям наличия источников формирования запасов соответствуют

три показателя обеспеченности запасов источниками их формирования:

1. Излишек (+) или недостаток (–) собственных оборотных средств (Фсос):

Фсос = СОС – 3,

где 3 – запасы.

2. Излишек (+) или недостаток (–) собственных и долгосрочных источников

формирования запасов (Фсд):

Фсд = СД – 3

3. Излишек (+) или недостаток (–) общей величины основных источников

формирования запасов (Фои):

Фои = ОИ – 3

С помощью этих показателей определяется трехкомпонентный тип финансовой

устойчивости.

1, если Ф > 0

S (Ф) =

0, если Ф < 0

Для характеристики финансовой ситуации на предприятии существует четыре

типа финансовой устойчивости:

Первый – абсолютная финансовая устойчивость (трехкомпонентный показатель

типа финансовой устойчивости имеет следующий вид: S={1,1,1}). Такой тип

финансовой устойчивости характеризуется тем, что все запасы предприятия

покрываются собственными оборотными средствами, т.е. организация не зависит

от внешних кредиторов. Такая ситуация встречается крайне редко. Более того,

она вряд ли может рассматриваться как идеальная, поскольку означает, что

руководство компании не умеет, не желает, или не имеет возможности

использовать внешние источники средств для основной деятельности.

Второй – нормальная финансовая устойчивость (показатель типа финансовой

устойчивости имеет следующий вид: S={0,1,1}). В этой ситуации предприятие

использует для покрытия запасов помимо собственных оборотных средств также

и долгосрочные привлеченные средства. Такой тип финансирования запасов

является «нормальным» с точки зрения финансового менеджмента. Нормальная

финансовая устойчивость является наиболее желательной для предприятия.

Третий – неустойчивое финансовое положение (показатель типа финансовой

устойчивости имеет следующий вид: S={0,0,1}), характеризуемое нарушением

платежеспособности, при котором сохраняется возможность восстановления

равновесия за счет пополнения источников собственных средств, сокращения

дебиторской задолженности, ускорения оборачиваемости запасов.

Финансовая неустойчивость считается нормальной (допустимой), если

величина привлекаемых для формирования запасов краткосрочных кредитов и

заемных средств не превышает суммарной стоимости сырья, материалов и

готовой продукции.

Четвертый – кризисное финансовое состояние (показатель типа финансовой

устойчивости имеет следующий вид: S={0,0,0}), при котором предприятие

находится на грани банкротства, т.к. денежные средства, краткосрочные

ценные бумаги и дебиторская задолженность не покрывают даже его

кредиторской задолженности и просроченных ссуд.

Для удобства определения типа финансовой устойчивости представим

рассчитанные показатели в табл. 1.

Таблица 1.

Сводная таблица показателей по типам финансовой устойчивости.

|Показатели |Тип финансовой устойчивости |

| |абсолютная |нормальная |неустойчивое |кризисное |

| |устойчивость |устойчивость |состояние |состояние |

|Фсос = СОС – 3 |Фсос ( 0 |Фсос < 0 |Фсос < 0 |Фсос < 0 |

|Фсд = СД – 3 |Фсд ( 0 |Фсд ( 0 |Фсд < 0 |Фсд < 0 |

|Фои = ОИ – 3 |Фои ( 0 |Фои ( 0 |Фои ( 0 |Фои < 0 |

2.2. Анализ относительных показателей финансовой устойчивости. Финансовая устойчивость предприятия характеризуется системой финансовых коэффициентов. Они рассчитываются как соотношение абсолютных показателей актива и пассива баланса. Анализ финансовых коэффициентов рыночной устойчивости заключается в сравнении их значений с базисными величинами, а также в изучении их динамики. Данные коэффициенты можно разделить на два блока:

1) коэффициенты капитализации, характеризующие финансовое состояние предприятия с позиций структуры источников средств; 2) коэффициенты покрытия, характеризующие финансовую устойчивость с позиций расходов, связанных с обслуживанием внешних источников привлеченных средств.

Рассматриваются следующие основные показатели:

1. Коэффициент автономии (Kа) представляет собой одну из важнейших

характеристик финансовой устойчивости предприятия, его независимость

от заемного капитала и равен доле источников средств в общем итоге

баланса:

Kа = Собственный капитал (стр. 380) / Общий итог средств (стр.640)

Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. На практике установлено, что общая сумма задолженности не должна превышать сумму общественных источников финансирования, т.е. источники финансирования должны быть хотя бы наполовину сформированы за счет собственных средств,

т.о. минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5.

2. Коэффициент финансовой зависимости (Kзав) является обратным коэффициенту автономии.

Kзав = Общий итог средств (стр. 640 ) / Собственный капитал (стр. 380)= =1/Kа

Рост этого коэффициента в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение приближается к 1, то это означает, что собственники полностью финансируют свое предприятие, если превышает – наоборот.

3. Коэффициент соотношения заемного и собственного капитала, или коэффициент финансового риска, показывает соотношение привлеченных средств и собственного капитала.

Kфр = Привлеченные средства / Собственный капитал = (стр. 430 + стр. 480 + стр. 620 + стр. 630) / стр. 380

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Он имеет довольно простую интерпретацию: показывает сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о снижении финансовой устойчивости и наоборот. Оптимальное значение данного коэффициента – Kфр [pic] 0,5, критическое – 1.

4. Коэффициент маневренности собственного капитала показывает какая часть собственного оборотного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств.

Kман = Собственные оборотные средства / Собственный капитал = (стр. 380 – стр. 080) / стр. 380

В зависимости от структуры капитала и отраслевой принадлежности этот показатель может изменяться (однако нормативом является – 0,4 … 06). Нормальной считается ситуация, когда коэффициент маневренности в динамике незначительно увеличивается. Резкий рост данного коэффициента не может

свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования.

5. Коэффициент привлечения долгосрочных кредитов и займов характеризует структуру капитала. Рост этого показателя в динамике – негативная тенденция, которая означает, что растет зависимость предприятия от внешних инвесторов.

Kпривл .д. к. и з. = Долгосрочные обязательства / (Долгосрочные

обязательства + Собственный капитал) = стр. 480 / (стр. 480 + стр. 380)

6. Коэффициент независимости капитализированных источников

Kнезав. к. и.= Собственный капитал / (Долгосрочные обязательства + Собственный капитал) = стр. 380 / (стр. 480 + стр. 380)

Сумма коэффициентов 5 и 6 равна 1. Рост коэффициента 5 в динамике является негативной тенденцией, означая, что с позиций долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов.

7. Коэффициент структуры покрытия долгосрочных вложений показывает, какая часть основных средств и прочих необоротных активов профинансирована внешними инвесторами.

Kпдв= Долгосрочные обязательства / Необоротные активы= стр. 480 / стр. 080

Рост показателя в динамике говорит об усилении зависимости предприятия от внешних инвесторов.

8. Коэффициент обеспечения материальных запасов собственными средствами

Kмз=Собственные оборотные средства / Запасы = (стр. 380 – стр. 080) /

(стр. 100 + стр. 110 + стр. 120 + стр. 130 + стр.140)

Оптимальное значение данного коэффициента – 0,6[pic]0,8.

9. Коэффициент соотношения необоротных активов и собственного капитала.

Kна/ск= Необоротные активы / Собственный капитал = стр. 080 / стр. 380

Этот показатель характеризует обеспечение необоротных активов собственными средствами. Оптимальное значение данного коэффициента [pic] 0,5[pic]0,8. Если показатель меньше 0,5, то это говорит о том, что предприятие имеет собственный капитал в основном для формирования оборотных средств, что обычно расценивается негативно. Если значение показателя более 0,8, то делают выводы о привлечении долгосрочных кредитов для формирования части необоротных активов, что является абсолютно оправданным для любого предприятия.

10. Коэффициент структуры привлеченного капитала.

Kстр.привл кап = Долгосрочные обязательства / Привлеченный капитал

(Текущие обязательства) = стр. 380 / стр. 620

11. Коэффициент обеспечения оборотных средств собственными оборотными средствами рассчитывают как отношение собственных оборотных средств ко всей величине оборотных средств.

K оос= (стр. 260 - стр. 620) / стр. 260

Минимальное значение данного коэффициента – 0,1. Когда показатель опускается за это значение, то структура определяется как неудовлетворительная, а предприятие – неплатежеспособным. Увеличение показателя говорит о неплохом финансовом состоянии предприятия, его состоянии проводить независимую финансовую политику.

12. Коэффициент отношения производственных активов и стоимости имущества:

Kпа/си = (Производственные активы (основные средства, животные на выращивании, незавершенное производство) + Расходы будущих периодов) / Балансовая стоимость имущества

Минимальное значение показателя – 0,5. Более высокий показатель говорит об увеличении производственных возможностей предприятия.

13. Коэффициент соотношения собственных и заемных средств:

K сс/зс = (Привлеченный капитал + Краткосрочные кредиты банков) / Собственный капитал = (стр. 480 + стр. 500) / 380

14. коэффициент окупаемости процентов по кредитам:

Kокуп%= (Чистая прибыль + Затраты на выплату процентов) / Затраты на выплату процентов по кредитам

Он показывает сколько раз на протяжении года предприятие зарабатывает средства для оплаты процентов и характеризует уровень защищенности кредиторов. Этот коэффициент должен быть не менее 3. Для оценки финансовой стабильности предприятия используют также коэффициенты стабильности экономического роста и чистой выручки. Для этих показателей коэффициенты не установлены.

15. Коэффициент стабильности экономического роста рассчитывают как отношение разницы между чистой прибылью (ЧП) и дивидендами (ДА), выплаченными акционерам, к собственному капиталу (СК):

К с. эк. р.=(ЧП - ДА) / СК

Рассчитанный коэффициент сравнивают с коэффициентом за предыдущий отчетный период, а также с аналогичными предприятиями. Этот коэффициент характеризует стабильность получения прибыли, которая остается на предприятии для его развития и создания резерва.

Если этот коэффициент составляет, например, 0,185, то это означает, что прибыль в размере 18,5% собственного капитала за год направлена на развитие и на создание резервов предприятия.

16. Коэффициент чистой выручки рассчитывают как отношение суммы чистого дохода и амортизационных отчислений к выручке от реализации, товаров и услуг.

17. Показатель чистой прибыли на одну акцию рассчитывают как отношение чистой прибыли к количеству акций; дивидендов на одну акцию – как отношение суммы дивидендов выплаченных акционерам, к количеству акций; дивидендов на одну акцию по рыночному курсу акций – как отношение суммы дивидендов, выплаченных акционерам на одну акцию, к рыночному курсу акций.

Т.о. анализ коэффициентов – это нахождение соотношения между двумя отдельными показателями. Коэффициентов много, но всех их можно объединить в

5 групп по характеристикам:

а) возможности погашения текущих обязательств;

б) движения текущих активов;

в) собственного капитала;

г) результатов основной деятельности;

д) информации о состоянии рынка.

Методика анализа названных выше коэффициентов состоит в сравнении:

- фактических коэффициентов текущего года с прошлогодними;

- фактических коэффициентов с нормативами;

- фактических коэффициентов предприятия с показателями конкурентов

- фактических коэффициентов с отраслевыми показателями.

Анализ ликвидности бухгалтерского баланса

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежном выражении соответствует сроку погашения обязательств. От ликвидации баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от ликвидности активы принято разделять на следующие группы.

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

А1 = стр. 250 + стр. 260

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которым ожидаются в течение 12 месяцев после отчетной даты:

А2 = стр. 240

А3. Медленно реализуемые активы – статьи раздела 2 актива баланса, включающие запасы, НДС, дебиторскую задолженность (… после 12 месяцев) и прочие оборотные активы.

А3 = стр. 210 + стр. 220 + стр. 230 + стр. 270

А4. Трудно реализуемые активы – статьи раздела 1 актива баланса – внеоборотные активы.

А4 = стр. 190

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относятся кредиторская задолженность:

П1 = стр. 620

П2. Краткосрочные пассивы – это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы:

П2 = стр. 610 + стр. 630 + стр. 660

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к разделам 4 и 5, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.:

П3 = стр. 590 + стр. 640 + стр. 650

П4. Постоянные, или устойчивые, пассивы – это статьи раздела 3 баланса «Капиталы и резервы». Если у организации есть убытки, то они вычитаются:

П4 = стр. 490

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеет место следующие соотношения:

/ А1 >= П1

| А2 >= П2

| А3 >= П3

\ А4 <= П4

Если выполняются первые 3 неравенства, то это влечет и выполнение 4. Выполнение четвертого неравенства свидетельствует о наличие собственных оборотных средств.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

текущую ликвидность, которая свидетельствует о платежеспособности (+) и неплатежеспособности (-) организации на ближайший промежуток времени:

ТЛ = (А1 + А2) – (П1 + П2);

перспективную ликвидность – это прогноз платежеспособности на основе будущих поступлений и платежей:

ПЛ = А3 – П3

Для анализа ликвидности баланса составляется таблица (таблица 4.2). Сопоставление итогов (см. таблицу 2.2) позволяет определить

абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода. Результаты расчетов по данным анализируемой организации (таблица 2.2) показывают, что в этой организации сопоставление итогов групп по активу и пассиву имеет следующий вид:

Исходя из полученного соотношения, мы видим, что ликвидность баланса организации в большей степени отличается от абсолютной. Можно даже сказать, что организация неплатежеспособна. Составление 2-х первых неравенств свидетельствует, что в ближайший к рассматриваемому моменту промежуток времени организации не удается поправить свою платежеспособность. Причем существенно возрос П1. В начале соотношение составляло 0,39 : 1 (9881 : 25664), хотя теоретически достаточным значением для коэффициента срочности является соотношение 0,2 : 1. Коэффициент срочности резко сократился (на 21 пункт) и составил лишь 17% (7859 : 47210), что свидетельствует о стеснении в финансовом положении. Причем, исходя из данных

таблицы 2.2, можно заключить, что краткосрочная задолженность увеличивалась более высокими темпами, чем денежные средства.

Анализ ликвидности и платежеспособности предприятия

Анализ показателей и факторов неплатежеспособности организации

Всякое предприятие, осуществляющее коммерческую деятельность, вступает в отношения с налоговыми органами, банками, другими предприятиями (поставщиками и потребителями) и т.д. В процессе этих отношений у предприятия возникают обязательства, которые могут привести к тому, что предприятие станет должником и будет обязано в некоторый срок совершить в пользу другого лица определенные действия, а именно: произвести платеж, поставить товар, исполнить услугу и т.д.

Кредитор имеет право требовать от должника исполнения обязательств, а также возмещения убытков, причиненных неисполнением или ненадлежащим исполнением обязательств.

Обязательства предприятия, возникающие в ходе его финансово-хозяйственной деятельности, имеют определенные сроки исполнения.

Нарушение сроков исполнения обязательств ведет к возникновению у контрагентов рисков. Чем больше рисков создает предприятие контрагентам, чем чаще и длительнее оно задерживает исполнение обязательств, тем ненадежнее оно выглядит в глазах партнеров, контрагентов, собственных работников и т.д.

Такое предприятие обретает репутацию ненадежного партнера, недобросовестного плательщика, налогоплательщика, работодателя и т.д.

Ненадежное исполнение обязательств свидетельствует о:

• необязательности как о стиле взаимодействия с партнерами, если предприятие располагает ресурсами, достаточными для выполнения имеющихся обязательств;

• дефиците или кризисе возможностей для исполнения обязательств.

Необязательность как стиль взаимодействия влечет за собой, как правило, отказ партнеров от взаимодействия, штрафы и иные санкции, предусмотренные законодательством и договорами, но в конечном счете партнеры или кредиторы сохраняют шанс на погашение обязательств без особого ущерба.

Когда предприятие испытывает дефицит или кризис возможностей для исполнения имеющихся обязательств, возникает вопрос, способно ли оно в полной мере, т.е. без ущерба, удовлетворить кредиторов.

И здесь не принципиально, способно ли оно удовлетворить одних кредиторов в ущерб другим. Важно, способно ли предприятие удовлетворить без ущерба всех кредиторов в надлежащие сроки,платежеспособно ли оно?{[26]

Предприятие, которое из режима своевременного исполнения обязательств переходит в кризисную зону ненадежного исполнения, исполнения со сбоями и срывами, вплоть до безнадежного состояния, становится как партнер неплатежеспособный, или несостоятельным,наносящим ущерб своим кредиторам.

Очевидно, что неплатежеспособность есть некая переменная характеристика, которая может иметь разные градации — от эпизодической до устойчивой и хронической неплатежеспособности.

Устойчивая и хроническая неплатежеспособность предприятия с финансовой точки зрения означает, что такое предприятие:

• поглощает (с задержкой или безнадежно) ресурсы или средства кредиторов: их товары, деньги и услуги. Это средства банков, других предприятий, собственных работников, акционеров и т.д.;

• формирует недоимки по налогам и иным обязательным платежам, что блокирует из-за дефицита средств в полной мере исполнение бюджета, выплату пенсий и т.д.

Иными словами, неплатежеспособное предприятие является носителем финансового ущерба кредиторам, оказывает на них депрессирующее влияние путем изъятия их ресурсов.[17]

Как правило, несущие ущерб кредиторы пытаются теми или иными методами, в том числе судебными, истребовать исполнение отдельных обязательств, действуя разрозненно и независимо друг от друга.

Обычно успехи одних кредиторов становятся известны другим, которые также выставляют свои требования. Рано или поздно кредиторы вынуждены прийти к согласованным совместным действиям.

В конечном счете неплатежеспособное предприятие ставит своих кредиторов (и государство в том числе) перед выбором:

• или дать предприятию некий контролируемый шанс на преодоление внутреннего финансового кризиса, на финансовое оздоровление, что может быть реализовано в рамках некоторого ограниченного во времени (временного) соглашения;

• или выставить требования о ликвидации данного предприятия и продажи его имущества, чтобы за счет этого удовлетворить полностью или хотя бы частично требования кредиторов.

Однако здесь выбор стоит не только перед кредиторами. Сам должник, оценивая собственное кризисное состояние и свою неспособность к расчету по обязательствам, может поставить вопрос о диалоге с кредиторами или о собственной ликвидации как предприятия.

Цивилизованная процедура ликвидации должника, продажи его имущества и расчета с кредиторами называется банкротством предприятия.

Рассматривая дело о банкротстве, суд может и не объявлять предприятие банкротом, а пойти по пути попыток финансового оздоровления предприятия.[30]

В настоящее время большинство предприятий России находятся в затруднительном финансовом состоянии. Взаимные неплатежи между хозяйствующими субъектами, высокие налоговые и банковские процентные ставки приводят к тому, что предприятия оказываются неплатежеспособными. Внешним признаком несостоятельности предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течении трех месяцев со дня наступления сроков их исполнения.

В связи с этим особую актуальность приобретает вопрос оценки структуры баланса, так как решения о несостоятельности предприятия принимаются по признании неудовлетворительности структуры баланса.

Основная цель проведения предварительного анализа финансового состояния предприятия – обоснование решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным в соответствии с системой критериев, утвержденных законодательством.

Основными источниками анализа являются форма №1 "Баланс предприятия", форма №2 "Отчет о прибылях и убытках".

Анализ и оценка структуры баланса предприятия проводится на основе показателей: коэффициента текущей ликвидности; коэффициента обеспеченности собственными средствами.[14]

Основанием для признания структуры баланса неудовлетворительной, а предприятия – неплатежеспособным является одно из следующих условий:

· коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

· коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.