- •1.Економічна сутність інвестицій

- •2.Ринкова модель реалізації інвестиційного процесу. Основні етапи інвестиційного процесу.

- •3.Особливості державного регулювання інвестиційної діяльності в Україні

- •4. Фінансові інвестиції та їх структура

- •6. Цінні папери як об’єкти інвестицій: облігації

- •7. Цінні папери як об’єкти інвестицій: ощадні сертифікати

- •8. Цінні папери як об’єкти інвестицій: державні цінні папери

- •9.Оцінка інвестиційних властивостей пайових цінних паперів

- •10. Оцінка інвестиційних властивостей боргових цінних паперів

- •11. Сутність та структура реальних інвестицій.

- •Поняття інноваційної форми інвестицій, важливість і необхідність інвестування інноваційної сфери економіки.

- •13. Інститути спільного інвестування та особливості їх діяльності

- •Іноземні інвестиції та способи залучення іноземного капіталу.

- •15. Інвестиційні проекти: сутність та класифікація

- •16. Лізинг як форма фінансового забезпечення інвестицій. Види лізингу.

- •17 Особливості визначення інвестиційних можливостей фірми.

- •19. Види проектних ризиків та їх ідентифікація.

- •20. Поняття життєвого циклу проекту та його значення в прийнятті інвестиційних рішень.

- •22. Структура та оцінка вартості капіталу фірми.

- •23. Стратегія підготовки та оцінки інвестиційного проекту.

- •24.Характеристика традиційних та нових форм і видів іноземних інвестицій.

- •25. Зв’язок мультиплікатора з інвестиціями та ефект інвестиційного мультиплікатора.

- •Графік ефекту м-ра

- •26. Суб’єкти інвестиційного процесу та характеристика їх діяльності.

- •27.Форма відтворення реальних інвестицій.

- •28. Концепція зміни вартості грошей у часі ті її застосування в прийнятті інв. Рішень

- •29. Доцільність інвестицій

- •34. Можливі різні методи зниження ризиків, а саме:

- •35. Джерела фінансування інв.-й

- •Особливості врахування майбутньої вартості інвестицій в інвестиційному аналізі.

- •Особливості врахування теперішньої вартості інвестицій в інвестиційному аналізі.

- •Особливості врахування майбутньої вартості ануїтету в інвестиційному аналізі.

- •Особливості врахування теперішньої вартості ануїтету в інвестиційному аналізі.

- •Звідси виводяться дві важливі формули взаємозв’язку процентних факторів теперішньої і майбутньої вартості ануїтетів:

- •Ануїтет та його застосування методу в інвестиційному аналізі.

- •Специфіка застосування простих та складних схем нарахування відсотків у прийнятті інвестиційних рішень.

- •Особливості точного та наближеного розрахунку відсотків у прийнятті інвестиційних рішень

- •Механізм визначення процентної ставки при визначенні майбутньої та теперішньої вартості простої величини.

- •Механізм визначення терміну проведення операцій при визначенні майбутньої та теперішньої вартості простої величини.

- •55. Індекс прибутковості, переваги та недоліки застосування методу в інвестиційному аналізі.

- •56. Чиста теперішня вартість (nvp): переваги та недоліки застосування методу в інвестиційному аналізі.

- •57. Дисконтований термін окупності (dpp): переваги та недоліки застосування методу в інвестиційному аналізі.

- •58. Відмінності в методиці розрахунку простого та дисконтованого періоду окупності інвестицій.

- •59. Відмінності в методиці розрахунку коефіцієнту співвідношення доходів та витрат з урахуванням та без урахування концепції зміни вартості грошей у часі.

- •60. Внутрішня норма прибутку: переваги та недоліки застосування методу в інвестиційному аналізі.

- •61. Модель оцінки поточної ринкової вартості облігацій з періодичною виплатою процентів.

- •62. Модель оцінки поточної ринкової вартості без виплати процентів

- •63. Модель оцінки поточної ринкової вартості з виплатою всієї суми процентів при погашенні

- •Модель оцінки поточної ринкової вартості акцій при її використанні протягом невизначеного тривалого періоду (сАтн).

- •Модель оцінки поточної ринкової вартості акцій з постійними дивідендами (сап ).

- •Модель оцінки поточної ринкової вартості акцій з постійно зростаючими дивідендами (саіів).

- •Аналіз чутливості реагування (sа): переваги та недоліки застосування методу при прийнятті інвестиційних-рішень.

- •Аналіз сценаріїв: переваги та недоліки застосування методу при прийнятті інвестиційних рішень.

- •Специфіка порівняння проектів при застосуванні методів npv та іrr.

- •71. Модель оцінки капітальних активів (camp): переваги та недоліки застосування методу при прийнятті інвестиційних рішень.

- •72. Особливості застосування варіації, дисперсії та стандартного відхилення як методів дослідження ризиків інвестування.

29. Доцільність інвестицій

Серед численних методів і прийомів аналізу доцільності вкладень у ті чи інші об’єкти фінансових інвестицій виокремлюють дві основні групи методів. Перша призначена для оцінки інвестицій в активи з фіксованою ставкою дохідності та визначеним строком їх утримання. До таких об’єктів інвестування належать вкладення в облігації з фіксованим процентом, привілейовані акції, депозитні сертифікати, векселі тощо. Друга група методів призначена для оцінки фінансових вкладень з чітко невизначеною нормою прибутковості та строками інвестування, якими є насамперед інвестиції в акції, інші види корпоративних прав.

При прийнятті інвестиційних рішень інвестори порівнюють очікувані доходи від вкладання коштів у даний об’єкт капіталовкладень, з доходами від інших, альтернативних можливостей інвестування. При цьому розрізняють два основні підходи до оцінки інвестицій:

статичний аналіз: усі показники, які характеризують об’єкт інвестування, розглядаються в короткостроковому періоді; при розрахунках використовуються величини, зафіксовані в певний проміжок часу (факт зміни вартості грошей у часі не враховується);

динамічний аналіз: показники аналізуються в динаміці, з урахуванням зміни вартості грошей у часі за ряд періодів.

При оцінці фінансових інвестицій здебільшого використовують методи, які дають можливість дослідити показники, що характеризують об’єкт інвестицій у динаміці. До основних з таких методів належать: метод дисконтування майбутніх доходів та метод внутрішньої норми прибутковості.

Метод Cash-flow називають також методом розрахунку внутрішньої (потенційної) вартості інвестиції. У разі використання цього методу відповідні інвестиційні рішення приймаються на основі порівняння абсолютних величин: теперішньої вартості вхідних і вихідних грошових потоків, які є наслідком інвестиційних вкладень. При цьому ставка дисконтування, яка застосовується при розрахунках теперішньої вартості, є заданою і відповідає ставці дохідності за можливими альтернативними вкладеннями.

Доцільність фінансових інвестицій в окремі об’єкти визначається шляхом приведення до теперішньої вартості очікуваних чистих грошових потоків (Cash-flow) від здійснення інвестицій та зіставлення сумарної величини цих потоків із собівартістю інвестицій (грошових виплат на придбання інвестиції).

30.

На даному етапі господарювання існує дві основні групи методів оцінки економічної ефективності інвестиційних проектів: статичні та динамічні. Статичні методи передбачають розрахунок показників на основі недисконтованих грошових потоків, тобто вони не враховують зміну вартості грошей в часі. Такі методи здебільшого використовувались в умовах командно-адміністративної системи.

Метод порівняння витрат

Для характеристики інвестиційних витрат у статичній моделі можна

використовувати показник середньорічних витрат , пов'язаних зі здійсненням

інвестицій, або собівартість одиниці продукції , яка виробляється з

використанням інвестиційного об'єкта.

При визначенні показника інвестиційних витрат усі витрати доцільно

представити у вигляді двох елементів:

- вартість інвестиційного об'єкта (постійні витрати);

- поточні витрати.

Вартість інвестиційного проекту необхідно розрахувати з урахуванням принципу упущеної вигоди і включити витрати на придбання і відсотки

на задіяний інвестиційний капітал.

Метод порівняння доходів

Для оцінки ефективності інвестицій з використанням показника доходів

необхідно створити цільову функцію, що характеризує середньорічний розмір

прибутку або чистого доходу.

При оцінки окремої інвестиції доходи повинні як мінімум дорівнювати нулю. При розгляді альтернативних варіантів вигіднішою є інвестиція з більшими

середньорічними доходами.

Метод окупності

Показник окупності або термін амортизації інвестиції характеризує час,

необхідний для компенсації задіяного в інвестиції капіталу за рахунок доходів,

що отримуються. Для оцінки ефективності проекту необхідно визначити термін

окупності за наявними характеристиками об'єкта та порівняти його з установленим

критерієм. Критерій можна сформулювати таким чином: доцільно реалізувати ті

інвестиційні об'єкти, за якими фактичний час амортизації не перевищує

максимально припустимий.

За амортизаційним критерієм первинна інвестиція є вигідної тільки тоді, коли

отримані доходи перевищать витрачені кошти протягом періоду амортизації. Максимально припустимий час амортизації встановлюється під час

планування інвестиційного проекту.

Метод рентабельності

Рентабельність є відносним показником, що характеризує величину доходу на

одиницю капіталу. В умовах ринкової економіки мінімальна рентабельність може

встановлюватися суб'єктивно підприємець, визначаючи його мотивацію

інвестування очікуваним розміром прибутку. Вона порівнюється з фактичною

рентабельністю об'єкта.

По первинним інвестиціям критерій рентабельності дотримується, коли фактична

рентабельність не менше ніж мінімально припустима . По альтернативним об'єктам позитивне рішення приймається по інвестиції з більш високою рентабельністю. При цьому кожна інвестиція повинна оцінюватися з позиції мінімальної рентабельності.

Використання показника рентабельності пов'язано з проблемою визначення

розміру капіталу, залученого в інвестиції.

31.

На даному етапі господарювання існує дві основні групи методів оцінки економічної ефективності інвестиційних проектів: статичні та динамічні. Динамічні враховують зміну вартості грошей в часі і передбачають приведення вартостей усіх грошових потоків до одного й того ж самого періоду шляхом їх дисконтування чи компаундингу (нарощування). Саме динамічні методи набули широкого застосування в більшості країн світу. Вони виявились найбільш концептуально правильними та загальнопридатними для застосування в ринкових умовах.

До динамічних методів, оцінки ефективності інвестиційних проектів слід віднести такі основні методи, як чиста теперішня вартість грошових потоків (ЧТВ), внутрішня ставка доходності (ВСД), період окупності інвестицій (ПО) та індекс прибутковості проекту (ІП).

Використання методу чистої теперішньої вартості передбачає визначення чистих грошових потоків за кожним періодом, визначення теперішньої вартості кожного чистого грошового потоку відповідного періоду, розрахунок чистої теперішньої вартості проекту шляхом сумування всіх дисконтованих чистих грошових потоків.

В загальному випадку чиста теперішня вартість проекту визначається за такою формулою

![]()

Внутрішня ставка доходності - це таке значення норми дисконту, при якому теперішня вартість грошових потоків від реалізації проекту дорівнює теперішній вартості інвестиційних витрат. Іншими словами, це значення норми дисконту, при якому чиста теперішня вартість проекту дорівнює нулю. внутрішня ставка доходності визначатиметься з рівняння:

![]()

Одним із найпростіших методів оцінки ефективності інвестицій, який досить часто використовується на практиці, є період окупності інвестицій. Він визначається як час, необхідний для того, щоб дисконтовані грошові потоки від інвестиційного проекту зрівнялись з початковими інвестиціями в даний проект. Інакше кажучи, це час, коли ЧТВ проекту змінює знак з від'ємного на додатний. Згідно з формулою, період окупності проекту знаходиться з такого рівняння:

![]()

Індекс прибутковості показує, у скільки разів сума дисконтованих грошових потоків проекту за весь період його реалізації перевищить теперішню вартість інвестиційних витрат. Для визначення індексу прибутковості проекту використовується така формула:

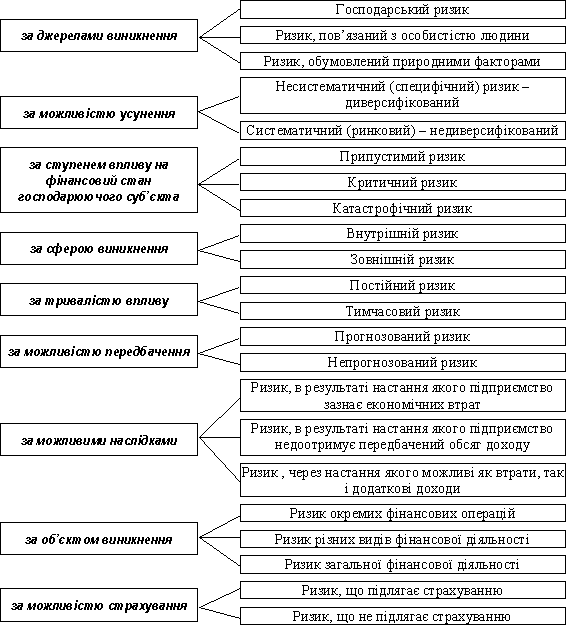

32-33. Ри́зик — міра варіантності прибутку на інвестиції. Іншими словами можливість того, що фактичний прибуток, отриманий на активи, буде значно відрізнятися від очікуваного.Інвестиційні ризики, пов’язані з діяльністю на фінансовому ринку, у свою чергу поділяють на три групи :ризики втраченого зиску;ризики зниження доходності;відсоткові ризики.

Група ризиків втраченої можливості має своїм джерелом імовірність наставання непрямих (побічних) фінансових втрат, які виявляються в недоотриманні прибутку в результаті нездійснення фірмою якогось заходу, який би дозволив їй одержати цей прибуток (наприклад, відсутність страховки на судно, що перевозило вантажі даної фірми і згодом затонуло). Окремим випадком цього ризику є ризик внаслідок падіння загальноринкових цін, який найчастіше пов’язаний з падінням цін на всі цінні папери, що обігають на ринку, одночасно (наприклад, у результаті зниження загальної інвестиційної активності)”.Найчастіше ризики втраченої можливості є несистемними. Їх можна запобігти завдяки проведенню спеціальних заходів.

Іншою групою інвестиційних ризиків є ризики зниження доходності. Існування цих ризиків є наслідком імовірності зниження розміру відсотків і дивідендів по портфельних інвестиціях, а також по внесках і кредитах.

Портфельними інвестиціями називають вкладення коштів у цінні папери довгострокового характеру, які, за звичай, не передбачають швидкого одержання доходу. Найчастіше це інвестиції великих промислових програм.

Ризики зниження доходності мають два різновиди :відсоткові ризики;кредитні ризики.

Відсоткові ризики – це ризики активних операцій, які проводять фірми (в більшості випадків банки). Можливі такі джерела їхнього виникнення :будь-які зміни в облікових ставках Національного банку;

зміни маржі комерційних банків з кредитів, що надаються, і депозитних рахунків;

зміни в системі оподаткування всіх суб’єктів господарювання і фінансових інститутів, зокрема;будь-які зміни в портфелі інвестицій, який має фірма, а також зміни в доходності самих інвестицій;імовірність змін у структурі пасивів (співвідношення власних і позичених коштів, термінових і ощадних депозитів, депозитів до запитання тощо);

за зростання банківського відсотку може розпочатися масове “скидання” акцій, внаслідок чого їхня вартість зменшується;в разі вкладання коштів інвестором у середньострокові та довгострокові цінні папери (особливо в ту їхню частину, що має фіксований відсоток) за поточного підвищення середньоринкового відсотку порівняно з фіксованим рівнем. Це означає, що інвестор міг би збільшити доходи, але не може вивільнити свої кошти через зазначені умови;якщо емітент випустив в обіг цінні папери з фіксованим відсотком, то існує ймовірність настання для нього відсоткового ризику при поточному зниженні середньоринкового відсотку у порівнянні з визначеним їм фіксованим рівнем. Кредитні ризики тісно пов’язані з відсотковими, причини їхнього виникнення здебільшого однакові. Головна відмінність між цими двома групами ризиків зниження доходності полягає в тому, що відсоткові ризики розглядаються з позицій кредитора, а кредитні – з позицій позичальника. При цьому виділяють декілька суто кредитних ризиків :біржові ризики, сутність яких полягає в наявності ймовірності виникнення втрат у результаті укладення фірмою біржових угод (наприклад, ризик неплатежу комісійної винагороди, ризик неплатежу взагалі тощо);селективні ризики (ризики вибору), які полягають у невірному виборі видів вкладення капіталу, видів цінних паперів при формуванні інвестиційного портфеля, виборі позичальника тощо;ризики ліквідності, які пов’язані з можливістю втрат при реалізації цінних паперів або інших товарів внаслідок зміни їхньої якості, споживчої вартості тощо;ризики банкрутства, які виникають у результаті невірного вибору способів вкладення капіталу і закінчуються повною втратою підприємцем власного капіталу і спроможності розрахуватися по взятих на себе зобов’язаннях.