- •Тема 9: особенности финансово-хозяйственной деятельности страховой компании

- •7. Инвестиционная деятельность страховых организаций Вопрос 1: Сущность и принципы организации финансов страховой организации

- •Вопрос 2: Понятие и структура финансового потенциала страховой организации

- •Вопрос 3: Сущность и назначение страховых резервов страховой организации

- •3.1. Страховые резервы по видам страхования, относящимся к страхованию жизни

- •3.2. Расчет резервов по видам страхования иным, чем страхование жизни

- •3.4. Назначение и формирование резерва незаработанной премии (нп)

- •3.4. Назначение и формирование резерва предупредительных мероприятий

- •Вопрос 4: Понятие и показатели опенки финансовой устойчивости страховой организации

- •Вопрос 5: Обеспечение платежеспособности страховой организации

- •Вопрос 6: Доходы, расходы и прибыль страховой организации

- •Выводы:

- •Вопрос 7: Инвестиционная деятельность страховых организаций

- •7.1. Необходимость и предпосылки проведения инвестиционной деятельности страховыми организациями

- •7.2. Принципы инвестирования временно свободных средств страховщика

- •7.3. Критерии выбора страховой организацией финансовых инструментов

- •Выводы :

Вопрос 7: Инвестиционная деятельность страховых организаций

7.1 Необходимость и предпосылки проведения инвестиционной деятельности страховыми организациями 7.2 Принципы инвестирования временно свободных средств страховщика 7.3. Критерии выбора страховой организацией финансовых инструментов

7.1. Необходимость и предпосылки проведения инвестиционной деятельности страховыми организациями

Процесс реализации страховой услуги принципиально отличается от аналогичного процесса в других видах предпринимательства. Это обусловлено тем, что страхователь фактически авансирует страховщика, а реализация страховой услуги осуществляется спустя продолжительное время или может вообще отсутствовать. Указанная особенность реализации страховой услуги позволяет сделать два вывода.

1. В распоряжении страховщика в течение некоторого периода оказываются временно свободные от обязательств средства, которые должны быть инвестированы в целях получения дополнительного дохода.

2. Инвестирование страховщиком должно достаточно жестко регулироваться государством, поскольку страхователи объективно лишены возможности контролировать, насколько умело страховая организация распорядится предоставленными ей средствами и не поставит под угрозу выполнение обязательств по договору страхования.

Цель государственного регулирования порядка размещения страховых резервов — минимизация риска инвестиционной политики из-за главной особенности страховой организации как инвестора — вторичности инвестиционного портфеля по отношению к портфелю страховому.

Инвестиционная деятельность страховщика, как и любого другого инвестора, регулируется Федеральным законом от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Из-за специфики страховой деятельности помимо норм закона размещение страховщиками временно свободных средств регулируется также положениями Закона РФ «Об организации страхового дела в Российской Федерации» и Правилами размещения страховщиками страховых резервов (утвержденными приказом Минфина России от 8 августа 2005 г. № 100н).

Возможности страховой организации по участию в инвестиционном процессе определяются ее инвестиционным потенциалом, т.е. совокупностью денежных средств, временно или относительно свободных от страховых обязательств и используемых для инвестирования с целью получения дохода.

Реализация инвестиционного потенциала страховой организации представляет собой процесс инвестирования страхового фонда и собственного капитала.

Инвестиционный потенциал составляет ту часть потенциала финансового, которая остается после вычета расходов на ведение дела, заемных средств и страховых выплат. Если объемы указанных вычетов увеличиваются в большей степени, чем рост объема страхового фонда и собственного капитала, то может сложиться ситуация, когда при увеличении финансового потенциала страховой организации ее инвестиционный потенциал уменьшается. На практике существуют организации, у которых при большом финансовом потенциале инвестиционный потенциал невелик.

На инвестиционный потенциал влияет множество факторов:

-

объем собираемых страховых премий;

-

структура страхового портфеля;

-

убыточность или прибыльность страховых операций;

-

условия государственного регулирования формирования страховых фондов;

-

сроки страховых договоров;

-

объем собственных средств.

Для оценки инвестиционного потенциала страховой организации используется система показателей:

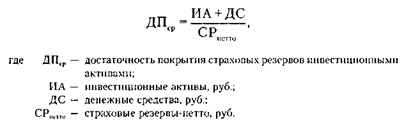

достаточность покрытия страховых резервов инвестиционными активами (ДПср):

Показатель уровня покрытия инвестиционными активами страховых резервов-нетто отражает степень размещения средств, за счет которых покрываются обязательства страховой организации, в инвестиционных активах и денежных средствах. Инвестиционные активы и денежные средства должны соответствовать или превышать размер страховых резервов. Наличие противоположной тенденции может означать размещение средств в неликвидных активах либо в активах с высокой степенью риска (дебиторская задолженность, нематериальные активы, оборудование и материалы).

Рентабельность инвестиций (Рид) рассчитывается по формуле:

Данный коэффициент используется для оценки эффективности инвестиционной деятельности.

Доля инвестиций в собственном капитале (Дид) отражает, сколько рублей дохода приходится на каждый рубль вложенных собственных средств:

Концентрация страховщиками значительных финансовых ресурсов может превратить страхование в важнейший фактор развития экономики путем реализации эффективной инвестиционной политики.

Отечественный страховой бизнес отличается рядом особенностей, выделяющих его среди иностранных коллег, поэтому апробированные за рубежом схемы взаимодействия страховых организаций с фондовым рынком обычно имеют свои особенности либо просто отсутствуют в России.