- •«Финансовый университет при правительстве российской федерации»

- •4. Анализ источников финансирования оао «Автоэлектроника»

- •5. Swot – анализ оао «Автоэлектроника»

- •Для предприятия необходимо создание отдела маркетинга. Это позволит увеличить объемы сбыта продукции, завоевать новые рынки сбыта, поднять прибыль предприятия.

- •6. Карта показателей оао «Автоэлектроника»

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ БЮДЖЕТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«Финансовый университет при правительстве российской федерации»

КАЛУЖСКИЙ ФИЛИАЛ

Домашнее творческое задание

ПО ДИСЦИПЛИНЕ:

Финансовая стратегия, планирование и бюджетирование

Выполнили: Бобылёв Денис, Родичева Ирина, Фёдоров Алексей

Группа 3МБ1

Тема: Анализ предприятия ОАО «Автоэлектроника»

Факультет: Финансовый

Специальность: Управление и бизнес-технологии

Отделение: Очное

Преподаватель: Князева И. В.

Калуга, 2014

Содержание

Введение

Данные об организации ОАО «Автоэлектроника»

Анализ отрасли

Анализ финансовых коэффициентов ОАО «Автоэлектроника»

Анализ источников денежных средств и направления их использования ОАО «Автоэлектроника»

SWOT – анализ ОАО «Автоэлектроника»

Карта показателей ОАО «Автоэлектроника»

Заключение

Список литературы

Приложения

Введение

В условиях рыночной экономики технико-экономический анализ положения предприятия являются важнейшей исходной предпосылкой для подготовки и обоснования управленческих решений. Основной задачей анализа состояния предприятия является системное, комплексное изучение его производственно-хозяйственной и финансовой деятельности с целью объективной оценки достигнутых результатов и установления реальных путей дальнейшего повышения эффективности и качества работы.

Актуальность выбранной темы обусловлена тем, что внешняя среда, в которой приходится работать организации, находится в непрерывном движении, подвержена изменениям. Поэтому способность организации реагировать и справляться с этими изменениями является одной из наиболее важных составляющих ее успеха. В условиях рыночной экономики внешняя среда имеет для организации большое значение и руководителям приходится учитывать изменения внешней среды, так как любая организация как открытая система зависит от внешнего окружения в отношении поставок всех необходимых ресурсов, а также от потребителей. Целью данного домашнего творческого задания выступает исследование внешней и внутренней среды ОАО «Автоэлектроника» и формирование предложений по стратегическому финансовому поведению организации. Для достижения указанной цели были сформулированы следующие задачи: 1. Охарактеризовать отрасль, в которой функционирует ОАО «Автоэлектроника»; 2. Проанализировать основные показатели экономической деятельности организации; 3. Рассчитать некоторые из показателей финансового состояния организации; 4. Сформировать стратегическую карту для исследуемого предприятия.

Объектом исследования является ОАО «Автоэлектроника», функционирующее в сфере производства. ОАО «Автоэлектроника» крупное предприятие Калужской области с высокими техническими и технологическими возможностями, способное выпускать изделия любой сложности. Предприятие обладает основными видами производств, необходимых для выпуска электронных и электромеханических узлов и изделий любой сложности.

Предметом исследования данного домашнего творческого задания являются организационные и экономические отношения по поводу анализа внешней и внутренней среды организации, а также формирование предложений по ее стратегическому развитию.

Методологической основой домашнего творческого задания стали системный подход и метод экспертных оценок. В качестве источников информации выступили труды отечественных и зарубежных авторов, а также материалы профильных сайтов.

Данные об организации ОАО «Автоэлектроника»

Полное фирменное наименование общества: открытое акционерное общество «Калужский завод электронных изделий». Сокращенное фирменное наименование общества: ОАО «Автоэлектроника».

Форма собственности: открытое акционерное общество, частная.

Общество было создано в соответствии с Указом Президента Российской Федерации «Об организационных мерах по преобразованию государственных предприятий в акционерные общества» от 1 июля 1992 года № 721.

Уставный капитал Общества составляет 15780750 руб.

Исполнительный орган Общества: Цилин Николай Васильевич – генеральный директор.

Среднесписочная численность сотрудников составляет в 2011 году 683 человека.

ОАО «Автоэлектроника» зарегистрировано по месту нахождения его постоянно действующего исполнительного органа: 248017, г. Калуга, ул. Азаровская, д.18.

Почтовый адрес: 248, г. Калуга, ул. Азаровская, д.18.

Номенклатура продукции, производимой на ОАО «Автоэлектроника», включает в себя более 100 наименований. Исходя из функциональных назначений изделий и технологическому процессу изготовления, в номенклатуре можно выделить следующие группы:

- ЭСМУРУ;

- датчики;

- микропроцессорные системы управления климатом легкового автомобиля;

- микропроцессорные системы управления климатом грузового автомобиля;

- видовые детали;

- регуляторы напряжения;

- электронные блоки и реле.

ОАО «Автоэлектроника» проводит целенаправленную политику в области совершенствования производимой продукции, технологического совершенствования и технического перевооружения производства, оптимизации соотношения качества – цена продукции, постоянно ведет работу по освоению производства новых и расширению сегментов рынка модернизированных изделий. В 2011 году был внедрен ряд проектов для управления климатом грузового автомобиля: датчик температуры, блок и пульт управления жидкостным подогревателем для автомобилей КАМАЗ, поставки ведутся на ОАО «ЭЛТРА-ТЕРМО», который является основным производителем отопителей для грузовых автомобилей на российском рынке. В 2012 году идет наращивание объемов по изделиям: бок и пульт управления воздушным отопителем, блок управления вентильным двигателем, датчик температуры и другим. ОАО «Автоэлектроника» ведет работы с ОАО «Автоваз» по новым проектам и по расширению сегментов рынка модернизированных изделий. Так в 2012 году ОАО «Автоэлектроника» планирует освоение производства с выходом на серийные поставки изделий: Прерыватель указателя поворота, Реле стеклоочистителя для действующего модельно ряда, с перспективой роста объемов для автомобиля GRANTA.

При выборе перспективных направлений разработки ориентация ведется на инновационные продукты, требующие применения новых технологий, определяющие направления модернизации производства предприятия, жизненный цикл которых находится на этапе становления и роста. От ОАО «Автоваз» получены RFQ на разработку продуктов для новых и рестайлинговых проектов с перспективой внедрения в 2013 и 2014 годах – датчик фаз для нового двигателя объемом 1,8 литра, датчика давления со встроенным датчиком температуры – для автомобиля NEW PRIORA.

Стратегия ОАО «Автоэлектроника» нацелена на развитие сотрудничества с ОЕМ, в том числе с иностранными ОЕМ на территории России и СНГ. Для выхода на поставки глобальным ОЕМ, ОАО «Автоэлектроника» последовательно проводит политику интеграции с мировыми производителями автомобильных компонентов. На данном этапе с ОАО «Автоэлектроника» начало сотрудничать с несколькими иностранными партнерами.

Анализ отрасли

Чтобы оценить, как происходит процесс локализации компонентов, нужно вспомнить, что в России уже существовала своя автомобильная промышленность. Производились все виды транспортных средств – легковые и грузовые автомобили, автобусы, спецтехника и компоненты. Но к настоящему моменту структура этой отрасли существенно изменилась. Ряд российских брендов (Ока, Волга, Иж) уже не производится. Из традиционных российских легковых автомобилей остались Лада, УАЗ. Сокращение производства негативно сказалось на поставщиках, которые потеряли часть заказов.

Эти процессы сопровождались ростом импорта автомобилей, из-за чего возникло опасение, что в результате собственное производство автомобилей исчезнет. А как следствие, сократится и производство автокомпонентов, и количество производителей. Чтобы избежать подобного сценария правительство ввело режим «промышленной сборки». Предполагалось, что в России начнут открывать свои производства иностранные ОЕМ, и вслед за ними придут глобальные поставщики. Кроме того, ожидалось, что иностранные ОЕМ начнут закупать компоненты у российских поставщиков.

Большинство производителей легковых автомобилей открыли свое производство в России, многие намерены расширить мощности. Сегодня в России сформировались 3 крупных автопромышленных кластера – Поволжский, Северо–Западный и Центральный.

Оправдались ли ожидания в автокомпонентной сфере? Что касается прихода в Россию иностранных поставщиков, то на наш взгляд, в определенной степени оправдались.

За последние годы открылось значительное количество компонентных производств – Magna, Lear, Tenneco и т.д. В следующие 3 – 4 года откроется ряд новых предприятий. Иностранные поставщики производят автомобильную электронику, системы выпуска отработавших газов, пластиковые и металлические элементы интерьера и экстерьера, стекла, сиденья, шины и т.д. Как правило, производители электроусилителей, сидений, выхлопных систем, крупных пластиковых или металлических штампованных компонентов располагаются в том же регионе, что и автопроизводитель. Поэтому у ряда компаний – Magna, Lear, Tenneco, Gestamp, которые работают с несколькими автопроизводителями, в России есть несколько площадок в различных регионах – Тольятти, Санкт-Петербург, Калуга, Нижний Новгород.

Но вместе с тем, иностранные поставщики и автозаводы отмечают ряд моментов, которые сдерживают локализацию в России. Это и недостаточный пока объем производства автомобилей, трудности с подбором персонала, отсутствие поставщиков 2, 3 уровня, материалов, удовлетворяющих определенным требованиям по качеству. Так, например, производители пластиковых деталей жалуются на низкое качество российского гранулята, материалов для окраски.

В связи с этим, иностранные поставщики вынуждены импортировать сырье, материалы, компонентную базу, что не позволяет снизить себестоимость производства в России.

Tем не менее, процесс освоения российской автомобильной отрасли иностранными поставщиками продолжается. Значительное количество иностранных поставщиков приходит в Калужскую и Ленинградскую области, так как у многих ОЕМ есть требования по открытию производства поставщиков в тех же регионах.

Например, PSA Peugeot Citroen планирует, что 72% всех локализованных компонентов в стоимостном выражении будут производиться в Калуге. Свой парк поставщиков в Калуге есть и у Volkswagen.

Другая ситуация складывается у традиционных российских производителей компонентов. Немногие компании смогли стать поставщиками для иностранных автозаводов. Так, например, из 16 номинированных для PSA Peugeot Citroen производителей, только 1 – российская компания, 5 – совместные предприятия и 10 – традиционные системные поставщики PSA Peugeot Citroen.

Как правило, российские компании производят для иностранных ОЕМ простые компоненты: зеркала, коврики, брызговики и т.д. Сложные системы и их элементы локализуются на российских площадках глобальных поставщиков или, в лучшем случае, на СП (совместное предприятие). При этом доля СП в общем количестве поставщиков пока небольшая. Стоит отметить, что Калужская «АвтоЭлектроника» одна из немногих занимается производством более сложных комплектующих для электрических систем автомобилей.

Можно выделить несколько причин, почему российские производители не могут пробиться на конвейеры иностранных автозаводов:

Во-первых, это отсутствие связей с автопроизводителями: российские поставщики не вовлечены в глобальную систему поставок (global supplier chain). Для того, чтобы стать поставщиком на иностранные автозаводы, российским компаниям приходится существенно менять систему менеджмента качества, управления рисками, работу с поставщиками, получать необходимые сертификаты. А это длительный и финансово затратный процесс. К тому же, у зарубежных ОЕМ уже есть своя панель поставщиков. Для того, чтобы заменить существующего поставщика, российской компании нужно в чем-то его превзойти.

Во-вторых, многие автопроизводители жалуются на низкое качество продукции и на высокие цены у российских компаний. Например, Volkswagen жалуется на то, что индекс закупочных цен в России выше, чем в европейских странах. Этому есть несколько причин.

Есть целый блок экономических причин – невозможность взять дешёвый кредит, постоянное удорожание энергоносителей и т.д. Кроме того, небольшой объем производства компонентов не позволяет использовать эффект масштаба. К тому же, российский производитель вынужден импортировать некоторые материалы, сырье и компоненты, что при существующих пошлинах не позволяет снизить цену. С этой точки зрения вступление в ВТО и снижение пошлин на сырьё и материалы может сыграть положительную роль.

Проблема для российских производителей компонентов усугубляется еще и тем, что традиционные российские автозаводы – АВТОВАЗ, ГАЗ, КАМАЗ, также переключаются на работу с иностранными поставщиками. Например, АВТОВАЗ по перспективным моделям на платформе В0 работает в тесном сотрудничестве с RNPO (Renault-Nissan Purchasing Organization).

В 2010 году был проведен аудит всех текущих поставщиков АВТОВАЗа. Только некоторые из существующих поставщиков по оценке RNPO имеют шансы стать поставщиками для новых моделей. Планируется, что к 2013 г. 25% всех закупок АВТОВАЗа будут осуществляться через RNPO, к 2016 году – уже 80%.

Ситуация осложняется тем, что АВТОВАЗ снимает с производства свои модели. Так, снята с производства Lada 2107; до конца 2012 г. прекратится производство Lada 2104; планируется, что с 2017 г. будет снята Lada Priora. Освободившиеся мощности будут заполняться, в первую очередь, моделями на платформе В0 – уже производится Lada Largus, с ноября 2012 г. начнется производство Nissan Almera. В результате, традиционные российские поставщики лишатся значительного объема заказов.

Кроме того, и в собственных моделях АВТОВАЗ увеличивает количество иностранных компонентов. Так, поставщиком автоматических коробок передач для Lada Granta, стала компания Jatco.

АВТОВАЗ выделяет 3 основных негативных фактора в работе с российскими поставщиками. Это низкое качество продукции, высокая себестоимость и систематические срывы сроков поставок при массовом производстве и при проектных работах.

Другие российские автопроизводители тоже развивают сотрудничество с иностранными поставщиками. У Группы ГАЗ уже есть СП с Bosal по производству глушителей. Также Группа ГАЗ заинтересована в создании СП по производству систем гидравлики, тормозных систем, систем управления, сцеплений, крепежа.

КАМАЗ создал 4 совместных предприятия. Это ZF-Кама по производству коробок передач, Cummins-Кама по производству двигателей, Federal Mogul — Набережные Челны по производству цилиндро-поршневой группы, Кnorr-Bremse-КАМА по производству тормозных систем.

Таким образом, в перспективе у российских производителей остается все меньше шансов сохранить статус поставщика 1 уровня (системного интегратора); постепенно их вытеснят иностранные поставщики, или, в лучшем случае, совместные предприятия.

Российские компании смогут остаться поставщиками 2 и 3 уровня, в том числе, и для глобальных системных интеграторов. У этого процесса есть свои плюсы и минусы.

К минусам можно отнести сокращение числа российских производителей компонентов. Скорее всего, сократится и номенклатура производимой ими продукции для автопрома. Российские и ряд иностранных автозаводов при выборе поставщика предпочитают сотрудничать с компаниями, сконцентрированными на конкретной товарной группе, которые способны быстро развивать необходимые компетенции в разработке, испытании и производстве этого вида продукции. По мнению ряда автопроизводителей, зачастую, когда предприятие стремится охватить достаточно широкую номенклатуру, оно не может обеспечить необходимый уровень разработок по конкретному виду продукции и наиболее эффективное производство этого вида с минимальным уровнем издержек.

К негативным тенденциям можно отнести и уход ряда российских производителей компонентов из традиционных ниш. Так, например, в связи с сокращением производства традиционных российских легковых автомобилей, ряд производителей радиаторов прекратил выпуск продукции для легковых автомобилей и сконцентрировался на производстве для коммерческой, специальной и тракторной техники. Но и в случае с коммерческой техникой, объем заказов для российских поставщиков сократился после создания СП между «Русские машины» и японской компанией T.RAD. Новое СП поставляет продукцию на предприятия Группы ГАЗ.

С другой стороны, принесенные иностранными ОЕМ и поставщиками 1 уровня стандарты качества, управления предприятием, планирования, производства продукции в среднесрочной перспективе «подтянут» общий уровень автокомпонентной отрасли.

Следует ли ожидать массового прихода на российский рынок поставщиков 2 и 3 уровня? На наш взгляд нет. Как правило, это небольшие компании, часто семейные; для них риски выхода на зарубежные рынки чрезмерно высоки. Чаще всего они рассматривают возможность партнерства с российской компанией. Многие из них готовы организовать СП с российским партнером, в которое иностранная компания вносит know-how, российская сторона – производственные площади. Таким образом, минимизируются финансовые затраты обоих партнеров. Рассматривается и возможность лицензионного производства в России, когда иностранная сторона передает лицензию на производство, помогает организовать производственные процессы, иногда выступает как поставщик оборудования, компонентов. Это также способствует улучшению общего уровня российских поставщиков.

Таким образом, в настоящее время происходит трансформация российской автомобильной промышленности; иностранные производители автомобилей и компонентов активно осваивают российский рынок. Для российских производителей компонентов, с одной стороны, ужесточается конкуренция; с другой стороны, появляются возможности выйти на иной качественный уровень.

Анализ экономических коэффициентов

За 2011 год:

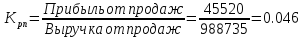

Рентабельность продаж

Рентабельность производства

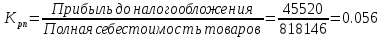

Коэффициент оборачиваемости активов

Коэффициент оборачиваемости запасов

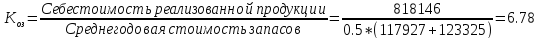

Коэффициент автономии

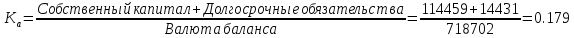

Коэффициент финансовой устойчивости

За 2012 год:

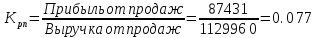

Рентабельность продаж

Рентабельность продаж показывает, что 0.077 рублей прибыли получает предприятие с каждого рубля проданной продукции.

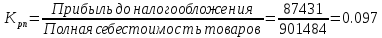

Рентабельность производства

По сравнению с предыдущим периодом показатель увеличился. Рост значения может быть связан: со снижением себестоимости продукции, с повышением качества продукции, с увеличением массы прибыли.

Коэффициент оборачиваемости активов

Коэффициент оборачиваемости активов показывает количество полных циклов обращения продукции за анализируемый период.

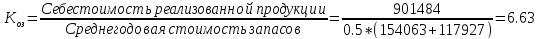

Коэффициент оборачиваемости запасов

Коэффициент оборачиваемости запасов показывает, сколько раз в среднем продаются запасы предприятия за некоторый период времени. Оборачиваемость запасов компании равная 6.63 показывает, что производство является эффективным и потребность в оборотном капитале не велика.

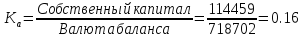

Коэффициент автономии

Значение коэффициента автономии равное 0.16 свидетельствует о высокой зависимости деятельности компании от заемных средств.

Коэффициент финансовой устойчивости

Значение коэффициента финансовой устойчивости равное 0.179 свидетельствует о том, что предприятие не располагает достаточной величиной собственного капитала для обеспечения своей финансово-хозяйственной деятельности.

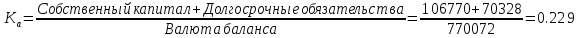

|

Коэффициент |

За 2012 год |

За 2011 год |

|

Рентабельность продаж |

0.077 |

0.046 |

|

Рентабельность производства |

0.097 |

0.056 |

|

Коэффициент оборачиваемости активов |

9.87 |

9.26 |

|

Коэффициент оборачиваемости запасов |

6.63 |

6.78 |

|

Коэффициент автономии |

0.16 |

0.14 |

|

Коэффициент финансовой устойчивости |

0.179 |

0.229 |

В целом, проанализировав финансовое состояние предприятия в 2012 году, можно сделать вывод, что оно улучшилось, по сравнению с предыдущим периодом (2011 год).