- •Типовой расчет по экономическому обоснованию инвестицонных проетов

- •Организация выполнения типового расчета

- •1. Расчет значения общего сальдо денежного потока инвестиционного проекта

- •2. Оценка экономической эффективности инвестиционных проектов

- •Простые методы:

- •1) Срок окупаемости инвестиций

- •2) Простая норма прибыли

- •1) Метод расчета чистой текущей стоимости

- •2) Метод расчета индекса рентабельности инвестиции.

- •3) Метод расчета внутренней нормы прибыли инвестиции

- •Пример расчета критериев экономической эффективности инвестиционного проекта

- •Определение простой нормы прибыли

- •Определение дисконтированного срока окупаемости (dpp)

- •Определение чистого дисконтированного дохода и индекса рентабельности

- •Нахождение внутренней нормы прибыли

- •Пример расчета анализа чувствительности инвестиционного проекта

- •Определение простой нормы прибыли

- •Определение дисконтированного срока окупаемости (dpp)

- •Определение чистого дисконтированного дохода и индекса рентабельности

- •Нахождение внутренней нормы прибыли

- •Определение периода окупаемости инвестиционного проекта

- •Определение простой нормы прибыли

- •Определение чистого дисконтированного дохода и индекса рентабельности

- •Нахождение внутренней нормы прибыли

- •Определение простой нормы прибыли

- •Определение чистого дисконтированного дохода и индекса рентабельности

- •Нахождение внутренней нормы прибыли

- •Определение периода окупаемости инвестиционного проекта

- •Определение простой нормы прибыли

- •Определение дисконтированного срока окупаемости (dpp)

- •Определение чистого дисконтированного дохода и индекса рентабельности

- •Нахождение внутренней нормы прибыли

- •Экономическая эффективность финансовых инвестиций Задачи по расчету эффективности финансовых инвестиций

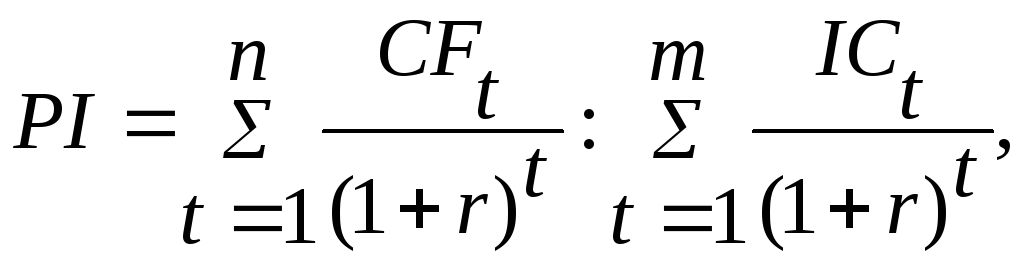

2) Метод расчета индекса рентабельности инвестиции.

Этот метод является, по сути, следствием предыдущего. Индекс рентабельности (РI) рассчитывается по формуле 8:

(8)

(8)

Очевидно, что если: РI > 1, то проект следует принять;

РI < 1, то проект следует отвергнуть;

РI = 1, то проект не является ни прибыльным, ни убыточным.

Индекс рентабельности является относительным показателем, он характеризует уровень доходов на единицу затрат, то есть эффективность вложений: чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект.

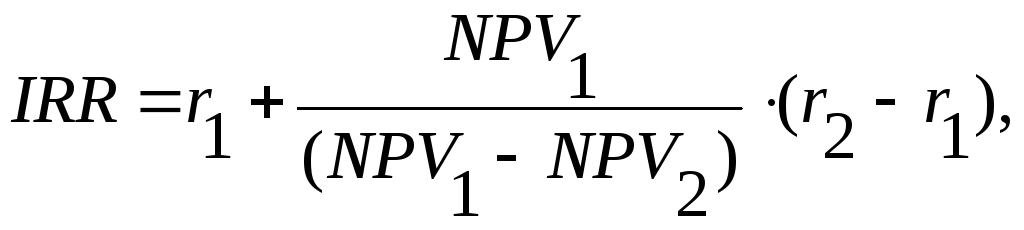

3) Метод расчета внутренней нормы прибыли инвестиции

Под внутренней нормой прибыли инвестиции (IRR - синонимы: внутренняя доходность, внутренняя окупаемость) понимают значение коэффициента дисконтирования r, при котором NPV проекта равна нулю:

IRR = г, при котором NРV = f(r) = 0.

Иными словами, если обозначить IC = СF0, то IRR находится из уравнения (формула 9):

![]() (9)

(9)

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций заключается в следующем: он показывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Таким образом, экономический смысл критерия IRR заключается в следующем: коммерческая организация может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя "цена капитала" СС. Именно с показателем СС сравнивается критерий IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если: IRR > СС, то проект следует принять;

IRR < СС, то проект следует отвергнуть;

IRR = СС, то проект не является ни прибыльным, ни убыточным.

Независимо от того, с чем сравнивается IRR, очевидно одно: проект принимается, если его IRR больше некоторой пороговой величины; поэтому при прочих равных условиях, как правило, большее значение IRR считается предпочтительным.

Алгоритмом определения IRR методом подбора можно представить в следующем виде:

выбираются два значения нормы дисконта и рассчитываются NРV; при одном значении NРV должно быть ниже нуля, при другом - выше нуля;

значения коэффициентов и самих NРV подставляются в следующую формулу 10:

(10)

(10)

где r1 –норма дисконта, при которой показатель NРV положителен;

NРV1 – величина положительного NРV;

r2 – норма дисконта , при которой показатель NРV отрицателен;

NРV2 – величина отрицательного NРV.

Пример расчета критериев экономической эффективности инвестиционного проекта

Рассмотрим на примере экономический анализ инвестиционного проекта, предполагающего создание нового производства.

Предприятие решает диверсифицировать свою деятельность путем создания нового производства, в примере предполагается реализация полного объема произведенных товаров. Проект рассчитан на 5 лет.

Таблица 2 – Производственная программа инвестиционного проекта

|

Показатель |

Год | ||||

|

1-й |

2-й |

3-й |

4-й |

5-й | |

|

Объем производства, шт. |

2400 |

3000 |

3240 |

3600 |

3600 |

Амортизация начисляется равными долями в течение всего срока службы (пять лет). Норма амортизации составляет 11%. Маркетинговые исследование показали, что фирма может реализовывать свою продукцию по цене 14 400 тыс. рублей за единицу продукции. Затраты на ее производство составят 16800 тыс. рублей. Финансирование проекта предполагается осуществить за счет долгосрочного кредита под 15% годовых.

Полный расчет денежных потоков приведен в таблице 3.

Таблица 3- Поток реальных денег, в тыс. рублей

|

№ строки |

Показатель |

Год | |||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

5-й | ||

|

Операционная деятельность | |||||||

|

1 |

Выручка от продаж (без НДС) |

0 |

34560 |

43200 |

46656 |

51840 |

51840 |

|

2 |

Материалы и комплектующие |

0 |

-24768 |

-30960 |

-33436 |

-37152 |

-37152 |

|

3 |

Заработная плата и отчисления |

0 |

-2304 |

-2880 |

-3110 |

-3456 |

-3456 |

|

4 |

Общезаводские накладные расходы |

0 |

-864 |

-1080 |

-1166 |

-1296 |

-1296 |

|

5 |

Издержки на продажах |

0 |

-288 |

-360 |

-389 |

-432 |

-432 |

|

6 |

Амортизация (линейным способом) |

0 |

-1441 |

-1441 |

-1441 |

-1441 |

-1441 |

|

7 |

Проценты в составе себестоимости |

0 |

-2520 |

-2520 |

-1890 |

-1260 |

-630 |

|

8 |

Расходы будущих периодов |

0 |

-100 |

-100 |

-100 |

-100 |

-100 |

|

9 |

Налог на имущество (от среднегодовой стоимости основных средств и нематериальных активов) |

0 |

-233 |

-204 |

-176 |

-147 |

-118 |

|

10 |

Балансовая прибыль (стр.1+ стр.2+стр. 3+стр.4+ стр. 5+стр.6+стр.7+ стр.8+стр.9) |

0 |

2508 |

4063 |

5298 |

6849 |

7450 |

|

11 |

Налог на прибыль (стр.10*20%)

|

0 |

-502 |

-813 |

-1060 |

-1370 |

-1490 |

|

|

|

|

|

|

|

|

|

|

12 |

Чистая прибыль от операционной деятельности (стр.10+стр.11) |

0 |

2006 |

3250 |

4238 |

5479 |

6960 |

|

13 |

Сальдо операционной деятельности (стр.12-стр.6-стр.7-стр.8) |

0 |

6068 |

7312 |

7670 |

8281 |

8132 |

|

Инвестиционная деятельность | |||||||

|

14 |

Поступления от продажи активов |

0 |

0 |

0 |

0 |

0 |

5897 |

|

15 |

Заводское оборудование |

-13104 |

0 |

0 |

0 |

0 |

0 |

|

16 |

Первоначальный оборотный капитал |

-2688 |

0 |

0 |

0 |

0 |

0 |

|

17 |

Нематериальные активы |

-1008 |

0 |

0 |

0 |

0 |

0 |

|

18 |

Сальдо инвестиционной деятельности (стр.14+стр.15+стр.16+стр.17) |

-16800 |

0 |

0 |

0 |

0 |

5897 |

|

19 |

Сальдо операционной и инвестиционной деятельности (стр.13+стр.18) |

- 16800 |

6068 |

7312 |

7670 |

8281 |

14029 |

|

20 |

Накопленное сальдо операционной и инвестиционной деятельности - -инвестиции+(стр.13+стр.18) |

-16800 |

-10732 |

-3420 |

4249 |

12530 |

26559 |

|

Финансовая деятельность | |||||||

|

21 |

Долгосрочный кредит |

16800 |

0 |

0 |

0 |

0 |

0 |

|

22 |

Погашение основного долга |

0 |

0 |

-4200 |

-4200 |

-4200 |

-4200 |

|

23 |

Остаток кредита |

16800 |

16800 |

12600 |

8400 |

4200 |

0 |

|

24 |

Проценты выплаченные |

0 |

-2520 |

-2520 |

-1890 |

-1260 |

-630 |

|

25 |

Сальдо финансовой деятельности (стр.21+стр.22+стр.24) |

16800 |

-2520 |

-6720 |

-6090 |

-5460 |

-4830 |

|

26 |

Сальдо трех потоков (стр.13+стр.18+стр.25) |

0 |

3548 |

592 |

1580 |

2811 |

9199 |

|

27 |

Накопленное сальдо трех потоков |

0 |

3548 |

4140 |

5720 |

8541 |

17740 |

|

28 |

Дисконтирующий множитель (d =15%) |

1,0000 |

0,8695 |

0,7561 |

0,6575 |

0,5717 |

0,4972 |

|

29 |

Дисконтированный денежный поток (стр.26*стр.28) |

0 |

3085 |

448 |

1039 |

1607 |

4574 |

В таблице 1 знак (-) означает оттоки денежных средств.

На основании таблицы 3 можно проследить расчет сальдо накопленных реальных денег данного проекта (сальдо трех потоков). Необходимым критерием принятия инвестиционного решения на данном этапе оценки проекта является положительное сальдо накопленных реальных денег в любом временном интервале, где данный участник осуществляет затраты или получает доходы. В рассматриваемом примере это условие соблюдается. Так накопленное сальдо трех денежных потоков за 1-й год составляет 3548 тыс. рублей, за 2-й год – 592 тыс. рублей, за 3-й год – 1580 тыс. рублей, за 4-й год – 2821 тыс. рублей, за 5-й год – 9199 тыс. рублей. Таким образом, предварительный анализ структуры потока реальных денег показывает, что проект в целом является экономически привлекательным поскольку обеспечивает получение доходов, превышающих инвестиции в проект.

Определение периода окупаемости инвестиционного проекта

Рассчитаем период окупаемости на примере инвестиционного проекта, предложенном выше.

Этапы расчета периода окупаемости:

Рассчитать кумулятивный (накопленный) поток реальных денежных средств, так как в рассматриваемом случае возникающие денежные потоки неравны по годам (таблица 4).

Таблица 4 – Кумулятивный поток инвестиционного проекта

|

Показатель |

Год | |||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

5-й | |

|

Сальдо операционной и инвестиционной деятельности, тыс. руб. |

-16 800 |

6068 |

7312 |

7570 |

8281 |

14029 |

|

Накопленное сальдо операционной и инвестиционной деятельности, тыс. руб. |

-16 800 |

-10 732 |

-3420 |

4249 |

12530 |

26559 |

- Определить, на каком году жизни кумулятивный поток денежных средств принимает положительное значение (в данном проекте это 2-й год);

- Найти часть суммы инвестиций, не покрытой денежными поступлениями, в период, предшествующий году, определенному на предыдущем шаге (3420 тыс. руб.)

- Разделить этот непокрытый остаток суммы инвестиций на величину денежных поступлений в периоде, в котором кумулятивный поток принимает положительное значение (в данном случае 3420 тыс. руб. составляют 0,45 от суммы денежных поступлений в 3-м году, равной 7570 тыс. руб.). Полученный результат будет характеризовать ту долю данного периода, которая в сумме с предыдущими целыми периодами и образует общую величину срока окупаемости. В рассматриваемом примере срок окупаемости равен 2,45 года (2 года+0,45 года). РР=2,45 года.