- •Лекция. Управление долгосрочными активами предприятия

- •1. Амортизационная политика

- •1. Линейным методом амортизация будет начислена в размере:

- •2. Способом суммы чисел лет расчет следующий:

- •3. Метод уменьшаемого остатка с коэффициентом ускорения 2,5:

- •2. Инвестиционная политика предприятия

- •3.Оценка эффективности инвестиций в соответсвии с требованиями отечественного законодательства

3.Оценка эффективности инвестиций в соответсвии с требованиями отечественного законодательства

Расчеты эффективности инвестиций регламентируются «Правилами по разработке бизнес-планов инвестиционных проектов», утвержденных Министерством экономики 31 августа 2005 г. Отдельной методики оценки инвестпроектов до сих пор не существует. Согласно пункту 40 «Правил по разработке бизнес-планов инвестиционных проектов» оценка эффективности инвестиций базируется на сопоставлении ожидаемого чистого дохода от реализации проекта с инвестированный в проект капиталом. в основе метода лежит вычисление чистого потока наличности, определяемого как разность между чистым доходом от реализации продукции по проекту и суммой общих инвестиционных затрат и платы за кредиты (займы), связанной с осуществлением капитальных затрат по проекту.

На основании чистого потока наличности рассчитываются основные показатели оценки эффективности инвестиций: ЧИСТЫЙ ДИСКОНТИРОВАННЫЙ ДОХОД (ЧДД), ИНДЕКС РЕНТАБЕЛЬНОСТИ (ДОХОДНОСТИ) (ИР), ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ (ВНД), ДИНАМИЧЕСКИЙ СРОК ОКУПАЕМОСТИ.

Для расчета показателей экономической эффективности, применяется коэффициент дисконтирования. который используется для приведения будущих потоков и оттоков денежных средств на шаге tк начальному моменту времени. При этом дисконтирование денежных потоков осуществляется с момента начала финансирования инвестиций.

КОЭФФИЦИЕНТ ДИСКОНТИРОВАНИЯ:

![]() ,

,

где Д –ставка дисконтирования (норма дисконта), t– год реализации проекта.

Как правило, коэффициент дисконтирования рассчитывается исходя из средневзвешенной нормы дисконта с учетом структуры капитала. Допускается принятие ставки дисконтирования на уровне ставки рефинансирования Национального банка РБ при проведении расчетов в национальной валюте или фактической ставки процента по долгосрочным валютным кредитам при проведении расчетов в валюте.

ЧИСТЫЙ ДИСКОНТИРОВАННЫЙ ДОХОД характеризует интегральный эффект от реализации проекта и определяется как величина, полученная дисконтированием (при постоянной ставке процента отдельно для каждого года) разницы между всеми годовыми оттоками и притоками реальных денег, накапливаемых в течение горизонта расчета проекта:

![]() ,

где Пt– чистый поток

наличности за период,t–

1,2,3 …T;T–

горизонт расчета; Д – ставка дисконтирования.

,

где Пt– чистый поток

наличности за период,t–

1,2,3 …T;T–

горизонт расчета; Д – ставка дисконтирования.

ВНУТРЕННЯ НОРМА ДОХОДНОСТИ – интегральный показатель, рассчитываемый нахождением ставки дисконтирования, при которой стоимость будущих поступлений равна стоимости инвестиций, т.е. ЧДД = 0. ВНД определяется из исходя из следующего соотношения:

![]() , где

, где

Ип – стоимость общих инвестиционных затрат и платы за кредиты, связанной с осуществлением капитальных затрат по проекту, за расчетный период 9горизонт расчета).

При заданной инвестором норме дохода на вложенные средства инвестиции оправданы, если ВНД равна или превышает установленный показатель. ВНД характеризует запас прочности проекта, выражающийся в разнице между ВНД и ставкой дисконтирования в процентном исчислении.

ИНДЕКС РЕНТАБЕЛЬНОСТИ (ДОХОДНОСТИ) рассчитывается следующим образом:

![]() ,

где

,

где

ДИ – дисконтированная стоимость общих инвестиционных затрат и платы за кредиты, связанной с осуществлением капитальных затрат по проекту, за расчетный период. Инвестиционные проекты эффективны при ИР > 1.

СРОК ОКУПАЕМОСТИ служит для определения степени рисков реализации проектов и ликвидности инвестиций. Различают простой срок окупаемости и динамический. Простой срок окупаемости проекта – это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) в проект и соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное. Расчет динамического срока окупаемости проекта осуществляется по накопительному дисконтированному чистому потоку наличности. Динамический срок окупаемости в отличие от простого учитывает стоимость капитала и показывает реальный период окупаемости. В случае если инвестированы бюджетные средства, проводится расчет окупаемости государственной поддержки.

В Правилах по разработке бизнес-плана инвестиционных проектов не предусмотрена оценка социальной эффективности, а подразумевается лишь экономическая эффективность. Расчеты показателей эффективности соответствуют мировым стандартам (UNIDO).

Наряду с основными показателями эффективности инвестиционного проекта существует ряд дополнительных показателей, позволяющих оценить тот или иной экономический результата реализации проекта.

Уровень безубыточности (УБ) определяется по формуле:

![]() ,

,

где маржинальная прибыль – выручка от реализации за минусом условно-переменных издержек и налогов из выручки.

Объем реализации, соответствующий уровню безубыточности, определяется как произведение выручки от реализации и уровня безубыточности. Приемлемым считается уровень менее 60 %.

Коэффициент покрытия задолженности:

![]()

Этот коэффициент рассчитывается для каждого года погашения, при этом учитывается погашение в полном объеме основного долга и процентов по всем долгосрочным кредитам и займам, привлеченным организацией и подлежащих погашению в соответствующем году реализации проекта. В случае если организации предоставлена государственная поддержка в виде возмещения части процентов по кредитам банков либо организация претендует на оказание такой поддержки, при расчете коэффициентов покрытия задолженности учитывается данная поддержка.

Чем выше коэффициент, тем лучше положение организации относительно погашения долгосрочных обязательств. Приемлемым считается показатель, превышающий 1,3.

В особую группу можно выделить показатели рентабельности инвестиционного проекта. Рентабельность инвестированного капитала (рентабельность активов_ определяется по формуле:

![]() .

.

Рентабельность продаж (оборота):

![]() .

.

Рентабельность реализуемой продукции:

![]()

Далее рассчитываются коэффициенты. которые позволяют оценить финансовое состояние предприятия при реализации инвестиционного проекта. Исходные данные для расчетов этих коэффициентов берутся из проектного баланса.

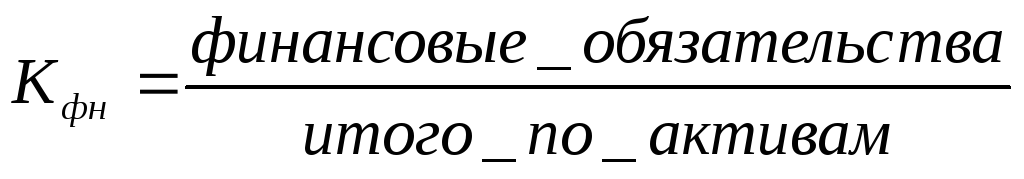

Коэффициент обеспеченности финансовых обязательств активами:

,

где финансовые обязательства – сумма

долгосрочных и краткосрочных финансовых

обязательств, включая кредиторскую

задолженность. Допустимое значение –

не более 0,85.

,

где финансовые обязательства – сумма

долгосрочных и краткосрочных финансовых

обязательств, включая кредиторскую

задолженность. Допустимое значение –

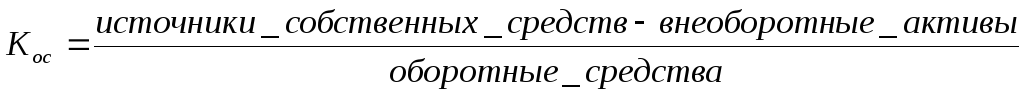

не более 0,85.Коэффициент обеспеченности собственными оборотными средствами:

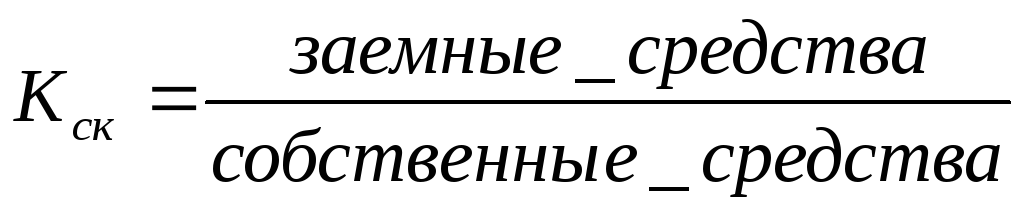

Коэффициент структуры капитала:

.

Данный показатель должен быть меньше

1. обязательства не должны превышать

размеры собственного капитала.

.

Данный показатель должен быть меньше

1. обязательства не должны превышать

размеры собственного капитала.

Затем определяются сроки оборачиваемости:

1.

![]()

2.

![]()

3.

![]()

4.

![]()

Коэффициент текущей ликвидности

определяется по формуле:

![]()

Доля собственного капитала в объеме инвестиций определяется по формуле:

![]() .

.

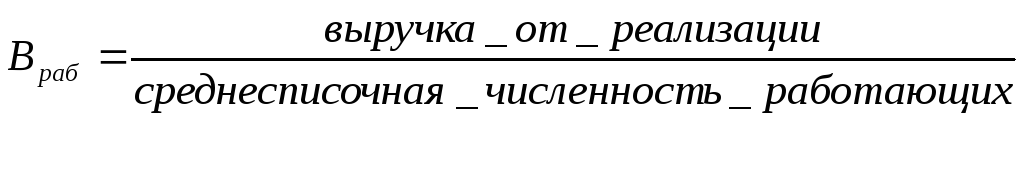

Последним рекомендуемым показателем

для расчета эффективности инвестиционного

проекта является выручка от реализации

продукции на одного работающего, который

рассчитывается по следующей формуле:

.

.

Результаты расчетов оформляются в виде таблицы.