- •Тема 12. Макроекономічна грошова система: державний сектор Методичні поради

- •1. Методи регулювання грошової пропозиції національним банком.

- •2. Державне регулювання грошової пропозиції і економічний цикл.

- •1.2. Методи традиційного та селективного /вибіркового/ регулювання грошової пропозиції.

- •Регулювання норми обов’язкових резервів

- •2. Державне регулювання грошової пропозиції і економічний цикл

- •2.1. Державне регулювання грошової пропозиції в умовах економічного спаду та економічного піднесення.

- •2.2. Державне регулювання грошової пропозиції і його вплив на рівноважні ціни і рівноважні обсяги виробництва. Ефективність державного регулювання.

- •2.3. Державне регулювання грошової пропозиції в перехідних економіках і в Україні.

- •Висновки

- •Основна література

- •Допоміжна література

- •Словник нових термінів та понять

- •Реферати

- •Література

- •Семінар

- •Основна література.

- •Допоміжна література

- •Контрольні питання:

- •15. Які сильні сторони грошово-кредитної політики ви можете назвати.

Регулювання норми обов’язкових резервів

Найбільш жорсткий нормою обов’язкових резервів, які комерційні банки зобов’язані зберігати на рахунках у Центральному банку. Він використовується як засіб для швидкого розширення чи зменшення грошової маси в економіці.

Змінюючи обов’язкову резервну норму Національний банк впливає на грошову пропозицію.

Розглянемо цей процес.

Збільшуючи або зменшуючи норму резервування для усіх банків та кредитних установ Національний банк скорочує грошову або збільшує пропозицію грошей Норма обов’язкового резервування сильно впливає на рівень грошового мультиплікатора, тому навіть незначні зміни суттєво впливають на пропозицію грошей. За цих обставин зміни нормативного рівня резервів використовують лише в крайніх випадках.

Цей механізм грошово-кредитної політики має ту перевагу, що він однаково впливає на всі банки, змінюючи пропозицію грошей негайно і досить помітно. Але він має і значні недоліки, що полягають в наступному: погіршення ліквідності банків; обмежує доходність банків; цей механізм є непридатним коли пропозицію грошей необхідно змінити на короткий термін і в невеликих обсягах.

Облікова ставка (дисконтна).

Політика облікової ставки це інструмент прямого регулювання грошово-кредитного обігу. Він проявляється у зміні облікової ставки відповідно до кон’юнктурних коливань економіки.

Облікова ставка– це відсоток, під який Національний банк надає кредити комерційним банкам.

Н аціональний

банк може надавати позику комерційним

банкам по високій і низькій обліковій

ставці. До чого призводить низька

облікова ставка?Низька

облікова ставка призводить до збільшення

резервів комерційних банків, а як

наслідок – збільшення пропозиції

грошей. І навпаки, підвищуючи облікову

ставку, Національний банк скорочує

резерви комерційних банків. Це призводить

до погіршення кредитування економіки,

пропозиція грошей зменшується. Розглядаючи

балансовий звіт ми побачимо, що боргове

зобов’язання комерційного банку є

активом національного банку і

відображається в графі “ позики

комерційним банкам”, а для комерційного

банку це є зобов’язання, яке відображається

в пасив під назвою “ позики отримані

від національного банку”

аціональний

банк може надавати позику комерційним

банкам по високій і низькій обліковій

ставці. До чого призводить низька

облікова ставка?Низька

облікова ставка призводить до збільшення

резервів комерційних банків, а як

наслідок – збільшення пропозиції

грошей. І навпаки, підвищуючи облікову

ставку, Національний банк скорочує

резерви комерційних банків. Це призводить

до погіршення кредитування економіки,

пропозиція грошей зменшується. Розглядаючи

балансовий звіт ми побачимо, що боргове

зобов’язання комерційного банку є

активом національного банку і

відображається в графі “ позики

комерційним банкам”, а для комерційного

банку це є зобов’язання, яке відображається

в пасив під назвою “ позики отримані

від національного банку”

Федеральні резервні банки

|

Активи |

Зобов’язання та власний капітал |

|

+ Позики комерційним банкам |

+Резерви комерційним банкам |

|

Довгострокові зобов’язання |

+Резерви |

Комерційні банки

|

Активи |

Зобов’язання та власний капітал |

|

+Резерви |

+ Позики, отримані у федеральних резервних банків |

Таким чином, використовуючи такі інструменти монетарної політики як: операції на відкритому ринку, регулювання норми обов’язкових резервів та облікову ставку Національний банк може впливати на грошову пропозицію, а тим самим на стан економіки в цілому.

2. Державне регулювання грошової пропозиції і економічний цикл

2.1. Державне регулювання грошової пропозиції в умовах економічного спаду та економічного піднесення.

Ми знаємо, що ринкова економіка розвивається циклічно, тобто в її розвитку відбувається поєднання періодів підвищення економічної активності і зниження економічної активності. Великий вплив на стабілізацію економічного розвитку в період економічного спаду та економічного піднесення має національний банк, який через систему грошово-кредитного регулювання може активно впливати на процес економічного розвитку. Тобто, через застосування інструментів грошово-кредитного регулювання можна стимулювати економіку в період економічного спаду і стримувати економічний розвиток в період економічного піднесення. Для цього національний банк та інші керівні органи використовують так звану політику “дорогих” та “дешевих” грошей, яка впливає на обсяги грошової пропозиції, а грошова пропозиція на зміну ділової активності.

Розглянемо в найбільш загальному вигляді політику “дорогих” та “дешевих” грошей.

Якщо економіка зіштовхнулася з безробіттям і зниженням цін, то керівні грошово-кредитні установи приймають рішення про необхідність збільшення пропозиції грошей для стимулювання сукупних видатків, з метою залучення вільних ресурсів. Ми знаємо, що стимулювати пропозицію грошей можна через збільшення надлишкових резервів.

Цього можна досягти коли національний банк здійснить такі заходи:

Купівля цінних паперів.

Національний банк скуповує на відкритому ринку цінні папери і це приведе до збільшення резервів комерційних банків.

Норму резервування необхідно зменшити, що автоматично перетворить частину обов’язкових резервів у надлишкові резерви і збільшить розмір грошового мультиплікатора.

Облікову ставку необхідно знизити, щоб стимулювати комерційні банки до збільшення своїх резервів через позики у Національному банку.

Ці заходи Національного банку називають політикою “дешевих” грошей. Мета цієї політики – зробити кредит дешевим і доступнішим, щоб збільшити сукупний попит і зайнятість.

Необхідно розглянути і іншу ситуацію, коли надмірні видатки штовхають до інфляційної спіралі. В цій ситуації необхідно зменшити сукупний попит через обмеження або скорочення пропозиції грошей, а для цього необхідно зменшити резерви комерційних банків.

Які дії Національного банку в цій ситуації?

Продаж цінних паперів.

Необхідно продати державі цінні папери на відкритому ринку, щоб зменшити резерви комерційних банків.

Збільшення норми резервування.

Це звільняє комерційні банки від надлишкових резервів і зменшить розмір грошового мультиплікатора.

3. Підвищення облікової ставки.

Комерційні банки не будуть зацікавлені у отриманні кредитів для збільшення своїх резервів.

Ці заходи Національного банку називають політикою “дорогих” грошей. Метою цієї політики є обмеження пропозиції грошей, для того щоб зменшити видатки і стримати інфляційний тиск.

Серед економістів є значні розбіжності щодо того, як зміна пропозиції грошей впливає на економіку.

Розглянемо кейнсіанську точку зору впливу грошової пропозиції на економічну ситуацію.

Для цього нам необхідно згадати тему “Грошовий ринок”. Ми знаємо, що грошовий ринок складається із попиту на гроші та пропозиції грошей.

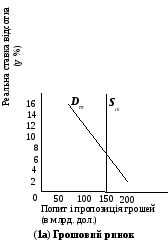

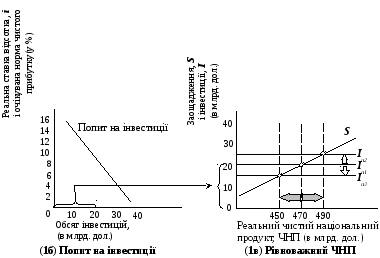

Загальний попит на гроші складається із попиту грошей для угод та з попиту на гроші зі сторони фінансових активів ( Dm ). Попит на гроші зі сторони активів є обернено пропорційний ставці проценту. Пропозиція грошей ( Sm ) зображена вертикальною лінією, яка говорить про те, що вона є більш-менш стабільною і не залежить від процентної ставки. На рис.1а видно, що при даному попиті на гроші, пропозиція буде складати 150 млрд. дол.., а рівноважна ставка процента буде дорівнювати - 8. Ми будемо приймати до уваги реальну, а не номінальну ставку процента, тому що, якраз вона впливає на рівень інвестицій. Тобто, величина процентної ставки впливає на інвестиційну активність. Залежність між процентною ставкою та інвестиціями є оберненою. Коли ставка процента дорівнює 8, то підприємствам вигідно інвестувати 20 млрд. дол. Інвестиції будуть більшими при ставці процента нижче 8, і меншими, коли ставка процента підніметься вище 8%. Але ми знаємо, що процентна ставка не впливає на розподіл доходів між споживанням та заощадженнями ( рівень споживання практично не залежить від рівня процентної ставки). Тому вплив зміни процентної ставки буде в більшій мірі впливати на інвестиційні витрати і це ми можемо прослідкувати на рис. 1б.

На основі рис. 1в ми можемо визначити рівноважний ЧНП. На графіку видно, що інвестиції ( Іn1) дорівнюють заощадженням при реальному чистому національному продукту в 470 млрд.дол.

а) Державне регулювання грошової пропозиції в умовах економічного спаду.

Розглянемо ситуацію коли економіка увійшла у фазу економічного спаду і безробіття зросло. Які рішення повинен прийняти Національний банк щоб стимулювати економіку країни?

Преш за все необхідно збільшити пропозицію грошей, щоб стимулювати сукупний попит та залучити незайняті ресурси. В цій ситуації Національний банк повинен проводити так звану “політику дешевих грошей”. Мета цієї політики - зробити кредит дешевшим і доступнішим, щоб збільшити сукупний попит.

Політика дешевих грошей включає в себе:

Купівля цінних паперів.

Ми знаємо, що коли НБ купує цінні папери на відкритому ринку, то це призводить до збільшення резервів комерційних банків.

Зменшення норми резервування. Норму резервування необхідно зменшити, що автоматично перетворить частину обов’язкових резервів у надлишкові і збільшить розмір грошового мультиплікатора.

Знизити облікову ставку.

Зниження облікової ставки стимулює комерційні банки до збільшення резервів через позики у Національному банку.

В результаті цих заходів пропозиція грошей в країні зросте, що викличе зниження процентної ставки, а це в свою чергу викличе зростання інвестицій і збільшення рівноважного ЧНП.

Наслідками таких дій держави буде збільшення грошової пропозиції із 150 млрд. дол. до 175 млрд. дол., а також пониження ставки процента з 8% до 6% - результати цих дій ми можемо побачити на рис. (а). Це призведе до зростання інвестицій з 20 до 25 млрд. дол. рис.( б). Зміщення кривої інвестицій від Іn1 доIn2 збільшить під впливом дії мультиплікатора, який дорівнює 4, інвестиції на 5 млрд. дол., що дозволить збільшити рівноважний ЧНП до 470 млрд. дол. Такий рівень рівноважного ЧНП буде характеризуватись повною зайнятістю.

Розглянемо протилежну ситуацію, коли економіка знаходиться в умовах економічного піднесення і надмірні видатки штовхають її до інфляційної спіралі. В цій ситуації НБ повинен обмежити сукупний попит через обмеження пропозиції грошей, а зробити це можливо зменшивши резерви комерційних банків. Тому Національний банк повинен проводити так звану політику “дорогих грошей”.

Суть цієї політики полягає в наступному:

Продаж цінних паперів.

Національний банк повинен продавати цінні папери на відкритому ринку, щоб зменшити резерви комерційних банків.

Збільшення норми резервування.

Збільшення норми резервування автоматично приводить до зменшення надлишкових резервів і зменшить розмір грошового мультиплікатора. Це вплине до скорочення кредитів, це скоротить обсяги грошової пропозиції, що призведе до зростання ставки проценту.

Підвищення облікової ставки.

Підвищення облікової ставки. знеохотить комерційні банки збільшувати свої резерви за допомогою позик у Національному банку.

В результаті цих дій скоротяться обсяги інвестицій, що приведе до скорочення сукупних видатків і обмежить таким чином інфляцію попиту.

Для ілюстрації цього прикладу нам знову необхідно повернутись до рис. 1а. 450 млрд. дол. - це рівень ЧНП при якому є повна зайнятість та відсутня інфляція. При зростанні ЧНП до 470 млрд. дол. інвестиції перевищать заощадження. Це означає, що сукупні видатки перевищать обсяги виробництва на 5 млрд. дол. Грошова пропозиція скоротиться із 150 млрд. дол.. до 125 і відповідно збільшиться ставка процента з 8 до 10. Це скоротить обсяги інвестицій з 20 до 15 млрд. дол.( Рис. 1б). Крива інвестицій зміститься вниз до точки Іn3 на 5 млрд. дол. Мультиплікатор дорівнює 4. ЧНП досягне рівня 450 млрд. дол.. і таким чином буде ліквідовано інфляційний розрив у 5 млрд. дол..

Політика “дорогих грошей” приведе до обмеження пропозиції грошей і стримає інфляційний тиск на економіку.

При розгляді графіка 1 (а,б,в) можна прослідкувати проблему зворотнього зв’язку, яка впливає на монетарну політику. Проблема полягає в наступному: процентна ставка, яка діє через криву попиту на інвестиції, є визначником рівноважного ЧНП, але в свою чергу ЧНП є визначником рівноважної процентної ставки. Цей зв’язок існує тому, що одним із складових попиту на гроші є попит на гроші з боку товарів і послуг, що залежить від рівня номінального ВВП.

Як же цей зв’язок впливає на монетарну політику?

Збільшення ЧНП спричинене політикою “дешевих грошей”, збільшить попит на гроші і в деякій мірі нейтралізує політику дешевих грошей до зниження відсоткової ставки.

Політика “дорогих грошей” зменшить номінальний ЧНП . Це зменшить і попит на гроші та послабить імпульс до підвищення відсоткової ставки спричинений політикою дорогих грошей.