11.4. Виды факторинговых услуг.

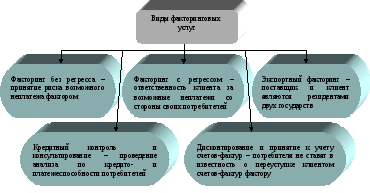

Имеющийся на данный момент комплекс факторинговых услуг довольно обширен.

Факторинговые услуги можно разделить на две группы:

- факторинг,

- дисконтирование и принятие к учету счетов-фактур; данный вид еще называется скрытым факторингом.

Сам факторинг представляет собой набор из нескольких видов услуг:

- факторинг без регресса,

- кредитный контроль и консультирование,

- факторинг с регрессом,

- экспортный факторинг,

- дисконтирование и принятие к учету счетов фактур.

Рис. 11.3. Виды факторинговых услуг

Дисконтирование и принятие к учету счетов-фактур (скрытый факторинг). При скрытом факторинге потребителя клиента не ставят в известность о переуступке клиентом счетов-фактур факторинговой компании, потребитель продолжает осуществлять платежи поставщику.

Дисконтирование и принятие к учету счетов-фактур развивается быстрыми темпами и в некоторых случаях опережает сам факторинг.

Дисконтирование счетов-фактур происходит следующим образом. Фактор/дисконтер покупает принадлежащие клиенту долговые обязательства, далее фактор оплачивает фиксированный процент от общей суммы обязательств. Данная операция по дисконтированию проводится без уведомления потребителя о том, что клиент получает кредит по наличным счетам-фактурам и о переуступке права получения платежа. Клиент, в свою очередь, обязан делать отчеты по собранным платежам и отчитаться о результатах перед фактором/дисконтером.

В мировой практике факторинг без регресса обычно бывает открытым, факторинг с регрессом как открытым, так и закрытым.

Факторинг без регресса. Особенность факторинга без регресса в том, что риск возможного неплатежа по крупным платежным обязательствам принимает фактор. Эта услуга сравнительно проста и распространена. При факторинге без регресса нет конфиденциальности, то есть извещаются все потребители клиента о том, что все платежи будут отправляться фактору. Это важный этап, для каждого конкретного случая есть определенный подход. Фактор пишет письмо потребителю, в котором оговаривает момент переуступки прав получения платежа, используя бланк клиента. Для того чтобы уведомление потребителя о некоторых новшествах, не повергло его в смешанные чувства, фактор включает туда весомые аргументы, почему это потребителю будет выгодно.

Операционная работа при факторинге без регресса для фактора делится на следующие шаги:

- получение дебиторских обязательств и финансирование их в этот же день до 85% от суммы;

- фактор контролирует отчетность по бухгалтерии и сбыту;

- сбор причитающихся платежей.

Осуществление консалтинга и кредитного контроля. Большая часть факторинговых соглашений идет без регресса. Фактор после заключения договора проводит тщательный анализ кредитоспособности потребителей перед выпиской и принятием последующих счетов-фактур. Точность проведения данного контрольного мероприятия увеличивает шансы на снижение неплатежей фактору. Проверка информации проходит быстро, несмотря на большие объемы; этому помогает опыт факторов и наличие базы данных. На этапе заключения договора уже проводится финансовая проверка всех участников факторинга без регресса.

Организация сбора платежей. Организация сбора платежей стоит на первом месте при осуществлении факторинговой деятельности. Сбор платежей ярко отражает эффективность работы фактора и подходы к выполнению данной задачи. Качество сбора платежей в большей мере зависит от подготовки персонала, поддержанием хороших отношений с клиентом и его потребителями.

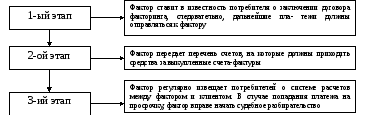

Важное место в работе фактора занимает полезная информация, при ее отсутствии любые действия могут быть ошибочными. Основную роль в этом процессе играют клиенты, ведь именно они передают первичную информацию о товарах и услугах. Сбор платежей включает в себя три этапа. Наглядное представление о сборе платежей можно увидеть на рис. 11.4.

Рис. 11.4. Организация сбора платежей

При определении конкретного размера оплаты факторинговых услуг учитываются ставки банковского процента, средний срок оборачиваемости средств поставщика в незавершенных расчетах по товарам отгруженным и размер комиссионных за услуги.

Факторинг с регрессом возникает в том случае, когда клиент не хочет страховать кредит и включать затраты по страхованию в стоимость факторинга из-за удорожания услуги. В данном случае регресс подразумевает ответственность клиента за возможные неплатежи со стороны своих потребителей; это отличительный признак, который разделяет факторинг с регрессом и факторинг без регресса.

Фактор, как и в случае с факторингом без регресса, проводит комплекс работ по ведению учета отчетности, собирает платежи и т.д., но при возникновении вопроса о неплатежеспособности потребителя, фактор, исходя из договора, имеет право требовать возмещения средств, направленных на оплату обязательств с клиента.

Этот вид факторинга хорошо подходит компаниям, имеющим четко определенный круг потребителей, надежность и кредитоспособность которых находится на высоком уровне. Факторинг с регрессом дает компаниям/клиентам ряд преимуществ:

- уменьшение затрат на ведение отчетности по сбыту,

- рост оборотов за счет покупке дебиторских задолженностей банками и факторинговыми компаниями.

Экспортный факторинг. Международный факторинг принципиально ничем не отличается от других видов факторинга, за исключением наличия двух факторов импорт/фактора и экспорт/фактора. Также международный факторинг могут называть двухфакторным.

В схематичном виде процедура международного факторинга представлена на рис. 11.5.

4

4

5

5

1 6 7 8

2

2

3

9

9

Условные обозначения:

1 – договор экспортного факторинга;

2 – уведомление импорт-фактора о поставке;

3 – одобрение кредитоспособности импортера;

4 – договор купли-продажи;

5 – отгрузка товара;

6 – предоставление отгрузочных документов, счетов-фактур;

7 – финансирование в объеме, предусмотренном договором;

8 – оплата за поставленный товар;

9 – получение платежей, которые импорт-фактор собрал с импортера

Рис. 11.5. Схема международного факторинга

Итак, международный факторинг работает по следующей системе:

Клиент экспорт/фактора передает ему перечень, где указаны свои импортеры и счета-фактуры, далее экспорт/фактор отправляет запрос импорт/фактору с просьбой о проведении проверки кредитоспособности импортеров. Об итогах проверки кредитоспособности импортеров экспорт/фактор уведомляет экспортера. Далее если результаты положительные экспортер осуществляет отгрузку товара и направляет счета-фактуры импортеру. Вместе с этим экспорт/фактор, получив отосланные ранее копии счетов-фактур, передает их импорт/фактору.

Платежи по экспортному факторингу осуществляются экспорт/фактором на счет экспортера в установленном порядке. Следующий этап в этой системе занимает получение экспорт/фактором средств, которые, в свою очередь, собрал импорт/фактор с импортеров.

Обычно фактор оплачивает единовременно 80 – 90% стоимости экспортного инвойса (счета-фактуры); 10 – 20% - это страховой резерв, который будет возвращен экспортеру после погашения контрагентом-дебитором всей суммы долга.

Экспортный факторинг выгоден всем компаниям, которые хотят попасть на внешние рынки и закрепить свои отношения с новыми партнерами по бизнесу.

В систематизированном виде преимущества факторинга перед кредитом и овердрафтом представлена в таблице 11.1.

Таблица 11.1

Преимущества факторингового финансирования перед кредитом

|

Признаки |

Факторинг |

Кредит |

|

Источник погашения (выплат) |

Факторинговое финансирова- ние погашается из денег, поступающих от дебиторов клиента |

Кредит возвращается банку заемщиком |

|

Срок, на кото- рый выдаются банковские средства |

Факторинговое финансирование выплачивается на срок фактической отсрочки платежа (до 90 календарных дней) |

Кредит выдается на фиксированный срок, как правило до 1 года |

|

Срок выплаты банковских средств |

Факторинговое финансирова- ние выплачивается в день поставки |

Кредит выплачивается в обусловленный кредитным договором срок |

|

Расчетно-кассовое обслуживание (метод расчета) |

При факторинге переход компании на расчетно-кассовое обслуживание в банк не требуется |

Кредит предусматривает переход заемщика на расчетно-кассовое обслужи- вание в банк |

|

Обеспечение операции (залог) |

Для факторингового финансирования никакого обеспечения не требуется |

Кредит, как правило, выдается под залог и предусматривает обороты по расчетному счету адекватные сумме займа |

|

Величина финансирования (сумма) |

Размер факторингового фи- нансирования не ограничен и может увеличиваться по мере роста объема продаж клиента |

Кредит выдается на заранее обусловленную сумму |

|

Погашение банковских средств |

Факторинговое финансирова- ние погашается в день фактической оплаты дебитором поставленного товара |

Кредит погашается в заранее обусловленный день |

|

Перечень документов |

Факторинговое финансирова- ние выплачивается автомати- чески при предоставлении накладной и счета-фактуры |

Для получения кредита необходимо оформлять некоторое количество документов |

|

Возможность продления договора |

Факторинговое финансирова- ние продолжается бессрочно, если иное не предусмотрено договором |

Погашение кредита не гарантирует получение нового |

Таким образом, можно выделить главные экономические достоинства факторинга, как особой формы кредитования:

- увеличение ликвидности, рентабельности и прибыли;

- превращение дебиторской задолженности в наличные деньги;

- возможность получать скидку при немедленной оплате всех счетов поставщиков;

- независимость и свобода от соблюдения сроков платежей со стороны дебиторов;

- возможность расширения объемов оборота;

- повышение доходности;

- экономия собственного капитала;

- улучшение финансового планирования;

- уменьшение рисков неплатежей.

Данный финансовый инструмент позволяет найти компромисс между участниками соглашения и может удовлетворить любые формы возможного сотрудничества.