Лекция 11. Применение факторинга на предприятии

11.1. Понятие факторинга и схема его организации

11.2. Субъекты факторинга

11.3. Виды факторинговых услуг.

11.1. Понятие факторинга и схема его организации

В настоящее время многие предприятия сталкиваются с такими проблемами как высокая дебиторская задолженность; растущие риски кредитования; недостаточная капиталовооруженность предприятий; рост неплатежей. Справиться с этими трудностями можно, применив такие инструменты повышения эффективности деятельности предприятий как факторинг и форфейтинг.

Факторинг - приобретение права на взыскание долгов, на перепродажу товаров и услуг с последующим получением платежей по ним. При этом речь идет, как правило, о краткосрочных требованиях. Другими словами, факторинг является разновидностью посреднической деятельности, при которой фирма-посредник (факторинговая компания) за определенную плату получает от предприятия право взыскивать и зачислять на его счет причитающиеся ему от покупателей суммы денег (право инкассировать дебиторскую задолженность). Одновременно с этим посредник кредитует оборотный капитал клиента и принимает на себя обязательства по снижению финансовых рисков клиента.

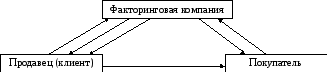

В схематическом виде организация факторинга представлена на рис. 11.1.

2 3 6 4 5

1

Рис. 11.1. Схема организации факторинга

Условные обозначения:

1 – поставка товара на условиях уступки денежного требования;

2 – фактор-фирма приобретает право требования долга, принимает на себя риски поставщика;

3 – кредитование продавца в форме оплаты за продукцию;

4 – предъявление денежного требования клиента;

5 – оплата требований;

6 – выплата остатка средств.

В Российском законодательстве под факторингом понимают договор финансирования под уступку денежного требования (Д.ф.п.у.д.т.). Договор, по которому одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Факторинговые операции возникли на основе коммерческого кредита, который предоставляется продавцами покупателям в виде отсрочки платежа за проданные товары. Факторинг является сравнительно новой эффективной системой улучшения ликвидности и уменьшения финансового риска при организации платежей.

11.2. Субъекты факторинга.

В факторинге принимают участие три стороны:

- непосредственно клиент (первоначальный кредитор),

- покупатель или потребитель,

- компания, специализирующаяся на оказании факторинговых услуг, или фактор (банк).

Фактор. Обычно фактором могут выступать либо специализированные финансовые организации, либо банк.

Существует пять групп факторов:

- дочки частных специализированных финансовых организаций или банков,

- дочки государственных банков,

- аффилированные факторинговые банки, учредители которых входят в когорту крупных страховых компаний или банков,

- банки крупных транснациональных международных корпораций,

- специализированные факторинговые организации и банки, находящиеся в собственности у крупных профсоюзов.

Клиент. В основной своей массе факторинг направлен на малый и средний торговый бизнес, он помогает компаниям увеличить свои обороты за счет покрытия кассового разрыва.

По большему счету, для фактора не имеет значения отрасль деятельности клиента, хотя в некоторых областях факторинг не может работать; это, к примеру, могут быть следующие направленности бизнеса:

- определенные виды строительства,

- торговля на основании встречных поставок,

- частичные сезонные торговые сделки,

- торговые мероприятия при участии комиссионеров.

На стадии анализа и проработки договора факторинга фактор проводит тщательный мониторинг дебиторов клиента на предмет кредитоспособности, четкости административной работы и историю рабочих отношений с клиентом. После проведения всех процедур по анализу и мониторингу фактор может консультировать своего клиента по поводу надежности работы с тем или иным его покупателем.

Факторинг выгоден и поставщику (клиенту), и покупателю, и фактору. С его помощью поставщик (клиент) может следующее:

- увеличить объем продаж, число покупателей и конкурентоспособность, предоставив покупателям льготные условия оплаты товара (отсрочку) под надежную гарантию;

- закупить товары у своих поставщиков по более низким ценам из-за отказа отсрочки платежа с их стороны;

- сосредоточиться непосредственно на производстве продукции;

- получить более гибкое и оптимальное, нежели традиционный банковский кредит, финансирование растущих продаж в случае недостатка собственных оборотных средств;

- избежать риска неплатежей.

Покупатель может:

- получить товарный кредит (продавец поставляет товар с отсрочкой платежа под гарантии в среднем до 3 месяцев);

- избежать риска получения некачественного товара;

- увеличить объем закупок;

- улучшить конкурентоспособность, ускорить оборачиваемость средств.

Фактор приобретает:

- проценты по кредиту;

- комиссионное вознаграждение;

- возможность привлекать для обслуживания дистрибьюторов и производителей, тем самым, привлекая новый капитал.

Рис. 11.2. Выгоды участников факторингового соглашения