- •Прямі іноземні інвестиції в технічне забезпечення сільськогосподарського виробництва україни

- •Перелік умовних скорочень

- •Світова практика використання прямих іноземних інвестицій в сільському господарстві

- •Таблиця 1.1

- •1.3. Сучасні науково-методичні підходи до визначення ефективності прямих іноземних інвестицій

- •Висновки до розділу

- •Основні організаційно-правові форми мтс

- •3.2. Організаційно-методичні аспекти створення машинно-технологічних станцій

- •3.3. Покращення умов ефективного залучення прямих іноземних інвестицій в технічне забезпечення сільськогосподарського виробництва

- •Висновки

- •Список використаних джерел

1.3. Сучасні науково-методичні підходи до визначення ефективності прямих іноземних інвестицій

При прийнятті інвестиційних рішень головна увага приділяється визначенню їх ефективності. Інвестор не буде вкладати свій капітал, якщо не виконуються наступні умови:

повернення вкладених засобів за рахунок доходів від реалізації товарів та послуг;

отримання необхідного розміру прибутку;

окупність інвестицій у межах прийнятого для фірми терміну.

З цієї причини проблема оцінки інвестицій завжди була актуальною.

В Україні розвиток інвестиційної науки можна поділити на три етапи:

I етап - (до 1917 р.) – період капіталістичних відносин;

II етап - (1917 – 1990 рр.) – період централізованої планової економіки;

III етап - (з 1990 р.) – період переходу до ринкових відносин в умовах змішаної економіки 58, 166, 167.

Серед дослідників оцінці інвестиційних проектів на першому етапі, можна виділити праці А.Л. Васютинського, В.А. Яцини, В.А. Сокольського, Ю.В. Ломоносова та ін.

Після 1917 р. заслуговують на увагу наукові

праці К. Кашкіна, Р. Феддера, П.

Бебутова, в яких висвітлювались

особливості відбору найдешевшого та

найдорожчого варіантів будівництва.

При оцінці таких проектів дослідники

використовували вартісні показники.

Основним елементом в їх формулах був

процент на капітал. Наступним вагомим

кроком у розвитку інвестиційної науки

були дослідження Л. Логвиновича, який

дійшов висновку що капітальні витрати

дають результат не відразу, а лише через

декілька років. В подальшому такий

фактор отримав назву часового лага.

Предметом дослідження Н. Шапошнікова

були норми співставлення інвестиційних

проектів. За допомогою єдиного нормативу

ефективності він першим з дослідників

почав порівнювати майбутні витрати із

здійсненими. Юшков Л. назвав такий

норматив “директивною нормою”, та

намагався обґрунтувати її, як “граничну

ефективність”, яка б дала змогу найбільш

вигідно розподілити ресурси нагромадження

для народного господарства. Крім того,

Н. Шапошніков спробував визначити

знайдені ним економічні залежності.

Він вважав, що якщо один варіант

виробництва продукції потребує Са

початкових витрат та Vaщорічних витрат разом з амортизацією,

і другий варіант - Сbпочаткових витрат таVbщорічних витрат, то для визначення

проекту з мінімальними витратами слід

співставляти вирази

![]() та

та![]() ,

деq– відсоткова ставка.

Тобто за допомогою розглянутої формули

майбутні прибутки та витрати переводяться

у теперішній час. При перемножені кожної

формули наq, отримаємо

,

деq– відсоткова ставка.

Тобто за допомогою розглянутої формули

майбутні прибутки та витрати переводяться

у теперішній час. При перемножені кожної

формули наq, отримаємо![]() та

та![]() ,

де

,

де![]() - відсоток на прибуток, а

- відсоток на прибуток, а![]() - витрати виробництва. Таким чином, дана

формула ґрунтується на принципі

мінімальних витрат. Слід зазначити, що

такий спосіб розрахунку економічної

ефективності подібний до відповідних

західних методик, тому не отримав

застосування в період централізованої

планової економіки. Наступним прогресивним

кроком у розробці норм порівняльної

ефективності пов’язаний із дослідженнями

інженерів С. Кукель-Краєвського та

М. Протодьяконова. Кукель-Краєвський

С. розробив запропонував коефіцієнта

ефективності та зворотного до нього

строку окупності. Зазначені показники

знайшли широке використання в практиці

розрахунків ефективності у довоєнний

період та майже без змін використовуються

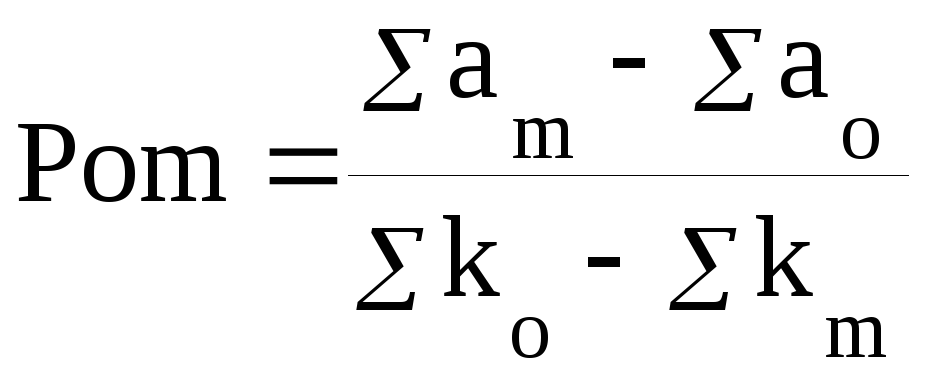

в сучасних методах. Формула визначення

коефіцієнта ефективності має наступний

вигляд:

- витрати виробництва. Таким чином, дана

формула ґрунтується на принципі

мінімальних витрат. Слід зазначити, що

такий спосіб розрахунку економічної

ефективності подібний до відповідних

західних методик, тому не отримав

застосування в період централізованої

планової економіки. Наступним прогресивним

кроком у розробці норм порівняльної

ефективності пов’язаний із дослідженнями

інженерів С. Кукель-Краєвського та

М. Протодьяконова. Кукель-Краєвський

С. розробив запропонував коефіцієнта

ефективності та зворотного до нього

строку окупності. Зазначені показники

знайшли широке використання в практиці

розрахунків ефективності у довоєнний

період та майже без змін використовуються

в сучасних методах. Формула визначення

коефіцієнта ефективності має наступний

вигляд:

,

(1.1)

,

(1.1)

де

![]() -

собівартість продукції аналізованого

підприємства при капіталовкладеннях

-

собівартість продукції аналізованого

підприємства при капіталовкладеннях![]() ;

;![]() - собівартість ідентичної за складом

та обсягом продукції, яка отримана в

результаті капіталовкладень

- собівартість ідентичної за складом

та обсягом продукції, яка отримана в

результаті капіталовкладень![]() .

.

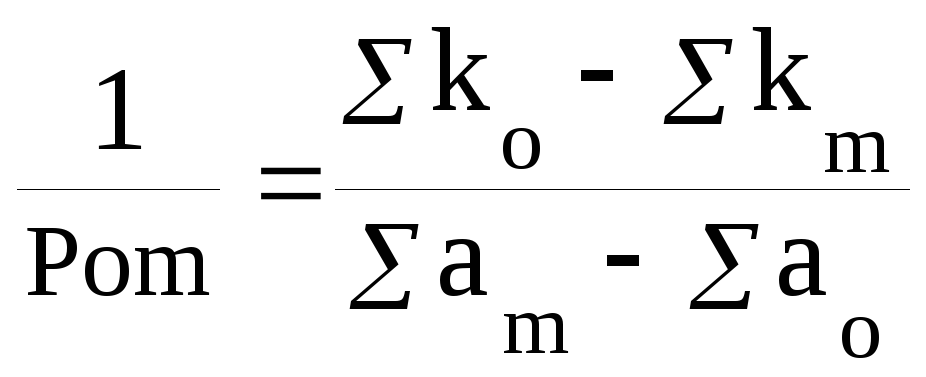

Термін окупності визначається за формулою:

.

(1.2)

.

(1.2)

Крім того, С. Кукель-Краєвський через неперервну функцію С від f(K) довів залежність собівартості від капіталовкладень.

Протод’яконов М. зосередив увагу на ґрунтовному дослідженні методологічної сутності нормативного коефіцієнта ефективності капіталовкладень, а також розробці методів розрахунку за допомогою формули приведених витрат та їх мінімізації. Подальше удосконалення показників оцінки економічної ефективності інвестицій носило колективний характер.

Дослідження економічної ефективності капіталовкладень у сільське господарство набуло інтенсивності наприкінці 50-х років. Даною проблемою займалися Л.М. Блянкман, М.Г. Вайнер, К.І. Єремєєв, І.І. Дорош, Ф.К. Каюмов, Р.Ф. Раскін, С.С. Сергеєв та ін 68, 84. Заслуговують на увагу результати наукового пошуку В.В Новожилова, який запропонував оцінювати інвестиційні проекти за критерієм мінімуму приведених витрат за допомогою формули:

![]() (1.3)

(1.3)

де З – приведені витрати;

С – питома собівартість на одиницю продукції або послуг;

К – питомі капіталовкладення на одиницю продукції або послуг;

Ен – нормативний коефіцієнт ефективності.

На переконання, наприклад К.А. Єфімова та Д.С. Львова, головним критерієм має бути показник “чистого прибутку”:

![]() (1.4)

(1.4)

де У – річний обсяг виробництва у відпускних цінах;

К – величина капіталовкладень;

С – собівартість продукції.

Але як зазначалось вище, наведені показники спрямовані на інтереси народного господарства в цілому, що не завжди збігається з інтересами окремих підприємств. Тому в науковій літературі того часу пропонувалося використовувати показник госпрозрахункового ефекту - прибуток або рентабельність. Але у більшості випадків, при прийнятті рішення про капіталовкладення головним критерієм вважався народногосподарський ефект.

Починаючи з 90-х років в Україні відбувся перехід від планово-адміністративного управління економіки до ринкових відносин, що у свою чергу призвело до неможливості використовувати в нових умовах вітчизняні методи оцінки інвестицій, в тому числі й іноземних.

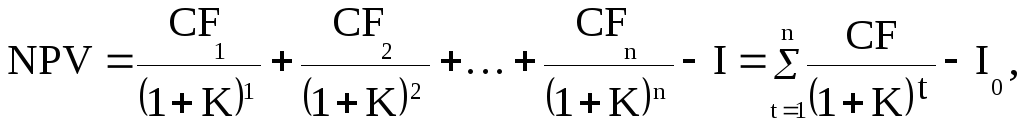

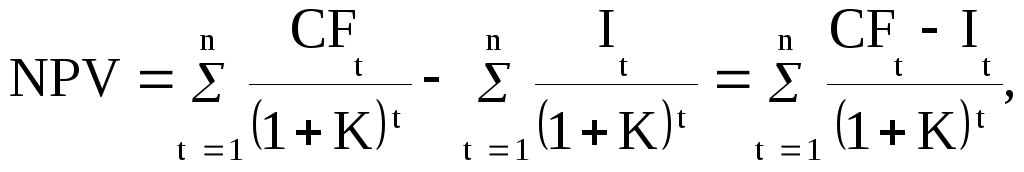

Як переконує практика, при вкладенні капіталу в економіку нашої держави, іноземні інвестори використовують світові методи оцінки доцільності інвестицій. Найбільш часто використовують п’ять основних методів, які об’єднують у дві групи. До першої групи відносять методи, що ґрунтуються на концепції дисконтування: метод визначення чистої нинішньої вартості (NPV), метод розрахунку рентабельності інвестицій (PI) та метод розрахунку внутрішньої норми прибутку (IRR). Друга група включає методи, що ґрунтуються на облікових ставках: метод розрахунку періоду окупності та метод визначення бухгалтерської рентабельності інвестицій.

Чиста нинішня вартість (Net present value) (NPV) – це різниця між сумою грошових надходжень, які дисконтовані до нинішньої вартості, та сумою дисконтованих нинішніх вартостей всіх витрат, необхідних для реалізації даного проекту:

(1.5)

(1.5)

де К –коефіцієнт дисконтування;

CF – надходження грошових засобів (грошових потоків) у період t;

t – період часу (місяць, квартал, рік);

n – останній з періодів часу, в якому очікуються надходження від здійснених вкладень;

Io – початкові вкладення засобів.

Якщо інвестування здійснюється частинами, дана формула набуває наступного виду:

(1.6)

(1.6)

де It– інвестиційні витрати у період t.

При значенні NPV більше 0 проект приймається, тобто при реалізації такого проекту цінність фірми зростає.

Важливим моментом є вибір ставки дисконтування. В широкому розумінні норма дисконтування – це альтернативні інвестиційні можливості з аналогічним рівнем ризику. Або ж це норма рентабельності, яку очікують інвестори на свої вкладення, та яка може стимулювати їх до інвестування. Вибір підходу до визначення ставки дисконту залежить від конкретної ситуації та інформації, якою володіє аналітик.

Метод NPV вважається основним при аналізі інвестиційних проектів, але йому притаманні певні недоліки. Перша проблема пов’язана з прогнозуванням таких вихідних показників як гранична вартість капіталу, сума майбутніх вкладень та розміру очікуваного прибутку. Друга проблема полягає в тому, що дисконтна ставка є постійною для всього експлуатаційного періоду інвестиційного проекту. Однак залежно від економічних змін в країні дисконтна ставка може збільшуватися або зменшуватися.

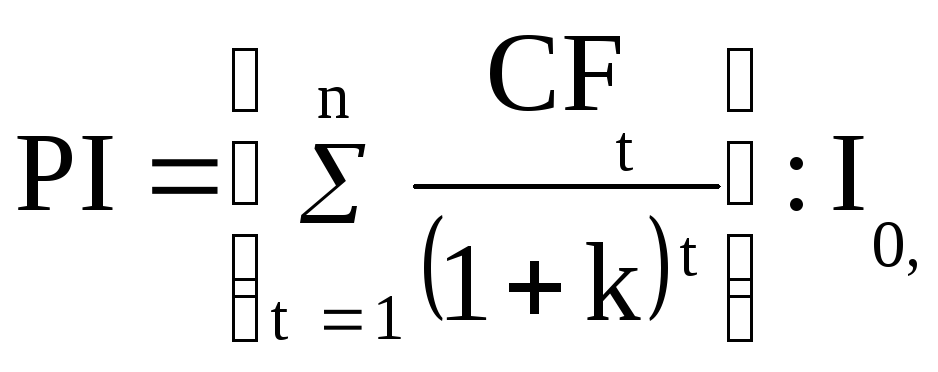

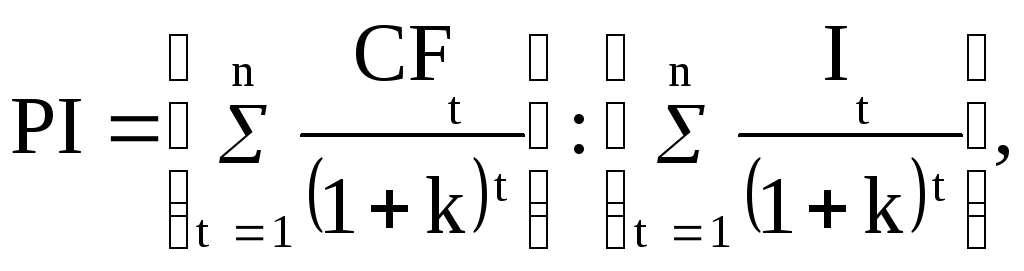

Іншим методом, за допомогою якого оцінюють доцільність здійснення капіталовкладень, є метод розрахунку рентабельності інвестицій, або індекс прибутковості (Profitability Index) (PI). Даний метод дозволяє визначити, якою мірою збільшується прибуток фірми в розрахунку на одиницю інвестицій. Він дорівнює відношенню дисконтованого потоку доходів до дисконтованого потоку витрат, тобто:

(1.7)

(1.7)

де І0– початкові інвестиції;

CFt - грошові надходження в році t.

Якщо інвестування здійснюється протягом всього періоду, використовують наступну формулу:

(1.8)

(1.8)

де Іt – інвестиції в році t.

При значенні РІ більше 1 проект приймається. На нашу думку, такий показник не завжди можливо використовувати, оскільки він не забезпечує однозначної оцінки доцільності капіталовкладень.

Третім методом розрахунку ефективності інвестицій є внутрішня норма прибутку (Internal Rate of Return) (IRR). Зазначений метод вважається новим для вітчизняних економістів. Його сутність полягає у визначенні такої ставки дисконтування, при якій поточна вартість очікуваних доходів дорівнюватиме поточній вартості капіталовкладень. Пошук ставки відбувається ітеративним шляхом. Таким чином, IRR – це відсоткова ставка, при якій в процесі дисконтування NPV дорівнює 0:

(1.9)

(1.9)

Метод розрахунку строку окупності (Payback Period) (РВР) є досить популярним в нашій державі. При ознайомленні потенційних позичальників з умовами надання кредиту комерційні банки користуються двома параметрами: строком окупності (не більше 3-4 роки) та рівнем рентабельності (наприклад, на рівні 30 – 40 % у валютному виразі). Його поширене застосування пояснюється простотою розрахунків, оскільки даний метод передбачає пошук необхідного періоду часу, за який повертається сума початкових інвестицій. Для визначення РВР порівнюють кумулятивну суму (суму із зростаючим підсумком) грошових надходжень із сумою початкових інвестицій. Формула розрахунку строку окупності:

![]() (1.10)

(1.10)

де І0– початкові інвестиції;

CFt - річна сума грошових надходжень від реалізації інвестиційного проекту.

Слід звернути увагу на ту обставину, що величину CF розраховують двома способами. У випадку, коли грошові надходження приблизно однакові по роках, суму початкових інвестицій ділять на річні надходження. При другому способі розрахунок грошових надходжень провадять кумулятивним шляхом. Іноді строк нагромадження суми, яка відповідає початковим інвестиціям, не дорівнює цілому числу років. Тоді строк окупності визначають таким чином:

знаходять кумулятивну суму грошових надходжень за ціле число років, при якому така сума буде найбільш наближеною до величини інвестицій, але менша за неї;

визначають, яка частина суми інвестицій залишилась ще непокритою грошовими надходженнями;

ділять непокритий залишок суми інвестицій на величину грошових надходжень у наступному цілому періоді.

Отриманий результат характеризуватиме ту частину періоду, яка в сумі з попередніми цілими періодами становить загальну величину строку окупності.

Поширене застосування даного методу пояснюється ще й тим, що він показує ступінь ризику проекту. Чим більший строк потрібен для повернення інвестиційних сум, тим більша вірогідність виникнення несприятливих обставин. І, навпаки, чим менше строк окупності, тим більша сума грошових потоків на початку реалізації проекту, та, відповідно, кращі умови для підтримки ліквідності фірми.

Деякі аналітики при визначенні періоду окупності, вираховують проміжок часу, за який поточна вартість з від’ємної стає позитивною. Такий спосіб розрахунку допомагає знайти точку беззбитковості проекту, або дисконтний період окупності. Якщо проект генерує позитивні грошові потоки після визначення точки беззбитковості, тоді NPV – позитивна.

Але необхідно зазначити, що РВР не враховує грошові потоки, які утворюються після періоду окупності інвестицій.

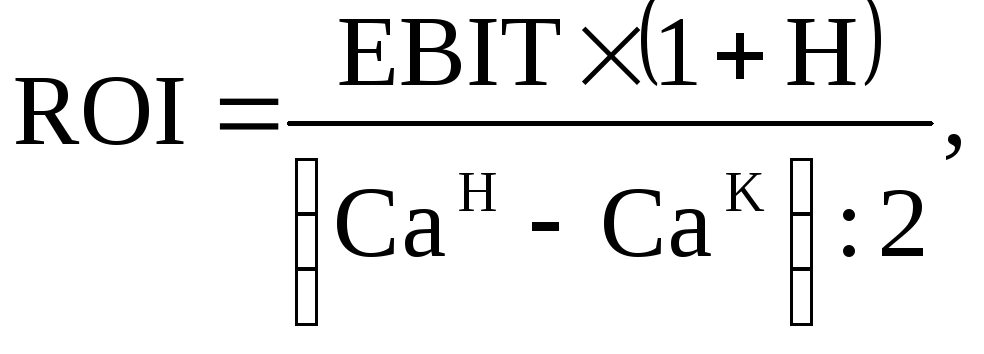

Метод визначення бухгалтерської рентабельності (ROI) спрямований на оцінку інвестицій на основі доходу фірми. ROI являє з себе відношення середньої величини доходу фірми за бухгалтерською звітністю до середньої величини інвестицій:

(1.11)

(1.11)

де EBIT – величина доходу;

Н – ставка оподаткування;

CaH, CaK– вартість активів відповідно на початок та на кінець періоду.

Недоліком методу ROI є неврахування вартості грошей у часі. Тобто, грошові потоки першого та останнього років оцінюють за однаковим рівнем рентабельності [8, 7, 11, 101, 160, 168].

Як зазначає А.Б. Наумов, всі приведені показники взаємопов’язані, тому при визначенні ефективності капіталовкладень ми пропонуємо їх розглядати в комплексі. Але інвестор повинен вибрати серед них головний критерій. Питання визначення критерію досить суб’єктивне і залежить від мети, яку ставить перед собою фірма.

При інвестуванні сільського господарства України технікою іноземні партнери насамперед акцентують увагу на періоді окупності проектів. Це пояснюється тим, що техніка має менші строки експлуатації, ніж інші види реальних інвестицій. Їм більш характерна загроза морального старіння. Тому при тривалих строках окупності неможливо забезпечити ефективне їх використання.

Виходячи з цього, в дисертаційній роботі головним критерієм визначено період окупності інвестицій. Як зазначалось вище, формула строку окупності інвестицій має вигляд:

![]() ,(1.12)

,(1.12)

де

![]() -

початкові інвестиції, грн.;

-

початкові інвестиції, грн.;

![]() -

річних сум доходів від реалізації

інвестиційного проекту, грн.

-

річних сум доходів від реалізації

інвестиційного проекту, грн.

При застосуванні даного критерію для

оцінки економічної ефективності від

використання імпортної сільськогосподарської

техніки початковою інвестицією (![]() )

є балансова вартість машини;

)

є балансова вартість машини;![]() - це сума доходу, який отримує іноземний

інвестор протягом періоду експлуатації

сільськогосподарської техніки. Причому

балансова вартість (

- це сума доходу, який отримує іноземний

інвестор протягом періоду експлуатації

сільськогосподарської техніки. Причому

балансова вартість (![]() )

включає такі основні витрати, як ціна

)

включає такі основні витрати, як ціна![]() придбання

техніки в країні виробника (

придбання

техніки в країні виробника (![]() );

транспортні витрати (

);

транспортні витрати (![]() ),

пов’язані з доставкою сільськогосподарських

машин до місця призначення; митний збір

(

),

пов’язані з доставкою сільськогосподарських

машин до місця призначення; митний збір

(![]() );

ставка ввізного мита (

);

ставка ввізного мита (![]() )

та податок на додану вартість (

)

та податок на додану вартість (![]() ).

Виходячи з цього балансову вартість

можна описати такою формулою:

).

Виходячи з цього балансову вартість

можна описати такою формулою:

де

![]() .

(1.12.1)

.

(1.12.1)

Сума прибутку, яку іноземний інвестор отримує від експлуатації сільськогосподарської техніки, виражається наступною формулою:

![]() ,

(1.12.2)

,

(1.12.2)

де

![]() - доход, отриманий від експлуатації

техніки за відповідний період часу.

- доход, отриманий від експлуатації

техніки за відповідний період часу.

У свою чергу

![]() визначають за формулою:

визначають за формулою:

![]() ,

(1.12.3)

,

(1.12.3)

де

![]() -

валовий доход, отриманий від

сільськогосподарської діяльності;

-

валовий доход, отриманий від

сільськогосподарської діяльності;

![]() -

експлуатаційні витрати на сільськогосподарську

техніку;

-

експлуатаційні витрати на сільськогосподарську

техніку;

![]() -

не пряме оподаткування;

-

не пряме оподаткування;

![]() -

інші витрати: штрафні санкції, платежі

за користування позиками тощо.

-

інші витрати: штрафні санкції, платежі

за користування позиками тощо.

Валовий доход розраховують за формулою:

![]() ,

(1.12.4)

,

(1.12.4)

де

![]() -

вартість реалізованої сільськогосподарської

продукції без врахування амортизації;

-

вартість реалізованої сільськогосподарської

продукції без врахування амортизації;

![]() -

реалізація робіт та послуг;

-

реалізація робіт та послуг;

![]() -

амортизаційні відрахування.

-

амортизаційні відрахування.

Експлуатаційні витрати включають такі параметри:

![]() ,(1.12.5)

,(1.12.5)

де

![]() -

витрати на паливно-мастильні матеріали;

-

витрати на паливно-мастильні матеріали;

![]() -

технічний огляд;

-

технічний огляд;

![]() -

ремонт техніки;

-

ремонт техніки;

Р - оплата праці обслуговуючому персоналу.

Оподатковуватись мають наступні витрати:

![]() або

або

![]() ,

(1.12.6)

,

(1.12.6)

де

![]() -

фіксований сільськогосподарський

податок;

-

фіксований сільськогосподарський

податок;

![]() -

податок на додану вартість;

-

податок на додану вартість;

![]() -

збір на соціальне страхування;

-

збір на соціальне страхування;

![]() -

збір до пенсійного фонду;

-

збір до пенсійного фонду;

![]() -

збір за забруднення навколишнього

середовища;

-

збір за забруднення навколишнього

середовища;

![]() -

інші податки, передбачені законодавством

України.

-

інші податки, передбачені законодавством

України.

З цього робимо висновок, що з метою

оцінки періоду окупності реальних

інвестицій, тобто сільськогосподарської

техніки, слід визначити суму прибутку

та витрат. Якщо

![]()

![]() ,

тоді інвестору немає сенсу вкладати

свій капітал у інвестиційний проект. У

випадку

,

тоді інвестору немає сенсу вкладати

свій капітал у інвестиційний проект. У

випадку![]()

![]() інвестор отримає позитивний результат.

Причому, чим більшою буде сума прибутку,

тим швидше окупиться сільськогосподарська

техніка. При

інвестор отримає позитивний результат.

Причому, чим більшою буде сума прибутку,

тим швидше окупиться сільськогосподарська

техніка. При![]() =

=![]() інвестор лише зможе повернути свої

капіталовкладення, але прибутку не

отримує. Згідно з формулами 1.12.1 та 1.12.2

на суму прибутку і витрат впливають

багато показників. Розмір деяких з них

інвестор може коригувати сам. Але

більшість таких показників залежить

від державної стратегії в даній сфері.

інвестор лише зможе повернути свої

капіталовкладення, але прибутку не

отримує. Згідно з формулами 1.12.1 та 1.12.2

на суму прибутку і витрат впливають

багато показників. Розмір деяких з них

інвестор може коригувати сам. Але

більшість таких показників залежить

від державної стратегії в даній сфері.

Так, інвестор може збільшити валовий доход наступним чином. По-перше, він має можливість збільшити валовий збір сільськогосподарських культур за рахунок підвищення їх урожайності. Такого результату він досягне, якщо використовуватиме новітні прогресивні технології вирощування сільськогосподарських культур, якісне насіння, добрива, засоби захисту рослин тощо. Підвищення валового збору дозволить збільшити обсяг реалізованої продукції. По-друге, інвестор може знайти кращі ринки збуту продукції. Добре опрацьована маркетингова стратегія дасть можливість продати товар за вищою ціною. По-третє, при експлуатації сільськогосподарської техніки згідно з технічними вимогами, зменшаться витрати на її ремонт.

Витрати, сума яких залежить від митної

політики держави стосовно ввезення

імпортної сільськогосподарської

техніки, наступні. При ввезенні на

територію України такої техніки

обов’язково сплачується ввізне мито,

митний збір за оформлення документів

та податок на додану вартість. Якщо б

українське законодавство не передбачало

сплату вказаних платежів, то

![]() ,

а це б значно зменшило розмір

,

а це б значно зменшило розмір![]() і відповідно скоротило строк окупності.

Зрозуміло, що такий захід зменшив би

надходження грошей до бюджету. Однак,

на нашу думку, враховуючи надзвичайну

кризу в технічному забезпеченні

сільськогосподарських підприємств,

скасування мит дозволило б

сільськогосподарським підприємствам

придбати техніку за нижчою ціною. Сума

ввізного мита на сільськогосподарську

техніку коливається від 2 до 40 %, податок

на додану вартість становить 20 % і сума

митного збору – 0,2 %.

і відповідно скоротило строк окупності.

Зрозуміло, що такий захід зменшив би

надходження грошей до бюджету. Однак,

на нашу думку, враховуючи надзвичайну

кризу в технічному забезпеченні

сільськогосподарських підприємств,

скасування мит дозволило б

сільськогосподарським підприємствам

придбати техніку за нижчою ціною. Сума

ввізного мита на сільськогосподарську

техніку коливається від 2 до 40 %, податок

на додану вартість становить 20 % і сума

митного збору – 0,2 %.

Слід зазначити, що у випадку занесення іноземним інвестором зарубіжної сільськогосподарської техніки на баланс підприємства з іноземними інвестиціями, на митниці не сплачується податок на додану вартість. Деякі види сільськогосподарських машин вважаються товаром критичного імпорту, тобто не підлягають обкладанню податком на додану вартість. Але більшість дефіцитної сільськогосподарської техніки ввозиться на загальних умовах, що у свою чергу підвищує собівартість виробленої сільськогосподарської продукції та подовжує період повернення інвестицій.

Крім перелічених вище витрат на окупність сільськогосподарської техніки впливають й такі фактори, як експлуатаційні витрати та оподаткування.

В експлуатаційних витратах, найбільшою є питома вага палива та придбання запчастин. На обидва цих фактори держава має безпосередній вплив. Ціна дизельного палива зростає значно швидше, ніж на сільськогосподарську продукцію. Крім того, як показує вітчизняна практика, під час сівби або збирання врожаю завжди виникає проблема із забезпеченням сільськогосподарських товаровиробників паливно-мастильними матеріалами. Запчастини для імпортної техніки в Україні не виробляють, але при ввезенні їх з-закордону мають бути сплачені всі митні збори. Це у свою чергу збільшує ціну імпортних запчастин. До того ж, при відсутності на українському ринку необхідного виду запчастин, найшвидша її поставка може бути лише через 7 - 12 днів. Така обставина, як правило, призводить до порушення строку технологічної операції.

Оподаткування також впливає на строк повернення капіталовкладень. Політика зменшення податкового тиску на сільськогосподарських товаровиробників, введення фіксованого сільськогосподарського податку створило, на нашу думку,сприятливіші умови для функціонування галузі.

Визначивши основні витрати, які впливають на строк окупності сільськогосподарської техніки, розглянемо, як формується прибуток від здійснення сільськогосподарської діяльності.

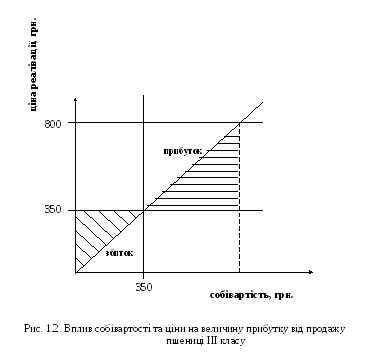

Важливим фактором, який впливає на прибутковість продукції є ціна реалізації. Чим вищою буде ціна, тим більший прибуток отримає виробник. На рис. 1.2 показано, вплив собівартості та ціни на розмір прибутку від реалізації сільськогосподарської продукції.

Оскільки

техніка придбається за валюту, то

для іноземного інвестора має значення

коливання валютного курсу. Щоб запобігти

значних втрат прибутку від валютної

різниці, при реалізації продукції за

українську національну валюту та

подальшому переказі отриманої виручки

за кордон, курс гривні має бути стабільним.

Проаналізувавши всі основні фактори, від яких залежить строк окупності сільськогосподарської техніки, можна констатувати наступне:

По-перше, для ефективного використання імпортної сільськогосподарської техніки в Україні слід змінити митну політику щодо ввезення імпортної сільськогосподарської техніки. По-друге, необхідно поліпшити умови забезпечення сільськогосподарських товаровиробників паливно-мастильними матеріалами та запчастинами. По-третє, важливим аспектом ефективного ведення аграрного виробництва є упорядкування системи збуту сільськогосподарської продукції та стабілізація курсу національної валюти.