- •Введение

- •1 Теоретические аспекты учета и анализа дебиторской задолженности

- •Понятие и виды дебиторской задолженности

- •1.2 Порядок учета дебиторской задолженности

- •Методика проведения анализа дебиторской задолженности

- •2 Учет и анализ дебиторской задолженности в туристическом агенстве «шоколад»

- •Экономико-организационная характеристика ооо «Шоколад»

- •Особенности учета дебиторской задолженности в ооо «Шоколад»

- •2.3 Анализ дебиторской задолженности в ооо «Шоколад»

- •2.4 Рекомендации по результатам анализа и совершенствованию учета дебиторской задолженности

- •Заключение

- •Список использованных источников и литературы

- •Приложение 1

- •Приложение 2

- •Приложение 3

- •Приложение 4

Методика проведения анализа дебиторской задолженности

Анализ и управление дебиторской задолженностью имеют очень большое значение для туристских организаций, функционирующих в условиях рынка. Умелое и эффективное управление этой частью текущих активов является неотъемлемым условием поддержания требующегося уровня ликвидности и платежеспособности. Управление дебиторской задолженностью необходимо как при формировании имиджа надежного заемщика, так и для обеспечения эффективной текущей деятельности организации. В зависимости от направленности деятельности некоторые туристские организации работают преимущественно за наличный расчет, а некоторые предоставляют свои услуги определенной части покупателей в зависимости от уровня установившихся отношений в кредит. Кредит может быть необходимым условием существования организации, особенно если его предоставляют конкуренты.

Уровень дебиторской задолженности определяется многими факторами: видом продукции (услуг), емкостью рынка, степенью насыщенности рынка данной продукцией (услугами), принятой в организации системой расчетов и др. Если турфирма имеет значительный удельный вес дебиторской задолженности в составе текущих активов, важнейшей задачей финансовых менеджеров является эффективное управление ею.

Информационной базой для анализа дебиторской задолженности является официальная финансовая отчетность: бухгалтерский отчет (раздел «Оборотные активы»), форма № 5 «Приложение к бухгалтерскому балансу» (раздел 2 «Дебиторская и кредиторская задолженность» и справки к нему). Для более детального анализа качества дебиторской задолженности пользуются данными журналов-ордеров или ведомостей учета расчета с покупателями и заказчиками, подотчетными лицами и т. д. [23].

Ликвидность дебиторской задолженности определяется главным образом скоростью и сроками ее оборачиваемости. Качество дебиторской задолженности определяется степенью соответствия сроков задолженности условиям платежа.

Для анализа оборачиваемости дебиторской задолженности используются показатели:

оборачиваемость дебиторской задолженности;

срок погашения дебиторской задолженности;

доля дебиторской задолженности в текущих активах;

доля сомнительной задолженности;

Оборачиваемость дебиторской задолженности в оборотах рассчитывается как отношение выручки от продажи к средней дебиторской задолженности по формуле:

![]() , (1)

, (1)

где

![]() -оборачиваемость

дебиторской задолженности в оборотах,

-оборачиваемость

дебиторской задолженности в оборотах,

![]() -

выручка от продажи,

-

выручка от продажи,

![]() -

средняя дебиторская задолженность.

-

средняя дебиторская задолженность.

Средняя дебиторская задолженность за период:

![]() , (2)

, (2)

где

![]() – величина дебиторской задолженности

на начало периода,

– величина дебиторской задолженности

на начало периода,

![]() – величина

дебиторской задолженности на конец

периода.

– величина

дебиторской задолженности на конец

периода.

Этот показатель используется для оценки качества дебиторской задолженности и ее объема. Он показывает расширение или снижение коммерческого кредита, предоставленного предприятием. Рост его означает сокращение продаж в кредит, снижение – увеличение объема предоставленного кредита. Этот коэффициент показывает, сколько раз задолженность образуется и поступает предприятию за исследуемый период.

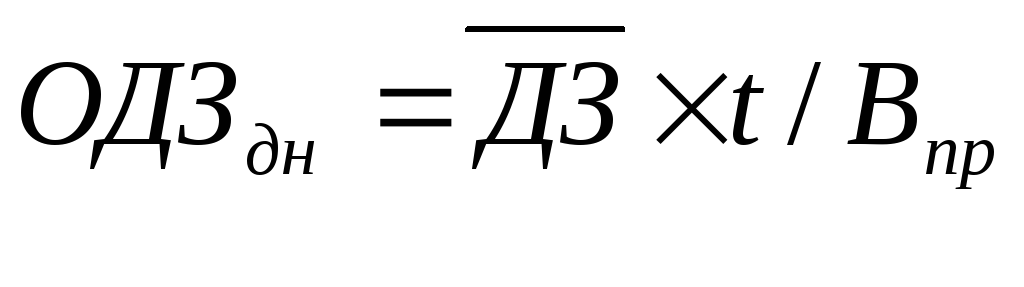

В процессе анализа рассчитывается оборачиваемость дебиторской задолженности в днях:

, (3)

, (3)

или

![]() ,

,

где

![]() –

оборачиваемость дебиторской задолженности

в днях;

–

оборачиваемость дебиторской задолженности

в днях;

![]() –

отчетный

период в днях.

–

отчетный

период в днях.

Он характеризует время необходимое клиентам компании на оплату выставленных ею счетов. Снижение этого показателя оценивается положительно, а повышение отрицательно.

При анализе рассматривают долю дебиторской задолженности в текущих активах по кварталам. Доля дебиторской задолженности определяется отношением дебиторской задолженности к текущим активам.

УДЗ = Дебиторская задолженность/Текущие активы × 100% (4)

Но для того чтобы получить полную картину дебиторской задолженности нужно проанализировать долю сомнительной задолженности в составе дебиторской задолженности, которая определяется отношением сомнительной дебиторской задолженности к общей дебиторской задолженности.

УСДЗ = Сомнительная ДЗ/ Общая ДЗ × 100% (5)

Доля сомнительной дебиторской задолженности характеризует «качество» дебиторской задолженности. Ее увеличение свидетельствует о снижении ликвидности. Тенденция роста, как доли дебиторской задолженности, так и доли сомнительной дебиторской задолженности в текущих активах свидетельствует о нестабильной ликвидности дебиторской задолженности, о постоянном уменьшении ликвидности дебиторской задолженности, т.е. с каждым кварталом сомнительная дебиторская задолженность растет.

Данный последний показатель (4) характеризует качество дебиторской задолженности, рост показателя свидетельствует о снижении ликвидности баланса, поэтому необходимо научиться «управлять» дебиторской задолженностью, для чего контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям, следить за состоянием дебиторской и кредиторской задолженности, так как превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия, поэтому делает необходимым привлечение дополнительных дорогостоящих источников финансирования, а при досрочной оплате можно применить систему скидок, с тем, чтобы стабилизировать финансовое положение предприятия, так как замедление оборачиваемости дебиторской задолженности ведет к сокращению денежного потока.

Таким образом, анализ дебиторской задолженности имеет важное значение для определения устойчивости финансового состояния предприятия.