шпора инвест анализ

.doc1.Одним из важнейших показателей, влияющих на анализ инвестиционных проектов, является инфляция. Инфляция влияет на стоимостные показатели особенно тех инвестиционных проектов, которые имеют поэтапный срок реализации. В связи с этим целесообразно учитывать влияние инфляции при оценке эффективности капитальных вложений. Корректировка на инфляцию может быть осуществлена следующими способами: 1) Корректировка денежного потока на уровень инфляционных ожиданий. Данный метод является наиболее трудоемким, так как необходимо откорректировать все составляющие денежного потока, зависящие от возможного изменения цен. Например, выручка, переменные расходы. Корректировка может быть осуществлена с применением различных индексов (дефлятор ВВП, ИПЦ, другие индексы изменения цен). Рассчитывается новое значение денежных потоков и соответственно основные показатели экономической эффективности проекта. 2) Корректировка ставки дисконтирования на темп инфляции. Как правило в данном случае используется формула Фишера: Rh = r + h + r*h, где Rh - номинальная ставка дисконтирования; r - реальная ставка дисконтирования (без учета инфляции); h - ожидаемый темп инфляции.

2. В мировой практике финансового менеджмента используются различные методы анализа эффективности инвестиционных проектов в условиях риска. К наиболее распространенным следует отнести: метод корректировки нормы дисконта; метод достоверных эквивалентов (коэффициентов достоверности); анализ чувствительности критериев эффективности проектов (NPV, IRR и др.); метод сценариев; анализ вероятностных распределений потоков платежей;дерево решений; метод Монте-Карло (имитационное моделирование). Поскольку основными характеристиками инвестиционного проекта являются элементы денежного потока и коэффициент дисконтирования, учет риска осуществляется поправкой одного из этих параметров. Рассмотрим несколько наиболее распространенных подходов. Метод корректировки нормы дисконта с учета риска (RAD) — наиболее простой и часто применяемый на практике. Основная идея метода заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой (например, ставка доходности по государственным ценным бумагам, предельная или средняя стоимость капитала предприятия). Корректировка осуществляется путем прибавления величины премии за риск и последующего пересчета критериев эффективности инвестиционного проекта (NPV, IRR, PI) по вновь полученной норме дисконта. Чем больше риск, связанный с данным проектом, тем выше величина премии, которая определяется экспертным путем или в зависимости от показателей измерения риска: дисперсии, стандартного отклонения, коэффициента вариации. Например, чем больше коэффициент вариации, тем выше премия за риск.

3. Для определения состава и сроков осуществления различных мероприятий в рамках инвестиционной политики и обеспечения их Финансовыми ресурсами предприятия разрабатывают бизнес-планы и инвестиционных проектов, которые после проведения экспертизы Утверждаются их дирекцией и служат руководством для практическое деятельности. Бизнес-план представляет собой стандартный для индустриально развитых стран документ, в котором подробно обоснована концепция реального инвестиционного проекта и приведены его основные параметры. Бизнес-план предназначен для доведения деловой информации До всех заинтересованных участников инвестиционного проекта: потенциальных инвесторов и кредиторов, экспертов, аналитиков, местной Администрации и т. д. Понимание бизнес-плана как документа связано С закрытостью всей содержащейся в нем информации, что подтверждается соответствующей записью ответственных лиц. Слово «бизнес» выражает учет рыночного окружения производственно-коммерческой деятельности предприятия, реализующего инвестиционный проект. Современная практика свидетельствует о том, что предприятие для осуществления реального инвестирования должно иметь четкое представление о следующих ключевых параметрах: масштаб своей производственной и коммерческой деятельности и перспективы ее развития; сырьевое, техническое и кадровое обеспечение своего проекта; объем необходимых капитальных вложений и сроки их возврата; финансовые ресурсы, привлекаемые для реализации проекта; риски, связанные с реализацией проекта, и способы защиты от них. Бизнес-план инвестиционного проекта может иметь следующую примерную структуру: титульный лист; вводная часть (резюме); обзор состояния отрасли, к которой относится предприятие; производственный план (продукция, услуги и др.); анализ рынка и план маркетинга; организационный план; оценка риска и страхование инвестиций; финансовый план; стратегия финансирования; оценка экономической эффективности затрат, осуществленных в ходе реализации проекта; приложения. Финансовый план - один из ключевых разделов бизнес-плана. К его разработке следует подойти особенно тщательно, так как он помогает ответить на главный вопрос, интересующий инвестора: когда и в каких формах будет обеспечен возврат инвестируемого капитала? Стратегия финансирования завершает изложение финансового раздела бизнес-плана проекта. Реальные проекты в рамках инвестиционной политики предприятия целесообразно согласовывать между собой по объемам выделяемых финансовых ресурсов и срокам реализации исходя из критерия достижения максимального экономического эффекта, получаемого в процессе инвестирования.

4. Важной информацией, отражающей влияние результатов выполнения инвестиционного проекта на расходы и доходы какого-либо бюджета (местного, федерального, регионального), является бюджетная эффективность. Необходимость расчета бюджетных показателей возникает в том случае, если дело финансирует государство. Бюджетная эффективность рассчитывается для: консолидированного бюджета; разноуровневых бюджетов; бюджета, включающего внебюджетные фонды и консолидированный бюджет. Бюджетная эффективность инвестиционного проекта рассчитывается исходя из бюджетных расходов и доходов. Расходы бюджета: средства, которые выделяются из бюджета для прямого финансирования инвестиционного проекта; заемные средства, полученные в банковских организациях и подлежащие компенсированию за счет бюджета ;бюджетные ассигнования на ценовые надбавки рынка за энергоносители и топливо; выдача денежных пособий для лиц, которые остались без работы из-за выполнения проекта; региональные, государственные гарантии инвестиционных рисков отечественным и иностранным участникам; выплаты по ценным бумагам, являющихся государственными; денежные средства, которые выделяются из бюджета в целях ликвидации отрицательных последствий, возникших от претворения в жизнь инвестиционного проекта. К доходам бюджета относятся: платежи в виде ренты, направляемые в бюджет с иностранных и российских предприятий, налоговые поступления; поступления в бюджет акцизов и таможенных пошлин, имеющие отношение к ресурсам, которые создаются в соответствии с инвестиционным проектом; эмиссионный доход, получаемый от выпуска в обращение ценных бумаг под претворение в жизнь проекта; подоходный налог, поступающий в бюджет с зарплаты иностранных и российских работников, трудящихся над проектом и др. Показатели бюджетной эффективности инвестиционного проекта. Основной бюджетный показатель – чистый дисконтированный доход бюджета. Он рассчитывается по следующей формуле:

![]() (Д

– денежные средства, являющиеся доходами

бюджета и полученные от реализации

проекта;

Р – денежные средства,

являющиеся расходами бюджета, потраченные

на реализацию дела;k – норма дисконта;n

– порядковый номер периода).Рациональность

государственного участия оценивается

не только по чистому дисконтированному

доходу бюджета. В этих целях также могут

применяться другие показатели (например,

индекс доходности бюджета и др.).

(Д

– денежные средства, являющиеся доходами

бюджета и полученные от реализации

проекта;

Р – денежные средства,

являющиеся расходами бюджета, потраченные

на реализацию дела;k – норма дисконта;n

– порядковый номер периода).Рациональность

государственного участия оценивается

не только по чистому дисконтированному

доходу бюджета. В этих целях также могут

применяться другие показатели (например,

индекс доходности бюджета и др.).

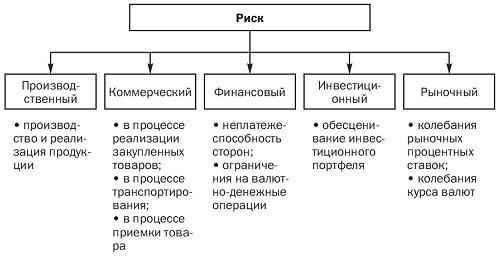

5. Понятие и сущность инвестиций. Инвестиции - долгосрочное вложение капитала к конкретное предприятие, дело, отрасль экономики и т.д. (все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской деятельности.) К этим ценностям относятся: 1.движимое и недвижимое имущество (здания, сооружения, машины и оборудование, другие материальные ценности); 2. имущественные права, вытекающие из авторского права, «ноу-хау», опыт и другие интеллектуальные ценности; 3.права пользования землей и другими природными ресурсами, а также другие ценные имущественные права; 4.денежные средства, целевые банковские вклады; паи, акции и другие ценные бумаги, приватизационные чеки;другие ценности. Классификация инвестиций, виды и структура Классификация инвестиций предполагает следующую их структуру и деление на виды: Во-первых, по объектам вложения денежных средств: реальные, финансовые инвестиции. Реальные инвестиции (капитальные вложения) — авансирование денежных средств в материальные и нематериальные активы (инновации) предприятий. Финансовые инвестиции выражают вложение капитала в финансовые активы, включающие все виды платежных и финансовых обязательств. Они представляют собой вложение средств в различные финансовые инструменты, среди которых наибольшее значение имеют ценные бумаги: долевые (акции) и долговые (облигации). В отличие от реальных инвестиций (в материальные активы) финансовые инвестиции часто называют портфельными, так как в данном случае приоритетной целью инвестора является формирование оптимального набора финансовых активов (портфеля инвестиций) и управление им в процессе проведения операций с ценными бумагами. Во-вторых, по характеру участия в инвестировании: прямые, косвенные инвестиции. Прямые инвестиции предполагают непосредственное участие инвестора в выборе объекта для вложения денежных средств. Косвенные инвестиции осуществляют через финансовых посредников — коммерческие банки, инвестиционные компании и фонды и др. Последние аккумулируют и размещают собранные средства по своему усмотрению, обеспечивая их эффективное использование. Косвенные инвестиции выступают в форме вложений в ценные бумаги других эмитентов посредством андеррайтинга. В-третьих, по периоду инвестирования вложения делят на: краткосрочные (на срок до одного года), долгосрочные (на срок свыше одного года ). Последние из них выступают в форме капитальных вложений. В-четвертых, по формам собственности инвестиции подразделяютна: частные, государственные, совместные, иностранные. Частные инвестиции выражают вложение средств в объекты предпринимательской деятельности юридических лиц негосударственной формы собственности, а также граждан. Государственные инвестициихарактеризуют вложение капитала государственных унитарных предприятий, а также средств федерального и региональных бюджетов.В-пятых, по региональному признаку инвестиции подразделяют на: вложения внутри страны, вложения за рубежом. В-шестых, по уровню инвестиционного риска выделяют следующие виды инвестиций: Безрисковые инвестиции — характеризуют вложение средств в такие объекты инвестирования, по которым отсутствует реальный риск потери ожидаемого дохода или капитала и практически гарантируется получение прибыли. Низкорисковые инвестиции выражают вложения капитала в объекты, риск по которым ниже среднерыночного уровня. Среднерисковые инвестиции характеризуют вложения капитала в объекты, риск по которым соответствует среднерыночному уровню. Высокорисковые инвестиции определяются тем, что уровень риска по объектам данной группы обычно выше среднерыночного. Спекулятивные инвестиции выражают вложения капитала в наиболее рисковые активы (например, в акции молодых компаний), где ожидают получение максимального дохода (например, в акции компаний, внедряющих высокие технологии).

6. Согласно Закону №39-Ф3 [34] «инвестиционный проект есть обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описания практических действий по осуществлению инвестиций (бизнес-план)». Таким образом, в соответствии с законом инвестиционный проект следует понимать как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение, состоящий из двух крупных пакетов документов: - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, включая необходимую проектно-сметную документацию, разработанную в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами); - бизнес-план как описание практических действий по осуществлению инвестиций. Однако инвестиционный проект не может быть сведен к комплекту документов, а понимается в более широком смысле – как комплекс действий, связанных с прогнозом спроса на продукцию предприятия, объемом производства, определением стоимости основных фондов и оборотных средств, издержек производства и реализации продукции, введением мощностей в эксплуатацию, оценкой результативности капиталовложений.

7.

8. Внутренняя норма доходности - норма прибыли, порожденная инвестицией. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. IRR = r, при котором NPV = f(r) = 0, Ее значение находят из следующего уравнения:

![]() NPV(IRR)

- чистая текущая стоимость, рассчитанная

по ставке IRR,

CFt - приток денежных средств

в период t;

It - сумма инвестиций (затраты)

в t-ом периоде;

n - суммарное число

периодов (интервалов, шагов) t = 0, 1, 2, ...,

n. Определяется: как

норма прибыли, при которой чистая текущая

стоимость инвестиции равна нулю.

Характеризует: наименее

точно, эффективность инвестиции, в

относительных значениях.

NPV(IRR)

- чистая текущая стоимость, рассчитанная

по ставке IRR,

CFt - приток денежных средств

в период t;

It - сумма инвестиций (затраты)

в t-ом периоде;

n - суммарное число

периодов (интервалов, шагов) t = 0, 1, 2, ...,

n. Определяется: как

норма прибыли, при которой чистая текущая

стоимость инвестиции равна нулю.

Характеризует: наименее

точно, эффективность инвестиции, в

относительных значениях.

9. Дисконтированный срок окупаемости инвестиций - срок окупаемости инвестиций в текущих стоимостях. Общая формула для расчета окупаемости в терминах текущих стоимостях: ТокТС (DPP) - дисконтированный срок окупаемости инвестиций;n - число периодов;CFt - приток денежных средств в период t; r - барьерная ставка (коэффициент дисконтирования); Io - величина исходных инвестиций в нулевой период. Определяется: как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов, при этом учитывается временная стоимость денег. Характеризует: финансовый риск, точнее чем обычная окупаемость. Недостатки: не определяется размер денежных потоков после точки окупаемости, и не определяется при знакопеременных денежных потоках. Критерий приемлемости: DPP -> min (чем короче, тем лучше) Условия сравнения: любой срок действия инвестиции и размер. Видоизменяя понятие окупаемости, мы можем получить дополнительный инструмент для анализа инвестиций. Так, показатель дисконтированный срок окупаемости инвестиций (окупаемость в терминах текущих стоимостей), также используемый при определении количества временных периодов, требуемых для возмещения инвестиционных расходов, принимает в расчет временную стоимость денег. В то время как при вычислении окупаемости просто суммируются ежегодные денежные поступления для определения того года, в котором они превзойдут первоначальные расходы денежных средств, при вычислении дисконтированного срока окупаемости инвестиций суммируются дисконтированные денежные поступления. В зависимости от поставленной цели возможно вычисление дисконтированного срока окупаемости инвестиций с различной точностью (пример №1). На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма дисконтированных денежных оттоков.

10. Основными инвестиционными качествами ценных бумаг являются доходность, обращаемость, ликвидность и риск. Доходность – способность ценной бумаги приносить положительный финансовый результат в форме прироста капитала. Обращаемость – способность ценной бумаги вызывать спрос и предложение (покупаться и продаваться) на рынке, а иногда выступать в качестве самостоятельного платежного инструмента, облегчающего обращение других товаров. Ликвидность – свойство ценной бумаги быть быстро проданной и превращенной в денежные средства без существенных потерь для держателя при небольших колебаниях рыночной стоимости и издержек на реализацию. Риск – возможность потерь, связанных с инвестициями в ценные бумаги. При оценке инвестиционных качеств ценных бумаг кроме расчета общих для всех объектов инвестирования показателей эффективности проводят исследование методами фундаментального и технического анализа, принятыми в финансовой практике. Фундаментальный анализ базируется на оценке эффективности деятельности предприятия-эмитента. 0н предполагает изучение комплекса показателей финансового состояния предприятия, тенденций развития отрасли, к которой оно принадлежит, степени конкурентоспособности производимой продукции сегодня и в перспективе. Базой анализа являются публикуемые компанией-эмитентом балансы, отчеты о прибылях и убытках и другие материалы.Фундаментальный анализ также называют факторным, поскольку он опирается на изучение влияния отдельных факторов на динамику цен финансовых инструментов в настоящем периоде и прогнозирование значений этих факторов в будущем периоде. Полученные на его базе результаты позволяют определить, как соотносится стоимость ценной бумаги эмитента с реальной стоимостью активов, денежными поступлениями, и сделать прогноз дохода, который определяет будущую стоимость ценной бумаги и, следовательно, может воздействовать на ее цену. Исходя из этого делается вывод о целесообразности инвестирования средств.

11. Инвестиционный портфель представляет собой целенаправленно сформированную совокупность объектов реального и финансового инвестирования, предназначенных для осуществления инвестиционной деятельности в соответствии с разработанной инвестиционной стратегией предприятия. Основная цель формирования инвестиционного портфеля – обеспечение реализации разработанной инвестиционной политики путем подбора наиболее эффективных и надежных инвестиционных вложений. В зависимости от направленности избранной инвестиционной политики и особенностей осуществления инвестиционной деятельности определяется система специфических целей: • максимизация роста капитала; • максимизация роста дохода; • минимизация инвестиционных рисков; • обеспечение требуемой ликвидности инвестиционного портфеля. Учет приоритетных целей при формировании инвестиционного портфеля лежит в основе определения соответствующих нормативных показателей, служащих критерием при отборе вложений для инвестиционного портфеля и его оценке. В зависимости от принятых приоритетов инвестор может установить в качестве такого критерия предельные значения прироста капитальной стоимости, дохода, уровня допустимых инвестиционных рисков, ликвидности. В составе инвестиционного портфеля могут сочетаться объекты с различными инвестиционными качествами, что позволяет получить достаточный совокупный доход при консолидации риска по отдельным объектам вложений. По видам инвестиционной деятельности различают: портфель реальных инвестиций; • портфель финансовых инвестиций в ценные бумаги (портфельные инвестиции); • портфель прочих финансовых инвестиций (банковские депозиты, депозитные сертификаты и пр.); • портфель инвестиций в оборотные средства. По целям инвестирования (инвестиционной стратегии) предприятия различают: • портфель роста (формируется за счет объектов инвестирования, обеспечивающих достижение высоких темпов роста капитала, соответственно высок уровень риска); • портфель дохода (формируется за счет объектов инвестирования, обеспечивающих высокие темпы роста дохода на вложенный капитал); • консервативный портфель (формируется за счет малорисковых инвестиций, обеспечивающих соответственно более низкий темп роста дохода и капитала, чем портфель роста и дохода). По степени достижения поставленных целей (инвестиционной стратегии) предприятия различают: • сбалансированный портфель (полностью соответствует инвестиционной цели (стратегии) предприятия; • несбалансированный портфель, не соответствующий инвестиционной цели (стратегии) предприятия.

12. Индекс рентабельности – относительный показатель эффективности инвестиционного проекта и характеризует уровень доходов на единицу затрат, то есть эффективность вложений – чем больше значение этого показателя, тем выше отдача денежной единицы, инвестированной в данный проект. Данному показателю следует отдавать предпочтение при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.Условия принятия проекта по данному инвестиционному критерию следующие:если PI > 1, то проект следует принять; если PI < 1, то проект следует отвергнуть; если PI = 1, проект ни прибыльный, ни убыточный. Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием ЧДД.

13. Информационная база — обязательный элемент методики экономического анализа. Не является исключением и сфера инвестиционной деятельности. Ее особенность — наличие множества разнообразных источников информации, игнорирование которых может негативно отразиться на степени определенности будущих результатов инвестирования. Понятие «поток информации» характеризуется источником данных, доступностью получения информации, временем на ее сбор и обработку, достоверностью и полнотой представленных для анализа показателей и, наконец, ее потребителями (пользователями), которые занимаются обоснованием управленческих решений и оценкой их выполнения. Можно выделить пять групп пользователей информации в анализе долгосрочных инвестиций:1) администрация предприятия проектоустроителя; 2) собственники этой организации; 3) инвесторы (различные финансовые институты, физические и юридические лица, государство); 4) сторонние наблюдатели (общественные организации и аудиторские компании); 5) контролирующие государственные службы (налоговые и таможенные органы, ФКЦБ, КРУ, Счетная палата и пр.). В ходе практического использования сложной системы показателей инвестиционного анализа важно правильно сгруппировать всю уместную информацию по определенным классификационным признакам. Необходимые для анализа информационные данные можно объединить в следующие однородные по составу группы: - законодательная база (законы и подзаконные акты на международном, федеральном, территориальном и отраслевом уровнях);- юридические (договорные) условия реализации проекта (договоры, контракты, протоколы и соглашения на уровне инвестора, подрядчика и пользователя результатов капиталовложений);- результаты экспертиз (юридической, геологической, экологической, архитектурной, инженерной и пр.);- сметнонормативная база (инвесторские сметы, расчеты подрядчика, сборники сметных норм и видов работ); - техническая документация (ведомости технического состояния основных фондов, спецификации оборудования, ведомости капремонта и простоя);- технологическая документация (ведомости трудоемкости работ, технологические карты, расчеты производственной мощности); - текущее положение и общеэкономические тенденции (выписки и аналитические обзоры Государственного комитета статистики, информационных агентств, рейтинговых компаний);- информация из глобальных информационных сетей (Интернет, предложения инвестиционных компаний, обзор завершенных проектов);- аудиторская (консалтинговая) информация;- маркетинговые данные (результаты обследования и опросов потребителей, оценки спроса и предложения, договоры намерений, результаты анализа ценовой политики, изменения конкурентной среды);- методическое и программное обеспечение (стандарты, типовые методики и рекомендации, программные продукты в области учета, экономического анализа и финансового контроля);- данные о кадровом потенциале (квалификационный состав, структура, доступность привлечения дополнительных трудовых ресурсов и пр.);- плановые показатели (бизнес-план, бюджеты инвестиций);- данные первичной и сводной учетной документации (акты, сводки, счетафактуры, накладные, журналыордера, ведомости, расшифровки к счетам); - показатели бухгалтерской и статистической отчетности (бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении денежных средств, приложение к балансу и т.д.).Любой из перечисленных информационных показателей может быть востребован на каждой стадии жизненного цикла инвестиционного проекта.

14. Инвестиционная деятельность предприятия может финансироваться из разных источников. Разнообразие последних объясняется как нехваткой собственных ресурсов предприятия, так и различием интересов, преследуемых субъектами инвестиционной деятельности. Источники инвестиций на предприятии делятся на собственные и заемные. К собственным источникам инвестиций принято относить: • собственные финансовые средства, формирующиеся в результате начисления амортизации на действующий основной капитал, отчислений от прибыли на нужды инвестирования, сумм, выплаченных страховыми компаниями и учреждениями в виде возмещения ущерба от стихийных и других бедствий; • иные виды активов (основные фонды, земельные участки, промышленная собственность в виде патентов, программных продуктов, торговых марок); • привлеченные средства в результате выпуска и продажи предприятием акций; • средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, промышленно-финансовыми группами на безвозвратной основе; • благотворительные и другие аналогичные взносы. К заемным источникам инвестиций обычно относят: инвестиционные ассигнования из государственных бюджетов РФ, республик и прочих субъектов РФ, местных бюджетов и соответствующих внебюджетных фондов, которые выделяются в основном на финансирование федеральных, региональных или отраслевых целевых программ (безвозмездное финансирование из этих источников фактически превращает их в источник собственных средств); иностранные инвестиции, предоставляемые в форме финансового или иного материального и нематериального участия в уставном капитале совместных предприятий, а также в форме прямых вложений (в денежной форме) международных организаций и финансовых институтов, государств, предприятий (организаций) различных форм собственности и частных лиц (привлечение иностранных инвестиций обеспечивает развитие международных экономических связей); различные формы заемных средств, в том числе кредиты, предоставляемые государством и фондами поддержки предпринимательства на возвратной основе, кредиты банков и других институциональных инвесторов, предприятий, векселя и другие средства. В зависимости от того, какие источники финансирования привлекает фирма для финансирования своей инвестиционной деятельности, выделяют и следующие основные формы финансирования инвестиций: • самофинансирование – финансирование инвестиционной деятельности полностью за счет собственных финансовых ресурсов, формируемых из внутренних источников; обычно используется при реализации краткосрочных инвестиционных проектов с невысокой нормой рентабельности; • кредитное финансирование используется, как правило, в процессе реализации краткосрочных инвестиционных проектов с высокой нормой рентабельности инвестиций; • долевое финансирование – комбинация нескольких источников финансирования; самая распространенная форма финансирования инвестиционной деятельности, которая может применяться при реализации разнообразных инвестиционных проектов. При выборе источников финансирования инвестиционной деятельности вопрос должен решаться фирмой с учетом многих факторов: • стоимости привлекаемого капитала; • эффективности отдачи от него; • соотношения собственного и заемного капиталов, определяющего уровень финансовой независимости фирмы; • риска, возникающего при использовании того или иного источника финансирования.