- •Сущность финансового менеджмента в современных условиях.

- •1. Значение финансового менеджмента в обеспечении эффективного управления.

- •2. Субъект и объект финансового менеджмента

- •3. Цели и задачи финансового менеджмента

- •4. Функции финансового менеджмента.

- •5. Механизм финансового менеджмента

- •Управление финансовыми ресурсами на предприятии и информационное обеспечение финансового менеджмента

- •1.Структура и процесс функционирования системы управления финансовыми ресурсами на предприятии.

- •2.Инфомационная система финансового управления

- •3. Основные пользователи финансовой информации.

- •4. Требования, предъявляемые к финансовой информации

- •5. Система показателей финансового менеджмента, формируемых из внешних источников.

- •6. Система показателей финансового менеджмента, формируемых из внутренних источников.

- •Системы и методы финансового планирования

- •2. Система текущего планирования финансовой деятельности

- •3. Система оперативного планирования финансовой деятельности

- •Концепция идеальных рынков капитала. Теория дисконтированного денежного потока.

- •1. Идеальные рынки капитала

- •2. Концепция оценки стоимости денег с учетом фактора времени и инфляции.

- •3. Понятие и структура денежных потоков.

- •4. Денежные потоки от операционной, инвестиционной и финансовой деятельностей.

- •5. Анализ дисконтированного денежного потока. Этапы анализа.

- •6. Принципы управления денежными потоками

- •Альтернативные издержки в финансовом менеджменте.

- •3.1. Финансово-экономическая сущность альтернативных издержек

- •2. Применение концепции альтернативных издержек в управлении финансами

- •3. Альтернативные издержки и временная стоимость денег

- •Финансовые рынки и теория эффективности рынков

- •1. Сущность и виды финансовых рынков

- •2. Система информации финансового рынка

- •3. Теория эффективности рынков

- •3.2 Формы эффективности рынков

- •3.3 Концепция компромисса между риском и доходностью

- •4. Основные индикаторы финансового рынка.

- •Модель оценки доходности финансовых активов.

- •1. Условия реализации модели оценки доходности финансовых активов.

- •2. Требуемые ставки доходности и линия доходности рынка ценных бумаг.

- •3. Оценка безрисковой доходности.

- •4. Оценка рыночной премии за риск на основе фактической и ожидаемой доходности.

- •5. Оценка β-коэффициента. Историческое, уточненное и фундаментальное значение β.

- •6. Достоинства и проблемы применения модели оценки доходности финансовых активов.

- •Теория арбитражного ценообразования

- •1.Модель арбитражного ценообразования.

- •2. Выбор факторов, влияющих на доходность

- •3. Расчет элементов ставки дисконтирования

- •Теории структуры капитала

- •1. Эволюция теорий структуры капитала

- •2. Теории структуры капитала Модильяни-Миллера

- •2.1. Основные условия реализации модели Модильяни-Миллера

- •2.2. Модель Модильяни-Миллера без учета налогов.

- •2.3. Модель Модильяни-Миллера с учетом налога на прибыль (1963г.)

- •2.4. Модель Миллера. Основные положения

- •2.5. Основные выводы и недостатки теорий Модильяни-Миллера и Миллера

- •3. Компромиссные модели

- •5.1 Западноевропейская концепция:

- •5.2. Американская концепция расчета финансового левериджа

- •6 Операционный леверидж и его эффект.

- •Теория ассиметрии информации

- •Влияние ассиметричной информации на структуру капитала

- •Модель опционного ценообразования

- •1. Опцион – предмет и основные понятия.

- •2. Графики выплат колл и пут опционов.

- •3. Факторы, влияющие на цену опциона.

- •4. Модели ценообразования опционов

- •4.1. Условия реализации модели Блэка-Шоулза. Модель Блэка-Шоулза

- •4.2 Модель Норина - Вольфсона

- •4.3 Модель Шелтона

- •5. Возможности применения теории опционов.

- •Теории дивидендной политики

- •1. Понятие «дивидендная политика»

- •2. Основные теории формирования дивидендной политики

- •2.1. Теория иррелевантности (независимости) дивидендов.

- •2.2 Теория предпочтительности дивидендов (или «синицы в руках»).

- •2.3. Теория минимизации дивидендов (или "теория налоговой дифференциации»).

- •2.4. Влияние информации на дивидендную политику (или "теория сигнального или информационного содержания")

- •Теория соответствия дивидендной политики составу акционеров (или "эффект клиентуры")

- •3. Дивидендная политика и агентские затраты

- •4. Стабильность дивидендов.

- •5. Факторы, определяющие дивидендную политику

- •6. Реинвестирование дивидендов.

- •7. Порядок выплаты дивидендов.

- •8. Источники выплаты дивидендов.

- •9. Методики выплаты дивидендов.

- •9.1. Модель выплаты дивидендов по остаточному принципу.

- •9.2. Методика постоянного процентного распределения прибыли

- •9.3. Методика фиксированных дивидендных выплат

- •9.4. Методика выплаты гарантированного минимума и экстра-дивидендов.

- •9.5. Методика постоянного возрастания размера дивидендов

- •10. Формы выплаты дивидендов.

- •11. Регулирование курса акций. Дробление акций.

- •Основы управления оборотным капиталом предприятия

- •1.Сущность и значение управления оборотным капиталом предприятия.

- •2. Управление источниками финансирования оборотных активов и виды стратегий финансирования

- •3.Управление запасами

- •3.1 Политика управления запасами

- •3.2. Модель экономически обоснованного размера заказа

- •3.3 Системы контроля за движением запасов

- •4. Формирование политики управления дебиторской задолженностью. Типы кредитной политики.

- •5. Управление денежными активами

- •5.1 Управление денежными средствами и их эквивалентами.

- •5.2 Политика управления денежными активами.

- •5.3 Регулирование остатка денежных активов предприятия.

- •5.3.1 Модель Миллера-Орра.

- •5.3.2 Модель Баумоля.

- •Внешний и внутренний рост капитала

- •1. Понятие внешнего и внутреннего роста капитала.

- •2. Причины слияний и поглощений.

- •3. Виды и методы слияния и поглощения корпораций

- •4. Оценка и регулирование корпоративных слияний

- •5.Оценка стоимости корпорации при корпоративных слияниях и поглощениях

- •Финансовые затруднения и модели прогнозирования финансовых затруднений

- •1. Типы финансовых затруднений и причины их возникновения.

- •2. Реорганизация фирм при банкротстве. Процедуры банкротства.

- •3. Модели прогнозирования несостоятельности фирм. Реорганизация фирм при банкротстве.

- •3.1 Два подхода к прогнозированию банкротства

- •3.2 Модели Альтмана

- •3.3 Методика о.П. Зайцевой

- •3.4Методика определения класса кредитоспособности

- •3.5 Методика балльных оценок

- •3.6 Критерии а.И. Ковалева, в.П. Привалова

- •4.Антикризисное финансовое управление предприятием

- •Международные аспекты финансового менеджмента

- •Список литературы Основная

- •Дополнительная

4. Основные индикаторы финансового рынка.

Финансовый рынок не только перерабатывает огромные количества разнообразных данных, но и является крупнейшим поставщиком важнейшей финансово-экономической информации. Безусловно, основным информационным “товаром” рынка являются биржевые котировки акций, сведения о ценах облигаций, валютных курсах, процентных ставках. Столь подробные сведения необходимы участникам рынка только по тем инструментам и компаниям, на которых они специализируются. В то же время огромную ценность для них представляет обобщенная информация о состоянии рынка в целом, получив которую они могли бы быстро оценить характер основных тенденций, превалирующих на данный момент. Такую информацию участникам рынка предоставляют различные сводные (композитные) биржевые индексы, регулярно публикуемые в финансовых изданиях.

Наиболее известным в мире индексом деловой активности является Dow Jones Industrial Average, DJIA – средний индекс Доу-Джонса, рассчитываемый по акциям 30 промышленных предприятий, котирующимся на NYSE. В состав этого индекса входят акции наиболее крупных американских компаний, таких как IBM, General Electric и др., которые называют “голубыми фишками” (blue chips). По своей сути он представляет среднеарифметическую взвешенную цен этих акций на момент закрытия биржи. Кроме промышленного индекса DJIA рассчитываются еще три его разновидности: индекс внутренних облигаций (Home Bonds); индекс 20 транспортных компаний (Transport); индекс 15 коммунальных компаний (Utilities).

Самым всеобъемлющим индексом, охватывающим все обыкновенные акции, котирующиеся на NYSE, является сводный индекс этой биржи – NYSE Composite.

Модель оценки доходности финансовых активов.

1. Условия реализации модели оценки доходности финансовых активов.

В процессе управления инвестиционным портфелем менеджер постоянно сталкивается с задачей отбора новых инструментов и анализа возможности их включения в портфель. Существует несколько способов. Наиболее известным является модель оценки доходности финансовых активов.

Существует ряд предпосылок, которые в наиболее общем виде сформулированы М. Дженсеном в 1972г.

Основной целью каждого инвестора является максимизация возможного прироста своего благосостояния на конец планируемого периода, путем оценки ожидаемых значений доходности и средних квадратических отклонений альтернативных инвестиционных портфелей.

Инвесторы могут брать и давать без ограничения ссуды по некоторой безрисковой процентной ставке kRF .

Все инвесторы одинаково оценивают величину ожидаемых значений дисперсии и ковариации доходности активов.

Все активы абсолютно делимы и совершенно ликвидны, т.е. всегда могут быть проданы на рынке по существующей цене.

Отсутствуют транзакционные издержки

отсутствуют налоги

Инвесторы, предполагая что их деятельность влияет на уровень цен, принимают цену как заданную величину

количество финансовых активов заранее определено и фиксировано.

2. Требуемые ставки доходности и линия доходности рынка ценных бумаг.

Ценовая модель капитальных активов – модель описывающая связь между риском и ожидаемой (требуемой) доходностью, согласно которой ожидаемая доходность ценной бумаги равна безрисковой процентной ставке плюс премия, учитывающая систематический риск такой ценной бумаги.

Построение модели оценки доходности ФА основано на следующем:

доходность ценной бумаги связана с присущим ей риском прямой связью

риск характеризуется показателем β

«средней» ценной бумаге, т.е имеющей средние значения риска и доходности соответствуют β=1 и доходность kM

Имеются безрисковые ценные бумаги со ставкой kRF и β=0

Предполагая прямую зависимость между риском и доходностью, была получена модель:

ke= kRF+(kM-kRF)·β

ke – ожидаемая доходность акций

kRF –доходность безрисковых ценных бумаг

kM – ожидаемая средняя доходность на рынке ценных бумаг

β – рисковый коэффициент данной компании

Модель оценки доходности финансовых активов означает, что премия за риск вложения в ценные бумаги данной компании прямо пропорциональна рыночной премии за риск.

Модель позволяет спрогнозировать доходность ФА, а зная этот показатель и имея данные об ожидаемых доходах по этому активу можно рассчитать его теоретическую стоимость.

Каждый вид ценной бумаги имеет свой β-коэффициент, представляющий собой индекс доходности данного актива по отношению к доходности в среднем на рынке ценных бумаг.

Значение β рассчитывается по стат. данным для каждой компании, котирующей ценные бумаги на бирже, и периодически публикуется в справочниках. В целом по рынку ценных бумаг β=1. Для отдельных компаний он колеблется между 0,5-2,0.

Если β<1. то это означает, что акции компании менее рискованны, чем в среднем по рынку.

Если β>1. то это означает, что акции компании более рискованны, чем в среднем по рынку.

С 1995г. β коэффициенты появились на отечественном рынке ценных бумаг. Однако список компаний не велик. β-коэффициенты публикуются в газете «Финансовые известия».

Уравнение ke= kRF+(kM-kRF)·β называется уравнением лини рынка ценных бумаг, где ke – требуемая доходность, kM - требуемая доходность портфеля. На рынке, находящемся в состоянии равновесия, требуемые значения доходности должны равняться ожидаемым.

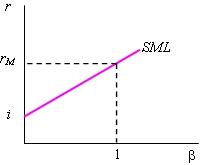

В графическом виде зависимость между ожидаемой доходностью рискового актива и величиной присущего ему риска представляется линией рынка ценных бумаг SML (security market line), изображенной на рис.2, а. Она показывает, что между доходностью и риском финансового актива существует положительная линейная зависимость.

Рис. 2 Линия рынка ценных бумаг

Обратим теперь

внимание на то, что сомножитель, стоящий

за скобкой в уравнении, есть коэффициент

![]() j,

характеризующий в модели линейной

регрессии взаимозависимость между

j,

характеризующий в модели линейной

регрессии взаимозависимость между

![]() и

и

![]() :.

Поэтому уравнение линии SML можно

записать следующим образом:

:.

Поэтому уравнение линии SML можно

записать следующим образом:

![]()

Ее график изображен на рис 3.

Рис.3. Линия рынка ценных бумаг

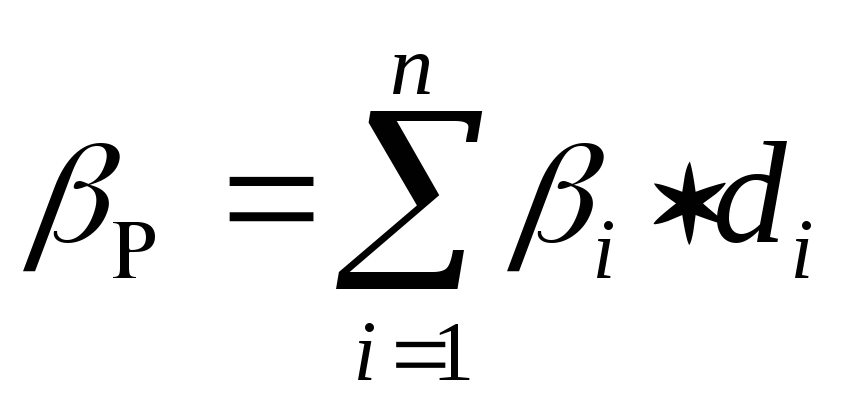

Важным свойством модели GAMP является ее линейность относительно степени риска, это дает возможность определять β коэффициент портфеля как средневзвешенную β коэффициентов входящих в портфель финансовых активов.

βi – значение к-та i-го актива в портфеле

βp – значение β к-та портфеля

di – доля i-го актива в портфеле

n – число различных финансовых активов в портфеле

Линия рынка капитала отражает зависимость (доходность/риск) для эффективных портфелей, которые, как правило, сочетают безрисковые и рисковые активы. Линию рынка капитала можно использовать для сравнительного анализа портфельных инвестиций.