- •Оглавление

- •1 Деньги, денежное обращение и денежная политика. Роль денег в обращении и их функции

- •1.1 Кредитные карточки

- •1.2 Денежная система

- •1.3 Спрос на деньги, уравновешивание процентных ставок и монетарная политика

- •1.4 Содержание и цели денежно-кредитной политики. Банковская система

- •1.5 Функции кредита

- •1.6 Структура современной кредитной системы

- •1.7 Банковская система

- •1.8 Создание банковских денег

- •1.9 Кредитно-денежная политика Центрального банка

- •2 Рынок ценных бумаг и фондовая биржа

- •2.1 Капитал в форме ценных бумаг

- •2.2 Виды ценных бумаг

- •2.3 Структура рынка ценных бумаг. Первичный и вторичный рынок

- •2.4 Влияние государства на функционирование рынка ценных бумаг

- •3 Денежный рынок россии

- •4 Финансовая система и финансовая политика

- •4.1 Государственный бюджет

- •4.2 Налоги. Принципы и формы налогообложения

- •4.3 Бюджетные дефициты

- •4.4 Государственный долг

- •4.5 Фискальная политика. Законодательная основа

- •4.6 Дискреционная фискальная политика

- •4.7 Мультипликатор сбалансированного бюджета

- •4.8 Финансирование дефицитов и способы избавления от бюджетных излишков

- •4.9 Варианты политики: правительственные расходы или налоги?

- •4.10 Недискреционная фискальная политика: встроенные стабилизаторы

- •4.11 Фискальная политика в открытой экономике

- •4.12 Финансовая система России

- •5 Бюджет и налоговая политика россии в современных условиях

- •2. Заполните настоящую таблицу недостающими данными, используя следующие цифры:

- •3. На приведенном рисунке отражены кривые совокупного спроса и предложения. Необходимо определить как изменится положение кривых, если увеличится предложение денег? и наоборот если она уменьшится?

- •4. Проанализируйте суть графического изображения равновесия денежного рынка, где:

- •5. Сравните скорость обращения денег в сша, используя данную таблицу.* Определите в какой из отмеченных случаев скорость обращения денег являлась более стабильной?

- •6. Заполните таблицы:

- •7. Проанализируйте зависимости, отражение кривой Лаффера, и раскройте суть приведенных на данной кривой точек.

- •9. Объясните суть действия мультипликатора сбалансированного бюджета:

- •10. Восстановите недостающие смысловые взаимосвязи так, чтобы они правильно отражали содержание понятий.

- •11. Восстановите пропущенные элементы в схемах:

- •12. Раскройте содержание наиболее известных фондовых индексов, применяющихся на крупнейших фондовых биржах мира.

- •1 Пример выполнения задания тренинга на умение №1.

- •2 Пример выполнения задания тренинга на умение №2

- •3 Пример выполнения задания тренинга на умение №3

- •4 Пример выполнения задания тренинга на умение №4

- •5 Пример выполнения задания тренинга на умение 5

- •6 Пример выполнения задания тренинга на умение №6

- •Глоссарий

- •Макроэкономика Модуль 4

1.8 Создание банковских денег

Банк оперирует как наличными деньгами, так и иными денежными средствами. Изучая функции денег, мы рассмотрели в качестве кредитных денег вексель, банкноту, чек. Развитие чекового обращения внесло существенные изменения в денежное обращение и банковские операции. Масса денег в каналах обращения стала не только определяться мощностью печатного станка, но и зависеть от чеков, выпускаемых коммерческими банками. Конечно, деньги можно напечатать, но в обращении их появится столько, сколько вкладчик пожелает снять со своего текущего счета в банке.

Деньги, поступающие вкладчику, записываются на его расчетный счет в банке, причем это не предполагает их вещественное, материальное присутствие и необходимость хранения в сейфе. Вместо наличных денег расчеты осуществляются чеками. Чтобы снять деньги с текущего счета, достаточно выписать чек. В настоящее время распространяется оплата чеками, выписанными не только на текущий, но и на сберегательные счета.

Предоставление банком кредита какой-либо компании не предполагает выдачу клиенту наличных денег или даже списание этих средств со статьи “наличность”. Для этого достаточно открыть счет в банке в размере предоставляемого кредита, если счета нет, либо записать сумму в кредит данного счета. Одновременно на эту сумму увеличиваются и вклады, ибо только так можно документально зафиксировать долг банка, его обязательство предоставить ссуду. Впоследствии в операциях с другими банками эта сумма может исчезнуть из пассива банка, значит, она перешла со счета этого банка к другому, банк расплатился и не несет более никаких обязательств по отношению к своему клиенту. Именно так можно проиллюстрировать “работу” платежных средств в банковской системе.

Предприниматели связаны финансовыми обязательствами друг с другом и с конечными потребителями их продукции, выступая одновременно должниками и кредиторами. Банки делают ненужным движение наличных денег от покупателя к продавцу, поскольку для взаимных расчетов достаточно перевести средства с одного счета на другой, применяя взаимный зачет чеков. Выполнение банками расчетных и платежных операций сокращает разрыв во времени между поступлением средств и осуществлением платежей.

Для учета денежной массы, находящейся в обращении, используют укрупненные, агрегированные показатели М1, М2, МЗ.

Центральный банк не в состоянии осуществлять полный контроль над движением денежной массы, поскольку в обращении постоянно находятся не только выпущенные им “центральные” деньги, но и деньги, “выработанные” коммерческими банками. Имеются в виду банковские чеки.

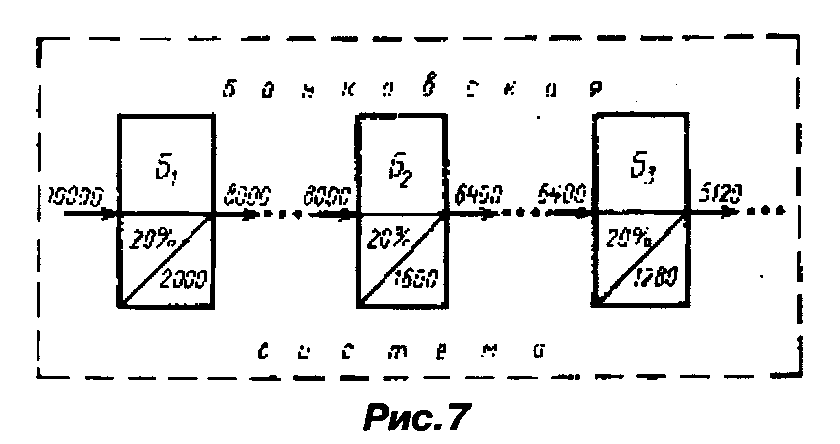

Рассмотрим процесс создания банковских денег. Предполагается замкнутая банковская система, из которой наличные деньги не уходят, а чеки постоянно депонируются вновь. Допустим, что в коммерческий банк Б1 поступил вклад в размере 10 000 долл. (рисунок 7). Понятно, что когда-то эти деньги вышли из центрального банка и, совершив множество переходов из рук в руки, превратились в доход вкладчика. Получив в банке чековую книжку, он начинает пользоваться ею, оплачивая покупки, например приобретая пылесос. Производитель пылесосов, приняв чеки, не обязан нести их немедленно в банк, обменивая на доллары. Он может распорядиться ими по собственному усмотрению, например, пустить на оплату материалов, запасных частей или чего-то другого. Конечно, через какое-то время чеки вернутся опять в банк. И все же. очевидно, проникнув в экономику, они на определенный период застревают там, обращаются наряду с деньгами.

Рисунок 7.

Банк Б1, забрав у вкладчика 10 000 долл., отдает их взаймы. Но не всю, разумеется, сумму, а лишь ту ее часть, что остается за вычетом обязательных резервов. Если норма обязательных резервов составляет 20 %, то величина банковского кредита будет равна 8000 долл. Выходит, что в пределах небольшого промежутка времени первоначальный десятитысячный вклад породил прирост денежной массы в объеме 8000 долл.

Получатель восьмитысячного кредита тоже вправе распорядиться им так, как ему заблагорассудится. Вероятно, что позаимствованные в банке 8000 долл. будут потрачены на потребление, покупку ценных бумаг, недвижимости, превратятся в инвестиционный спрос и т.д. Не исключено, правда, что заемщик поступит иначе: отнесет деньги в другой банк Б2 (см. рисунок 7). Последний станет действовать точно так же, как и первый банк, - вручит вкладчику чеки на сумму 8000 долл. и одновременно выдаст кредит в размере 6400 долл. (норма обязательных резервов остается на уровне 20 %). Легко подсчитать, что теперь в обращении окажется дополнительная денежная масса объемом 14 400 долл., причем определенная ее часть будет представлена банковскими чеками.

Этот процесс, возможно, повторится еще несколько раз. Подсчитаем, какое количество денег будет находиться в обращении. Очевидно, что оно зависит от первоначального вклада и нормы резервов. Мультипликатор предложения денег Mб показывает, во сколько раз возрастет денежная единица, поступившая в банковскую систему. Он определяется по формуле

МБ=1/N, (8.1)

где N - норма резервов.

В рассмотренном примере N = 0,2, тогда Mб = 5. Итак, поступившие в банковскую систему 10 000 долл. мультиплицируются (умножаются) в 5 раз, в результате в обращении будет находиться 50 000 долл.

Чем быстрее нарастает поток денег, тем труднее государству управлять им. Сомнительно, чтобы ему было по силам уследить за всеми трансформациями банковских денег. От государства можно ждать лишь того, чтобы с помощью инструментов кредитно-денежной политики оно могло бы регулировать денежную массу, увеличивая или уменьшая ее.

Таким образом, регулирующий потенциал центрального банка в принципе ограничен. Следовательно, полагаясь только на правильную денежную политику, государство никогда не сможет совладать с инфляцией. Требуются иные, неденежные приемы борьбы с инфляцией. Этот вывод пригодится нам при рассмотрении антиинфляционного регулирования экономики.