- •Различные теории денег

- •1.Металлическая теория денег

- •2.Номиналистическая теория денег

- •3.Количественная теория денег

- •4.Монетаризм

- •5.Кейнсианская теория денег

- •6.Функциональная теория денег

- •7.Государственная теория денег

- •8.Теория инварианта прейскуранта

- •Внутренние факторы увеличения прибыли предприятия:

- •Внешние факторы увеличения прибыли предприятия

- •Виды кредитных портфелей

- •Управление кредитным портфелем банка

- •Анализ кредитного портфеля

Московская международная высшая школа бизнеса

«МИРБИС» (Институт)

Кафедра мировой экономики

Утверждено на заседании кафедры

протокол № 5 от 19 января 2012 г.

Вопросы к государственному междисциплинарному экзамену

по направлению 080100.62 «Экономика»

профиль «Финансы и кредит»

на 2011-2012 учебный год

Валовой внутренний продукт: сущность, структура и функции.

Валовый внутренний продукт – (GDP) это суммарная стоимость товаров и услуг, произведенных в границах данной страны за данный период времени.

ВВП – реальный(в ценах за период Х) и номинальный (в настоящих ценах).

ВВП= C+Ig+G+NX ( C-потребление, расходы домохозяйств; Ig – валовые инвестиции, потребление фирм; G – государственные затраты; NX-чистый экспорт ( экспорт-импорт))

ВВП – учитываются только вновь созданные товары, не учитываются перепродажа подержанных товаров, стоимость сделок с ценными бумагами, гос.трансферы (пособия, степендии, соц. Программы), частные трансферты ( переводы денежных средств частных лиц).

ВВП – основной показатель экономической ситуации в стране в Системе Национальных Счетов. ВВП – совакупный объем производства.

Экономический рост: сущность, виды, факторы определяющие.

Экономический рост – это долгосрочная тенденция увеличения реального ВВП. Экономический рост – это такая долгосрочная тенденция в развитии народного хозяйства, при которой увеличивается реальный объем производства, соответствующий уровню полной занятости.

Виды (типы) экономического роста:

-экстенсивный ( характеризуется количественным увеличением факторов производства, участвующих в его продукции)

-интенсивный ( характеризуется увеличением производительности факторов производства).

Факторы экономического проста:

Прямые факторы (делают экономический рост возможным, вызывают его): количество ресурсов, качество ресурсов, технологии, организационные возможности.

Косвенные факторы (дают возможность реализации прямых факторов) : состояние кредитно-денежной системы, состояние налогово-бюджетной системы, общий инвестиционный климат, степень монополизации рынка.

Спрос как экономическая категория.

Механизм рынка делает производителей – участников конкурентного процесса, заинтересованными в удовлетворении потребностей, но только тех, которые выражаются через спрос. Под спросом обычно понимают платежеспособную потребность. Спрос – это планы или намерения обладателя денег относительно покупки товара.

Различают индивидуальный и рыночный спрос. Индивидуальный – спрос отдельного покупателя, характеризуется ценой спроса и величиной (объемом) спроса. Цена спроса – это максимальная цена, по которой покупатель еще способен приобрести данный товар. Объем спроса - это максимальное количество конкретного товара, которое покупатель готов приобрести в рассматриваемом периоде при данных условиях. Рыночный спрос представляет платежеспособную потребность всей совокупности индивидуальных покупателей конкретного товара.

Коренное свойство спроса проявляется в том, что снижение цены товара, при «прочих равных условиях», сопровождается возрастанием величины спроса на него. Эта отрицательная, обратная связь между ценой товара и величиной спроса на него названа экономистами законом спроса.

Потребление и сбережения, факторы их определяющие. ??? стр 306

Для установления макроэкономического равновесия важным условием является равенство инвестиций и сбережений. Исходя из трудов классической школы можно сделать вывод, что динамика этих величин зависит исключительно от процентной ставки. В условиях ее роста домашние хозяйства решают большую часть располагаемого дохода сберегать, а меньшую – тратить на потребление. В то же время увеличение депозитных вкладов в банковских структурах приводит к снижению процентной ставки, кредит становится дешевле, что побуждает фирмы к инвестированию.

Вывод сторонников кейнсианского направления экономической теории по своей сути противоположен мнению классиков. Кейнсианцы полагают, что определяющим фактором сбережений-инвестиций является вовсе не процентная ставка, а сама величина располагаемого дохода. При этом первоначально из дохода вычитается сумма на потребление как необходимое условие воспроизводства человека, а оставшаяся сумма идет на осуществление сбережений. Конечно, если говорить о динамике инвестиций, то она, несомненно, в первую очередь зависит от уровня процентной ставки.

Функция потребления, показывающая зависимость величины потребительских расходов (С) от нескольких показателей, в ее простейшем варианте может быть представлена в следующем виде:

C = a + b (Y – T),

где а – автономное потребление, которое не зависит от величины дохода. Иными словами, это тот набор потребительской корзины, который экономический субъект предпочитает приобретать в любом случае;

b – предельная склонность к потреблению, или MPC;

Y – непосредственно величина дохода экономического субъекта;

T – сумма налоговых отчислений.

Следует заметить, что разница (Y – T) есть не что иное, как величина располагаемого дохода, который остается после уплаты всех налогов.

Предельная склонность к потреблению определяется как соотношение изменения величины потребления в результате какого-либо изменения в структуре и величине располагаемого дохода, т. е. MPC = ∂C /∂Yd.

Для того чтобы математически определить, какова доля потребления в величине располагаемого дохода, необходимо воспользоваться формулой средней склонности к потреблению:

APC = C / Yd.

Сбережения (S) – это другая часть дохода, которая не расходуется сегодня на потребление, а оставляется для будущего пользования. Таким образом, функция сбережений выглядит как

S = – a + (1 – b) (Y – T),

где a – также автономное потребление. Знак «-» отражает обратную зависимость сбережений от этой величины;

(1 – b) – предельная склонность к сбережению. Если учесть, что потребление и сбережение в сумме составляют единицу, получается, что их предельные величины в совокупности также равняются единице. Отсюда получаем, что MPS = 1 – MPC = 1 – b.

Соответственно предельная склонность к сбережению есть отношение прироста сбережений в результате роста величины располагаемого дохода, т. е. MPS = ∂S /∂Yd. Для определения доли сбережений в общей структуре дохода применяют формулу средней склонности к сбережению APS = S / Yd. Эту же величину можно получить путем вычета средней склонности к потреблению из единицы: MPS = 1 – MPC.

Итак, для определения динамики сбережений и потребления важно знать основные факторы, посредством которых это происходит.

1. Доход. Несомненно, принимая решение о том, какую величину потребить сегодня, а какую оставить для будущего потребления, домашнее хозяйство опирается изначально на ту денежную сумму, которой располагает. Казалось бы, чем больше доход, тем больше потребление и меньше сбережение, поскольку потребности субъектов безграничны и требуют больших денежных сумм. В то же время основной психологический закон, который выявил Дж. М. Кейнс, гласит: при росте величины располагаемого личного дохода экономический субъект начинает больше потреблять, т. е. расширяет состав своей потребительской корзины. В то же время желание сберегать растет еще большими темпами – такова сущность природы и психологии человека.

2. Ранее накопленное богатство. Чем оно больше, тем больше хочется вновь сберегать, равно как становится больше величина покупательной способности субъекта.

3. Уровень цен. Чем выше рыночные цены, тем большая часть дохода уходит на приобретение в текущем периоде всех необходимых благ.

4. Экономические ожидания. Если субъект предполагает, что в ближайшем будущем возможен рост цен, он начинает больше сберегать, если предвидится инфляция – больше потреблять либо переводит свои сбережения в резервную валюту или любую другую, более устойчивую по отношению к отечественной.

5. Налоги. Чем выше налоговая ставка, тем большую сумму от своего дохода экономический субъект вынужден перечислять в государственную казну. Соответственно величина располагаемого дохода, который затем делится на потребление и сбережения, становится все меньше.

Риск как экономическая категория. Оценка риска и способы его минимизации.

Под риском понимается ситуация, когда, зная вероятность каждого возможного исхода, нельзя точно предсказать конечный результат. Риск – вероятность наступления неблагоприятной ситуации.

Оценка риска бывает объективная и субъективная. Люди бывают трех типов лояльности к риску. Исключение – эффект точки отсчета.

Способы снижения риска – объединение риска – разделения риска на нескольких участников и тем самым снижая потери каждого в случае наступления неблагоприятной ситуации. Распределение риска – способ страхования – обращаешься в ассоциацию страховых компаний и там риск разделяется, для крупных предприятий с возможным значительным ущербом. Диверсификация – инвестиции в различные, желательно отрицательно коррелируемые активы или сферы бизнеса.

Экономические циклы и их влияние на финансовую систему.

Экономический цикл – это регулирование изменения основных макроэкономических показателей ( уровня производства, занятости, цен ), средняя продолжительность которых составляет приблизительно 8-10 лет. Есть два направления теории циклов – экзогенная ( объясняет циклические колебания причинами, лежащими за пределами экономической системы; причины – психологические установки-волны позитива и негатива в психики людей, политические шоки – активизация политиков накануне выборов, природные катаклизмы) и эндогенная ( объясняет циклические клебания причинами, лежащими внутри экономической системы; причины – стимулирующая или сдерживающая политика ЦБ РФ, активизация или спад потребительской активности, инновации, обновление основного капитала).

Так де по продолжительности выделяют: краткосрочные циклы (3,5-4 циклы Китчина, циклы запасов), среднесрочные циклы (8-10 циклы Жугляра) и долгосрочные ( 48-55 лет, так же называются циклы Кондратьева).

Среднесрочные циклы имеют наибольшее значение для экономики ибо именно на сглаживание них направленна политика стимулирования и сдерживания экономики. На повышательной фазе происходит резкий спрос на капитал и как следствие повышение процентной ставки по ссудам. Постепенно финансовые средства истощаются. Недостаток ссудного капитала в свою очередь ограничивает производственные возможности, а это означает переход к понижательной фазе. В понижательной фазе инвестиции осуществляются вяло, что дает возможность накопить кредитные ресурсы к следующей повышательной фазе.

Предложение как экономическая категория.

Предложение отражает желание производителя (продавца) представлять товар на рынке для реализации. Подобно спросу различают индивидуальное и рыночное предложение, а его характеристиками выступают цена предложения и объем предложения. Цена предложения – это минимальная цена, при которой конкретный производитель готов производить и поставлять товар на рынок. Объем (величина) предложения – это максимальное количество товара, поставляемое на рынок в рассматриваемом периоде при определенных условиях.

Коренное свойство предложения проявляется в том, что снижение цены, при неизменности «прочих условий», сопровождается снижением производства и количества товара, поставляемого на продажу. Иное происходит при повышении цены товара. Производители изготавливают и предлагают к продаже больше товара при повышении его рыночной цены. Рост цены товара служит им стимулом. Эта положительная или прямая связь между ценой товара и объемом его предложения, при прочих равных условиях, названа экономистами законом предложения.

Функцию предложения, как зависимость объема предложения товара от его цены, можно представить графически в виде восходящей кривой при использовании тех же координатных осей (P и Q), что и в графике спроса. Она названа кривой предложения и обозначается буквой S (Sapply-предложение) (см. рис. 6, а). Изменение цены товара, при прочих равных условиях, вызывает изменение объема его предложения, что получило отражение на графике в виде движения точки по кривой предложения вправо и вверх (увеличение объема предложения при повышении цены) или влево и вниз (уменьшение объема предложения).

Эластичность спроса и предложения, виды эластичности.

Коэффициент эластичности – степень количественного изменения одного фактора ( А – например, объем спроса или предложения) при изменение друго фактора ( В- например, цены, доходов или издержек) на 1%.

Различают 3 типа эластичности:

-неэластичный спрос – (0<k<1) рост эластичности меньше темпов изменения фактора.

-единичная эластичность (k=1) скорость изменения эластичности и фактора равны.

-абсолютная эластичность (k>1)эластичность изменяется быстрее чем фактор влияния.

Эластичность спроса позволяет почти точно измерить степень реакции покупателя на изменение цен, уровня доходов или других факторов. Рассчитывается через коэффициент эластичности.

Виды эластичности

Различают эластичность спроса по цене, эластичность спроса по доходу, а также перекрестную эластичность по цене 2-х товаров.

[править]

Эластичность спроса по цене

Эластичность спроса по цене показывает на сколько процентов изменится величина спроса при изменении цены на 1 %. На эластичность спроса по цене влияют следующие факторы:

Наличие товаров-конкурентов или товаров-заменителей (чем их больше, тем больше возможность найти замену подорожавшему товару, то есть выше эластичность);

Незаметное для покупателя изменение уровня цен;

Консерватизм покупателей во вкусах;

Фактор времени (чем больше у потребителя времени на выбор товара и обдумывание — тем выше эластичность);

Удельный вес товара в расходах потребителя (чем больше доля цены товара в расходах потребителя, тем выше эластичность).

Товары с эластичным спросом по цене:

Предметы роскоши (драгоценности, деликатесы)

Товары, стоимость которых ощутима для семейного бюджета (мебель, бытовая техника)

Легкозаменяемые товары (мясо, фрукты)

Товары с неэластичным спросом по цене:

Предметы первой необходимости (лекарства, обувь, электричество)

Товары, стоимость которых незначительна для семейного бюджета (карандаши, зубные щётки)

Труднозаменяемые товары (хлеб, электрические лампочки, бензин)

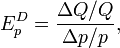

Точечная эластичность спроса по цене

Точечная

эластичность спроса по цене рассчитывается

по следующей формуле:

где

верхний индекс

где

верхний индекс

![]() означает что это эластичность спроса,

а нижний индекс

означает что это эластичность спроса,

а нижний индекс

![]() говорит о том, что это эластичность

спроса по цене (от английских слов Demand

- спрос и Price - цена). То есть эластичность

спроса по цене показывает степень

изменения спроса в ответ на изменение

цены на товар.

говорит о том, что это эластичность

спроса по цене (от английских слов Demand

- спрос и Price - цена). То есть эластичность

спроса по цене показывает степень

изменения спроса в ответ на изменение

цены на товар.

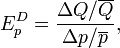

Дуговая эластичность спроса по цене

В

случаях когда изменение цены и/или

спроса значительные (более 5%) принято

рассчитывать дуговую эластичность

спроса:

где

где

![]() и

и

![]() — средние значения соответствующих

величин.

То есть, при изменении цены

от

— средние значения соответствующих

величин.

То есть, при изменении цены

от

![]() до

до

![]() и объема спроса с

и объема спроса с

![]() до

до

![]() ,

среднее значение цены будет составлять

,

среднее значение цены будет составлять

![]() ,а

среднее значение спроса

,а

среднее значение спроса

![]()

Эластичность спроса по доходу

Эластичность спроса по доходу показывает, на сколько процентов изменится величина спроса при изменении дохода на 1 %. Она зависит от следующих факторов:

Значимость товара для бюджета семьи.

Является ли товар предметом роскоши или предметом первой необходимости.

Консерватизм во вкусах.

Измерив

эластичность спроса по доходу, можно

определить относится ли данный товар

к категории нормальных или малоценных.

Основная масса потребляемых товаров

относится к категории нормальных. С

ростом доходов мы больше покупаем

одежды, обуви, высококачественных

продуктов питания, товаров длительного

пользования. Есть товары, спрос на

которые обратно пропорциональны доходам

потребителей. К ним относятся: вся

продукция секонд-хенд и некоторые виды

продовольствия(дешевая колбаса,

приправа). Математически эластичность

спроса по доходу может быть выражена

следующим образом:

где

верхний индекс

означает что это эластичность спроса,

а нижний индекс

где

верхний индекс

означает что это эластичность спроса,

а нижний индекс

![]() говорит о том, что это эластичность

спроса по доходу (от английских слов

Demand - спрос и Income - доход). То есть

эластичность спроса по доходу показывает

степень изменения спроса в ответ на

изменение доходов потребителей. В

зависимости свойств благ эластичность

спроса на эти блага по доходу может быть

различной.

говорит о том, что это эластичность

спроса по доходу (от английских слов

Demand - спрос и Income - доход). То есть

эластичность спроса по доходу показывает

степень изменения спроса в ответ на

изменение доходов потребителей. В

зависимости свойств благ эластичность

спроса на эти блага по доходу может быть

различной.

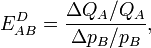

Перекрёстная эластичность спроса

(cross elasticity of demand)

Это отношение процентного изменения спроса на один товар к процентному изменению цены на какой-либо другой товар. Положительное значение величины означает, что эти товары являются взаимозаменяемыми (субститутами), отрицательное значение показывает, что они взаимодополняющие (комплементы)[1].

где

верхний индекс

означает что это эластичность спроса,

а нижний индекс

![]() говорит о том, что это перекрёстная

эластичность спроса, где под

говорит о том, что это перекрёстная

эластичность спроса, где под

![]() и

и

![]() подразумеваются какие-то два товара.

То есть перекрёстная эластичность

спроса показывает степень изменения

спроса на один товар (

)

в ответ на изменение цены другого товара

(

)

.

подразумеваются какие-то два товара.

То есть перекрёстная эластичность

спроса показывает степень изменения

спроса на один товар (

)

в ответ на изменение цены другого товара

(

)

.

Эластичность предложения — степень изменения в количестве предлагаемых товаров и услуг в ответ на изменения в их цене. Процесс возрастания эластичности предложения в долгосрочном и краткосрочном периодах раскрывается через понятия мгновенного, краткосрочного и долгосрочного равновесия.

Коэффициент эластичности предложения — числовой показатель, отражающий степень изменения количества предлагаемых товаров и услуг в ответ на изменения в их цене.

Эластичность предложения зависит от:

особенности производственного процесса (позволяет производителю расширить производство товара при повышении цены на него или переключиться на выпуск другого товара при снижении цен);

временной фактор (производитель не в состоянии быстро реагировать на изменения цен на рынке);

зависит и от (не)способности данного товара к длительному хранению.

Финансовый рынок: понятие, структура, участники.

Финансовый рынок – это сфера реализации финансовых активов и экономических отношений между продавцами и покупателями этих активов. В роли финансовых активов могут выступать деньги в национальной или иностранной валюте, ценные бумаги в национальной и иностранной валюте, объекты недвижимости, драгоценные металлы и камни (за исключением ювелирных и бытовых изделий из них и лома этих изделий), депозиты и кредитные капиталы в национальной и иностранной валюте.

Финансовый рынок – это также механизм перераспределения капитала между кредиторами и заёмщиками при помощи посредников на основе спроса и предложения на капитал. На практике он представляет собой совокупность кредитных организаций (финансово-кредитных институтов), направляющих поток денежных средств от собственников к заёмщиком и обратно.

Финансовый рынок состоит из ряда секторов: инвестиционного, кредитного, фондового, страхового, валютного.

. Кредитный рынок (или рынок ссудного капитала). Он характеризует рынок, на котором объектом купли-продажи являются свободные кредитные ресурсы и отдельные обслуживающие их финансовые инструменты, обращение которых осуществляется на условиях возвратности и уплаты процента. Сделки, совершаемые на этом рынке, подразделяются на обслуживающие отчуждаемые (или переуступаемые) финансовые заимствования (коммерческие или банковские переводные векселя, аккредитивы, чеки и т.п.) и неотчуждаемые виды этих заимствований (финансовых кредитов отдельными банками и другими финансовыми институтами конкретным субъектам хозяйствования и населению; коммерческий кредит, оформленный простым векселем и т.п.).

Рынок ценных бумаг (или фондовый рынок). Он характеризует рынок, на котором объектом купли-продажи являются все виды ценных бумаг (фондовых инструментов), эмитированных предприятиями, различными финансовыми институтами и государством. В странах с развитой рыночной экономикой рынок ценных бумаг является наиболее обширным видом финансового рынка по объему совершаемых сделок и многообразию обращающихся на нем финансовых инструментов. Функционирование рынка ценных бумаг позволяет упорядочить и повысить эффективность многих экономических процессов, и в первую очередь, — процесса инвестирования временно свободных финансовых ресурсов. Механизм функционирования этого рынка позволяет проводить на нем финансовые операции наиболее быстрым способом и по более справедливым ценам, чем на других видах финансовых рынков. Этот рынок в наибольшей степени поддается финансовому инжинирингу — процессу целенаправленной разработки новых финансовых инструментов и новых схем осуществления финансовых операций.

Валютный рынок. Он характеризует рынок, на котором объектом купли-продажи выступают иностранная валюта и финансовые инструменты, обслуживающие операции с ней. Он позволяет удовлетворить потребности хозяйствующих субъектов в иностранной валюте для осуществления внешнеэкономических операций, обеспечить минимизацию связанных с этими операциями финансовых рисков, установить реальный валютный курс (цену денежной единицы одной страны, выраженную в денежной единице другой страны на определенную дату) по отдельным видам иностранной валюты.

Страховой рынок. Он характеризует рынок, на котором объектом купли-продажи выступает страховая защита в форме различных предлагаемых страховых продуктов. Потребность в услугах этого рынка существенно возрастает по мере развития рыночных отношений. Субъекты этого рынка, осуществляющие предложение страховой защиты, способствуют аккумуляции и эффективному перераспределению капитала, широко используя накапливаемые средства в инвестиционных целях. Даже в кризисных экономических условиях этот рынок развивается высокими темпами, значительно превышающими темпы развития других видов финансовых рынков.

Рынок золота (и других драгоценных металлов — серебра, платины). Он характеризует рынок, на котором объектом купли-продажи выступают вышеперечисленные виды ценных металлов, в первую очередь, золота.

В экономической системе страны, функционирующей на рыночных принципах, финансовый рынок играет большую роль, которая определяется следующими основными его функциями:

1. Активной мобилизацией временно свободного капитала из многообразных источников. Этот свободный капитал, находящийся в форме общественных сбережений, т.е. денежных и других финансовых ресурсов населения, предприятий, государственных органов, не истраченных на текущее потребление и реальное инвестирование, вовлекается через механизм финансового рынка отдельными его участниками для последующего эффективного использования в экономике страны.

2. Эффективным распределением аккумулированного свободного капитала между многочисленными конечными его потребителями. Механизм функционирования финансового рынка обеспечивает выявление объема и структуры спроса на отдельные финансовые активы и своевременное его удовлетворение в разрезе всех категорий потребителей, временно нуждающихся в привлечении капитала из внешних источников.

3. Определением наиболее эффективных направлений использования капитала в инвестиционной сфере. Удовлетворяя значительный объем и обширнейший круг инвестиционных потребностей хозяйствующих субъектов, механизм финансового рынка через систему ценообразования на отдельные инвестиционные инструменты выявляет наиболее эффективные сферы и направления инвестиционных потоков с позиций обеспечения высокого уровня доходности используемого в этих целях капитала.

4. Формированием рыночных цен на отдельные финансовые инструменты и услуги, наиболее объективно отражающим складывающееся соотношение между их предложением и спросом. Рыночный механизм ценообразовании совершенно противоположен государственному, хотя и находится под определенным воздействием государственного регулирования. Этот рыночный механизм позволяет полностью учесть текущее соотношение спроса и предложения по разнообразным финансовым инструментам, формирующее соответствующий уровень цен на них; в максимальной степени удовлетворить экономические интересы продавцов и покупателей финансовых активов.

5. Осуществлением квалифицированного посредничества между продавцом и покупателем финансовых инструментов. В системе финансового рынка получили "прописку" специальные финансовые институты, осуществляющие такое посредничество. Такие финансовые посредники хорошо ознакомлены с состоянием текущей финансовой конъюнктуры, условиями осуществления сделок по различным финансовым инструментам и в кратчайшие сроки могут обеспечить связь продавцов и покупателей. Финансовое посредничество способствует ускорению не только финансовых, но и товарных потоков, обеспечивает минимизацию связанных с этим общественных затрат.

6. Формированием условий для минимизации финансового и коммерческого риска. Финансовый рынок выработал свой собственный механизм страхования ценового риска (и соответствующую систему специальных финансовых инструментов), который в условиях нестабильности экономического развития страны и конъюнктуры финансового и товарного рынков позволяют до минимума снизить финансовый и коммерческий риск продавцов и покупателей финансовых активов и реального товара, связанный с изменением цен на них. Кроме того, и системе финансового рынка получило широкое развитие предложение разнообразных страховых услуг.

7. Ускорением оборота капитала, способствующим активизации экономических процессов. Обеспечивая мобилизацию, распределение и эффективное использование свободного капитала, удовлетворение в кратчайшие сроки потребности в нем отдельных хозяйствующих субъектов, финансовый рынок способствует ускорению оборота используемого капитала, каждый цикл которого генерирует дополнительную прибыль и прирост национального дохода в целом.

Функции мирового финансового рынка:

перераспределение и перелив капитала;

экономия издержек обращения;

ускорение концентрации и централизации капитала;

межвременная торговля, снижающая издержки экономических циклов;

содействие процессу непрерывного воспроизводства.

Участники финансового рынка подразделяются на две группы:

1) продавцы и покупатели финансовых инструментов (услуг);

2) финансовые посредники.

Кроме основных участников финансового рынка, принимающих непосредственное участие в осуществлении сделок, к составу его субъектов относятся многочисленные участники, осуществляющие вспомогательные функции (функции обслуживания основных участников финансового рынка; функции обслуживания отдельных операций на финансовом рынке и т.п.). [12.с.59]

Участники, осуществляющие вспомогательные функции на финансовом рынке, представлены многочисленными субъектами его инфраструктуры. Инфраструктура финансового рынка представляет собой комплекс учреждений и предприятий, обслуживающих непосредственных его участников с целью повышения эффективности осуществляемых ими операций. В составе этих субъектов инфраструктуры финансового рынка выделяются следующие основные учреждения:

1. Фондовая биржа. Она является участником рынка ценных бумаг, организующим их покупку-продажу и способствующим заключению сделок основными участниками этого рынка.

2. Валютная биржа. Она выполняет те же функции, что и фондовая биржа, действуя соответственно на валютном рынке и являясь его участником.

3. Депозитарий ценных бумаг. Им является юридическое лицо, предоставляющее услуги основным участникам фондового рынка по хранению ценных бумаг независимо от формы их выпуска с соответствующим депозитным учетом перехода прав собственности на них. Взаимоотношения между депозитарием ценных бумаг и депонентом регулируются соответствующими правовыми нормами и условиями депозитарного договора. Деятельность депозитария ценных бумаг подлежит обязательному государственному лицензированию.

4. Регистратор ценных бумаг (или держатель их реестра). Им является юридическое лицо, осуществляющее сбор, фиксацию, обработку, хранение и предоставление данных о реестре владельцев ценных бумаг эмитента. Этот реестр представляет собой всех зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им ценных бумаг на определенную дату. Использование услуг регистратора является для эмитента обязательным, если число владельцев превышает 500, и в некоторых другие случаях, регулируемых правовыми нормами. Кроме владельцев ценных бумаг в составе реестра могут отражаться и номинальные их держатели — брокеры и дилеры.

5. Расчетно-клиринговые центры. Они представляют собой учреждения, обслуживающая деятельность которых заключается в сборе, сверке и корректировке информации по заключенным сделкам с ценными бумагами, а также в осуществлении зачета по их поставкам и расчетов по ним. Такие центры создаются обычно при фондовых и товарных биржах и играют важную роль в организации торговли деривативами — фьючерсами, опционами и т.п.

6. Информационно-консультационные центры. Такие центры обслуживают основных участников всех видов финансовых рынков — как индивидуальных, так и институциональных. В составе таких центров имеются квалифицированные маркетологи, юристы, финансовые эксперты, инвестиционные консультанты и другие специалисты по операциям на финансовом рынке. Система таких центров получила широкое развитие в странах с развитой рыночной экономикой (у нас такие услуги оказывают в основном финансовые посредники).

7. Другие учреждения инфраструктуры финансового рынка.

Таким образом, к основным участникам финансового рынка относятся продавцы и покупатели финансовых инструментов (услуг) и финансовые посредники. Кроме основных участников существуют многочисленные участники, осуществляющие такие вспомогательные функции, как функции обслуживания основных участников финансового рынка и функции обслуживания отдельных операций на финансовом рынке.

Рынок капиталов, формы обращения финансовых ресурсов на рынке капиталов.

Рынок капиталов (рынок капитала, рынок ценных бумаг) — часть финансового рынка, на котором обращаются длинные деньги, то есть денежные средства со сроком обращения более года. На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы. Формы обращения денежных средств (финансовых ресурсов) на рынке капиталов могут быть различными.

Рынок капиталов |

Рынок капитала – это часть финансового рынка, где формируется спрос и предложение на среднесрочный и долгосрочный заимообразный капитал. Рынок капиталов выполняет следующие функции:

Кредитный рынок позволяет осуществить накопление, движение, распределение и перераспределение заимообразного капитала между сферами экономики. Кредитный рынок – это механизм, с помощью которого устанавливаются взаимосвязи между предприятиями и гражданами, которые нуждаются в денежных средствах, и организациями и гражданами, которые могут их предоставить (одолжить) на определенных условиях. В то же время кредитный рынок – это синтез рынков разных платежных средств. В странах с развитой рыночной экономикой кредитные соглашения опосредствуют, во-первых, кредитными институтами (коммерческими банками или другими учреждениями), которые берут в долг и предоставляют заемы, и, во-вторых, инвестиционными или аналогичными организациями, которые обеспечивают выпуск и движение разных долговых обязательств, которые реализуются на особенном рынке ценных бумаг. |

Формы оборота денежных средств

Формы оборота денежных средств (финансовых ресурсов) на рынке капиталов:

банковская ссуда;

акции;

облигации;

финансовые деривативы;

коммерческие бумаги и ноты

Денежная система: понятие, элементы, типы, особенности.

Денежная система – форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством.

Элементы денежной системы:

-денежная единица – установленный в законодательном порядке денежный знак, служащий для соизмерения и выражения цен всех товаров и услуг.

-масштаб цен – как выбор денежной единицы страны и как средство выражения стоимости товара через весовое содержание денежного металла в этой выбранной единице.

-виды денег – находящиеся в обращении и являющиеся законным платежным средство ( кредитные деньги, банкноты и монеты ).

-эмиссионная система – законодательно установленный порядок выпуска и обращения денежных знаков. Эмиссионные операции осуществляются ЦБ и казначейством.

ЦБ – пользуется монопольным правом выпускать банковские билеты ( банкноты), составляющие подавляющую часть налично-денежного обращения.

Казначейство – государственный исполнительный орган, выпускающий монеты в обращение.

-методы регулирования денежного обращения – комплекс мер государственного воздействия. Таргетирование – установление целевых ориентиров с целью регулирования прироста денежной массы в обращении.

-структура денежной массы, находящейся в обращении ( соотношение наличных и безналичных денег – соотношение между отдельными купюрами в общей сумме банкнот)

-механизм денежно-кредитного регулирования – набор инструментов, с помощью которых государство влияет на денежно кредитную политику.

Типы денежных систем.

В зависимости от вида денег ( деньги как товар, выполняющий роль всеобщего эквивалента, или деньги как знаки стоимости ) различают денежные системы двух типов:

система металлического обращения, основывающаяся на действительных деньгах ( серебряных, золотых), выполняющая функции денег; при этом банкноты беспрепятственно обмениваются на действительные деньги. В рамках системы металлического обращения выделяют биметаллизм и монометаллизм. Биметаллизм был в Европе XVI-XVIII. Монометаллизм активно участвовал в международных отношениях в XIX веке, особо активно в 1880-1914. В России 1843-1852. Во время кризиса 1929-1933 все формы золотого монометаллизма были ликвидированы.

Система бумажно-кредитного обращения, при которой действительные деньги вытеснены знаками стоимости, а в обращении находятся бумажные либо кредитные деньги.

Основные теории денег.

Различные теории денег

Исторически различают восемь основных теорий денег.

1.Металлическая теория денег

Покупательную способность денежной единицы определяет металл, из которого сделана монета.Соответственно банкноты металлической теорией денег не признаются. Наиболее ценятся монеты из благородных металлов (золото и серебро). Они имеют высокую стоимость благодаря своим природным свойствам, а не развитию отношенийобмена.

2.Номиналистическая теория денег

Покупательная способность денежной единицы определяется её номиналом, то есть суммой, указанной на монете или банкноте. То есть деньги являются сугубо условными номинальными знаками, стоимость которых не зависит от материального содержания.

Первыми представителями раннего номинализма были англичане Дж. Беркли (1685—1753) Дж. Стюарт (1712—1780). В основе их теории лежали два следующих положения: деньги создаются государством и стоимость денег определяется их номиналом.

Основной ошибкой номиналистов является положение теории о том, что стоимость денег определяется государством. А это означает отрицание теории трудовой стоимости и товарной природы денег.

Дальнейшее развитие номинализма (особенно в Германии) приходится на конец XIX — начало XX вв. Наиболее известным представителем номинализма был немецкий экономист Г. Кнапп (1842—1926). Деньги, по его мнению, имеют покупательную способность, которую придаёт им государство.

Эволюция номинализма проявилась в этот период в том, что Г. Кнапп основывал свою теорию не на полноценных монетах, а на бумажных деньгах. При этом при анализе денежной массы он учитывал лишь государственные казначейские билеты (бумажные деньги) и разменные монеты. Кредитные деньги (векселя, банкноты, чеки) он исключал из своего исследования, что обусловило несостоятельность его концепции по мере распространения кредитных денег.

Основная ошибка номиналистов состояла в том, что, оторвав бумажные деньги не только от золота, но и от стоимости товара, они наделяли их «стоимостью», «покупательной силой» путем акта государственного законодательства.

Большую роль номинализм сыграл в экономической политике Германии, которая широко использовала эмиссию денег для финансирования Первой мировой войны. Однако период гиперинфляции в Германии в 20-х гг. положил конец господству номинализма в теориях денег.

Современные экономисты не разделяют основных взглядов Г. Кнаппа. Сохранив от номинализма отрицание металлической концепции теории трудовой стоимости, они стали искать определение стоимости денег не в декретах государства, а в сфере рыночных отношений путем субъективной оценки их «полезности», покупательной способности. В результате ведущую позицию в теориях денег заняла количественная теория.

3.Количественная теория денег

Теория гласит, что покупательная способность денежной единицы и уровень цен определяются количеством денег в обороте.

4.Монетаризм

Это экономическая теория, в соответствии с которой денежная масса, находящаяся в обращении, играет определяющую роль в стабилизации и развитии рыночной экономики. Основоположником монетаризма является М. Фридмен. Монетаризм возник в 50-е годы. Вершиной теоретических разработок монетаризма стала концепция стабилизации американской экономики и известная "Рейганомика", реализация которых помогла США ослабить инфляцию и укрепить доллар.