- •Международная экономика: содержание; объекты и субъекты.

- •2. Структура международной экономики, критерии класиффикации.

- •3. Классификация стран в мировой экономике.

- •4.Международное разделение труда. Международное разделение факторов производства. Понятие, формы, факторы.

- •Международная специализация и международная кооперация производства.

- •6. Факторы влияющие на функ-ние междун экономики. Этапы и современные тенденции ее развития.

- •7. Сущность открытой экономики.

- •8. Глобализация: понятие, формы, проявления, факторы и результаты.

- •9. Класические теории междун. Торговли

- •10. Современные теории междун. Торговли.

- •10. Современная теория межд-ой торговли.

- •11.Особенности и тенденции международной торговли товарами.

- •12. Международная торговля услугами.

- •13. Мировой рынок технологии и междун. Научно-технический обмен.

- •15. Понятие внешней торговли политики и ее основные направления

- •16. Таможенно – тарифное регулирование внешней торговли.

- •17.Нетарифные методы регулирования внешней торговли.

- •4 Группы:

- •2. Скрытые методы торг политики

- •3.Финансовые методы торг политики.

- •4.Неэкономические методы торг политики.

- •18.Международное регулирование внешней торговли

- •19.Международная миграция капитала. Последствия, особенности и тенденции….

- •20.Формы движения международным капиталам. Классификация иностранных инвестиций.

- •21.Прямые и портфельные иностранные инвестиции, понятие теории формы. Динамика и особенности движения иностранных инвестиций.

- •22.Рынок международного кредита. Понятие, классификация международных ссуд, экономическое последствие.

- •23.Международный рынок денежных бумаг. Понятие первичных и вторичных рынков, Современные виды ценных бумаг на мировом рынке.

- •24.Регулирование миграционного движения капитала. Понятие формы и инструменты.

- •25. Междунар. Корпорации как субъект междун. Движения капитала. Понятие, формы и роль в миров.

- •26.Критерии привлечения иностранных инвестиций. Инвест. Климат и кредитный рейтинг страны.

- •27.Международународные кредитно-финансовые организации и их роль в международном движении капитала.

- •28. М. Миграция раб. Силы. Сущность, формы и факторы.

- •29. Особенности и тенденции развития м. Труд миграции. Центры притяжения раб. Силы.

- •30. Последствия м. Миграции рабочей силы.

- •31. Государственное регулирование м. Миграции кадров.

- •32. Понятие и формы междун. Эк. Интеграции.

- •33.Преимущества и недостатки эк интеграции

- •34.Развитие интеграционных процессов в мировой эк-ке

- •35.Европ союз как наиболее успешный пример эк интеграции

- •36.Развитие интеграционных процессов на постсоветском пространстве

- •40.Мировая валютная система: черты и основные элементы.

- •45.Виды валютных операций Валютные операции. Понятие валютных операций

- •46. Государственное регулирование валютн.Операций.

46. Государственное регулирование валютн.Операций.

формы валютной политики государства.

В условиях рыночной экономики осуществляется рыночное и государственное регулирование международных валютных отношений.

Валютное регулирование представляет собой деятельность государственных органов власти, реализуемую посредством законодательных, административных, экономических и организационных мер, направленную на решение государственных задач по поддержанию долгосрочного устойчивого внешнего равновесия и подчиненную цели обеспечения экономического роста.

Из данного определения вытекают несколько выводов:

1.Валютн. регулир. - это деятельность государственных органов власти, представляющая непрерывный процесс;

2.задачи, решаемые посредством данной деятельности, должны способствовать поддержанию долгосрочного устойчивого внешнего равновесия;

3.валютн. Регул. должно быть подчинено единой цели макроэкономического регулирования - обеспечению устойчивого долгосрочного экономического роста и высоких жизненных стандартов;

4.деятельность государственных органов власти должна быть скоординирована и направлена на достижение общей цели;

Регулирование валютных отношений включает несколько уровней:

уровень частных предприятий, которые располагают огромными валютными ресурсами и активно участвуют в валютных операциях;

государственный уровень (Министерство финансов, Центральный банк,);

межгосударственный уровень.

Национальный банк РБ является основным органом валютного регулирования в РБ

определяет сферу и порядок обращения в РБ иностранной валюты и ценных бумаг в иностранной валюте;

издает нормативные акты, обязательные к исполнению в РБ

проводит все виды валютных операций;

устанавливает правила проведения резидентами и нерезидентами в Республике Беларусь операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами в РБ операций с валютой РБ и ценными бумагами в валюте РБ;

устанавливает порядок обязательного перевода ввоза и пересылки в РБ иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам, а также случаи и условия открытия резидентами счетов в иностранной валюте в банках за пределами РБ;

устанавливает общие правила выдачи лицензий банкам и иным кредитным учреждениям на осуществление валютных операций и выдает такие лицензии;

устанавливает единые формы учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их предоставления;

готовит и публикует статистику валютных операций РБ по принятым международным стандартам;

Формы валютных ограничений отображают их содержание и структуру соответственно сферам применения этих ограничений.

За текущими операциями используются такие формы ограничений:

блокирование выручки иностранных экспортеров от продажи товара в данной стране, ограничение их возможностей распоряжаться этими средствами;

обязательные возвращения и продажа валютной выручки или ее части экспортерами-резидентами через центральный или уполномочен банк, который имеет валютную лицензию; ограничение относительно сроков этой продажи;

ограничение на продажу иностранной валюты импортерам; в некоторых странах импортер обязан внести на депозит определенную сумму национальной валюты для получения валютной лицензии;

ограничение на форвардную куплю импортерами иностранной валюты;

запрет продажи товаров за границей за национальную валюту;

запрет оплаты импорта некоторых товаров иностранной валютой;

регулирование сроков платежей за экспортом и импортом товаров и сроков поступления импортных товаров в случае осуществления предыдущей оплаты;

наличие нескольких валютных курсов — дифференцированные курсовые соотношения по разным видам операций, товарных группах и регионах .

47. Макроэкономическая политика в открытой экономике: цели и инструменты

Макроэкономическая политика в том виде, в котором она присутствует в развитых открытых рыночных экономиках, разработана как инструмент, пригодный для использования именно в этих странах и выполняемых именно в них. Как средство воздействия на экономических агентов она предполагает наличие развитой рыночной экономики, большого количества эффективных производителей и сеть высокоразвитых экономических и общественных институтов, в том числе развитых форм института финансового посредничества. Причем для успеха этой политики необходимо, чтобы у всех участников этой достаточно сложной системы взаимоотношений был накоплен большой позитивный опыт, позволяющий с достаточной долей уверенности предвидеть последствия той или иной регулирующей меры и реагировать на нее, во-первых, предсказуемо, а во-вторых, в ощутимых масштабах.

В условиях открытой экономики результаты макроэкономической политики в значительной степени зависят от режима валютного курса и степени международной мобильности капитала. Инструментами является денежно-кредитная политика и бюджетно-налоговая политика. Бюджетная политика выступает эффективным средством корректировки только в условиях полной или высокой немобильности капитала. Денежная политика является эффективным средством макроэкономической корректировки на фоне практически любой политики в отношении движения капитала

48. Валютный курс и платежный баланс

Валюта — это выраженные в национальной денежной единице платежные документы или денежные обязательства, используемые в международных расчетах(.банк.счета, чеки, вексели, аккредитивы, банкноты). Эти платежные документы, выраженные в различных валютах, покупаются и продаются на специальном рынке — валютном.При отсутствии каких-либо законодательных ограничений на совершение валютных сделок по любым видам операций валюта относится к свободно конвертируемой. Это валюты тех стран, где существуют количественные ограничения или специальные разрешительные процедуры на обмен валюты по отдельным видам операций. Соотношение обмена двух денежных единиц или цена одной денежной единицы, выраженная в денежной единице другой страны, называется валютным курсом. Определение курса национальной денежной единицы в иностранной называется валютной котировкой. Участники валютных рынков выделяют курс покупателя и курс продавца. Курс покупателя — это курс, по которому банк покупает иностранную валюту за национальную, а курс продавца — это курс, по которому он продает иностранную валюту за национальную. Обычно курс продавца выше, чем курс покупателя. Разница между курсом продавца и курсом покупателя покрывает издержки и формирует прибыль банка по валютным операциям.ПЛАТЕЖНЫЙ БАЛАНС - оценка экономических операций между резидентами страны и нерезидентами, связанных с получением и платежами денежных средств. Основными операциями получения являются поступления от экспорта товаров, услуг, доходы от зарубежных инвестиций и приобретение зарубежными фирмами внутренних активов страны, а основными операциями платежей - оплата импорта товаров, услуг, выплаты доходов по зарубежным инвестициям в данную страну и приобретение резидентами иностранных активов. Под резидентами понимаются юридические и физические лица, осуществляющие свою деятельность в данной стране. Информация, содержащаяся в платежном балансе, используется для оценки кредитоспособности страны, прогнозирования воздействия внешнеэкономических связей на валютный рынок и валютный курс, их регулирования, оценки состояния экономики страны, прогнозирования возможной экономической, фискальной и монетарной политики, расчетов валового внутреннего продукта и др. В платежном балансе экономические операции отражаются по рыночным ценам, т. е. по ценам, по которым фактически происходил обмен экономическими ценностями.Платежные балансы принято составлять в национальной валюте соответствующих стран, с пересчетом данных по рыночным валютным курсам, складывающимся на дату совершения операций. Если национальная валюта неустойчива, платежный баланс может составляться в твердой валюте какой-либо страны.

49

Совсем другой, но тоже автоматический механизм балансирования платежного баланса действует при режиме фиксированных валютных курсов.

Золотой стандарт, рассмотренный нами ранее, является наиболее понятным примером системы фиксированных валютных курсов.

Предположим, что мир состоит всего из двух стран - России и США, и хождение имеют валюты только этих двух стран: рубль и доллар. В обеих странах действует золотой стандарт, и обе они следуют трем правилам, которые свойственны золотому стандарту:

фиксированный золотой паритет;

конвертируемость;

стопроцентное покрытие.

Пусть валютный (золотой) паритет будет равен 200 долл. за тройскую унцию золота в США и 400 руб. за унцию золота в России. Из этих валютных паритетов следует, что валютный курс рубля равен: 2 руб. за 1 долл.

Почему валютный курс будет равен именно 2 руб. за 1 долл.? Потому что люди никогда не станут платить больше 2 руб. за 1 долл., поскольку в этом случае им выгоднее обменять рубли на золото в России (по золотому стандарту), отвезти его в США и там купить (по золотому стандарту) доллары.

По той же причине люди никогда не станут платить и больше 0,5 долл. за 1 руб. Следовательно, валютный курс будет равен в точности 0,5 долл. за 1 руб.

Теперь рассмотрим, что происходит, если по каким-то причинам первоначальный платежный баланс не равен нулю. В этом случае включается адаптационный механизм платежного баланса, балансирующий в конечном счете все платежи. На графической модели (рис. 11.10) показывается, как этот механизм балансирования работает.

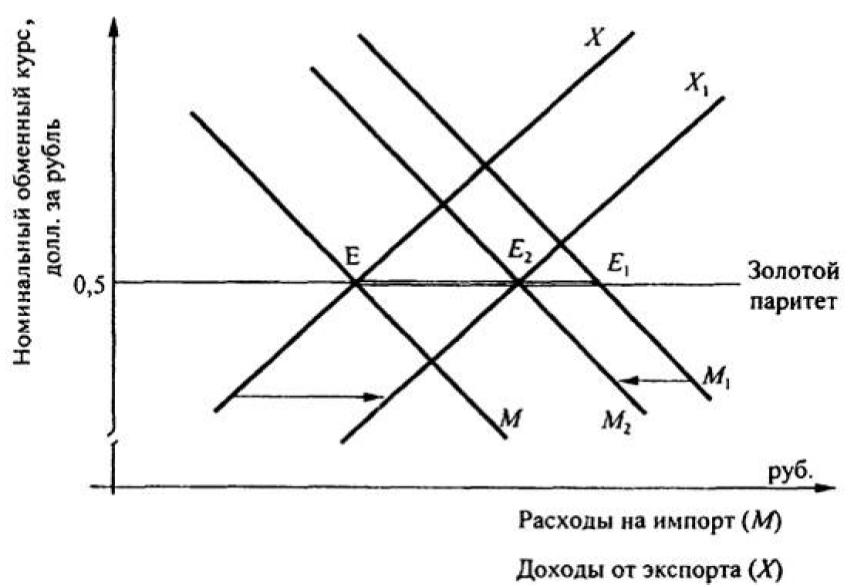

Рис. 11.10. Модель адаптации платежного баланса в условиях фиксированных обменных курсов

Предположим, что в России произошло увеличение расходов на импорт, что сдвигает кривую спроса на иностранную валюту из положения М в положение М1 и создает дефицит платежного баланса в объеме (ЕЕ1).

Однако в условиях золотого стандарта рост спроса на иностранную валюту не приведет к росту ее обменного курса, или, что то же самор, к падению курса национальной валюты. В нашем примере обменный курс рубля останется на уровне: 0,5 долл. за 1 рубль. В реальной действительности будет обмен рублей на золото в России, вывоз золота в США и приобретение там желаемой иностранной валюты (долларов). При этом денежная масса в России начнет сокращаться (в соответствии с принципом стопроцентного покрытия), а в США увеличиваться. Изменение же денежной массы в странах в свою очередь повлияет на уровень расходов в России и США. В России сокращение денежной массы приведет к повышению процентных ставок и снижению расходов; в США денежная экспансия понижает процентные ставки и поднимает уровень расходов. Эти процессы изображены на графической модели как постепенное смещение кривой расходов на импорт из положения М1влево, а доходов от экспорта X вправо. Этот процесс будет продолжаться до тех пор, пока платежный баланс не восстановится в точке Е2, где кривая спроса на импорт находится в положении M2, а кривая экспорта - в Х1.

Следовательно, золотой стандарт почти автоматически приводит платежные балансы к новому равновесию, обеспечивая, таким образом, долгосрочное равновесие платежных балансов. Действительно, страна с отрицательным сальдо испытывает утечку золота за границу, что заставляет эмиссионный институт сократить объем национальной валюты в обращении. Согласно количественной теории денег, это уменьшение денежной массы вызывает снижение относительных цен на национальные товары, что увеличивает их конкурентоспособность и позволяет увеличить экспорт и сократить импорт, т. е. привести обменные процессы к новому равновесию. Напротив, дополнительный выпуск национальной валюты, вызванный притоком золота в страну с положительным сальдо, вызывает рост цен на национальные товары, который, влияя соответствующим образом на международную торговлю, уменьшает положительное сальдо платежного баланса.

50.

Особенностью свободно колеблющегося обменного курса является то, что его колебания рассматриваются если не в качестве единственного, то по крайней мере важнейшего средства, обеспечивающего автоматическое сведение платежного баланса страны.

Для упрощения анализа влияния обменного курса валюты на состояние платежного баланса предположим, что международного кредитования и заимствования не существует. Эта предпосылка подразумевает, что иностранная валюта используется только в сделках по импорту и экспорту товаров и услуг.

Импортеры должны иметь иностранную валюту, чтобы оплатить товар за границей. Следовательно, импорт является источником спроса на иностранную валюту. Экспорт, напротив, приносит иностранную валюту и таким образом представляет источник ее предложения. На валютном рынке предложение иностранной валюты со стороны экспорта встречается со спросом со стороны импорта. Таким образом устанавливаются обменные курсы.

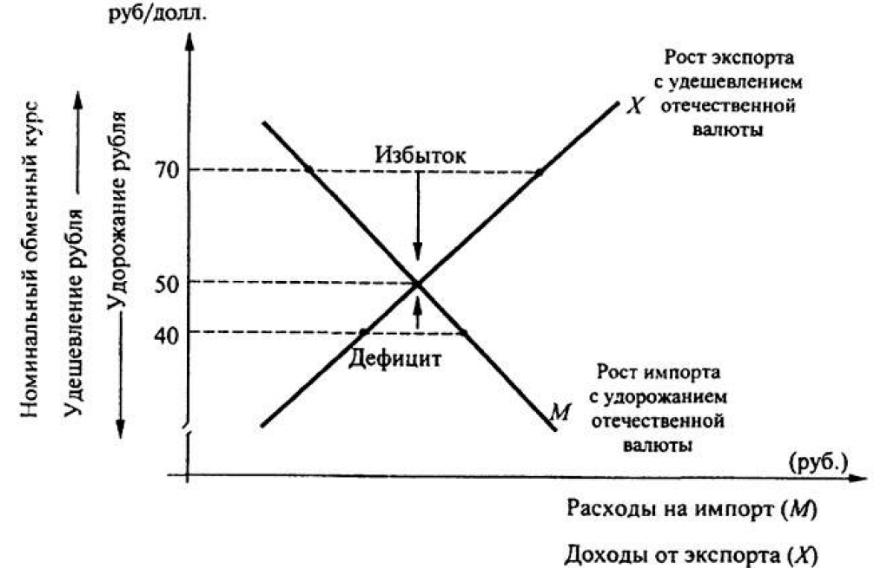

Рассмотрим графическую модель рынка иностранной валюты (рис. 11.6). На оси ординат будем откладывать обменный курс национальной валюты (например, рубля), или, другими словами, рублевую цену единицы иностранной валюты, в данном случае доллара.

Рис. 11.6. Модель рынка иностранной валюты

На оси абсцисс будем откладывать количество иностранной валюты. При этом предложение иностранной валюты представляет собой общую стоимость экспортных доходов, выраженную в рублях. Действительно, если экспортеры при определенном валютном курсе зарабатывают 10 млрд. руб., то это есть не что иное, как предложение иностранной валюты, пересчитанной при данном обменном курсе в рубли.

Подобным же образом спрос на иностранную валюту можно представить как общую стоимость импорта, измеренную в рублях. Следовательно, на оси абсцисс откладываем объем доходов от экспорта и объем расходов на импорт в рублях.

Удешевление отечественной валюты (при неизменных объеме совокупного спроса иностранцев, а также уровне внутренних и внешних цен) приводит к относительному удешевлению наших товаров за границей. В этом случае спрос на наши товары и доходы от экспорта возрастут. Импорт же в этих условиях, напротив, дорожает, что ведет к снижению расходов на импорт и спроса на иностранную валюту.

Очевидно, что валютный курс в режиме свободного плавания является той ценой рубля, которая может привести валютный рынок в состояние равновесия (см. точку Е на рассматриваемом рис. 11.6). Если курс рубля падает, скажем, до 70 руб./долл., то появляется превышение доходов от экспорта над расходами на импорт. Появляющееся в результате этого положительное сальдо текущего счета платежного баланса проявляется в превышении предложения иностранной валюты над спросом на нее.

Как и на любом рынке, излишек предложения вызывает снижение цен, в данном случае снижается курс иностранной валюты и растет курс рубля (что показано направленной вниз стрелкой). И наоборот, при курсе рубля, скажем 40 руб./долл., расходы на импорт будут больше поступлений от экспорта. Расходы на импорт возрастают, потому что импорт оказывается очень дешевым в сравнении с нашими товарами, тогда как за границей наш экспорт дорожает.

Превышение расходов на импорт над

поступлениями u1086 т

Таким образом, при свободно плавающих курсах (и при отсутствии международного заимствования и кредитования) валютный обменный курс меняется так, чтобы устранить любой дефицит или положительное сальдо текущего счета платежного баланса и уравнять спрос на иностранную валюту, вызываемый импортом, с предложением иностранной валюты, обеспечиваемым экспортом. Этот процесс проходит без вмешательства государства автоматически.

На принятие решения о необходимости и конкретной величине девальвации национальной валюты с целью устранения дефицита платежного баланса существенное влияние может оказать показатель стабильности рынка иностранной валюты. Стабильный (устойчивый) рынок иностранной валюты предполагает, что любое отклонение от равновесного валютного курса автоматически нивелируется с возвращением валютного курса вновь к

равновесному состоянию. На неустойчивом рынке иностранной валюты, наоборот, любое отклонение от равновесия уводит валютный курс все дальше от равновесного состояния.

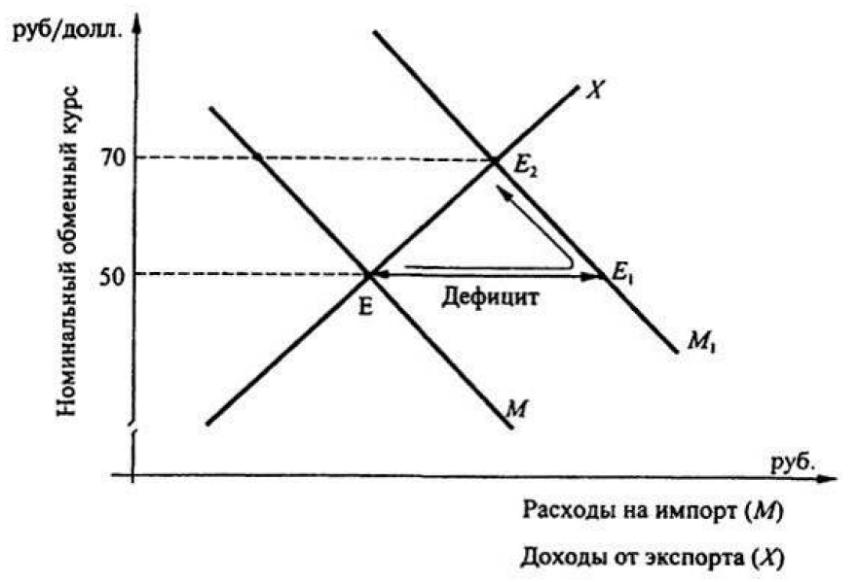

Пример. Предположим, что реальный ВНП России растет, вследствие чего спрос на импорт при данном валютном курсе увеличивается: кривая М сдвигается в положение М1 (рис. 11.9).

Рис. 11.9. Модель адаптации платежного баланса в условиях гибких обменных курсов

Первоначальное равновесие находится в точке Е, где при обменном курсе 50 руб. за 1 долл. текущий платежный баланс сбалансирован: расходы на импорт равны доходам от экспорта.

При первоначальном обменном курсе 50 руб./долл. новая величина отечественного объема спроса на импорт в рублях соответствует точке Е1.

Доходы же от экспорта все еще соответствуют точке Е на кривой экспорта X. Разница между расходами на импорт и доходами от экспорта (отрезок ЕЕ1) представляет собой дефицит платежного баланса, или, что то же самое, излишек спроса на иностранную валюту.

Превышение объема спроса над объемом предложения иностранной валюты приводит к ее удорожанию, что эквивалентно понижению курса рубля.

Равновесие смещается в положение E2 Удешевление рубля в свою очередь восстанавливает платежный баланс. Во-первых, оно делает иностранные товары более дорогими относительно отечественных товаров, а это приводит к снижению объема импорта (снижению расходов на импорт). Во-вторых, оно поднимает конкурентоспособность нашего экспорта за границей. В результате удешевление рубля увеличивает экспортные доходы.

Таким образом, с помощью абсолютно гибкого обменного валютного курса платежный баланс регулируется автоматически, уравнивая спрос на иностранную валюту со стороны расходов на импорт с возросшим предложением иностранной валюты от экспортных доходов.

Наряду с рассмотренным преимуществом плавающего валютного курса, к его достоинствам можно отнести также возможность правительства проводить относительно независимую экономическую политику, направленную на обеспечение полной занятости и увеличение темпов экономического роста. Вместе с тем нельзя не видеть и очевидных недостатков системы свободно плавающих валютных курсов. Так значительные краткосрочные его колебания могут дестабилизировать внешнеэкономические сделки и привести к убыточности в связи с невозможностью выполнения ранее заключенных контрактов.