- •Загальна характеристика організації і нормативно–правової бази

- •Характеристика фінансової діяльності організації

- •Характеристика міжнародної економічної діяльності організації

- •4. Міжнародне кредитування пат кб «ПриватБанк»

- •5. Охорона праці в організації

- •Висновки і пропозиції

- •Список використаної літератури

Характеристика фінансової діяльності організації

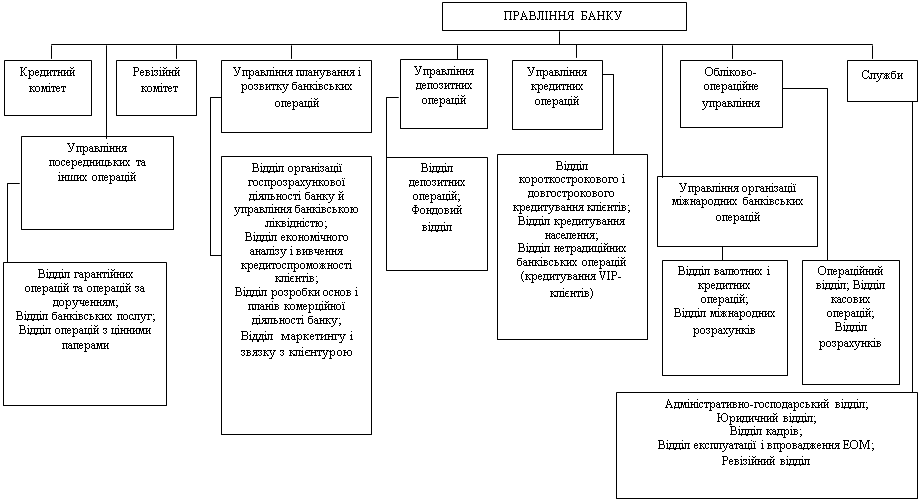

ПАТ КБ «ПриватБанк» має наступну організаційну структуру:

Рис

2.1 Організаційна структура ПАТ КБ

«ПриватБанк».

Рис

2.1 Організаційна структура ПАТ КБ

«ПриватБанк».

Західне ГРУ ПАТ КБ «ПриватБанк» Бориславське відділення має наступну організаційну структуру:

Рис

2.2 Організаційна структура ПАТ КБ

«ПриватБанк».

Рис

2.2 Організаційна структура ПАТ КБ

«ПриватБанк».

У табл. 2.1. відображено основні показники діяльності ПАТ КБ «ПриватБанк»

Таблиця 2.1

Основні показники діяльності ПАТ КБ «ПриватБанк»

Показники |

Од. виміру |

31.12.09 |

31.12.10 |

31.12.11 |

Абсолютний приріст 2009-2010 рр, млрд. грн. |

Відносний приріст 2009-2010рр, % |

Абсолютний приріст 2010-2011 рр, млрд. грн. |

Відносний приріст 2010-2011рр, % |

Активи |

млрд. грн. |

79,42 |

110,88 |

127,28 |

31,46 |

34,88 |

16,4 |

20,87 |

Капітал |

млрд. грн. |

10,22 |

11,83 |

16,75 |

1,61 |

0,19 |

4,92 |

0,82 |

Зобов'язання |

млрд. грн. |

69,2 |

99,04 |

110,53 |

29,84 |

29,55 |

11,49 |

12,7 |

Вклади населення: |

млрд. грн. |

27 |

44,88 |

57,5 |

17,88 |

8,02 |

12,62 |

7,26 |

із них в національній валюті |

млрд. грн. |

11,65 |

21,01 |

25,52 |

9,36 |

1,97 |

4,51 |

1,15 |

Кредитний портфель |

млрд. грн. |

18,99 |

19,04 |

28,77 |

0,05 |

0,01 |

9,73 |

2,8 |

Обсяг наданих кредитів |

млрд. грн. |

15,26 |

16,52 |

27,24 |

1,26 |

0,21 |

10,72 |

2,92 |

Основні засоби |

млрд. грн. |

1,31 |

1,64 |

2,04 |

0,33 |

0,01 |

0,4 |

0,01 |

Доходи |

млрд. грн. |

1,24 |

1,45 |

1,63 |

0,21 |

0 |

0,18 |

0 |

Кількість платіжних карток |

млн. од. |

20,52 |

27,03 |

25,94 |

6,51 |

1,76 |

-1,09 |

-0,28 |

В т.ч. міжнародних платіжних систем |

млн. од. |

11,44 |

11,23 |

8,83 |

-0,21 |

-0,02 |

-2,4 |

-0,21 |

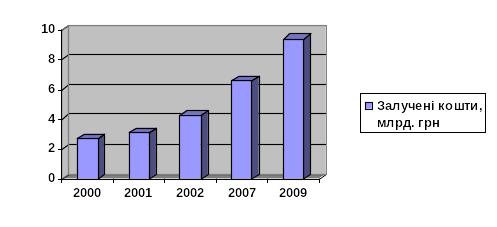

Надійність та професіоналізм ПАТ КБ «ПриватБанк» є основними факторами зростання довіри з боку підприємств і населення України. Кількість клієнтів – юридичних осіб зросла на 20,5 тис. одиниць. Серед них провідні підприємства паливно-енергетичного та гірничо-металургійного комплексів, машинобудування, літакобудування, агропромислового комплексу та всіх інших галузей у всіх регіонах України. Найважливішими принципами для ПАТ КБ «ПриватБанк» з клієнтами є чесність, порядність, спрямованість на розвиток стабільного довготривалого співробітництва. У 2011 році приділялась особлива увага розширенню кола партнерів і зміцненню взаємин з існуючими клієнтами, підвищенню якості обслуговування та спектру послуг. Ключовим фактором багаторічного успіху банку є якісна система стосунків з клієнтами, розробка і реалізація ефективної кредитної та тарифної політики, надання сучасних банківських послуг високої якості. Більшість клієнтів банку пройшли свій шлях успішного розвитку і становлення у бізнесі разом з ПАТ КБ «ПриватБанк» завдяки вчасно наданим ним кредитам, авальованим векселям, купленій валюті, тощо. Реалізуючи стратегію щодо розвитку інвестиційної діяльності, ПАТ КБ «ПриватБанк» постійно проводить роботу по нарощуванню кредитних ресурсів. Депозитна політика банку спрямована на створення власної ресурсної бази, запровадження нових видів депозитів на різні терміни та активізацію залучення вільних коштів суб’єктів господарювання і населення. У 2011 році загальний обсяг ресурсної бази збільшився на 39,0 відсотка до 20,6 млрд. грн. В її структурі найбільшу питому вагу мають кошти на рахунках юридичних осіб (52,4%) і вклади населення (32,3%). Порівняно з 2009 роком значний приріст коштів відбувся по депозитних рахунках суб’єктів господарювання на 1,0 млрд. грн. (в 2,1 раза). Важливою складовою в структурі ресурсів ПАТ КБ «ПриватБанк» є власні кошти або банківський капітал, який не більше, ніж на 80 відсотків сформований врезультаті ефективної діяльності банку.

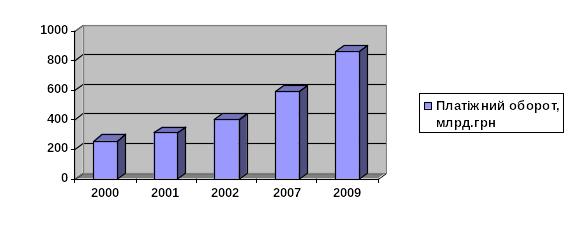

ПАТ КБ «ПриватБанк» є універсальним фінансовим інститутом, що надає понад 200 видів найсучасніших послуг, серед яких поточні, вкладні операції, карткові продукти, різноманітні програми споживчого кредитування, які здійснюються в партнерстві з провідними вітчизняними торговими, ріелтерськими компаніями та автовиробниками. ПАТ КБ «ПриватБанк» є уповноваженим Урядом України банком з виплати пенсій та соціальної допомоги громадянам, а також з виплати компенсацій жертвам нацистських переслідувань. Сьогодні свою пенсію та соціальні виплати у ПАТ КБ «ПриватБанк» отримує понад 1 мільйон громадян. Всі перекази клієнтів здійснюються без затримок в режимі реального часу. Платіжний оборот через Розрахункову палату банку зріс за минулий рік в 2 рази і склав понад 864 млрд. грн. [8]

2009

2011

2010

Рис 2.2. Залучені кошти ПАТ КБ «ПриватБанк».

ПАТ КБ «ПриватБанк» працює на українському фондовому ринку. Відповідно до виданої Державною комісією з цінних паперів та фондового ринку ліцензії, банком здійснюється професійна діяльність за напрямком «Діяльність по випуску та обігу цінних паперів». ПАТ КБ «ПриватБанк» здійснює наступні операції з цінними паперами:

організацію купівлі та продажу цінних паперів від свого імені, включаючи андеррайтинг (комерційна діяльність з цінними паперами);

довірче управління коштами та цінними паперами за договорами з юридичними та фізичними особами;

кредитні операції з векселями (врахування, надання кредитів під заставу векселів);

гарантійні операції з векселями (авалювання, надання гарантій щодо оплати векселів);

розрахункові операції з векселями;

інші операції з цінними паперами.

Інноваційна політика ПАТ КБ «ПриватБанк» орієнтована на впровадження на українському ринку принципово нових, провідних банківських послуг, які надають клієнтам нові можливості управління своїми фінансами. ПАТ КБ «ПриватБанк» першим в Україні запропонував своїм клієнтам послуги Інтернет-банкінгу «Приват24» та GSM-банкінгу, а також послуги з продажу через мережу своїх банкоматів та POS-терміналів електронних ваучерів провідних операторів мобільного зв’язку та IP-телефонії.

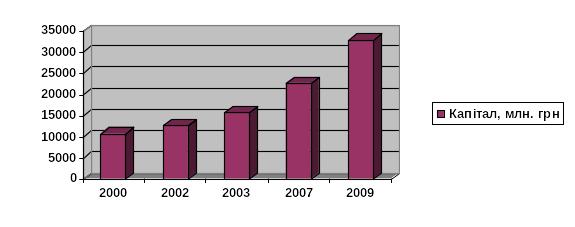

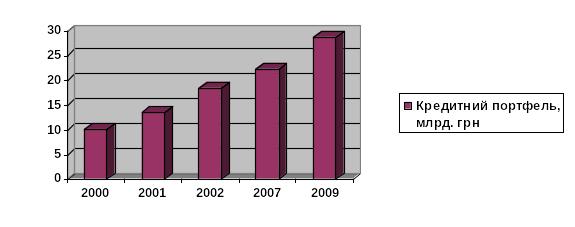

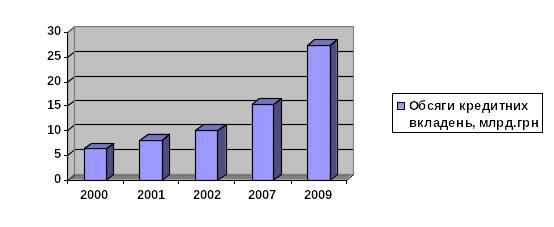

За рахунок вищезгаданих стратегій і тактик діяльності підприємства, досягнуто значний ріст капіталу підприємства, вкладів населення, кредитного портфелю, обсяги кредитних вкладень, платіжний оборот. Ці показники зображені у вигляді діаграм на рис. 2.3-2.7

2009

2011

2010

Рис. 2.3. Ріст капіталу ПАТ КБ «ПриватБанк».

Рис 2.4. Ріст вкладень серед населення в ПАТ КБ «ПриватБанк»

2009

2011

2010

Рис. 2.5. Кредитний портфель ПАТ КБ «ПриватБанк»

2009

2011

2010

Рис. 2.6.Обсяги кредитних вкладень ПАТ КБ «ПриватБанк» в економіку України.

2009

2011

2010

Рис. 2.7. Платіжний оборот через розрахункову палату ПАТ КБ «ПриватБанк».

Проаналізуємо показники даного підприємства:

Норматив достатності капіталу за 2011 рік:

Н д.к. = (капітал / загальні активи)*100% (2.1)

Н д.к. = (16 748 164 764/127 280 061 156)*100% = 13,1%

Норматив достатності капіталу за 2010 рік:

Н д.к. = (капітал / загальні активи)*100%

Н д.к. = (11 837 826 450 / 110 885 866 256)*100% = 10,67 %

Норматив достатності капіталу за 2009 рік:

Н д.к. = (капітал / загальні активи)*100%

Н д.к. = (10 217 917 856 / 79 418 312 277)*100% = 12,86 %

Числове значення відношення капіталу до активів, зважених за ступенем ризику, яке не повинно бути меншим 8%.

Норматив загальної ліквідності за 2011 рік:

Н з.л. = (загальні активи / зобов’язання)*100% (2.2)

Н з.л. = (127 280 061 156/110 531 896 392)*100% = 115,1%

Норматив загальної ліквідності за 2010 рік:

Н з.л. = (загальні активи / зобов’язання)*100%

Н з.л. = ( 110 885 866 256/ 99 048 039 806)*100% = 111,95 %

Норматив загальної ліквідності за 2009 рік:

Н з.л. = (загальні активи / зобов’язання)*100%

Н з.л. = (79 418 312 277/69 200 394 420)*100% = 114,76 %

Оптимальне значення — не менше 100 %, тобто всі зобов’язання банку повинні повністю покриватися наявними активами.

А також на основі даних балансу та звіту про доходи та видатки визначимо:

ROE за 2011 рік:

ROE = (чистий прибуток/капітал)*100% (2.3)

ROE = ( 1 425 816 000/16 748 164 764)*100% = 8,51 %;

ROE за 2010 рік:

ROE = (чистий прибуток/капітал)*100%

ROE = (1 370 180 000 / 11 837 826 450)*100% = 11,57 %;

ROE за 2009 рік:

ROE = (чистий прибуток/капітал)*100%

ROE = ( 1 050 489 000 / 10 217 917 856)*100% = 10,28 %;

Чим більше значення даного показника, тим більш ефективно працює банк з точки зору капіталу. Банк працює ефективно в тому разі, коли значення показника не менше 15 %. Даний показник відображає внутрішню політику банку, професіоналізм його менеджерів, які підтримують оптимальну структуру активів і пасивів з погляду доходів і витрат.

ROA за 2011 рік: (2.4)

ROA = (чистий прибуток/загальні активи)*100%

ROA = (1 425 816 000/127 280 061 156)*100% = 1,12 %

ROA за 2010 рік:

ROA = (чистий прибуток/загальні активи)*100%

ROA = (1 370 180 000 / 110 885 866 256)*100% =1,23 %

ROA за 2009 рік:

ROA = (чистий прибуток/загальні активи)*100%

ROA = ( 1 050 489 000 / 79 418 312 277 )*100% = 1,32 %

Чим більше значення даного показника, тим більш ефективно працює банк з точки зору активів. Банк ефективно використовує наявні ресурси в тому випадку, коли значення показника не менше 1 %.

Коефіцієнт покриття позик капіталом:

Коефіцієнт покриття позик капіталом (Кз.к) розраховується як відношення капіталу банку (ВК) до загальної суми позик (П). Цей показник указує на те, яка частина кредитного портфеля фінансується за рахунок власного капіталу. Зростання даного коефіцієнта свідчить про те, що посилюється захищеність кредитів власним капіталом.

![]() (2.5)

(2.5)

Кз.к(2009) = 10 217 917 856 / 65 825 103 110= 0,15

Кз.к(2010) = 11 837 826 450 / 61 615 075 280 = 0,19

Кз.к(2011) = 16 748 164 764 / 101 855 171 748 = 0,16

Мультиплікатор капіталу :

Мультиплікатор (М) капіталу обчислюється як відношення суми загальних активів (А) до власного капіталу банку (ВКБ):

![]() (2.6)

(2.6)

М (2009) = 79 418 312 277 / 10 217 917 856 = 7,77

М (2010) = 110 885 866 256 / 11 837 826 450 = 9,36

М (2011) = 127 280 061 156 / 16 748 164 764 = 7,59

Отже, мультиплікатор капіталу є прямим показником фінансового важеля банку. Він показує, яку кількість гривні активів повинна забезпечувати кожна гривня власного капіталу (тобто коштів власників банку) і відповідно яка частка банківських ресурсів може бути сформована у формі боргових зобов’язань. Оскільки власний капітал повинен покривати збитки за активами банку, то чим вищий рівень мультиплікатора, тим вищий ступінь ризику банкрутства банку.

Чистий спред :

Чистий спред (ЧС) характеризує рівень узгодженості процентної політики банку за кредитними і депозитними операціями. Аналіз чистого спреду пов’язаний із процентною політикою банку, яка відображається у динаміці процентних ставок за активними і пасивними операціями. Чистий спред — це різниця між середніми процентними ставками, отриманими і сплаченими. За його допомогою визначається необхідна мінімальна різниця між ставками за активними і пасивними операціями, яка дасть змогу банку покрити витрати, але не принесе прибутку (мінімальне значення показника 0). Оптимальне значення показника не менше 1,25 %.

![]() (2.7)

(2.7)

е ПД — процентні доходи за кредитними операціями;

KП — кредитний портфель;

ПВ — процентні витрати за депозитами;

ПЗ — підпроцентні зобов’язання.

Чисти спред (2009)=(14325629/(2194230+65825103)*100)-

-(6954305/(9868363+52843389)*100) = 9,97%

Чистий спред (2010) =10,08%

Чистий спред (2011) = 4,33%

Розмір чистого спреду повністю задовольняє його нормативне значення і в 2011 р. cтановить 4,33%.

Чиста процентна маржа :

Чиста процентна маржа (ЧПМ) дає змогу оцінити здатність банку утворювати чистий процентний дохід, використовуючи загальні активи. До деякої міри можна вважати, що цей показник характеризує ефективність структури активів банку. Чиста процентна маржа обчислюється як відношення чистого процентного доходу (ЧПД) до загальних активів банку (А):

![]() (2.8)

(2.8)

де ПД — процентний дохід;

ПВ — процентні витрати.

Чиста маржа(2009) = (14 325 629 - 6 954 305)/ 79 418 312*100 = 9,28%

Чиста маржа(2010) = (14 232 444 – 8 429 808)/110 885 866*100 = 5,23%

Чиста маржа(2011) = (16 786 915 - 8 846 283 )/ 127 280 061*100 = 6,23%

Цей коефіцієнт допомагає з'ясувати, чи може банк забезпечити прибуток у вигляді доходу від процентної різниці як процент до середніх активів. Оптимальним значенням цього показника є 4,5 %. Розмір чистої маржі повністю задовольняє нормативне значення і в 2011 р. cтановить 6,23%. [4]