- •Тексты лекций по дисциплине

- •Тема 1. 2. Основы функционирования корпоративных финансов.

- •Подходы к распределению капитала в системе бизнеса.

- •Основные задачи разработки финансовой структуры

- •Тема 1.2.5. Информационная основа управления финансами корпорации.

- •Раздел 2. Управление финансовыми ресурсами и капиталом корпорации.

- •Тема 2. 1. Финансовые ресурсы корпорации как источник формирования капитала.

- •2.2.5. Воспроизводство основных средств и формирование амортизационного фонда

- •Достоинства и недостатки критериев оценки инвестиционных проектов

- •Матрица выбора политики комплексного оперативного управления текущими активами и текущими пассивами

- •5. Обеспечение необходимой ликвидности оборотных активов.

- •8. Формирование принципов финансирования отдельных видов оборотных активов.

- •9.Формирование оптимальной структуры источников финансирования оборотных активов.

- •Раздел 3. Управление и формирование взаимосвязи расходов, доходов, прибыли и рентабельности корпорации.

- •Тема 3.1. Формирование и классификация затрат внутри корпорации.

- •3.2. Прогнозирование и планирование затрат производственно-хозяйственной деятельности

Основные задачи разработки финансовой структуры

Разработка финансовой структуры требует глубоко знания бизнеса и готовности взглянуть на компанию «открытыми глазами». Для формирования финансовой структуры нужно:

Определить структуру бизнеса.

Выделить ключевые процессы.

Определить границы инвестиционной деятельности.

Определить активы.

Определить структуру прибыли.

Определить взаимоотношения подразделений.

Выявить основные управленческие связи.

Определите структуру бизнеса

Для выделения направлений бизнеса необходимо рассмотреть клиентскую базу, продукты и услуги компании. Вот характерные признаки различных направлений бизнеса:

Различные группы продукции продаются разным группам клиентов;

По различным группам продукции у компании - разные конкуренты;

Для производства различных групп продукции или услуг используются принципиально отличающиеся технологии и ресурсы.

Выделите ключевые процессы

Достаточно выделить процессы верхнего уровня, чтобы прояснить структуру деятельности компании и связать центры ответственности с ключевыми процессами.

Определите границы инвестиционной деятельности

активы

Подходы к определению прибыли, и способы ее структурирования влияют на формирование финансовой структуры.

Маржинальная прибыль служит показателем эффективности основных производственных процессов. При ее расчете учитываются условно-переменные затраты, складывающиеся преимущественно из сдельной заработной платы и стоимости сырья и материалов.

Операционная прибыль характеризует производственную деятельность в целом. В ней учитываются условно-постоянные расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.п.

Контролируемый вклад в прибыль – это финансовый результат корпорации. При его расчете учитываются все расходы, которые контролирует руководство завода. Кроме перечисленных выше сюда входят расходы на содержание аппарата управления и хозяйственное обеспечение.

Общая прибыль определяется с учетом той доли расходов корпорации, которая вменяется вышестоящим руководством данной бизнес-единице. Это расходы на содержание управляющей компании холдинга, распределенные между центрами прибыли по установленным правилам.

Чистая прибыль образуется после вычета из общей прибыли налога на прибыль и процентов по кредитам.

Итак, каждая стадия формирования прибыли связана с определенной группой затрат. Необходимо распределить ответственность за различные группы затрат между центрами финансовой ответственности – это позволит получить представление об эффективности всех основных процессов производства продукции и управлять ими. Например:

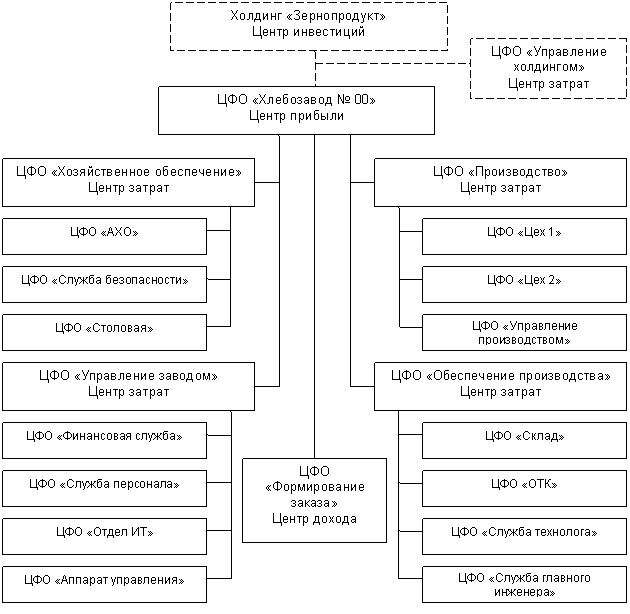

Финансовая

структура холдинга.

Финансовая

структура холдинга.

Здесь между различными ЦФО разделена ответственность за различные виды затрат, определяющих те или иные стадии формирования прибыли. В наглядном виде схема разграничения ответственности за группы затрат представлена в Таблице .

Разграничение ответственности за группы затрат.

|

|

|

Переменные затраты |

Постоянные затраты |

Косвенные внутренние |

Косвенные внешние |

Налоги и проценты |

|

ЦФО «Производство» |

ЦФО «Цех 1» |

|

|

|

|

|

|

ЦФО «Цех 2» |

|

|

|

|

| |

|

ЦФО «Управление производством» |

|

|

|

|

| |

|

ЦФО «Обеспечение производства» |

ЦФО «Склад» |

|

|

|

|

|

|

ЦФО «ОТК» |

|

|

|

|

| |

|

ЦФО «Служба технолога» |

|

|

|

|

| |

|

ЦФО «Служба главного инженера» |

|

|

|

|

| |

|

ЦФО «Хозяйственное обеспечение» |

ЦФО «Склад» |

|

|

|

|

|

|

ЦФО «ОТК» |

|

|

|

|

| |

|

ЦФО «Служба технолога» |

|

|

|

|

| |

|

ЦФО «Служба главного инженера» |

|

|

|

|

| |

|

ЦФО «Управление заводом» |

ЦФО «Склад» |

|

|

|

|

|

|

ЦФО «ОТК» |

|

|

|

|

| |

|

ЦФО «Служба технолога» |

|

|

|

|

| |

|

ЦФО «Служба главного инженера» |

|

|

|

|

| |

|

ЦФО «Управление холдингом» |

|

|

|

|

|

|

Как видно на Таблице производственные ЦФО «Цех 1» и ЦФО «Цех 2» ответственны за затраты, складывающиеся из сдельной заработной платы рабочих, стоимости сырья и материалов, используемых на производстве. ЦФО «Управление производством», «Склад», «ОТК» и др. несут ответственность за расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.д. ЦФО «Управление холдингом» отвечает за расходы на содержание управляющей компании холдинга и налоги.

Для реализации финансовой политики организации используется финансовый механизм, который представляет собой совокупность способов организации финансовых отношений, планирования и использования финансовых ресурсов для их эффективного воздействия на конечные результаты работы. Он включает в себя финансовые методы, финансовые рычаги (или инструменты), правовое нормативное и информационное обеспечение.

Структура финансового механизма сложна и зависит от действия экономических законов в обществе. В механизме определяется отношение между отдельными формами денежных накоплений и денежными фондами.

Состав и некоторые элементы финансового механизма организации представляют собой следующее.

Финансовые методы — это способы воздействия финансов на производственно-хозяйственную деятельность организации через:

а) управление движением денежных потоков;

б) управление затратами, доходами;

в) материальное стимулирование и ответственность за использование денежных фондов.

Сюда относят: прогнозирование, планирование, самофинансирование, налогообложение, систему расчетов, страхование, залоговые операции, лизинг, факторинг, взаимоотношения с государственными органами, хозяйствующими субъектами и т.п.

Финансовые рычаги — это приемы, действия финансовых методов, реализуемые через доходы, прибыль, амортизационные отчисления, финансовые санкции, цены, дивиденды, формы расчетов, виды кредитов и валют, процентные ставки, ценные бумаги и т.п.

Правовое обеспечение позволяет проводить единую политику в области финансов через законы, указы Президента, постановления правительства, лицензии, устав хозяйствующего субъекта и т.п. Соблюдение правовых норм обеспечивает финансовую дисциплину в государстве.

Нормативное обеспечение уточняет и развивает правовые законодательные акты через инструкции, нормы, методические указания и другую нормативную документацию.

К финансовой информации относят бухгалтерскую, статистическую отчетность, аналитические данные. Информация является интеллектуальной собственностью и может вноситься в уставный капитал в виде сведений о поставщиках и покупателях, о ценах, дивидендах, о финансовой устойчивости. Кто владеет информацией, тот владеет финансовым рынком.

Реализуется финансовый механизм с помощью:

• регулирования денежных потоков;

• формирования капитала, доходов и денежных фондов;

• использования капитала, доходов и денежных фондов.