- •37. Типы экономического роста: экстенсивный и интенсивный.

- •38.Факторы эконом. Роста (спроса, предлож-я, распределения ресурсов) Кривая производственных возможностей.

- •39. Циклический характер развития экономики: причины цикла, его фазы.

- •40. Характеристика промышленного цикла: его фазы. Структурный кризис.

- •41. Безработица: понятие, типы, причины безработицы, ее уровень.

- •42. Естественный уровень безработицы, полная занятость, измерение фактического уровня безработицы.

- •43. Последствия безработицы. Закон Оукена.

- •44. Инфляция: понятие, виды, измерение темпов. Исходная кривая Филлипса.

- •45. Причины инфляции. Экономические последствия инфляции.

- •46. Антиинфляционная политика. Современная кривая Филипса.

- •47. Деньги и денежные агрегаты. Спрос и предложение денег.

- •48. Банковская система. Норма обязательных резервов, факт. И избыточные резервы.

- •50. Денежно-кред. Регулирование. Монетаризм (правило Фридмена)

- •54. Налогообложение. Прямые и косвенные налоги. Кривая а. Лаффера.

- •2 Вида налогов:

- •51. Структура Финансовой системы

- •52. Бюджетная политика государства. Причины бюджетного дефицита. Гос. Долг и его последствия

- •53. Фискальная (фин.) политика госуд-ва. Налоговая система.

- •49. Создание денег банками. Денежный мультипликатор.

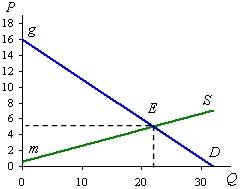

- •1.Спрос

- •2.Предложение.

- •3.Равновесие спроса и предложения.:

- •5.Эластичность спроса по цене. Перекрестная эластичность.

- •4. Государственное регулирование рынка.

- •6.Эластичность спроса по доходу

- •7.Эластичность предложения.

- •8.Количественный подход к анализу потребительского поведения

- •9. Порядковый подход

- •10. Предприятие

- •11.Организ.Формы предпринимательства

- •14. Понятие совершенной конкуренции.

- •17.Бухгалтерские и экономические подходы

- •19. Равновесие предприятия в долгосрочном периоде

- •22. Естественная монополия

- •23. Олигополия, ее виды. Ломаная кривая спроса. Ценовая и производственная стратегия.

- •24. Макроэкономика. Цели и инструменты макроэкономического анализа.

- •25. Характеристика макроэкономических показателей: внп, внр, нд, ввп, лд, рд

- •26. Ввп и его измерение. Индекс цен, уровень цен, дефлятор. Баланс внп.

- •27. Совокупный спрос и факторы, его определяющие

- •28. Совокупное предложение и факторы, его определяющие.

- •29. Равновесие совокупного спроса и совокупного предложения.

- •31. Классическая модель макроэкономического равновесия.

- •32. Система Кейнса. Функция потребления и функция сбережения.

- •33. Критика классической теории кейнсом

- •34. Роль гос-го регулирования. Политика экспансии и сдерживания

- •35.Теория мультипликатора. Эффект акселерации. Парадокс бережливости.

- •36. Понятие экономический рост и качество роста

Фискальная, суть которой состоит в пополнении доходов государства на различных уровнях, необходимых для исполнения государством своих функций.

Распределительная, суть которой состоит в распределении совокупного общественного продукта между юридическими и физическими лицами, отраслями и сферами экономики, государством в целом и его территориально-административными образованиями.

Регулирующая, суть которой в активном воздействии государства с помощью экономических рычагов и методов на экономические и социальные процессы в обществе.

Контрольная, суть которой состоит в наблюдении и соблюдении стоимостных пропорций в процессе образования и распределения доходов различных субъектов экономики.

49. Создание денег банками. Денежный мультипликатор.

Коммерческие банки являются посредниками между вкладчиками и клиентами, желающими взять ссуду. Банки платят определённый процент вкладчикам, а их деньги используют для выдачи ссуд под более высокий процент, имея от этой операции прибыль. Но разница в процентах - это только один из источников дохода и даже не самый главный. Основную прибыль банки получают от создания так называемых "новых денег".

У прощённая

модель создания новых денег: допустим,

что в стране есть только один банк и

только 1000 рублей находятся в обращении

и все владельцы этих денег положили

свои средства на депозит единств-го

банка, который со своей стороны открыл

для своих вкладчиков счета. Т.о, изначально

полученные от вкладчиков и положенные

в сейф наличные деньги в сумме 1000 рублей

определяются как денежная база банка,

средства, лежащие на открытых банком

счетах и равные 1000 рублям, опред-ся как

депозитные деньги, а сумма денег,

находящихся в обращении в стране,

определяется как денежная масса, также

равная 1000 рублям.

прощённая

модель создания новых денег: допустим,

что в стране есть только один банк и

только 1000 рублей находятся в обращении

и все владельцы этих денег положили

свои средства на депозит единств-го

банка, который со своей стороны открыл

для своих вкладчиков счета. Т.о, изначально

полученные от вкладчиков и положенные

в сейф наличные деньги в сумме 1000 рублей

определяются как денежная база банка,

средства, лежащие на открытых банком

счетах и равные 1000 рублям, опред-ся как

депозитные деньги, а сумма денег,

находящихся в обращении в стране,

определяется как денежная масса, также

равная 1000 рублям.

Теперь допустим, что некий клиент обратился за ссудой в 100 рублей и банк, основываясь на своей денежной базе, открыл ему счёт на эту сумму, выдав чековую книжку. Что изменилось? Денежная база по-прежнему равна 1000 рублям, а у заёмщика появилось дополнительно 100 рублей на его депозите. Получается, что сначала на 100 рублей вырос объём депозитных денег, а затем и совокупная денежная масса увеличилась и стала равняться (1000+100) 1100 рублям, из чего вытекает, что 100 новых рублей были созданы вместе с новым долгом тогда, когда банк выдал ссуду на эту сумму и у заёмщика появилась возможность выписать чек, предъявитель которого сможет получить деньги, в том числе и наличные, через процедуру банковского перевода указанной в чеке суммы со счёта заёмщика на счёт предъявителя чека.

До этой первой ссуды изъятые из широкого обращения и положенные в сейф наличные деньги исполняли функцию денежной базы или резерва банка, на основании которой открывались банковские депозитные счета, а количество денег на этих счетах было равно объёму денежной массы. Резервы были нужны на случай, если придёт клиент с просьбой выдать ему наличные средства, а не чек или сертификат. После выдачи ссуды равновесие или баланс между банковской денежной базой и совокупной денежной массой нарушается и получается, что при помощи кредита создаются новые деньги, напрямую влияющие на объём денежной массы.

Создание новых денег влечёт за собой и создание нового долга заёмщика банку, его кредитующему, то есть, в нашем случае клиент становится должен банку ту сумму, на которую он взял ссуду плюс проценты за пользование заёмными, банковскими деньгами.

Чем больше новых денег банк создаст, тем выше будет прибыль от процентов.

Денежный мультипликатор (m) определяется, как соотношение денежной массы к денежной базе. Денежный мультипликатор показывает, во сколько раз изменится объем денежной массы M (наличные и безналичные средства, необходимые для поддержания обращения товаров и услуг) в случае изменения ден. Базы R (наличные +депозиты).