- •1. Особенности и принципы банковской деятельности

- •3. Банковские операции и сделки. Современные виды продуктов, создаваемые российскими коммерческими банками.

- •4. Виды банковских лицензий. Условия и порядок лицензирования банков в России.

- •5. Структура, специфические черты и роль банковского законодательства

- •6. Правовое регулирование открытия и ликвидации банков, требования к капиталу, участниками и руководителям банка

- •7. Инструменты поддержания стабильности банковской системы.

- •8.Виды и специфические черты банковской отчетности. Публичный характер бухгалтерской отчетности банка.

- •9. Виды и роль пассивных операций коммерческого банка

- •10. Собственный капитал банка: понятие, структура и функции, порядок формирования.

- •11. Структура и характеристика привлеченных средств, инструменты привлечения.

- •12. Виды недепозитных способов привлечения ресурсов коммерческим банком, их характеристика.

- •18 Билет.Понятие ликвидности и платежеспособности банка. Факторы, влияющие на ликвидность.

- •19 Билет.Система экономических нормативов, регулирующих ликвидность российских банков.

- •20 Билет.Зарубежный опыт оценки ликвидности банков.

- •21Билет. Методы оценки ликвидности коммерческих банков. Направления регулирования риска ликвидности банка.

- •Показатели доходности и рентабельности

Показатели доходности и рентабельности

Основными показателями эффективности деятельности банка традиционно считаются показатели доходности, прибыльности (рентабельности).

Доходность различных банковских операций определяется через показатели:

чистой процентной маржи;

операционной маржи.

Чистая процентная маржа

Чистая процентная маржа рассчитывается по формуле

ЧПМ —

чистая процентная маржа;![]()

Дп — процентные доходы за период;

Рп — процентные расходы за период;

Ад — активы, приносящие доход.

Операционная маржа

Операционная маржа — прибыльность основных операций банка. Она рассчитывается по формуле

![]()

Дчосн — чистые доходы от основных банковских операций;

Ад — активы, приносящие доход.

Чистые доходы от основных банковских операций рассчитываются путем суммирования:

чистых процентных доходов;

чистых доходов от валютных операций;

чистых доходов от операций с ценными бумагами;

чистых доходов от проведения лизинговых операций;

чистых доходов от операций с драгоценными металлами.

Прибыльность прочих операций рассчитывается по формуле

Дчпо-

чистые доходы от прочих операций;![]()

Ад — активы, приносящие доход.

Чистые доходы от прочих операций — это реализация (выбытие) имущества, списание дебиторской, кредиторской задолженности, сдача имущества в аренду, другие операции.

Доходность комиссионных операций рассчитывается но формуле

Дк —

доходность комиссионных операций;![]()

Дчк — чистый комиссионный доход;

Ад — активы, приносящие доход.

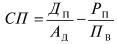

Спрэд прибыли

Традиционным

показателем прибыльности банка

является спрэд

прибыли:

Дп — процентные доходы;

Рп — процентные расходы;

Ад — доходные активы;

Пв — пассивы банка, по которым выплачиваются проценты.

С помощью спрэда оценивается, насколько успешно банк выполняет функцию посредника между вкладчиками и заемщиками и насколько остра конкуренция на банковском рынке. Усиление конкуренции обычно приводит к сокращению разницы между средними доходами по активам и средними расходами по пассивам. В данном случае при условии неизменности всех прочих факторов спрэд банка сокращается, что вынуждает банк искать другие пути получения прибыли.

Также данный показатель ценен и тем, что вычленяет влияние процентных ставок на финансовый результат деятельности банка, тем самым позволяя лучше понять степень уязвимости доходных операций банка. Сравнение данного показателя с аналогичным по группе родственных банков, а также с рассчитанным в среднем по России или региону позволит оценить эффективность процентной политики банка.

Сравнение показателей прибыльности позволяет выявить наиболее эффективные операции банка, с учетом показателя ROA определить также операции, оказывающее влияние на изменение финансового результата. При этом необходимо иметь в виду, что:

показатель операционной маржи свидетельствует о месте в активных операциях банка традиционных банковских операций (ссудные операции, операции с ценными бумагами и операции с иностранной валютой);

значительное превышение показателя прибыльности активов над показателем чистой процентной маржи характеризует способность банка получать процентный доход и свидетельствует о высоком удельном весе в активах банка активов, не связанных с процентными доходами, либо о присутствии в доходах банка значительной доли комиссионных доходов.

Поэтому необходимо рассмотреть показатель доходности комиссионных операций. Низкое значение данного показателя свидетельствует о недостаточном внимании банка к развитию новых банковских услуг, что является одним из резервов повышения прибыльности работы банка.

Сопоставление показателей прибыльности в динамике за ряд отчетных дат и их сравнение со средними значениями по соответствующей группе банков позволяет определить тенденции роста (снижения) прибыли, определить факторы, оказавшие наибольшее влияние на ее изменение, сделать вывод о финансовой устойчивости банка и определить резервы повышения эффективности работы банка.

Рентабельность банка

Рентабельность (доходность) коммерческого банка принято определять как отношение балансовой прибыли к совокупному доходу:

![]()

Робщ — рентабельность банка;

П — прибыль;

Д - доходы банка.

Общий уровень рентабельности позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля прибыли в доходах). Это основной показатель, определяющий эффективность банковской деятельности.

Прибыль на одного работника банка — механизм совокупной оценки рентабельности всего персонала банка:

Пч — чистая прибыль банка;

ОЧП - общая численность персонала.

Уровень прибыльности коммерческого банка оценивается при помощи финансовых коэффициентов. Система коэффициентов доходности включает следующие основные показатели:

соотношение прибыли и собственного капитала;

соотношение прибыли и активов;

соотношение прибыли и дохода.

Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности.

В числителе данных финансовых коэффициентов всегда стоит расчетный финансовый результат деятельности банка на отчетную дату. При действующей в России системе учета и отчетности в числителе находится балансовая прибыль, при зарубежных стандартах учета — чистая прибыль.

Прибыльность капитала

Мировая практика показывает, что определяющий показатель эффективности банковского капитала — максимизация стоимости акционерного капитала при сохранении приемлемого уровня риска. Наряду с рыночной ценой акций банка важным показателем оценки деятельности банка является соотношение чистой прибыли к акционерному капиталу (ROE в зарубежной практике). Этот показатель характеризует, насколько эффективно использовались средства собственников в течение года, т.е. это измеритель доходности для акционеров банка. Он устанавливает приблизительный размер чистой прибыли, получаемой акционерами от инвестирования своего капитала.

В отечественной практике прибыльность капитала рассчитывается по формуле:

ПК —

прибыльность капитала;![]()

ПБ — балансовая прибыль за период;

СК — объем собственного капитала в периоде.

Показатель прибыльности капитала характеризует способность собственных средств приносить прибыль и позволяет оценить возможность обеспечения реального роста собственного капитала в размерах, адекватных росту деловой активности.

Полученное значение прибыльности капитала рекомендуется сопоставлять с показателями достаточности капитала (увеличение первого показателя при снижении значения второго свидетельствует о расширении круга рискованных операций).

Прибыльность активов

Прибыльность активов (ROA) является одним из основных коэффициентов, позволяющих дать количественную оценку рентабельности банка.

ROA — прибыльность

активов;![]()

ПБ — балансовая прибыль;

А — итог актива баланса за период.

Прибыльность активов характеризует способность активов банка приносить прибыль и косвенно отражает их качество, а также эффективность управления банка своими активами и пассивами.

Низкое значение коэффициента может быть результатом консервативной кредитной политики или чрезмерных операционных расходов; высокое значение показателя свидетельствует об удачном распоряжении активами.

Данный показатель можно модифицировать:

Ад —

активы, приносящие доход.![]()

Разница между этими двумя показателями говорит о возможности банка повысить свою рентабельность за счет сокращения числа активов, не приносящих доход.

В зарубежной практике числитель данных показателей — это чистая прибыль.

Необходимо отметить, что в условиях инфляции темпы роста прибыльности активов и капитала должны быть выше показателя среднего уровня инфляции.

При управлении доходностью значения прибыльности активов и капитала необходимо сравнить со средним значением по соответствующей группе банков.

Показатели прибыльности активов и прибыльности капитала являются основополагающими в системе финансовых коэффициентов рентабельности банка. Однако высокая прибыль сопряжена, как правило, с большим риском, поэтому необходимо одновременно принимать во внимание степень защиты банка от риска.