- •Содержание

- •Введение

- •1. Технико-эксплуатационные характеристики судов

- •2. Характеристика внешних условий эксплуатации судов Трассы

- •Суэцкий канал

- •Красное море

- •Милфорд-хейвен, mlford haven

- •3. Транспортная характеристика перевозимых грузов Зерно

- •4. Оптимальная расстановка приобретенного флота по заданным направлениям

- •3839 Миль

- •5. Расчет элементов времени рейса по направлениям работы судов

- •Время ожидания при прохождении проливов и каналов

- •Валовые нормы стояночного времени в порту погрузки/выгрузки

- •6. Расчет оптимальной загрузки судна

- •Расчетные величины штормового запаса бункера

- •Нормируемый процент пустот в танках

- •7. Обоснование целесообразности приобретения судов судоходной компанией

- •Отдельные статьи затрат для тоннажных групп судов

- •Стоимость судозахода в порты мира по основным тоннажным группам

- •Основные эксплуатационные и финансовые показатели работы судов на линиях

- •Условия предоставления банковского кредита

- •Сводная таблица значений показателей npv и npv' для всех вариантов проекта

- •8. Определение возможных вариантов эксплуатации судна в зависимости от состояния мирового рынка

- •Значения критической ставки тайм-чартера на альтернативных направлениях работы судов

- •Заключение

- •Список использованной литературы

Условия предоставления банковского кредита

Таблица №10

Процентная ставка, % |

Условие погашения кредита |

Срок кредита, лет |

Объем заемных средств, % |

8 |

равными долями |

5-8 |

до 80 |

Расходы по кредиту за i-тый год рассчитываются по формуле:

![]() ;

(19)

;

(19)

где:

R%i − расходы за пользование кредитом за i-тый год, $;

Rвi − расходы на погашение кредита за i-тый год, $;

![]() ;

(20)

;

(20)

где:

![]() -

остаток кредитных средств на момент

окончания i-го года;

-

остаток кредитных средств на момент

окончания i-го года;

р – процентная ставка, % (см. Таблица №10);

Для условия возвращения кредита равными долями:

![]() ;

(21)

;

(21)

где:

![]() -

остаток кредитных средств на момент

начала инвестиционного проекта, $;

-

остаток кредитных средств на момент

начала инвестиционного проекта, $;

t – период пользования кредитом, лет;

Для судов-новостроев:

![]() ;

(22)

;

(22)

Для судов second-hand:

![]() ;

(23)

;

(23)

где:

С – стоимость судна, $ (см. Задание);

Далее рассчитаем расходы по кредиту на примере судна №1 «Прин» для первого альтернативного варианта инвестиционного проекта (см. Задание, Таблица №11).

Таблица №11

1. Тип судна |

№ |

Наименование судна |

Вариант приобретения судна |

|||||

1 2 3 |

Прин Жети Майн |

новострой second-hand second-hand |

||||||

2. Альтернативные варианты инвестиционного проекта |

№ варианта |

Вариант приобретения судна |

Период эксплуатации, лет |

Последующая продажа или списание |

Вид финансирования |

|||

1 2 3 4 5 6 7 |

1 2 2 2 1 3 3 |

16 16 6 8 8 16 6 |

Продажа - Продажа Продажа Продажа - продажа |

Смешанное Смешанное Внутреннее Смешанное Внутреннее Смешанное Внутреннее |

||||

3. Стоимость судна, тыс. $ |

№ 1 № 2 № 3 |

35 000 28 000 12 000 |

||||||

4,Грузопотоки |

Род груза |

Партионность тонн |

Порт погрузки |

Порт выгрузки |

Фрахтовая ставка за 1 т. Груза $ |

|||

Мазут

зерно |

14000±10%

11000±10% |

Малфорд Хейвен

Руан |

Равенна

Джидда |

28,14

32 |

||||

Расходы на погашение кредита (возврат равными долями):

Сумма заемных средств, для покупки судна, составляла 80% от стоимости судна.

Период пользования кредитом = 8 годам;

Rвi = (0,8*35 000 000)/8 = 3 500 000 $/год;

Расходы за пользование кредитом (срок погашения кредита - 5 лет):

Остаток кредитных средств на момент окончания 1-го года равен:

![]() 0,8*35 000 000=28 000

000 $;

0,8*35 000 000=28 000

000 $;

R%1 = 28 000 000*0,08= 2 240 000 $;

R%2 = (28 000 000-3 500 000)*0,08= 1 960 000 $;

R%3 = (24 500 000-3 500 000-3 500 000)*0,08= 1 680 000 $;

R%4 = (21 000 000-3 500 000)*0,08 = 1 400 000 $;

R%5= (17 500 000-3 500 000)*0,08 = 1 120 000 $;

R%6 = (14 000 000-3 500 000)*0,08 = 840 000 $;

R%7 = (10 500 000-3 500 000)*0,08 = 560 000 $;

R%8 = (7 000 000-3 500 000)*0,08 = 280 000 $;

R% 8 лет = 3 500 000 $;

И тогда общие расходы по кредиту равны:

Rкр1 = Rвi + R%i;

Rкр1 = 2 240 000 + 3 500 000 = 5 740 000 $;

Rкр2 = 1 960 000+3 500 000 = 5 460 000 $;

Rкр3 = 1 680 000 + 3 500 000= 5 180 000 $;

Rкр4 = 1 400 000 + 3 500 000 = 4 900 000 $;

Rкр5 = 1 120 000+ 3 500 000 = 4 620 000 $;

Rкр6 = 840 000+ 3 500 000 = 4 340 000 $;

Rкр7 = 560 000+ 3 500 000 = 4 060 000 $;

Rкр8 = 280 000+ 3 500 000 = 3 780 000 $;

Далее рассчитаем поток денежных средств на протяжении периода эксплуатации судна по формуле (14):

;

CF1 = 5744675,48-4544106,18-5740000= -4539430,7 $;

CF2 = 5744675,48-4998516,79-5460000= -4713841,32 $;

CF3 = 5361697,11-5443798,92-5180000= -5262101,81 $;

CF4 = 5744675,48 -5907338,03-4900000=-5062662,55 $;

CF5 = 5361697,11 -6316365,4-4620000=-5574668,29 $;

CF6 = 5744675,48 –6816159,26-4340000=-5411483,79 $;

CF7 = 5744675,48 –7270569,88-4060000=-5585894,41 $;

CF8 = 5361697,11 – 7625215,13-3780000=-6043518,02

CF9 = 5744675,48 –8179391,12= -2434715,64 $;

CF10 = 5361697,11 – 8497781,62=-3136084,51 $

CF11= 5744675,48 – 9088212.35= -3343536.88 $

CF12 = 5744675,48 –9542622.97= - 3797947.49 $;

CF13 = 5361697,11 – 9806631.35= -4444934.24 $

CF14 = 5744675,48 –10451444.2= -4706768.73 $;

CF15= 5361697,11 – 10679197.83= - 5317500.72 $

CF16 = 5744675,48 – 11360265.44= - 5615589.96 $;

Далее рассчитаем суммарную текущую стоимость Σ PV(CFi) ожидаемых в перспективе значений по формуле (13):

;

;

Т.о. значение чистой текущей стоимости для проектного варианта без условия будущей продажи судна после его эксплуатации на протяжении Т лет составляет:

![]() ;

(24)

;

(24)

где:

![]() -

объем инвестиций за счет собственных

средств судовладельца;

-

объем инвестиций за счет собственных

средств судовладельца;

А для проектного варианта при условии будущей продажи судна после его эксплуатации на протяжении Т лет составляет:

![]() ;

(25)

;

(25)

где:

![]() − текущая стоимость

будущего ожидаемого поступления при

продаже судна после его эксплуатации

на протяжении Т

лет;

− текущая стоимость

будущего ожидаемого поступления при

продаже судна после его эксплуатации

на протяжении Т

лет;

![]() ;

(26)

;

(26)

где:

![]() -

ожидаемые поступления при продаже

судна, равные:

-

ожидаемые поступления при продаже

судна, равные:

![]() ,

если возраст судна от 5 до 9 лет;

,

если возраст судна от 5 до 9 лет;

![]() ,

если возраст судна

свыше 10 лет;

,

если возраст судна

свыше 10 лет;

Расчет NPV произведем на примере судна №1 «Прин» для первого альтернативного варианта инвестиционного проекта (см. Задание, Таблица №11).

На момент приобретения судна в 2012г., его возраст составлял 0 лет, следовательно, ожидаемая сумма при продаже судна после 16 лет эксплуатации в 2028 г. составит:

= 1/3 * 35000000 = 11 666 666,67 $;

тогда

= 11666666,67/(1 + 0,12)16 = 1903086,06 $;

Объем инвестиций в покупку судна за счет собственных средств судовладельца равен 20% от стоимости судна, т.е.:

![]() 0,2*35

000 000 = 7 000 000 $;

0,2*35

000 000 = 7 000 000 $;

тогда

NPV = -33339293,23 +1903086,06 – 7000000 = - 38436207,17 $;

Результаты расчетов по сквозному и всем рассматриваемым альтернативным вариантам инвестиционного проекта сведем в Таблицу №12.

Поскольку проанализированные варианты имеют разную продолжительность, необходимо устранить их временную несопоставимость, тем самым, сделав правомерным сравнение по показателю NPV. Для этих целей можно воспользоваться одним из известных методов элиминирования влияния фактора времени:

- метод цепного повтора в рамках общего срока действия проектов;

- метод бесконечного цепного повтора сравниваемых проектов;

- метод эквивалентного аннуитета.

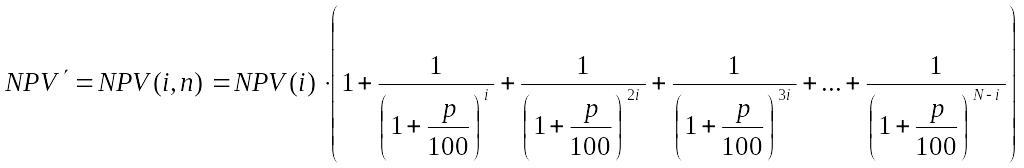

В данных расчетах используем метод цепного повтора в рамках общего срока действия проектов. Для всех проектов рассчитываем NPV’ по формуле:

;

(27)

;

(27)

где:

NPV (i) − чистая текущая стоимость исходного проекта, рассчитанного на i лет;

n − число повторений исходного проекта в пределах НОК (характеризует число слагаемых в скобках).

N – наименьшее общее кратное для всех проектов (НОК).

Расчет NPV’ произведем на примере судна №1 «Прин» для первого альтернативного варианта инвестиционного проекта (см. Задание, Таблица №11).

![]()

Результаты расчета NPV и NPV’ для всех вариантов сведем в Таблицу №13.