- •Тема 1. Підприємство (організація)

- •1.1. Коротка характеристика та класифікація підприємств

- •1.2. Структура підприємства

- •Загальна структура підприємства

- •Виробнича структура підприємства

- •Організаційна структура управління підприємством

- •1.3. Внутрішнє середовище підприємства

- •Тема 2. Види підприємств, їхні організаційно-правові форми

- •2.1. Види підприємств, які функціонують у державі

- •2.4. Види об'єднання підприємств

- •3.2. Методи державного регулювання зовнішньоекономічної діяльності

- •3.3. Зовнішньоторговельний контракт

- •Тема 4. Управління підприємством

- •4.1. Механізм і функції управління підприємством

- •4.2. Управлінські технології

- •Лінійно-функціональна структура управління

- •Лінійно-штабна структура управління

- •Дивізіональна структура управління

- •Інноваційно-виробнича структура управління

- •Проектна структура управління

- •Матрична структура управління

- •Тема 5. Ринок і продукція

- •5.1. Товарне виробництво і ринок

- •5.2. Державне регулювання ринку (економіки)

- •5.3. Суб'єкти і види підприємницької діяльності

- •5.4. Мале підприємництво Характеристика малого підприємництва

- •5.5. Державна підтримка малого підприємництва

- •Тема 6. Планування господарської діяльності

- •6.1. Методи та види планування

- •6.2. Бізнес-план

- •6.3. Маркетингова діяльність на підприємстві

- •Цілі та стратегія маркетингу

- •Ціноутворення

- •Тема 7. Персонал підприємства, продуктивність, оплата праці

- •7.1. Персонал (кадри) підприємства

- •7.2. Розрахунок бюджету робочого часу

- •7.3. Планування чисельності працівників підприємства

- •7.4. Продуктивність праці, виробіток і трудомісткість

- •7.5. Тарифна система оплати праці

- •Тема 8. Основні фонди підприємства

- •8.1. Структура й оцінювання основних фондів

- •8.2. Зношення й амортизація основних фондів Зношення основних фондів

- •Амортизація основних фондів

- •Прямолінійний метод

- •Метод зменшення залишкової вартості

- •Метод прискореного зменшення залишкової вартості

- •Кумулятивний метод

- •Виробничий метод

- •Податковий метод для бухгалтерського обліку

- •8.3. Показники ефективності використання основних фондів

- •Тема 9. Обігові кошти

- •9.1. Склад і структура обігових коштів

- •Визначення потреби в обігових коштах

- •Показники ефективності використання обігових коштів

- •Тема 10 нематеріальні ресурси підприємства

- •Захист від недобросовісної конкуренції

- •Оцінювання та амортизація нематеріальних активів підприємства

- •Тема 11. Інвестиційні ресурси підприємства

- •11.1. Інвестиції та інвестиційний проект

- •11.3. Оцінювання ефективності інвестиційних проектів методом дисконтування

- •Тема 12. Інноваційна діяльність

- •12.1. Загальна характеристика та види інноваційних процесів на підприємстві

- •12.2. Реалізація інноваційного процесу на підприємстві

- •12.3. Науково-технічна підготовка виробничих нововведень

- •Науково-дослідні роботи

- •Дослідно-конструкторські роботи

- •Технічна підготовка виробництва

- •12.4. Оцінювання економічної ефективності нововведень

- •Тема 13. Виробнича потужність підприємства і виробнича програма підприємства

- •13.1. Виробнича потужність підприємства

- •13.2. Методика розрахунку виробничої потужності

- •13.3. План виробництва продукції

- •Тема 14. Організація виробництва та забезпечення якості продукції

- •14.1. Форми, типи і методи організації виробництва

- •14.2. Потоковий метод організації виробництва

- •14.3. Партіонний та індивідуальний методи організації виробництва

- •14.4. Організація виробництва в допоміжних і обслуговувальних підрозділах підприємства

- •14.5. Характеристика та основні групи показників якості продукції

- •Функціональні показники

- •Ресурсозберігальні показники

- •Природоохоронні показники

- •Тема 15. Витрати на виробництво та реалізацію продукції

- •15.1. Поняття про витрати і класифікація витрат підприємства Поняття про витрати

- •Класифікація витрат підприємства

- •15.2. Собівартість продукції

- •15.3. Калькулювання собівартості продукції

- •Розрахунок планової калькуляції

- •Розрахунок прямих витрат

- •Розподіл непрямих витрат

- •Види калькуляцій

- •15.4. Кошторис витрат на виробництво і реалізацію продукції

- •Тема 16. Фінансово-економічні результати діяльності підприємства

- •16.1. Прибуток і доходи підприємства

- •16.2. Механізм розподілу прибутку підприємства

- •16.3. Методи планування прибутку підприємства

- •16.4. Показники рентабельності

- •Тема 17. Неспроможність (банкрутство) підприємств

- •17.1. Суть банкрутства

- •17.2. Процедура банкрутства, запобігання банкрутству

Податковий метод для бухгалтерського обліку

Останнім абзацом п. 26 ПБО 7 встановлено, що в бухгалтерському обліку підприємство може застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством. Наведемо норми амортизації в табл. 8.1.

Крім того, передбачено, що підприємство може прийняти рішення про застосування інших норм амортизації, які не перевищують вищенаведені норми. Тобто ці норми можуть бути нижчими, але не вищими. Також для суб'єктів космічної діяльності до 01.01.2009 р. установлено щорічну 20-відсоткову норму прискореної амортизації основних фондів групи 3. А для технологічних парків, їх учасників та спільних підприємств при виконанні зареєстрованих у встановленому Законом № 991-ХІУ порядку проектів технологічних парків - щорічну 20-відсоткову норму прискореної амортизації основних фондів груп 3 і 4. Норми амортизації для свердловин, що використовуються для розробки нафтових та газових родовищ встановлюються у відсотках до їх первісної вартості в таких розмірах (у розрахунку на рік): 1-й рік експлуатації - 10%; 2-й - 18; 3-й - 14; 4-й - 12; 5-й - 9; 6-й - 7; 7-й - 7; 8-й - 7; 9-й - 7; 10-й - 6; 11-й - 3%.

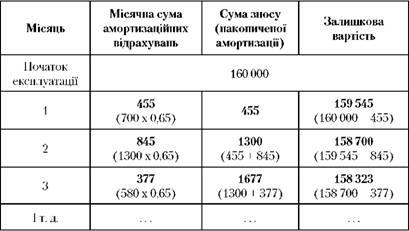

Розрахунок амортизаційних відрахувань при застосуванні виробничого методу

Щодо методів нарахування амортизації, то повною мірою застосувати в бухгалтерському обліку метод, передбачений податковим законодавством, неможливо, оскільки:

по-перше, в бухгалтерському обліку амортизації підлягають усі об'єкти основних засобів: виробничі, невиробничі та безоплатно отримані, а в податковому - лише виробничі;

Таблиця 8.1. Норми амортизації основних засобів при застосуванні податкового методу в бухгалтерському обліку

|

Об'єкти основних засобів |

Квартальні норми амортизації |

Умови застосування |

|

Будівлі, споруди, їхніх структурні компоненти та передавальні пристрої, в тому числі жилі будинки та їхні частини (квартири і місця загального користування) (група 1 основних фондів) |

1,25 |

Для об'єктів основних засобів, придбаних до 01.01.2004 р. та після цієї дати, якщо вони були в експлуатації |

|

2 |

Для об'єктів основних засобів, придбаних після 01.01.2004 р., за умови, що раніше вони не були в експлуатації (нові основні засоби) |

|

|

Автомобільний транспорт та вузли (запасні частини) до нього; меблі; побутові електронні, оптичні, електро-ме-ханічні прилади й інструменти, інше конторське (офісне) обладнання, устаткування інше конторське (офісне) обладнання, устаткування та приладдя до них (група 2 основних фондів) |

6,25 |

Для об'єктів основних засобів, придбаних до 01.01.2004 р. та після цієї дати, якщо вони були в експлуатації |

|

10 |

Для об'єктів основних засобів, придбаних після 01.01.2004 р., за умови, що раніше вони не були в експлуатації (нові основні засоби) |

|

|

Електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, пов'язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі стільникові), мікрофони та рації, вартість яких перевищує вартість малоцінних товарів (предметів) (група 4 основних фондів) |

15 |

Для об'єктів основних засобів, придбаних після 01.01.2003 р. |

|

Будь-які інші основні засоби, не включені до вищенаведених (група 3 основних фондів) |

3,75 |

Для об'єктів основних засобів, придбаних до 01.01.2004 р. та після цієї дати, якщо вони були в експлуатації |

|

6 |

Для об'єктів основних засобів, придбаних після 01.01.2004 р., за умови, що раніше вони не були в експлуатації (нові основні засоби) |

по-друге, в бухгалтерському обліку амортизація нараховується щомісяця за кожним об'єктом окремо, а в податковому - щоквартально за групами, а не за окремими об'єктами (не враховуючи об'єктів групи 1);

по-третє, в бухгалтерському обліку амортизація починає нараховуватися з місяця, що настає за місяцем, у якому об'єкт основних засобів став придатним для корисного використання, і припиняється в місяці, наступному за місяцем вибуття об'єкта основних засобів, переведення його на реконструкцію, модернізацію, добудову, дообладнання, консервацію, а в податковому - наступного кварталу тощо;

по-четверте, в бухгалтерському обліку базою нарахування амортизації є первинна вартість кожного окремого об'єкта основних засобів з урахуванням поліпшень, які привели до зростання економічних вигод від використання об'єкта, а в податковому - балансова (залишкова) вартість груп 2, 3, 4 на початок звітного кварталу чи окремого об'єкта групи 1. При цьому до податкової вартості групи (окремого об'єкта групи 1) включаються також суми ремонтів.

Тому метод податкового обліку слід використовувати з урахуванням положень ПБО 7. Це означає, що амортизацію за податковим методом у бухгалтерському обліку нараховують не за групами, а за кожним об'єктом окремо, причому як за виробничим, так і за невиробничим і безоплатно отриманим.

Амортизацію нараховують щомісячно, а не щоквартально починаючи з місяця введення його в експлуатацію та по місяць, наступний за місяцем вибуття тощо. До балансової вартості об'єкта не включають суми ремонтів. У цьому разі формула нарахування амортизації (квартальної) за податковим методом у бухгалтерському обліку така:

![]()

Фактично податковий метод є різновидом методу зменшуваного залишку. Його доцільно застосовувати для нарахування амортизації об'єктів, які мають значний термін корисного використання і на технічне обслуговування та ремонт яких з кожним роком експлуатації постійно збільшуються витрати. Зокрема, податковий метод застосовують для нарахування амортизації будівель та споруд. Зауважимо, що суми амортизації, нараховані за цим методом у податковому обліку й отримані в бухгалтерському обліку, відрізнятимуться з вищенаведених причин. Помилковою є думка, що, обравши податковий метод, не доведеться окремо нараховувати амортизацію для цілей податкового та бухгалтерського обліку. Тому, обираючи податковий метод, керуватися таким аргументом не варто.

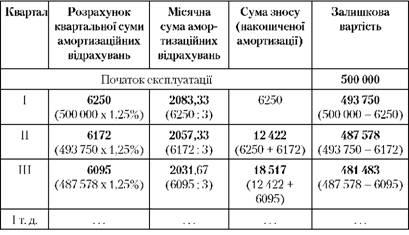

Приклад. Підприємство придбало будівлю, яка вже багато років була в експлуатації. Хоча ресурс будівлі дозволяє її використовувати, проте вона потребує постійних витрат на періодичний ремонт та підтримання її в належному стані. На думку підприємства, такі витрати з кожним роком зростатимуть. Тому для нарахування амортизації вирішено застосувати податковий метод. Первісна вартість придбаної будівлі - 500 000 грн. Ліквідаційна вартість - 30 000 грн. Будівля не є новою, тому застосовується квартальна норма амортизації - 1,25%. Розрахунок нарахування амортизації за три квартали наведено в таблиці.

Розрахунок амортизаційних відрахувань при застосуванні податкового методу за умовами прикладу 6

Деякі аспекти податкового методу для податкового обліку. В

податковому обліку амортизація нараховується відповідно до ст. 8 Закону № 334/94-ВР. Зауважимо, що в податковому обліку амортизуються витрати на придбання, виготовлення або поліпшення основних фондів, а не основні засоби. Сума амортизаційних відрахувань звітного періоду визначається як сума амортизаційних відрахувань, нарахованих для кожного із календарних кварталів, що входять до такого звітного періоду. Сума амортизаційних відрахувань кварталу, щодо якого проводяться розрахунки (розрахунковий квартал), визначається шляхом застосування норм амортизації, визначених п. 8.6 ст. 8 Закону № 334/94-ВР, до балансової вартості груп основних фондів на початок такого розрахункового кварталу.

Балансова вартість групи основних фондів (окремого об'єкта основних фондів групи 1) на початок розрахункового кварталу визначається за формулою:

![]()

де Б(а) - балансова вартість групи (окремого об'єкта основних фондів групи 1) на початок розрахункового кварталу; Б(а - 1) - балансова вартість групи (окремого об'єкта основних фондів групи 1) на початок кварталу, що передував розрахунковому; П(а - 1) - сума витрат, понесених на придбання основних фондів, здійснення капітального ремонту, реконструкцій, модернізацій та інших поліпшень основних фондів, які підлягають амортизації, протягом кварталу, що передував розрахунковому; В(а - 1) - сума виведених з експлуатації основних фондів (окремого об'єкта основних фондів групи 1) протягом кварталу, що передував розрахунковому; А(а - 1) - сума амортизаційних відрахувань, нарахованих у кварталі, що передував розрахунковому.

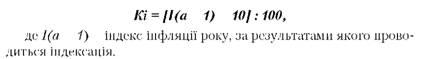

Платники податку всіх форм власності мають право застосовувати щорічну індексацію балансової вартості груп основних фондів на коефіцієнт індексації, який визначається за формулою:

Якщо значення Кі не перевищує одиниці, то індексація не проводиться.

Платник податку може прийняти рішення про застосування інших норм амортизації, що не перевищують норми, визначені Законом.