- •Раздел 1. Характеристика сбербанка россии (оао) 3

- •Раздел 2. Пассивные операции сбербанка рф 11

- •Раздел 3. Анализ кредитных операций сбербанка россии (оао) 22

- •Раздел 1. Характеристика сбребанка россии (оао)

- •Комитеты при Наблюдательном совете:

- •Раздел 2. Пассивные операции сбербанка российской федерации

- •Раздел 3. Анализ кредитных операций

- •3.1. Анализ структуры кредитного портфеля

- •3.2. Анализ кредитного портфеля по ссудам, предоставленным юридическим лицам и ипбоюл

- •Режимы кредитования

- •3.3. Анализ кредитного портфеля по ссудам, предоставленным частным клиентам

- •3.4. Выявленные проблемы при анализе процесса кредитования

- •Кроме того, целесообразно уделить большое внимание развитию таких перспективных новинок, как прием платежей в погашение кредитов через Интернет и использование кредитных карт.

Раздел 2. Пассивные операции сбербанка российской федерации

Определение банка как учреждения, которое аккумулирует свободные денежные средства и размещает их на возвратной основе, позволяет выделить в его деятельности пассивные и активные операции.

С помощью пассивных операций банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы.

Пассивные операции – это операции по привлечению средств. В результате пассивных операций, суть которых сводится к получению ссуды, банки получают денежные средства, используемые для финансирования активных операций. Результаты этих операций отражаются в пассиве баланса банка. Различают следующие пассивные операции:

эмиссия банкнот. Эмиссия банкнот, осуществляемая при кредитовании банков, обеспечена их обязательствами; при покупке государственных долговых обязательств, золота и иностранной валюты – соответственно государственными обязательствами, золотом и иностранной валютой. Иначе говоря, обеспечением банкнотной эмиссии служат активы Центрального банка. В этом, в частности, проявляется взаимосвязь его пассивных и активных операций. Размеры пассивной операции Центрального банка «Эмиссия банкнот» зависят от его активных операций: ссуд банкам, покупки государственных ценных бумаг, иностранной валюты и золота;

прием вкладов КБ и казначейства;

операции по образованию собственного капитала;

хранение капиталов и резервов коммерческих банков. На счетах Центральных банков хранятся средства казначейства (министерства финансов) и других правительственных ведомств. Коммерческие банки открывают в Центральных банках беспроцентные корреспондентские счета и специальный резервный счет;

привлечение средств из-за границы. Центральные банки могут получать кредиты от международных финансово-кредитных организаций или других Центральных банков. В ряде стран Центральные банки прибегают к займам: выпускают собственные долговые ценные бумаги (облигации, векселя). Они используются для проведения операций на открытом рынке и принимаются Центральными банками в залог при кредитовании коммерческих банков.

Основной источник ресурсов Центрального банка – деньги в обращении и средства коммерческих банков. Выпуск денег в обращение, то есть создание ресурсов путем их эмиссии, осуществляется в процессе кредитования правительства и коммерческих банков. Правительство получает кредит в Центральном банке, представляя свои обязательства. Эмиссия также производится для закупки золота и иностранной валюты.

Источником ресурсов Центральных банков служат вклады казначейства и коммерческих банков. Коммерческие банки могут помещать на беспроцентные счета в Центральных банках часть своих кассовых резервов, в том числе обязательные. В раде стран обязательные резервы зачисляются на специальные счета, как правило, беспроцентные. Такой порядок действует, в частности, в России. Центральные банки могут открывать коммерческим банкам и срочные счета с фиксированной процентной ставкой. Обычно на долю собственного капитала банка приходится не более 4% пассива. Центральный банк России создает свои ресурсы двумя методами:

а) Деньги из балансовых хранилищ учреждений ЦБ РФ приходуются на баланс, т.е. перемещаются в оборотные кассы. Отсюда наличные деньги уходят в обращение. Выдача денег из оборотных касс производится в пределах остатков на корреспондентских счетах коммерческих банков или счетах других клиентов Центрального банка. В случае необходимости эти остатки могут быть образованы за счет кредитов, выдаваемых системой Центрального банка. При этом методе речь идет о наличной – денежной, т.е. банкнотной, эмиссии;

б) О втором методе речь идет тогда, когда Центральный банк увеличивает свои кредитные вложения путем выдачи ссуд, повышающих остатки на счетах, т.е. на депозитах. При этом следует говорить о депозитной эмиссии. Депозитная эмиссия предшествует банкнотной, так как учреждения Центрального банка не могут выдать деньги из оборотной кассы коммерческому банку или другому своему клиенту, если у них на счетах нет соответствующего депозита в форме безналичных денег.

Таким образом, эмитируемые Центральным банком деньги – создаваемые им ресурсы – в обоих случаях носят кредитный характер, их обеспечением служат обязательства коммерческих банков и правительства, а также золото и иностранная валюта.

Современный механизм эмиссии банкнот основан на кредитовании коммерческих банков, государства и увеличении золотовалютных резервов. Механизм эмиссии предопределяет характер кредитного обеспечения банкнот. Эмиссия банкнот при кредитовании банков обеспечена векселями и другими банковскими обязательствами; при кредитовании государства – государственными долговременными обязательствами, а при покупке золота и иностранной валюты – соответственно золотом и иностранной валютой.

Иначе говоря, обеспечением банкнотной эмиссии служат активы Центрального банка. В этом, в частности, проявляется взаимосвязь пассивных и активных операций банка. Размеры пассивной операции Центрального банка «эмиссия банкнот» зависят от его активных операций: ссуд банкам, казначейству (министерству финансов), покупки иностранной валюты и золота. В этом смысле можно сказать, что перечисленные активные операции Центрального банка первичны по отношению к пассивным.

Сказанное не означает, что любая ссуда Центрального банка кредитной системе или государству связана с новым выпуском банкнот.

Такие кредиты могут зачисляться на счета коммерческих банков и казначейства, открытые в Центральном банке, в этом случае происходит не банкнотная, а депозитная эмиссия Центрального банка.

Основные итоги деятельности

Положительные тенденции в экономике страны создали основу для расширения операций Сбербанка России. Обеспечив бесперебойную работу во время кризиса, он смог привлечь дополнительных клиентов и в 2009 году ещё больше увеличил объём и спектр проводимых операций, рыночную долю на основных сегментах рынка и количество предоставляемых клиентам услуг.

Рост числа корпоративных клиентов существенно изменил структуру пассивов Банка. Средства на рублёвых счетах юридических лиц составили четверть от суммарных остатков средств корпоративных клиентов в российских коммерческих банках. По состоянию на 1 января 2010 года каждое четвёртое российское предприятие находилось на обслуживание в Банке.

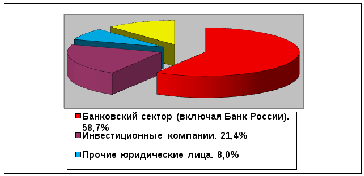

Рис. 1. Структура акционеров на 01.01.2010 года

Из рисунка 1 видно, что наибольший удельный вес в структуре акционеров занимает банковский сектор, также немалую роль играют инвестиционные компании и физические лица, соответственно 21,4 и 11,9%. Поэтому основная управляющая роль находится в руках банковского сектора, куда также входит и Центральный банк РФ.

В 2008 году работа по продвижению на рынок конкурентоспособных банковских продуктов. Предлагаемые Банком вклады учитывают потребности всех социальных групп граждан – работающих и пенсионеров, молодёжи и людей среднего возраста, они рассчитаны как на малообеспеченные слои населения, так и на людей со средним и высоким уровнем дохода. Это позволило Банку упрочить свои позиции на рынке привлечения средств физических лиц. За 2009 год его доля в объёме рублёвых вкладов населения в коммерческих банках страны увеличилась с 84,7% до 87,0%.

Рис. 2 Валюта баланса за 2006 – 2009 года, млрд. руб.

Динамично растет валюта баланса Сбербанка, которая к 01.01.2010 года превысила 1,0 трлн. руб. против 646 млрд. руб. на начало 2009 года. Продолжает наращиваться собственный капитал Банка. Размер капитала на начало 2010 года достиг 29,6 млрд. руб. Полученная Банком прибыль способствовала увеличению капитала в 1,4 раза.

Около 40 % валюты баланса Сбербанка России приходится на 10 крупных территориальных банков - Московский (60 трлн. руб.), Московский областной, Санкт-Петербургский, Краснодарский (по 11 - 16 трлн. руб.), Нижегородский, Самарский, Ростовский, Екатеринбургский, Воронежский, Банк Татарстан (по 6 - 8 трлн. руб.). При этом 5 из приведенных десяти крупнейших банков (Московский, Санкт-Петербургский, Краснодарский, Самарский и Воронежский) обеспечили около 50 % суммы прибыли, полученной всеми территориальными банками (без учета прибыли Центрального Аппарата Банка) и 30 % собственного капитала Банка.

Приоритетным направлением размещения средств банка является кредитование реального сектора российской экономики. Объём кредитного портфеля Банка вырос за год в раза. При предоставление ресурсов соблюдается принцип разумной консервативности: доля просроченной кредитной задолженности в портфеле Банка составляет 4,1%, в то время как в целом по банковской системе этот показатель достигает 7%.

Рис.

3. Собственный капитал за 2006 – 2009 года,

млрд. руб.

В период с 2006 года по 2009 год наблюдается заметный рост собственного капитала, это говорит о правильном ведении экономической деятельности банка.

Универсальный характер деятельности Банка проявился в развитие всех направлений современного банковского бизнеса. Активно наращивая своё присутствие на российском рынке драгоценных металлов, он стал крупнейшим оператором этого рынка. Существенно укрепились позиции Банка на рынке международных и российских банковских карт.

Банк стабильно и неукоснительно соблюдает критерии банковской надёжности. На конец 2009 года все экономические нормативы, установленные Банком России, выполнялись с запасом. Сбербанк России продолжал наращивать объёмы собственных средств, не прибегая к дополнительным эмиссиям акций. Полученная прибыль за 2009 год способствовала увеличению его капитала на 40%. Уставной капитал Банка составил 750,1 млн. руб.

Таблица 3

Экономические показатели (прибыль и убыток) Сбербанка

за 2006 – 2009 годы( анализ доходов и расходов!!!)

|

Показатели (млрд. руб.) |

Года |

|||

|

2006 |

2007 |

2008 |

2009 |

|

|

Прибыль |

14,5 |

4,5 |

15,4 |

13,9 |

|

Убыток |

14,35 |

2,9 |

6,6 |

8,4 |

Рис.

4. Прибыль за 2006 - 2009 года, млрд. руб.

Последовательное развитие и расширение сфер деятельности обеспечили Сбербанку России высокие финансовые результаты. Полученная им годовая прибыль в размере 13,9 млрд. руб. почти в 3,5 раза превышает суммарные показатели 9 самых прибыльных коммерческих банков страны.

Банк остаётся одним из основных налогоплательщиков. Объём налоговых платежей, уплачиваемых в бюджет из прибыли, составил примерно 40% от суммы полученной прибыли, а общая сумма уплаченных им налогов достигла 9,2 млрд. руб. Несмотря на значительный размер налоговых платежей, чистая прибыль превысила уровень 2008 года почти в 1,3 раза.

Обеспечение весомого финансового результата было достигнуто за счёт роста объёма полученных доходов и строгого контролирования производимых расходов. За 2009 год доходы (без учёта доходов и расходов по внутрисистемным перераспределённым ресурсам) Банка достигли 419,3 млрд. руб., расходы (без учёта доходов и расходов по внутрисистемным перераспределённым ресурсам) сложились в размере 405,4 млрд. руб.

Активная кредитная политика Банка позволила обеспечить более сбалансированную структуру доходов (без учёта доходов и расходов по внутрисистемным перераспределённым ресурсам, доходы и расходы от переоценки счетов в иностранной валюте, а также по резервам на возможные потери по ссудам и под обесценение ценных бумаг сальдированы) по сравнению с 2008 годом. Около двух третей полученных им доходов приходится в равных пропорциях на доходы от кредитования и операций с ценными бумагами, тогда как в 2008 году доля доходов от вложений в ценные бумаги почти в 3 раза превышало долю доходов по кредитам. При этом в абсолютном выражении доходы от операций кредитования в 2009 году росли опережающими темпами (в 2,6 раза). Развитие и расширение набора предлагаемых клиентам платных услуг позволили увеличить объём полученных банком комиссионных доходов в 1,8 раза за год.

В структуре расходов (без учёта доходов и расходов по внутрисистемным перераспределённым ресурсам, доходы и расходы от переоценки счетов в иностранной валюте, а также по резервам на возможные потери по ссудам и под обесценение ценных бумаг сальдированы) Банка традиционно наибольший вес занимают расходы на выплату на выплату процентов по вкладам и депозитам физических лиц. На эти цели в 2009 году им израсходовано 44,2 млрд. руб., что более чем в 2 раза превышает расходы, произведённые в 2008 году.

Значительное увеличение объёма ссудной задолженности Банка (почти в 3 раза) и выполнение требований Банка России по формированию в 2009 году резерва на возможные потери по ссудам в размере 75% в 2008 году обусловили рост в 2,3 раза расходов по формированию резерва на возможные потери по ссудам. При этом в результате улучшения качества кредитного портфеля банка объём расходов по формированию резерва на возможные потери по ссудам. При этом в результате улучшения качества кредитного портфеля Банка объём расходов по формированию резерва на возможные потери по ссудам с учётом доходов от его восстановления остался на уровне 2008 года.

Динамично растёт валюта баланса Банка, которая к 1 января 2010 года превысила 1,0 трлн. руб. против 646 млрд. руб. на начало 2009 года. Продолжает наращиваться собственный капитал Банка. Его размер за год увеличился в 1,4 раза и достиг 29,6 млрд. руб.

Динамика основных статей отчета о прибылях и убытках за 2009 год в сравнении с 2008 годом:

- операционные доходы до создания резервов на возможные потери увеличились на 30,2%;

- чистый процентный доход вырос на 36,4%;

- чистый комиссионный доход увеличился на 10,0%;

- операционные расходы сократились на 2,8%;

- расходы по созданию резервов на возможные потери возросли в 2,9 раза;

- прибыль до уплаты налогов из прибыли без учета событий после отчетной даты составила 43,3 млрд. руб. против 136,9 млрд. руб. за 2008 год;

- чистая прибыль без учета событий после отчетной даты составила 36,2 млрд. руб. против 109,9 млрд. руб. за 2008 год.

Несмотря на непростую ситуацию в экономике по итогам 2009 года банк добился существенного роста доходов от операционной деятельности при одновременном сокращении операционных расходов. Операционный доход до создания резервов увеличился по сравнению с 2008 годом на 30,2% и достиг 647,2 млрд. руб. Основой роста доходов банка стало увеличение чистого процентного дохода на 36,4% до 456,8 млрд. руб.

Процентные доходы возросли за год на 33,5% до 768,4 млрд. руб., при этом темп их роста опережал темп роста процентных расходов. Рост процентных доходов обеспечен в основном увеличением доходов от кредитования юридических лиц (+42,1%), в то время как доходы по кредитам физическим лицам возросли незначительно (+4,4%) в результате сужения рынка потребительского кредитования.

Более чем двукратное увеличение портфеля ценных бумаг в течение года обусловило существенный рост процентных доходов по ним (в 1,7 раза). Это позволило в большей степени диверсифицировать доходы банка – доля доходов по ценным бумагам в общем объеме процентных доходов возросла с 5,6 до 7,2%.

Процентные расходы возросли на 29,5% до 311,6 млрд. руб. в основном за счет расходов по средствам банков и средствам физических лиц. Наиболее значительно возросли процентные расходы по средствам банков (в 3,9 раза), что было обусловлено привлечением в конце 2008 года субординированных кредитов от Банка России на общую сумму 500 млрд. руб. Рост расходов по средствам физических лиц (+20,6%) был обусловлен как увеличением объема привлеченных средств, так и ростом их стоимости в условиях кризиса. Объем процентных расходов по средствам юридических лиц по сравнению с 2008 годом несколько сократился (-4,4%).

Чистый комиссионный доход увеличился на 10,0% до 143,1 млрд. руб. в основном за счет роста комиссионных доходов, полученных по расчетным операциям, операциям кредитования юридических лиц, ведению счетов, операциям с банковскими картами, операциям с иностранной валютой и драгоценными металлами, операциям с ценными бумагами, банковским гарантиям. Снижение спроса на кредиты со стороны населения в условиях кризиса обусловило сокращение комиссионных доходов по операциям кредитования частных лиц. Также сократился объем комиссионных доходов по кассовым операциям физических лиц. Объем комиссий по документарным операциям, обслуживанию бюджетных счетов, валютному контролю, депозитарным и агентским услугам по сравнению с 2008 годом изменился незначительно.

Чистый доход от операций на финансовых рынках увеличился за год на 66,9% до 42,2 млрд. руб. Рост достигнут за счет доходов по торговым операциям с ценными бумагами и драгоценными металлами.

Жесткий контроль над операционными расходами позволил банку сократить их объем в 2009 году на 2,8% до 220,0 млрд. руб. Таких результатов банк добился, в основном, благодаря снижению расходов на персонал за счет оптимизации организационной структуры, а также удержанию низких темпов роста административно-хозяйственных расходов. Отношение операционных расходов к доходам по итогам года составило 34,0% против 45,5% годом ранее.

Банк продолжает придерживаться консервативной политики в части покрытия кредитных рисков. На формирование резервов в 2009 году банком направлено 383,9 млрд. руб., в т.ч. на резервы по кредитам – 361,5 млрд. руб., что в 3 раза превышает расходы на резервы по кредитам в 2008 году. Резервы создавались исключительно за счет доходов от операционной деятельности и не уменьшали капитал банка.

Вследствие значительных расходов на создание резервов прибыль банка снизилась по сравнению с предыдущим годом:

- Прибыль до уплаты налогов из прибыли за 2009 год без учета событий после отчетной даты составила 43,3 млрд. руб. (за 2008 год: 143,5 млрд. руб. без учета событий после отчетной даты и 136,9 млрд. руб. с учетом событий после отчетной даты)

- Чистая прибыль банка за 2009 год без учета событий после отчетной даты составила 36,2 млрд. руб. (за 2008 год: 108,2 млрд. руб. без учета событий после отчетной даты и 109,9 млрд. руб. с учетом событий после отчетной даты).

Активы банка за год увеличились на 5,8% до 7 110 млрд. руб. в основном за счет роста кредитного портфеля корпоративных клиентов и портфеля ценных бумаг. В то же время, созданные банком резервы по кредитам существенно уменьшили чистый кредитный портфель и, соответственно, активы банка.

Банк продолжал активное кредитование реального сектора экономики – за год российским предприятиям выдано кредитов на сумму около 4 трлн. руб., из них около 420 млрд. руб. выдано в декабре. Остаток кредитного портфеля юридических лиц с начала года увеличился на 6,7% до 4 249 млрд. руб. (по внутренней методике Сбербанка с 01.08.2009 в кредитный портфель юридических лиц включены договоры уступки прав требования по кредитам с отсрочкой платежа, далее – договоры цессии).

В целях активного развития операций кредитования и стимулирования спроса начиная со второго квартала т.г. банк последовательно снижает процентные ставки по кредитам во всех валютах. Тем не менее, спрос на кредиты в силу низкой деловой активности предприятий остается невысоким, что влияет на динамику кредитного портфеля банка.

Кроме того, со второго полугодия крупным российским компаниям вновь открылся мировой рынок заимствований, в результате чего банк столкнулся со значительными объемами досрочного погашения кредитов. По итогам ноября и декабря общий объем погашенных корпоративными заемщиками кредитов превысил объем выданных кредитов, что привело к сокращению портфеля за эти два месяца почти на 100 млрд. руб.

Тем не менее, банк увеличивает кредитный портфель корпоративных клиентов опережающими темпами по сравнению с рынком: по последним имеющимся сопоставимым данным за 11 месяцев 2009 года темп прироста кредитов корпоративным клиентам Сбербанка (6,9%) существенно превысил темп прироста данного сегмента российского рынка (1,3%). Это позволило Сбербанку за 11 месяцев увеличить свою рыночную долю с 30,5% до 32,2%.

Низкий спрос населения на кредиты в 2009 году обусловил снижение портфеля розничных кредитов на 6,9% до 1 170 млрд. руб. Стремясь к увеличению объемов розничного кредитования, со второй половины 2009 года банк начал отменять ограничения, введенные в разгар экономического кризиса. Так, было возобновлено кредитование в валюте, снижен первоначальный взнос по ипотечным и автокредитам, по ряду программ увеличены максимальные суммы и сроки кредитов и т.д. В декабре 2009 года банк снизил процентные ставки в иностранной валюте по ряду потребительских программ, ввел в действие новый кредитный продукт на цели реструктуризации задолженности по жилищным кредитам, внес изменения в условия предоставления Доверительных кредитов.

Результатом принимаемых мер стало снижение темпов сокращения розничного кредитного портфеля. Так, если в I и II кварталах 2009 года сокращение портфеля составило 3,8% и 2,9% соответственно, то по итогам III квартала портфель сократился на 0,3%, а по итогам IV квартала – на 0,03%. В декабре в большинстве регионов достигнут рост портфеля в пределах 1%.

Банк планирует дальнейшее повышение доступности розничных кредитов за счет либерализации условий кредитования и предложения новых продуктов. Уже в текущем, 2010 году, банком возобновлено кредитование физических лиц в иностранной валюте на цели приобретения жилья, снижены процентные ставки по ряду кредитов для участников зарплатных проектов.

Контроль принимаемых рисков позволяет банку поддерживать качество кредитного портфеля на приемлемом уровне. Удельный вес просроченной задолженности в кредитном портфеле клиентов на 1 января 2010 составил 4,4% (как с учетом, так и без учета договоров цессии). Объем созданных банком резервов на возможные потери по кредитам увеличился за 2009 год с 230 до 589 млрд. руб. По состоянию на 1 января 2010 года объем резервов превысил объем просроченной ссудной задолженности в 2,5 раза (на 1 января 2009 года – в 2,6 раза).

Портфель ценных бумаг с начала года увеличился в 2,1 раза до 1 052 млрд. руб. в основном за счет приобретения корпоративных облигаций, ОФЗ и ОБР. Это позволило диверсифицировать активы банка и повысить долю доходов от операций с ценными бумагами в совокупных доходах. С начала года банк увеличил вложения в корпоративные облигации в 3,5 раза до 296 млрд руб. Банк приобретал облигации ведущих российских эмитентов различных отраслей, финансируя тем самым национальную экономику. Пик приобретений корпоративных облигаций пришелся на III квартал 2009 года. В IV квартале в целях размещения избыточной ликвидности банком также были приобретены ОБР и ОФЗ на общую сумму около 320 млрд. руб., что привело к увеличению портфеля государственных ценных бумаг к концу года в 2,0 раза до 640 млрд. руб.

В структуре портфеля ценных бумаг банка доля корпоративных облигаций за год возросла с 17 до 28%, доля государственных ценных бумаг и субфедеральных облигаций сократилась с 80% до 70%. Доля акций в портфеле ценных бумаг банка составляет чуть более 1%.

Остаток привлеченных средств физических лиц увеличился за год на 20,9% до 3 776 млрд. руб. В абсолютном выражении прирост составил 652 млрд. руб., из которых на декабрь пришлось 232 млрд. руб., что обусловлено проведением российскими предприятиями и организациями различных выплат своим сотрудникам, приуроченных к концу года. Стабильный приток средств физических лиц обеспечил высокий уровень ликвидности банка и позволил полностью компенсировать отток средств корпоративных клиентов (-76 млрд. руб. за год) и отказаться от привлечения ресурсов от Банка России, которое имело место в I полугодии 2009 года.

Средства корпоративных клиентов сократились за год на 4,2% до 1 724 млрд руб., в основном за счет оттока средств с расчетных счетов в первом полугодии 2009 года. Во втором полугодии остаток средств юридических лиц начал постепенно восстанавливаться: прирост за III квартал составил +2,6%, за IV квартал +2,7%.

Средства банков сократились за год на 31,3% до 645 млрд. руб. за счет возврата во II квартале 2009 года всех краткосрочных средств, привлеченных от Банка России в период острой фазы кризиса для поддержания ликвидности. По состоянию на 1 января 2010 года на балансе банка остаются только средства, полученные от Банка России в виде долгосрочных субординированных кредитов в конце 2008 года общим объемом 500 млрд. руб.

Собственные средства (капитал) банка, рассчитываемые по Положению Банка России № 215-П, по оперативным данным за декабрь сократились на 1,3% до 1 323 млрд. руб. На изменение величины капитала в декабре повлияли следующие факторы:

- сключение из расчета дополнительного капитала оставшейся части субординированного кредита, привлеченного в 2005 году в форме облигаций участия в субординированном кредите, и который предполагается полностью погасить в феврале 2010 года (-15,5 млрд. руб.)

- приобретение дочернего банка в республике Беларусь (-8,5 млрд. руб.)

- включение в расчет дополнительного капитала полученной в декабре чистой прибыли (+17,7 млрд. руб.)

На изменение величины совокупного капитала повлияло также превышение дополнительного капитала над основным, в результате чего источники дополнительного капитала были включены в расчет совокупного капитала не в полном объеме.

В целом за год капитал увеличился на 14,4% в основном за счет перевода подтвержденной аудитором чистой прибыли за 2008 год из дополнительного капитала в основной, включения в расчет дополнительного капитала прироста стоимости имущества согласно переоценки, проведенной по состоянию на 1 января 2009 года, а также заработанной в 2009 году чистой прибыли.

Достаточность капитала банка на 1 января 2010 года по оперативным данным находится на уровне около 23%.