- •Санкт-Петербург

- •Содержание

- •Глава 1. Основные понятия 5

- •Глава 2. Балансы основных фондов 11

- •Глава 3. Статистика природных ресурсов и охраны окружающей среды 18

- •Введение

- •Глава 1. Основные понятия

- •1.1. Национальное богатство, его состав

- •1.2. Основные фонды

- •1.3. Учет и оценка основных фондов

- •1.4. Износ и амортизация основных фондов

- •Глава 2. Балансы основных фондов

- •Показатели, характеризующие движение основных фондов.

- •Коэффициент годности (Кгодн) характеризует степень годности основных фондов:

- •Показатели эффективности использования основных фондов

- •Глава 3. Статистика природных ресурсов и охраны окружающей среды

- •Заключение

- •Литература

1.3. Учет и оценка основных фондов

Учет основных фондов ведется в натуральном и денежном выражении. Единицей учета является инвентарный объект.

Для учета основных фондов в денежном выражении применяют следующие виды их оценки:

-

Полная первоначальная стоимость – фактическая стоимость ввода в действие объектов основных фондов. Выражает фактические денежные расходы на возведение зданий, сооружений и на приобретение, доставку к месту назначения, установку (включая устройство фундаментов, опор) и монтаж машин, оборудования и других видов основных фондов в ценах, действовавших в период строительства или на момент приобретения этих объектов.

-

Полная восстановительная стоимость определяется затратами на воссоздание новых основных фондов и учитывается при их переоценке, исходя из реально сложившихся условий воспроизводства основных фондов: договорных цен и сметных расценок на проведение строительно-монтажных работ, оптовых цен на строительные материалы, топливо, энергию, машины, оборудование и т.п., транспортных тарифов и т.д.

-

Остаточная первоначальная стоимость основных фондов – это стоимость основных фондов на данный момент за вычетом суммы износа, образовавшейся к этому моменту. Остаточная первоначальная стоимость меняется по мере износа объектов основных фондов, а также в связи с их расширением, модернизацией, реконструкцией.

-

Восстановительная стоимость за вычетом износа (остаточная восстановительная стоимость) – стоимость основных фондов, не перенесенная на созданный продукт. Определяется по результатам переоценки основных фондов как разница между полной восстановительной стоимостью основных фондов и денежной оценкой износа, по данным бухгалтерского учета.

-

В учетной практике выделяют понятие балансовой стоимости основных фондов, которая представляет собой стоимость основных фондов на момент зачисления их на баланс предприятия. Балансовая стоимость представляет смешанную оценку основных фондов, т.к. часть основных фондов отражается по восстановительной стоимости, а другая часть – по первоначальной стоимости.

1.4. Износ и амортизация основных фондов

В процессе функционирования основных фондов происходит их износ: физический и моральный. Физический износ происходит в результате эксплуатации основных фондов и под воздействием природных условий. Моральный износ происходит в результате научно-технического прогресса. Выделяют два вида морального износа [4]:

-

Моральный износ первого вида, наступает вследствие удешевления производства действующих основных фондов за счет роста производительности труда в отраслях, производящих средства труда.

-

Моральный износ второго вида наступает в результате создания новых, более совершенных средств труда, которые превосходят по своим технико-экономическим параметрам действующие основные фонды.

Для определения величины износа в денежном выражении рассчитываются показатели амортизации:

-

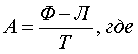

Годовая сумма амортизации (А):

-

Ф – полная стоимость основных фондов может быть как первоначальная, так и восстановительная;

-

Л – ликвидационная стоимость основных фондов за вычетом расходов на их демонтаж;

-

Т – нормальный срок службы основных фондов (амортизационный период).

-

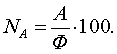

Годовая норма амортизации, в процентах (NA):

-

Месячные показатели суммы и нормы амортизации определяются путем деления соответствующих годовых показателей на 12.

Амортизационные начисления производятся на предприятиях ежемесячно, начиная с 1-го числа следующего за вводом месяца и прекращаются с 1-го числа следующего месяца после выбытия основных фондов.

Для начисления амортизации могут применяться разные методы: линейный метод, метод ускоренной амортизации, метод по понижающим коэффициентам.

-

Линейный метод характеризуется одинаковой величиной ежегодных амортизационных отчислений (А), которые рассчитываются путем умножения нормы амортизации на полную первоначальную (восстановительную) стоимость:

А = NA · Ф

Применение этого метода оправдано при равномерном износе основных фондов в течение всего срока их эксплуатации, что на практике бывает крайне редко.

-

При методе ускоренной амортизации сумма амортизационных отчислений рассчитывается от остаточной стоимости основных фондов по удвоенным нормам амортизации.

Пример: полная балансовая стоимость оборудования определенного вида составляет 80 млн. руб., годовая норма амортизации – 12 %. Определим суммы амортизационных отчислений по методу ускоренной амортизации:

1) в первый год эксплуатации:

А1 = Ф · NA · 2 = 80 · 0,12 · 2 = 19,2 (млн. руб.)

2) во второй год эксплуатации:

А2 = (Ф – А1) · NA · 2 = (80 – 19,2) · 0,12 · 2 = 17,0 (млн. руб.)

3) в третий год эксплуатации:

А3 = (Ф – А1 – А2 )· NA · 2 = (80 – 19,2 – 17,0) · 0,12 · 2 = 12,9 (млн. руб.)

Расчет таким образом выполняется до полного переноса стоимости основных фондов на стоимость готовой продукции. Если бы применили линейный метод, то ежегодно сумма амортизационных отчислений составляла бы 9,6 млн. руб. (80 · 0,12 = 9,6).

Сущность метода начисления амортизации по понижающим коэффициентам заключается в уменьшении показателя нормы амортизации, и в результате уменьшается годовая сумма амортизационных отчислений. Предельный понижающий коэффициент равен 0,5.

Амортизационные отчисления являются источником для воспроизводства основных фондов.