- •3. Неразменные деньги представляют собой денежные знаки, замещающие в обращении полноценные деньги и выступающие как знаки кредита.

- •1. Платежные поручения.

- •3. Расчеты чеками

- •4. Эмиссия и выпуск денег в хозяйственный оборот

- •5. Типы денежных систем. Денежная система России.

- •2. Инфляция по степени интенсивности бывает следующих видов:

- •6. Сущность кредита. Функции и законы кредита. Границы кредита.

- •Формы кредита

- •Виды кредита

5. Типы денежных систем. Денежная система России.

Денежная система - это форма организации денежного оборота в стране, сложившаяся исторически и закрепленная национальным законодательством.

Денежные системы государств возникают и эволюционируют по мере развития видов и форм денег.

Можно дать следующую классификацию основных типов денежных систем:

товарные денежные системы;

система металлического обращения, при которой денежный товар непосредственно обращается и выполняет все функции денег, а кредитные деньги размены на металл;

фидуциарные системы ( бумажные и кредитные, электронные), при которых золото вытеснено из обращения.

Кроме названных основных типов денежных систем, существуют их смешанные и переходные разновидности.

Товарные денежные системы формируются нас самых ранних этапах развития товарного хозяйства и государства. Содержание товарных денежных систем в значительной мере обуславливается природной средой обитания. В зависимости от вещного вида товаров, которые призваны играть роль денег, они подразделяются на речные, морские, лесные и т.д.

Развитие способов обработки металлов, повышение их роли в хозяйственной жизни общества приводит к переходу от товарных денежных систем к металлическим.

Металлические

денежные

системы

классифицируют в зависимости от того,

какой металл играет роль денег.

Развитые металлические денежные системы

исторически учреждались на основе меди,

серебра и золота.

В зависимости от того, какое число металлов было принято в стране для выполнения роли денег, различают следующие типы денежных систем при металлическом обращении:

Монометаллизм. Денежная система, при которой один денежный металл является всеобщим эквивалентом и основой денежного обращения. В обращении находятся монеты и знаки стоимости, разменные на этот металл.

Биметаллизм. Денежная система, при которой законодательно закрепляется роль денег за двумя металлами - золотом и серебром .

Биметаллизм существовал в трех разновидностях:

система параллельной валюты. Соотношение между золотыми и серебряными монетами устанавливалось стихийно в соответствии с рыночной ценой на эти металлы;

система двойной валюты. Соотношение межу металлами устанавливалось государством и в соответствии с этим производилась чеканка монет из золота и серебра.

система «хромающей» валюты. Государство отказывается от чеканки монет какого-либо денежного металла. Вместе с тем в обращении используются и золотые, и серебряные монеты.

Развитие товарного хозяйства требовало устойчивых денег, единого всеобщего эквивалента, в связи с чем биметаллизм уступил место монометаллизму.

Исторически переход от серебряного монометаллизма к золотому совершался в течение длительного периода времени и характеризовался господством биметаллических денежных систем.

Разновидности золотого монометаллизма

|

Золотомонетный стандарт |

Золотослитковый стандарт |

Золотодевизный стандарт |

|

1) Внутри страны обращается полноценная золотая монета, выполняющая все функции денег; 2) допускается свободная чеканка золотых монет с фиксированным золотым содержанием для частных лиц; 3) неполноценные деньги по их нарицательной стоимости неограниченно размениваются на золото; 4) допускается неограниченное движение золота и иностранной валюты между лицами и странами |

1) В обращении отсутствуют золотые монеты и их свободная чеканка; 2) обмен неполноценных денег производится только на золотые слитки |

1) В обращении отсутствуют золотые монеты и запрещается их свободная чеканка; 2) неполноценные деньги обмениваются на иностранную валюту (девизы), разменную на золото |

«Урезанные» формы золотого стандарта просуществовали недолго. В результате мирового экономического кризиса (1929- 133 гг.) были ликвидированы все формы золотого монометаллизма и утвердилась система неразменных и не обеспеченных золотом кредитных и бумажных денег. С середины 30 годов XX в. в мире начинают функционировать денежные системы, основанные на обороте неразменных кредитных денежных знаков - фидуциарные системы.

Основным видом денег в развитых странах мира являются безналичные деньги. Они вытесняют наличные деньги в силу своего удобства и безопасности. Соответственно, и современная денежная система приобрела черты фидуциарной, то есть системы с деньгами без золотого обеспечения. Современная мировая экономика столь велика и разнообразна, что золото не в состоянии играть роль мировых денег, роль меры стоимости товаров по многим причинам. В том числе потому, что в современной экономике существенно изменилась шкала ценностей и приоритетов. Приоритетами стали величина и качество человеческого капитала и ВВП (технологий, товаров и услуг). Не случайно то обстоятельство, что золотовалютные резервы передовых стран мира невелики, за исключением восточно-азиатских стран во главе с Японией (см. табл.5.3.1). Но это в основном страны с догоняющими экономиками (исключение Япония и Сингапур, которые уже сумели догнать передовые страны по уровню развития) и своеобразным менталитетом. В то же время все ведущие европейские страны в сумме имеют золотовалютные резервы меньшие, чем у Тайваня, а США - много меньшие, чем у Мексики, Индии или России. Причем, доля золота в них не превышает 10%.

Эффективность и стабильность современных экономик определяют новые факторы и ценности: человеческий капитал (образование, наука, менталитет и культура, здоровье населения и т.д.), высокие технологии, инновационный потенциал страны, уровень и качество жизни населения, развитая инфраструктура, развитые институты страны, высокий уровень и качество ВВП, а не накопленные золото и валюта. Золотовалютные резервы служат определенным гарантом стабильности у развивающихся стран. В то время как передовые страны мира имеют саморазвивающиеся экономики и гражданские общества, базирующиеся на ценностях и факторах экономики знаний, информационной экономики, инновационной экономики, достижениях науки и техники, которые являются более «стабильной валютой», чем золото, доллар или евро.

Таблица 5.3.1. Крупнейшие золотовалютные резервы стран мира в 2008г.

|

Страна |

Резервы, млрд. долл. |

|

Китай |

2033 |

|

Япония |

954 |

|

Россия |

448 на 7.12.09. |

|

Индия |

274 |

Наличные деньги пока сохраняют достаточно важное значение для экономик развивающихся стран. Для них и осуществляют в основном эмиссию наличных долларов США. Например, в России объем наличных долларов превосходит их сумму в самих США. Ведущим странам Европы (зоны евро) и США подобная ситуация очень выгодна. Их банкноты, не обеспеченные золотом, являются реальным средством накопления и хранения результатов трудовой деятельности остальных стран мира (т.е. их валюта - «сокровище» в историческом понимании для других стран). И это - одно из существенных конкурентных преимуществ развитых стран мира и их финансовых систем.

Основным видом наличных денег в настоящее время являются банкноты, а также монеты. Право на выпуск банкнот законодательно закреплено за центральными банками. Банкноты имеют обеспечение в форме активов центрального банка, а также косвенно ВВП страны. Золотого обеспечения банкноты не имеют, хотя золото продолжает играть роль резервной мировой валюты и входит в состав золотовалютных резервов стран мира. Продажа банкнот осуществляется по номиналу.

В некоторых странах центральные банки помимо эмиссии банкнот осуществляют чеканку монет.

В настоящее время казначейские билеты сохранились только в США и Бельгии и выпускаются министерством финансов для финансирования бюджетных расходов.

ЦБ планируют ориентиры роста денег, наряду с планированием уровня инфляции и других параметров.

Наличные деньги в развитых странах мира составляют небольшую долю всех денег, и их значение и роль продолжают снижаться. И этот процесс является основной долгосрочной закономерностью и тенденцией в части обращения наличных денег. Безналичные деньги и ценные бумаги, в т. ч. документарные, вытесняют из обращения наличные деньги. Поэтому в развитых странах прогнозируется в основном денежная масса (денежный агрегат М2).

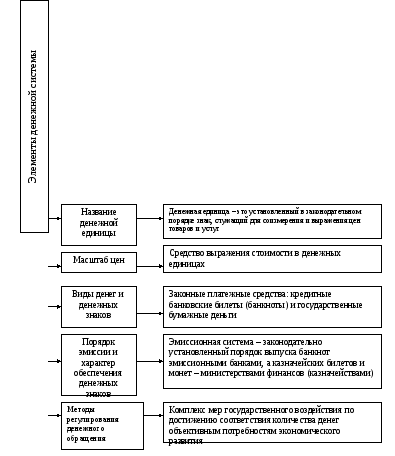

На базе принципов управления денежной системой формируются элементы национальной денежной системы.

Принципы управления денежной системой представляют собой совокупность правил, руководствуясь которыми государство организует денежную систему страны.

Раскроем их.

Реализация принципа централизованного управления национальной денежной системой позволяет на основе потребностей развития ставить общие цели и принимать выгодные для экономики страны в целом решения.

Принцип прогнозного планирования денежного оборота означает, что планы денежного оборота подготавливаются как совокупность общих оценок на базе научных представлений о состоянии и перспективах национальной экономики или отдельных ее секторов в будущем. Создание достоверного макроэкономического прогноза — одна из важнейших и самых сложных задач управления. Такие прогнозные планы не имеют директивного характера, и для их реализации не создаются специальные органы административного управления.

Вместе с тем основной финансовый план государства — государственный бюджет — оформляется законодательно и носит директивный характер. Исполнение госбюджета возлагается на правительство в целом и Министерство финансов.

Принцип устойчивости и эластичности денежного оборота означает, что изменение массы денег, находящихся в обороте, должно коррелироваться с потребностями национальной экономики: возрастать при увеличении потребности, уменьшаться при сокращении потребности с таким расчетом, чтобы не допускать инфляции.

Принцип кредитного характера денежной эмиссии обязывает, во-первых, проводить дополнительные выпуски денежных знаков — как наличных, так и безналичных, только в результате проведения банками кредитных операций, во-вторых, не допускать в оборот денежные знаки из иных источников, включая казначейство государства.

Принцип обеспеченности денежных знаков, выпускаемых в оборот, предполагает, что все заменители реальных денег — денежные знаки — обеспечены различными банковскими активами (золотом и другими драгоценными металлами, свободно конвертируемой валютой, товарно-материальными ценностями, ценными бумагами, долговыми обязательствами и др.).

Принцип неподчиненности правительству Центрального банка и его подотчетности парламенту страны связан с принципом государственного строительства, состоящим в разделении властей. Он выражается в том, что Центральный банк страны является структурой, контролируемой парламентом, законодательным органом власти, административно не подчинен -исполнительной власти, т. е. правительству или какому-либо иному органу. Только в этом случае Центральный банк способен выполнять функцию поддержания устойчивого курса национальной валюты, соответствующего тенденциям в развитии экономики страны. Если зависимость на практике не обеспечивается, правительство получает возможность осуществлять бесконтрольную эмиссию денежных знаков, денежное обращение подвергается угрозе кризиса и разрушения.

Принцип предоставления правительству денежных средств только в порядке кредитования выражается в том, что Центральный банк не финансирует правительство. В случае предоставления средств они выделяются, во-первых, на условиях кредитования и, во-вторых, под определенное обеспечение (государственные ценные бумаги, государственные товарно-материальные ценности, объекты недвижимости и пр.) с целью их гарантированного возврата. В результате ставятся преграды для эмиссионного покрытия дефицита бюджетов всех уровней.

Принцип комплексного использования инструментов денежно-кредитного регулирования декларирует широкие возможности для Центрального банка области поддержания устойчивости денежного оборота.

Принцип надзора и контроля за денежным оборотом — неотъемлемая функция системы государственного управления. Постоянный непрерывный надзор и контроль осуществляется уполномоченными государственными орлами (финансовыми, налоговыми, банковскими и др.) за наличным и безличным денежным оборотом.

Принцип функционирования исключительно национальной валюты на территории страны пронизывает все законодательные акты, относящиесяденежному обращению внутри государства. В соответствии с ним законными на территории страны являются только те платежи, которые произведены национальной валюте. Население имеет право покупать и продавать иностранную валюту за валюту своей страны, накапливать ее, хранить на вкладах в банках, использовать в качестве платежного средства за рубежом.

На базе рассмотренных принципов формируются элементы национальной денежной системы.

Денежная система Российской Федерации функционирует в соответствии с правовыми основами, заложенными Конституции РФ, федеральными законами, нормативными актами Президента РФ, Правительства РФ, Банка России.

Основные элементы современной денежной системы РФ:

Для современных денежных систем бумажных и кредитных денег характерно:

Вытеснение золота как из внешнего, так и из внутреннего оборота и оседание его в резервах;

Выпуск наличных и безналичных денег осуществляется на основе кредитных операций банков;

Развитие безналичного денежного оборота и сокращение наличного денежного оборота;

Создание и развитие механизмов денежно-кредитного регулирования денежного оборота со стороны государства.

Современное устройство денежной системы Российской Федерации является результатом ряда денежных реформ. Денежная система Российской Федерации основывается на признании в качестве официальной денежной единицы рубля. Введение в обращение на территории страны иных денежных знаков запрещено законом. Официальное соотношение, между рублем и золотом, другими драгоценными металлами не устанавливается. Исключительное право выпуска наличных денег, изъятия их из обращения принадлежит Банку России. Видами денег, имеющих законную платежную силу, являются: банковские билеты (банкноты) и металлическая монета, которые обеспечиваются активами ЦБ РФ. Один рубль делится на 100 копеек. Курс рубля по отношению к иностранным валютам определяется Центральным банком России и публикуется в официальных правительственных изданиях.

Правительство РФ совместно с Банком России разрабатывает основные направления экономической политики, в том числе денежно-кредитной. Планирование денежного обращения осуществляется на основе прогнозных расчетов баланса денежных доходов и расходов населения и прогнозов кассовых оборотов банков.

Регулирование денежного обращения осуществляется Банком России посредством использования таких инструментов как:

Установление процентных ставок по операциям ЦБ РФ (ставки рефинансирования, ставки по депозитным операциям, ставки по ломбардным кредитам, ставки «репо» и т.д.).

Изменение нормативов обязательных резервов.

Операции на открытом рынке.

Рефинансирование кредитных организаций.

Валютные интервенции.

Установление ориентиров роста денежной массы.

Прямые количественные ограничения (лимиты на рефинансирование банков, проведение банками отдельных операций).

Причины и сущность инфляции, формы ее проявления.

Инфляция представляет одну из наиболее острых проблем современного развития экономики во многих странах мира.

Инфляция — это повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса. Инфляция — это дисбаланс между совокупным спросом и совокупным предложением, выражаемый в росте цен, не связанный с повышением качества товаров.

Инфляция – нарушение закона денежного обращения, вызванное диспропорциями в процессе общественного воспроизводства и экономической политикой и проявляющееся в избытке денежной массы в обращении по сравнению с реальными потребностями в них оборота, обесценении денег.

Хотя причины инфляции коренятся в сфере воспроизводства, она непосредственно проявляется в денежной сфере. Денежный оборот как бы проверяет течение народнохозяйственного процесса и остро реагирует на нарушения его пропорций и закона денежного обращения переполнением сферы обращения избыточной массой денежных знаков и их обесценением

Все факторы-причины, которые вызывают инфляцию, можно подразделить на две группы: денежные и неденежные. Денежные факторы вызывают превышение денежного спроса над товарным предложением, в результате чего происходит нарушение требований закона денежного обращения. Неденежные факторы ведут к первоначальному росту издержек и цен товаров.

Причины возникновения инфляции связаны с диспропорциями между:

Накоплением и потреблением;

Спросом и предложением;

Доходами и расходами государства;

Источниками ссудных капиталов и их использованием

Денежной массой в обращении и потребностями национального хозяйства.

Классификация инфляции:

1. В зависимости от преобладания факторов той или иной группы различают два типа инфляции: инфляцию спроса и инфляцию издержек. Инфляция спроса означает нарушение равновесия между спросом и совокупным предложением со стороны спроса, т. е. избыток средств наталкивает на ограниченное предложение и как результат — повышение цен.

Инфляция издержек означает рост цен вследствие увеличения издержек производства. Структурная инфляция сочетает инфляцию спроса и издержек, и в ее основе лежат процессы, связанные с изменениями структуры спроса