- •1 Теоретичні основи оцінки ефективності діяльночті комерційного банку

- •1.1 Історія утворення і розвитку пат кб ,,ПриватБанк”

- •1.2 Cутність і пояття ефективності діяльності банку

- •1.3 Особливості банка як суб’єкта на ринку

- •1.4 Ocнoви кoреляцiйнo-регреciйнoгo аналiзу

- •2.2 Аналіз ринку банківських послуг

- •2.3 Аналіз маркетингових стратегій у банківській системі

- •Сутність стратегічного маркетингу і структура його елементів

- •Особливості банківського маркетингу

- •Діагностика конкурентоспроможності підприємства на прикладі пат кб ,,ПриватБанк”

- •3.1 Аналіз стану конкурентоспроможності банку

- •3.2 Застосування swot- аналізу для визначення конкурентоспроможності роботи пат кб ,,ПриватБанк"

1.2 Cутність і пояття ефективності діяльності банку

В останньому десятилітті проблеми оцінювання ефективності функціонування фінансових інститутів стали досить актуальними і часто досліджуються у світовій економічній літературі. Тільки протягом 90-х рр. минулого століття було опубліковано понад 130 статей, присвячених аналізу ефективності фінансового сектору в 21 країні. Об’єктом усіх цих досліджень є діяльність фінансових інституцій у розвинених країнах. Аналогічні явища в країнах з перехідними економіками, особливо в країнах Східної Європи та СНД, поки що залишаються поза увагою вчених. Водночас в Україні проблема пошуку способів підвищення ефективності банківської діяльності набирає винятково великої ваги, адже 2000 рік вітчизняна система комерційних банків завершила зі збитками.

Так, за результатами діяльності 2000 р. загальні збитки комерційних банків становили 508,1 млн грн. і перевищили суму прибутків у 478,5 млн грн. Таким чином, уперше за десять років незалежності України фінансовим результатом діяльності системи комерційних банків стали збитки в сумі 29,6 млн грн. (або 5,45 млн дол.). Завершили 2000 р. зі збитками 12 комерційних банків або 7,8 % від загальної їх кількості. У сумі збитків 64 % (325,4 млн грн.) — частка банку «Слов’янський», 19 % — банку «Україна», 5,6 % — Ощадбанку. Інші 142 банки хоч і мали прибутки, але їх забракло навіть для того, щоб перекрити збиткову діяльність окремих банків. Очевидно, що критична ситуація, яка склалася в банківській системі України в 2000 р., потребує глибокого та всебічного аналізу.

Зазначимо, що з початком економічних реформ в Україні почалося падіння обсягів виробництва. На такому тлі діяльність комерційних банків видавалася досить успішною. Проте фінансова криза 1998 р. негативно позначилася на основних макроекономічних показниках, що не могло не вплинути на діяльність усіх суб’єктів господарювання. Негативні тенденції виявилися і в банківському секторі. Починаючи з 1998 р. показники прибутковості активів та капіталу почали досить стрімко знижуватися. Так, якщо на початку 1998 р. прибутковість банківських активів становила 8,83 %, то за результатами 2000 р. цей показник набрав від’ємного значення (–0,05 %) річних. Для порівняння наведемо такі дані: балансовий прибуток лише одного промислового підприємства — Маріупольського металургійного комбінату ім. Ілліча в 2000 р. становив 821,3 млн грн., або 172 % від прибутків, отриманих всією банківською системою (478,5 млн грн.). Отже, погляди на банківську систему як на одну з високоприбуткових сфер підприємницької діяльності, що сформувалися в суспільстві в попередній період, уже не відповідають дійсності.

Погіршання фінансових результатів діяльності комерційних банків проти попереднього періоду, на думку фахівців НБУ, пояснюється такими чинниками, як надмірний приріст адміністративних витрат та недостатнє нарощування доходів за необхідності формування резервів під активні операції. Результати проведеного аналізу структурних змін у балансі банків свідчать, що такі висновки потребують уточнення та деталізації. Звертаючись до дослідження категорії ефективності, слід зазначити, що хоч ця проблематика традиційно перебуває в центрі уваги економічної науки, а термін «ефективність» досить часто вживається в спеціальній літературі, але загальновживаного визначення цього поняття не існує. Здебільшого під ефективністю розуміють співвідношення результатів (вигід) та витрат. Так, у словниках економічна ефективність трактується як «результативність економічної діяльності, що характеризується відношенням отриманого економічного ефекту (результату) до витрат ресурсів, які зумовили отримання цього результату».

Ефективність належить до системних категорій і відображає рівень реалізації функцій тієї чи іншої системи. Тому набір економічних показників, які характеризують ефективність, визначається метою та специфікою функціонування конкретного виду систем та їх елементів. Крім того, визначення ефективності залежить від рівня деталізації досліджень і може стосуватися діяльності системи в цілому або ефективності виконання системою окремої функції. Відповідно до цього в процесі аналізу застосовуються різноманітні вимірники ефективності (коефіцієнти, індекси) та методичні прийоми досліджень.

Аналіз ефективності банківської діяльності залишається й досі складною проблемою як у теоретичному, так і в прикладному аспектах. Зокрема, прибутковість, яку традиційно заведено сприймати як свідчення ефективної діяльності, є лише одним з аспектів оцінювання діяльності банку, і тому вона не може вважатися остаточним показником ефективності. Для банків як установ, діяльність котрих значною мірою залежить від довіри клієнтів і котрі розпоряджаються суттєвою частиною суспільного капіталу, важливе значення мають характеристики надійності та стабільності.

Під цим кутом зору стратегічна мета діяльності банку визначається як зниження ризику за умови збереження певного рівня прибутковості, що забезпечує банкам досягнення адекватної рівноваги за умов швидкозмінного ринкового середовища. З цього випливає, що ефективність визначатиметься мірою реалізації названої мети. Зазначимо, що за обставин, які склалися в нашій країні, орієнтація на стабільність видається найбільш виваженою стратегією. Отже, підсумкова оцінка ефективності діяльності як окремого банку, так і банківської системи в цілому, має ґрунтуватись на аналізі співвідношення прибутків та ризиків.

У цьому зв’язку зарубіжні вчені підкреслюють, що «для аутсайдера (тобто особи, що не володіє конфіденційною інформацією) оцінка банку є складною за браком повної і точної інформації про ризики, на які наражаються банки, а саме: про відсотковий, валютний, кредитний ризик, про діловий ризик (ризик «виснаження» прибутку банку) і ризик позабалансових видів діяльності або обумовлених вимог». У зовнішньому аналізі в основному використовуються дві групи показників ризику: статистичні величини (варіація, дисперсія, коефіцієнт бета) або непрямі показники ризикованості діяльності банку — співвідношення власних і залучених коштів, залежність від міжбанківського кредитування, коефіцієнти ліквідності та платоспроможності банку та ін. Зазначимо, що статистичні прийоми вимірювання ризиків не дуже придатні для використання в Україні, насамперед за браком необхідного масиву історичної інформації (тривалість якого має становити близько 30 років). Сформувати та обробити такі інформаційні масиви непросто, тому для більшості користувачів найдоступнішими і найуживанішими залишаються непрямі показники ризику.

Для інсайдерів проблеми аналізу ефективності банківської діяльності пов’язані з формуванням механізмів трансфертного ціноутворення та адекватною оцінкою ефективності внутрішньобанківського обороту коштів. Отже, проблема оцінки ефективності діяльності сучасного банку залишається в центрі уваги вчених і її ще й досі остаточно не розв’язано.

В економічній літературі пропонуються різноманітні підходи до аналізу ефективності банківської діяльності, але найпопулярнішою є методика декомпозиційного аналізу прибутковості власного капіталу (return on equity decomposition analysis), або модель Дюпона. Методика декомпозиційного аналізу досліджує залежність між показниками прибутковості і ризику банку та виявляє вплив окремих чинників на результати його діяльності. Важливо, що цей аналіз можуть проводити не лише внутрішні, а й зовнішні користувачі, адже розрахунок показників здійснюється за даними фінансової звітності. Крім того, керівництво банку може використати цей підхід для визначення цільових рівнів прибутковості банку в процесі планування фінансової діяльності.

Зазначимо, що методика декомпозиційного аналізу прибутковості власного капіталу в тій чи іншій формі застосовується в більшості наукових досліджень банківської діяльності, хоч автори і користуються різними назвами для її позначення. Так, П. Роуз трактує цей підхід як «аналіз структури показників прибутковості банку». Дж. Сінкі вживає назву «модель ПНК (прибуток на капітал)» . У публікаціях на пострадянському просторі користуються такими визначеннями, як «факторний аналіз норми прибутку на капітал», «оцінка впливу узагальнюючих показників діяльності банку на величину отриманого за звітний період прибутку», «дюпонівська система фінансового аналізу».

З огляду на те, що методика декомпозиційного аналізу дає змогу реалізувати загальні методологічні засади банківського аналізу, тобто оцінити діяльність банку в координатах «прибуток — ризик», треба докладніше спинитися на розгляді цього підходу. Ми проаналізуємо також за цією методикою ефективність української банківської системи в цілому та порівняємо з аналогічними показниками діяльності банків у інших країнах.

Для аналізу ефективності банківської діяльності найважливішими є показники прибутковості активів (return of assets — ROA) і прибутковості капіталу (return on capital / equity — ROE). Вони істотно впливають на ринкову ціну акцій банку, тому в процесі аналітичних досліджень їм приділяють особливу увагу. Дж. Сінкі навіть стверджує, що «прибуток на активи є вичерпним показником ефективності роботи банку з погляду бухгалтерського обліку» .

У літературі трапляються й інші назви цих показників — рентабельність або дохідність активів (капіталу). Так, в «Економічному словнику» вживається подвійна назва «дохідність / прибутковість активів» (капіталу). У «Фінансовому словнику» у цьому ж сенсі автори використовують поняття рентабельності активів (капіталу). Для запобігання термінологічним неточностям надалі ми користуватимемось лише однією назвою — прибутковість активів (капіталу).

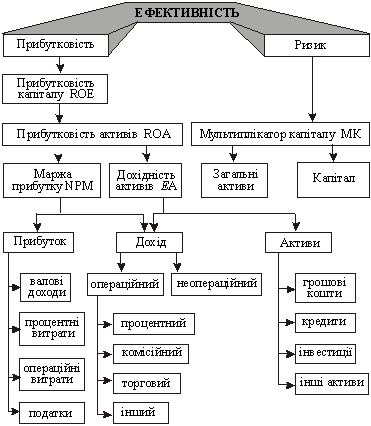

Схематично логічно-структурну модель факторного аналізу ефективності діяльності комерційного банку, орієнтовану на загальновживані у вітчизняній практиці підходи до групування банківських доходів та витрат, показано на рисунок 1.1.

Рисунок 1.1. Логічно-структурна модель факторного аналізу ефективності діяльності комерційного банку

Оцінка ефективності банківської діяльності є одним із найважливіших завдань економічного аналізу, вирішення якого ґрунтується на застосуванні методу коефіцієнтів. Сутність методу коефіцієнтів полягає у побудові системи взаємозв’язаних показників, які всебічно характеризують стан і динаміку об’єкта дослідження. Розраховані коефіцієнти дають змогу фінансовому аналітику поглибити висновки про фінансовий стан банку, оскільки абсолютні значення дають повну картину лише у виняткових випадках.

Показники ефективності розраховують за результатами діяльності банку за рік. При розрахунках за квартал чи півріччя показники необхідно приводити до річного рівня.

Основними показниками, які характеризують прибутковість банку, є такі:

норма прибутку на капітал (рентабельність капіталу);

рентабельність (прибутковість) активів;

рентабельність витрат;

чистий спред;

чиста процентна маржа;

рівень іншого операційного доходу.

Ці показники та розглянуті вище коефіцієнти загальної дохідності активів та дохідності процентних активів дають змогу досить повно охарактеризувати діяльність банку з погляду її ефективності.