- •Современное мировое хозяйство: понятие, структура и основные показатели развития. Формирование и этапы развития мирового хозяйства.

- •Основные понятия.

- •Субъекты мирового хозяйства

- •Государство.

- •Транснациональные компании (тнк)

- •Международные экономические организации.

- •Региональные интеграционные объединения.

- •Основные показатели развития мирового хозяйства

- •Подсистемы мирового хозяйства. Критерии классификации стран.

- •Классификация стран мировой экономики.

- •Формирование и этапы развития мирового хозяйства.

- •Международное разделение труда и интернационализации хозяйственной жизни. Регионализация мировых хозяйственных связей.

- •Международное разделение труда (мрт)

- •Уровни развития мрт.

- •Мрт и интернационализация национальных хозяйств.

- •Регионализация мировых хозяйственных связей.

- •Глобализация мировых хозяйственных связей.

- •Понятие глобализации

- •Характерные признаки процесса глобализации

- •Факторы, влияющие на процесс развития процесса глобализации

- •Показатели степени глобализации мирового хозяйства.

- •Показатели движения ипк (иностранного предпринимательского капитала).

- •Показатели внешнеторгового обмена.

- •Показатели движения ссудного капитала.

- •Движение рабочей силы.

- •Последствия процесса глобализации.

- •Положительные стороны глобализации

- •Отрицательные стороны глобализации

- •Конкурентоспособность государств на мировом рынке.

- •Конкурентоспособность национальных экономик.

- •Конкурентный ромб Майкла Портера.

- •1. Условия факторов производства.

- •2. Условия спроса.

- •3. Состояние профильных и вспомогательных отраслей.

- •4. Стратегия фирм, их структура и соперничество

- •5. Случай и государство.

- •Стадии конкурентного развития стран

- •1. Этап факторов производства.

- •2. Этап инвестиций.

- •3. Этап нововведений.

- •4. Этап богатства.

- •Международное финансирование

- •Общая характеристика международного финансирования

- •Центры международного финансирования.

- •Влияние международного движения капитала на мировую экономику.

- •Организационная (институциональная) структура мировой финансовой системы

- •Характеристика основных рынков ссудного капитала

- •Предпринимательские формы движения капиталов.

- •Современные тенденции миграции капитала

- •Национальная экономическая безопасность

- •Открытость экономики

- •Экономическая безопасность национальной экономики Определение понятия «Экономическая безопасность»

- •Возможные угрозы национальной экономической безопасности.

- •Методы снижения экономической зависимости национальной экономики

- •Международная торговая политика Политика свободной торговли и протекционизм.

- •Таможенные тарифы

- •Нетарифные барьеры

- •Платежный и торговый баланс страны

- •Закономерности развития мировой торговли.

- •Международные валютные отношения

- •Понятие и основные категории международных валютных отношений

- •Виды валют

- •Валютный курс

- •Факторы, влияющие на колебание валютного курса.

- •Валютный рынок

- •Государственное регулирование международных валютных отношений

- •Валютная политика государства

- •Мировая валютная система.

- •Этапы развития международной валютной системы.

Организационная (институциональная) структура мировой финансовой системы

Институционально, организационно мировой финансовый рынок представляет собой совокупность частных государственных и межгосударственных кредитных учреждений и ТНК, которые выступают организаторами и посредниками вывоза и перераспределения капиталов по странам в зависимости от спроса и предложения.

В мировой финансовой системе действуют три основные группы участников:

1) ТНБ и ТНК,

2) международные портфельные инвесторы (пенсионные и страховые фонды, инвестиционные фонды),

3) международные официальные заемщики (правительственные и муниципальные органы, международные и региональные организации).

Система высоко монополизирована. На 10 крупнейших объединений приходится свыше половины мобилизуемых средств.

Транснациональные банки.Важное место в мировом финансировании занимают банковские компании. На первом этапе экономического развития коммерческие банки доминировали. На среднем и высшем уровнях развития возросло значение специализированных посредников и рынков ценных бумаг. Среди примерно 100 тыс. частных банков около 500 выполняют роль главного звена в системе институтов международного кредита.

Потребности ТНК, государств в банковском обслуживании растут столь быстро, а их запросы так разнообразны, что даже разветвленный аппарат одного транснационального банка не в состоянии обслужить клиентов, оперирующих в мировом масштабе. Отсюда тенденция к международной кооперации банков, взаимному использованию сети отделений, созданию совместных банковских филиалов и бюро. Займы, выдаваемые группой банков, называются синдицированными. В таком виде последние десятилетия была представлена большая часть банковских займов.

Основная доля доходов ведущих банков мира складывается по результатам биржевых операций на валютном сегменте финансового рынка. 80% прибыли обеспечивается на биржевой игре (колебания курсов доллара, фунта, немецкой марки в основном на основе фьючерсной торговли).

Фьючерсная торговля- это форма биржевой торговли (игра на бирже) биржевым товаром посредством фьючерсных (срочных) контрактов.Фьючерсный контракт- это стандартный биржевой договор на поставку биржевого актива в указанный в договоре срок по цене, определенной сторонами при совершении сделки.

Транснациональные компании.Крупными субъектами международных финансовых отношений выступают транснациональные компании. Они располагают гигантскими внутрикорпорационными накоплениями и покрывают за счет самофинансирования более половины своей потребности в капитале. Тем не менее ТНК постоянно нуждаются в капитале для обслуживания постоянно растущего производства и сбыта продукции. Их финансовые операции в значительных объемах интернационализированы и нередко имеют мировой характер. ТНК используют все типы рынков, входящих в структуру мирового рынка — национальные, иностранные и международные, но в большей мере — еврорынок. Из суммарной краткосрочной и среднесрочной задолженности крупнейших ТНК на еврозаймы приходится более 40%. Доля еврорынка постоянно возрастает, поскольку он служит источником кредитования, не ограниченного национальным контролем, и дает преимущества на получение кредитов заемщикам с мировыми внешними связями.

Как и все другие субъекты мирового рынка капиталов, ТНК используют его не только для получения кредитов на обслуживание текущих платежей или долгосрочных вложений. Владея огромными собственными активами, международные компании используют рынок капитала для наиболее прибыльного размещения принадлежащих им денежных и финансовых требований.

Государствов мировой финансовой системе выступает в лице центральных и местных органов власти, казначейства, эмиссионного, экспортно-импортного банка или других уполномоченных учреждений и может выполнять функции непосредственного кредитора, заемщика или играть роль гаранта и получателя по внешним обязательствам частных юридических лиц. Примером прямого международного кредитования государством может служить предоставление субсидий и экономической помощи (0,2% ВМП) на двухсторонней и многосторонней основе.

Не менее существенна роль государственного страхования экспортных кредитов и прямых капиталовложений. Для осуществления государственного страхования экспортных кредитов во многих странах еще в первые десятилетия прошлого столетия были созданы, а позднее реорганизованы специальные институты. В одних случаях они являются государственными организациями (США), в других полугосударственными (Британия, Франция), в третьих — частными компаниями, оперирующими от имени и за счет правительства (Германия).

Гарантийные институты содействуют экономической экспансии ТНК, позволяя им привлекать более дешевые, чем на свободном рынке, средства для кредитования экспорта. Это усиливает конкурентные позиции на мировом рынке поставщиков из стран с наиболее развитой системой страхования экспорта, особенно в периоды экономических спадов.

Международные банки и фонды.Особое положение в институциональной структуре мирового рынка капиталов занимают межгосударственные банки и валютные фонды. В их числе — созданный в 1930 г. Банк международных расчетов (БМР) (Базель, Швейцария), содействующий центральным банкам участвующих в нем государств в проведении взаимных расчетов, наблюдающий за состоянием еврорынка и обеспечивающий регулирование валютных и кредитных отношений во всем мире. Последняя из перечисленных функций характеризует БМР как важный вспомогательный орган крупнейших международных валютно-редитных учреждений мирового характера — МВФ и МБ. Банк международных расчетов помимо контроля над международными банковскими операциями и оказания консультаций, нередко обеспечивает центральным банкам краткосрочное финансирование в лице «промежуточных» займов, которые возвращаются, как только банк договаривается о более долгосрочном финансировании в виде промежуточных займов, которые возвращаются, как только банк договаривается о более долгосрочном финансировании.

Наряду с мировыми банками и фондами, в которых участвуют почти все страны, существует целый ряд региональных и континентальных межправительственных банков: Европейский инвестиционный банк (1958 г.), обслуживающий участников ЕС и ассоциированные с ним государства развивающегося мира; Межамериканский банк развития (1959 г.); Африканский банк развития (1964 г.); Азиатский банк развития (1963 г.); Европейский банк реконструкции и развития (1990 г.).

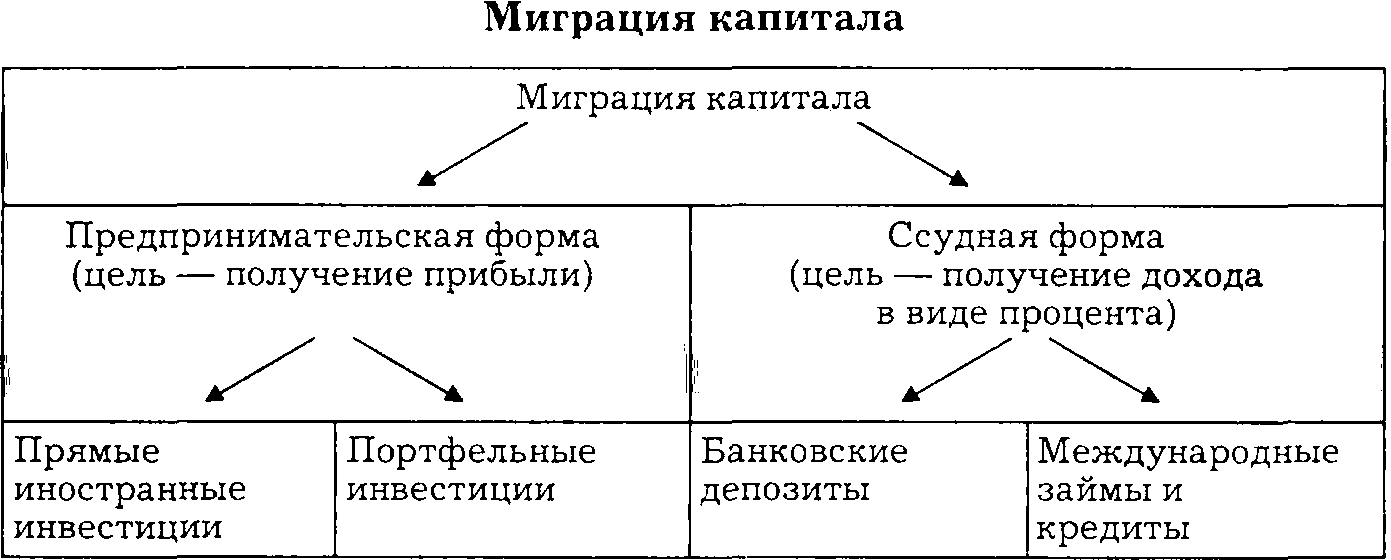

Миграция капитала осуществляется в двух формах: в форме предпринимательского и ссудного капитала. Вывоз предпринимательского капитала осуществляется в виде инвестиций в экономику зарубежных стран с целью получения прибыли. Вывоз ссудного капитала направлен на получение ссудного процента от использования капитала за рубежом.