8-13

.docx8. Факторинг — это разновидность торгово-комиссионной операции, сочетающейся с кредитованием оборотного капитала клиента, связанная с переуступкой клиентом-поставщиком факторинговой компании неоплаченных платежных требований за поставленные товары, выполненные работы и услуги и права получения по ним.

В мировой практике существуют следующие виды факторинговых операций:

-

факторинг с финансированием и без финансирования;

-

открытый и закрытый (конфиденциальный) факторинг;

-

без права регресса и с правом регресса;

-

внутренний и международный и т.д.

При факторинге с финансированием клиент (поставщик товара) уступает фактору-посреднику право последующего получения платежей от покупателей. Обычно клиенты получают от фактора 80-90% стоимости отгруженной продукции. Таким образом, фактор-посредник предоставляет клиенту кредит в виде досрочной оплаты поставленных товаров.

Под факторингом без финансирования понимают инкассирование фактором-посредником дебиторских счетов клиента. В этом случае клиент факторинговой компании или банка, отгрузив продукцию, предъявляет счета своему покупателю через фактора-посредника, задача которого состоит в получении причитающегося в пользу клиента платежа в сроки, согласованные клиентом (поставщиком) и покупателем в хозяйственном договоре.

Открытый факторинг — это вид факторинга, при котором плательщик (должник) уведомляется об участии в расчетах фактора- посредника. Оповещение осуществляется путем записи на счете- фактуре о направлении платежа в адрес фактора.

При закрытом, или конфиденциальном, факторинге покупатель вообще не уведомляется о переуступке поставщиком требований фактору-посреднику. В этом случае должник ведет расчеты с самим поставщиком, а последний после получения платежа должен перечислить соответствующую его часть факторинговой компании для погашения кредита.

Факторинг без права регресса означает, что фактор-посредник при неоплате покупателем счетов в течение определенного срока (обычно от 36 до 90 дней) должен оплатить все издержки по взысканию долга в пользу кредитора (поставщика). В этом случае поставщик не несет риска по проданной им фактору дебиторской задолженности.

В договоре между клиентом и фактором-посредником может предусматриваться и право регресса, т.е. право возврата фактором клиенту неоплаченных покупателем счетов с требованием погашения кредита. На практике факторинге правом регресса применяется крайне редко. Факторинговые фирмы, как правило, весь риск неплатежа покупателя берут на себя.

Различают факторинг внутренний, когда поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в пределах одной страны. При экспортном (международным) факторинге поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в разных странах. Как правило, экспортер заключает с фактором договор глобальной цессии, в котором обязуется уступать фактору дебиторскую задолженность всех или определенного круга покупателей (например, всех покупателей в определенной стране).

Преимущества Отсутствие залога. Снижение рисков компании-поставщика. При факторинге банк берет на себя значительную часть рисков своего клиента, в частности риски ликвидности, кредитные, валютные и процентные риски. Снижение валютных рисков означает возможность немедленно конвертировать в валюту денежные средства, полученные от банка. Этот аспект факторинговых услуг важен для компаний, занимающихся внешнеэкономической деятельностью. Управление дебиторской задолженностью. Важной особенностью факторинга является то, что банк не только осуществляет финансирование поставок в кредит, но и управляет дебиторской задолженностью клиента. Поставщику регулярно предоставляются следующие отчеты по состоянию дебиторской задолженности: о поставках, зарегистрированных за определенный период; о переводе средств поставщику; о поступлении средств от дебиторов; о статистике платежей по каждому дебитору; о состоянии просроченной задолженности. Кроме того, по мере необходимости банк связывается с покупателями (например, если сроки оплаты товара истекли). Таким образом, банк освобождает клиента от работы по отслеживанию своей дебиторской задолженности. Толлинг (от англ. toоlling — механическая обработка) представляет собой разновидность операций с давальческим сырьем и относится к категории внешнеэкономических операций.

"Виды толлинговых схем различаются в зависимости от ассортиментных групп давальческого сырья. По этому признаку можно выделить следующие группы:

1) переработка на давальческих условиях подакцизных видов минерального сырья;

2) переработка на давальческих условиях минерального, химического, фармацевтического сырья;

3) производство на давальческих условиях продукции легкой промышленности, в первую очередь изделий швейного производства;

4) переработка и производство на давальческих условиях подакцизной продукции;

5) переработка на давальческих условиях сельскохозяйственного сырья и производство пищевой продукции.

Преимущества

1. Позволяет загрузить производственные мощности предприятий, обеспечивает их финансовыми средствами, в том числе для выплаты зарплаты

2. Снижает социальною напряженность (в регионе), обеспечивает налоговые поступления в бюджет

3. Расширяет рынки сбыта определенных товаров, способствует конкуренции

4. Уменьшает страховые запасы сырья у переработчика, высвобождает часть оборотных средств

5. Защищает юридически право собственности толлингера на сырье при аресте имущества переработчика за долги

9.Обыкновенная акция – это ценная эмиссионная бумага без установленного срока обращения, дающая право на получение части прибыли в виде дивидендов, на управление акционерным обществом, а так же на участие в распределении имущества при ликвидации акционерного общества.

Привилегированные акции в отличие от обыкновенных гарантируют выплату дивидендов, но лишают право управления акционерным обществом. Следовательно, риск инвестирования в привилегированные акции ниже.

Существуют три основных вида стоимости акций: номинальная, эмиссионная и рыночная.

На акции указывается номинальная стоимость, определяемая как:

![]()

Номинальная стоимость акции выступает ориентиром для определения эмиссионной цены и рыночной цены, а также размера дивиденда. Если акция приобретается у эмитента, то стоимость называется эмиссионной, если на вторичном рынке, то - рыночной.

Эмиссионная стоимость может совпадать с номиналом или откланяться в ту или иную сторону. Рыночная стоимость определяется спросом и предложением.

Рыночная стоимость акции в расчете на 100 денежных единиц номинала называется курсом.

![]()

Получение доходов по обыкновенным акциям характеризуется неопределенностью, как в плане величины, так и времени их получения. Теоретически стоимость обыкновенных акций рассчитывается по формуле:

|

Текущая стоимость обыкновенных акций |

= |

|

Если же ожидается, что дивиденды компании будут расти одинаковыми темпами в будущем, то для расчета текущей стоимости обыкновенной акции используется формула Дюпона:

|

Текущая стоимость обыкновенных акций |

|

|

где ![]() –

базовая величина дивидендов (в руб.);

–

базовая величина дивидендов (в руб.);

![]() –

темп

роста дивидендов (в %);

–

темп

роста дивидендов (в %);

![]() –

требуемая

норма доходности инвестора (в %).

–

требуемая

норма доходности инвестора (в %).

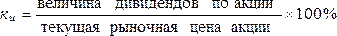

Текущая доходность акции для инвестора определяется рендитом (т.е. ставкой текущего дохода). Рендит характеризует, сколько рублей дохода получено акционером на каждый инвестированный рубль.

![]()

Текущая рыночная доходность акциирассчитывается по формуле:

Доходность акции в среднегодовом исчислении определяется по формуле:

|

Кср = |

(Цена продажи – цена покупки): кол-во лет |

+ |

Средняя величина доходов |

×100% |

|

Цена покупки |

|

|

|

|

Конечная доходность (совокупная) по акции определяется по формуле:

|

Ккон = |

(Цена продажи – цена покупки) |

+ |

Дивиденды за период владения |

×100% |

|

Цена покупки |

|

|

|

|

Рыночную (курсовую) цену акции можно определить по формуле:

![]()

При анализе привилегированных акций в расчетах используют собственную норму прибыли инвестора, показывающую максимальную цену, которую инвестор готов заплатить за акции, или минимальную цену, за которую инвестор готов продать эту акцию.

Для определения текущей стоимости привилегированных акций используется формула:

|

Текущая стоимость привилегированных облигаций |

= |

Объявленный уровень дивидендов |

: |

Требуемая норма прибыли инвестора (в % или долях) |

10. Амортизация – это процесс переноса стоимости основных средств на выпускаемую продукцию в течение их нормативного срока службы. К ним относятся здания, сооружения, рабочие и силовые машины, оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспорт, производственный и хозяйственный инвентарь и др. сроком службы более одного года и стоимостью более 100 ММРОТ. Основные средства в процессе производства постепенно морально и физически изнашиваются, т. е. они меняют свои первоначальные параметры. Стоимость объектов основных средств погашается посредством начисления амортизации.

Согласно Положению по бухгалтерскому учету «Учет основных средств» ПБУ 6/97 амортизация начисляется не на все основные фонды. Она не начисляется на:

‑ объекты основных средств, полученных по договору дарения и безвозмездно в процессе приватизации жилищного фонда;

‑ объекты внешнего благоустройства и другие аналогичные объекты лесного и дорожного хозяйств;

‑ специализированные сооружения и подобные объекты;

‑ продуктивный скот, буйволов, волов и оленей;

‑ многолетние насаждения, не достигшие эксплуатационного возраста;

‑ приобретенные издания (книги, брошюры и др.).

Преимущество амортизационных отчислений, как источника инвестиций, по сравнению с другими заключается в том, что при любом финансовом положении предприятия этот источник всегда остается в распоряжении предприятия.

Годовая сумма начисления амортизационных отчислений определяется:

‑ при линейном способе - исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной на основе срока полезного использования этого объекта;

‑ при способе уменьшаемого остатка - исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной на основе срока полезного использования этого объекта;

‑ при способе списания стоимости по сумме чисел лет срока полезного использования - исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе - число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы объекта.

Таким образом, выбор способа начисления амортизационных отчислений - далеко не праздный вопрос, он должен быть в центре внимания при разработке учетной и амортизационной политики на предприятии.

Амортизационные отчисления на предприятии должны использоваться, исходя из их экономической сущности, на простое и расширенное воспроизводство, т. е. на финансирование реальных инвестиций. А если говорить более конкретно, то они должны использоваться на следующие цели:

‑ приобретение нового оборудования вместо выбывшего;

‑ механизацию и автоматизацию производственных процессов;

‑ проведение НИОКР;

‑ модернизацию и обновление выпускаемой продукции с целью обеспечения ее конкурентоспособности;

‑ реконструкцию, техническое перевооружение и расширение производства;

‑ новое строительство.

11. Облигация - эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

По видам эмитентов облигации делятся на государственные, муниципальные, корпоративные. Считается, что наибольший уровень риска и доходности у корпоративных облигаций, а наименьший у государственных.

По сроку погашения облигации делятся на краткосрочные, среднесрочные, долгосрочные. Предполагается, что чем выше срок погашения, тем выше и риск.

По форме выплаты дохода облигации делятся на процентные и беспроцентные. Процентные облигации, как правило, самые ликвидные. Процентный доход по облигации называется купонным. Купон может быть фиксированным и плавающим. Если купон фиксирован, то доход по облигации каждый год одинаков и его, можно рассматривать, как аннуитет, то есть равномерный равновеликий поток доходов.

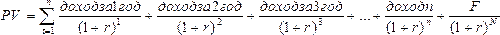

Текущая стоимость облигаций состоит из двух частей:

– дисконтированная стоимость, полученная до даты погашения процентных платежей;

– дисконтированная стоимость выплаты номинала при наступлении срока погашения.

Номинальная стоимость облигации определяются как:

![]()

Формула для определения текущей рыночной цены облигаций (PV) с фиксированным купоном имеет следующий вид:

![]()

где F – сумма, выплачиваемая при погашении облигации (номинальная стоимость);

t – год;

r – ставка дисконта или требуемая инвестором норма дохода;

n – число лет оставшихся до момента погашения облигации;

N – последний год срока погашения.

Есликупонные платежи не фиксированы,то поступления процентных платежей каждый год меняются. Поскольку каждый процентный платеж отличен от других, то он должен рассматриваться как самостоятельный единовременный платеж. Следовательно, формула расчета текущей стоимости облигации с плавающим купоном имеет следующий вид:

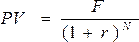

Также существует бескупонная облигация, т.е. купонные платежи по ней равны нулю, тогда текущая стоимость такой облигации определяется по формуле:

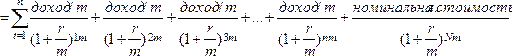

При выплате доходов по облигациям несколько раз в год текущая стоимость определяется по формуле:

|

Текущая стоимость облигации с плаваю- щим купоном |

= |

|

||

|

|

|

|

||

|

|

|

|

|

|

где m – частота выплат процентов в год.

Если известна курсовая цена облигации и величина процентного дохода, то можно определить текущую рыночную доходность облигации по формуле:

![]()

где Р – рыночная цена облигации; доход = Номинал × купон.

Конечная доходность (совокупная) по облигации определяется по формуле:

|

Ккон = |

(Цена продажи или номинал цена покупки) |

+ |

Совокупный купонный доход |

×100% |

|

Цена покупки |

|

|

|

|

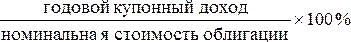

Купонная доходность при эмиссии облигации определяется как:

К=

12. Сегодня существует два основных вида долгосрочного финансирования компаний. Долгосрочные источники финансирования делятся на внутренние и внешние ресурсы.

Внутренние долгосрочные источники финансирования Такими источниками финансирования деятельности компаний становятся накопленные ими резервы - нераспределенная прибыль и накопленные амортизационные отчисления. Однако использование внутренних средств для долговременного финансирования возможно лишь в очень крупных компаниях, финансово-промышленных группах, которые располагают необходимым объемом временно свободных собственных средств. Также к внутренним источникам долгосрочного финансирования относятся средства, полученные из бюджета на безвозвратной основе в рамках различных программ, а также страховые возмещения.

Внешние долгосрочные источники финансирования В роли таких источников выступают: банковские кредиты; небанковские инструменты, когда необходимые средства компании получают путем размещения облигаций и акций; средства, предоставленные из бюджета на возвратной основе; средства, полученные от других юридических лиц. Долгосрочное финансирование предполагает, что компания отказывается от части прибыли сегодня, вкладывая ее в собственное развитие, в расчете на то, что эти вложения дадут гораздо большую окупаемость. С этой особенностью долгосрочного финансирования связаны некоторые его риски. Для того, чтобы оценить рискованность вложений на длительный срок, используется понятие операционного и финансового левереджа, а также различные коэффициенты фондового рынка. Насколько эффективны долгосрочные источники финансирования, насколько велик риск недостаточной окупаемости долгосрочных вложений в деятельность компаний - ответы на эти вопросы может дать финансовый анализ работы вашей компании и прогнозирование ее развития на ближайшие несколько лет. Подобный анализ, который предоставляет наша компания, не может иметь 100-процентной точности, поскольку требует учета множества факторов, в том числе и непредсказуемых, однако позволяет с определенной степенью приближения повысить эффективность долгосрочных вложений в развитие компании.

13. Вместе с тем по состоянию на конец 2008 года остаются нереализованными отдельные важные задачи, определенные Стратегией развития финансового рынка Российской Федерации на 2006 - 2008 годы, в частности:

– создание правовых механизмов, направленных на предотвращение инсайдерской торговли и манипулирования на финансовом рынке;

– построение системы пруденциального надзора за профессиональными участниками рынка ценных бумаг;

– создание условий для секьюритизации финансовых активов;

– правовое регулирование осуществления выплат компенсаций гражданам на рынке ценных бумаг;

– формирование массового розничного инвестора;

– развитие производных финансовых инструментов.

В части определения путей построения инфраструктуры финансового рынка ряд инициатив требует корректировки подходов к их реализации.

Цели, задачи и результаты развития финансового рынка на период до 2020 года

Целью настоящей Стратегии является формирование конкурентоспособного самостоятельного финансового центра.

До 2020 года необходимо решить следующие задачи развития финансового рынка:

– повышение емкости и прозрачности финансового рынка;

– обеспечение эффективности рыночной инфраструктуры;

– формирование благоприятного налогового климата для его участников;

– совершенствование правового регулирования на финансовом рынке.

В рамках решения задачи по повышению емкости и прозрачности российского финансового рынка потребуется:

– внедрение механизмов, обеспечивающих участие многочисленных розничных инвесторов на финансовом рынке и защиту их инвестиций;

– расширение спектра производных финансовых инструментов и укрепление нормативной правовой базы срочного рынка;

– создание возможности для секьюритизации широкого круга активов;

– повышение уровня информированности граждан о возможностях инвестирования сбережений на финансовом рынке.

Задача по формированию благоприятного налогового климата для участников финансового рынка должна найти отражение в основных направлениях налоговой политики на 2010 год и на плановый период 2011 и 2012 годов. В этой связи следует предусмотреть изменение налогового законодательства Российской Федерации по следующим направлениям:

– совершенствование режима налогообложения услуг, предоставляемых участниками финансового рынка, а также операций с финансовыми инструментами налогом на добавленную стоимость;

– совершенствование режима налогообложения налогом на прибыль организаций, являющихся участниками финансового рынка;

– совершенствование налогообложения доходов физических лиц, получаемых от операций с финансовыми инструментами.

Помимо решения указанных задач необходимо повысить эффективность контрольно-надзорной деятельности Федеральной службы по финансовым рынкам, проводить постоянный анализ применения норм законодательства Российской Федерации и на этой основе совершенствовать нормативную правовую базу.

Решение задач настоящей Стратегии позволит создать надежную базу долгосрочного роста российского финансового рынка и сформировать на его основе конкурентоспособный самостоятельный финансовый центр.

В результате финансовый рынок будет способен к 2020 году достичь целевых показателей развития, которые приведены в табл. 3

Таблица 3 - Целевые показатели развития финансового рынка Российской Федерации

|

|

На 1 янв. 2008 года |

2020г. |

|

|

Капитализация публичных компаний, трлн. рублей |

32,3 |

170 |

|

|

Соотношение капитализации к валовому внутреннему продукту, процентов |

97,8 |

104 |

|

|

Биржевая торговля акциями, трлн. рублей |

31,4 |

240 |

|

|

Соотношение биржевой торговли акциями к валовому внутреннему продукту, процентов |

95,1 |

146 |

|

|

Стоимость корпоративных облигаций в обращении, трлн. рублей |

1,2 |

19 |

|

|

Соотношение стоимости корпоративных облигаций в обращении к валовому внутреннему продукту, процентов |

3,6 |

12 |

|

|

Активы инвестиционных фондов, трлн. рублей |

0,8 |

17 |

|

|

Пенсионные накопления и резервы негосударственных пенсионных фондов, трлн. рублей |

0,6 |

12 |

|

|

Соотношение активов инвестиционных фондов, пенсионных накоплений и резервов негосударственных пенсионных фондов к валовому внутреннему продукту, процентов |

4,2 |

18 |

|

|

Годовой объем публичных размещений акций на внутреннем рынке по рыночной стоимости, трлн. рублей |

0,7 |

3 |

|

|

Количество розничных инвесторов на рынке ценных бумаг, млн. человек |

0,8 |

20 |

|

|

Доля иностранных ценных бумаг в обороте российских бирж, процентов |

- |

12 |

|