Раздел II. Оборотные активы

Строка 1210 «Запасы»

По строке 1210 баланса отражают стоимость всех запасов и затрат фирмы (материалов, готовой продукции, товаров, незавершенного производства, расходов будущих периодов и т. д.). Перечень затрат, который необходимо отразить в этой строке, установлен пунктом 20 ПБУ 4/99. Приводить расшифровку затрат по их видам необязательно.

В случае снижения на конец года текущей рыночной стоимости материально-производственных запасов компания обязана начислить резерв. Его создание учитывают на счете 14 «Резервы под снижение стоимости материальных ценностей». В бухгалтерском балансе стоимость запасов показывается за минусом суммы соответствующего резерва.

По строке 1210 компания может отразить информацию о следующих затратах.

Сырье, материалы и другие аналогичные ценности

Материалы принимают к бухгалтерскому учету по фактической себестоимости.

Приобретение материалов

Фактическая себестоимость материалов зависит от того, как материалы были получены:

за деньги;

в качестве вклада в уставный капитал;

безвозмездно.

Покупка материалов

По правилам бухгалтерского учета в фактическую себестоимость материалов, приобретенных за плату, включают все расходы фирмы, связанные с этой покупкой, за исключением НДС и других возмещаемых налогов.

Такими расходами являются:

суммы, предъявленные продавцом материалов;

невозмещаемые налоги, уплаченные в связи с приобретением материалов (например, НДС, уплаченный при приобретении сырья для производства продукции, реализация которой освобождена от этого налога);

расходы на доработку материалов;

суммы, уплаченные за информационные, консультационные и посреднические услуги, связанные с покупкой материалов;

таможенные пошлины;

затраты по заготовке и доставке материально-производственных запасов до места их использования, включая расходы по страхованию;

другие затраты, непосредственно связанные с приобретением материалов.

Стоимость материалов можно отражать в учете двумя способами:

по фактической себестоимости;

по учетным ценам.

В первом случае все перечисленные затраты вы должны учесть по дебету счета 10 «Материалы», субсчет (в зависимости от вида купленного имущества):

10-1 «Сырье и материалы»;

10-2 «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали»;

10-3 «Топливо»;

10-4 «Тара и тарные материалы»;

10-5 «Запасные части»;

10-6 «Прочие материалы»;

10-8 «Строительные материалы»;

10-9 «Инвентарь и хозяйственные принадлежности»;

10-10 «Специальная оснастка и специальная одежда на складе».

Во втором случае их себестоимость формируют с использованием дополнительных счетов — 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Суммы, учтенные на счете 16, связанные с формированием стоимости материалов, также отражают по строке 1210 баланса.

Если ваша фирма платит НДС, то сумму налога, предъявленную продавцом материалов, в их первоначальную стоимость не включают, а учитывают на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет 3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам». После оприходования материалов ее принимают к налоговому вычету (на основании счета-фактуры продавца).

Если ваша фирма не платит НДС, то сумма этого налога увеличивает первоначальную стоимость материалов и к налоговому вычету не принимается.

Таким образом, использовать для формирования фактической себестоимости материалов счет 10 лучше тем фирмам, у которых:

небольшая номенклатура материалов;

небольшое количество поставок материалов;

все данные для формирования фактической себестоимости материалов поступают в бухгалтерию единовременно.

Как учесть материалы по учетной цене

При этом способе всю информацию о фактической себестоимости материалов отражают по дебету счета 10 «Материалы» и счету 16 «Отклонения в стоимости материальных ценностей».

По дебету счета 10 материалы отражают по учетным ценам, а на счете 16 показывают разницу между учетной ценой и фактической себестоимостью.

В качестве вспомогательного счета используют счет 15.

За учетную цену (по выбору организации) может быть принята:

цена поставщика;

фактическая себестоимость материалов по данным предыдущего месяца;

фиксированная цена, утверждаемая на определенный период времени.

Выбранный метод определения учетной цены должен быть закреплен в учетной политике организации.

На конец месяца счет 15 нужно закрыть на счет 16 «Отклонения в стоимости материальных ценностей».

Дебетовое сальдо по счету 16 (удорожание) списывают в конце отчетного месяца на те счета, на которые были списаны материалы (израсходованные или проданные), пропорционально их стоимости.

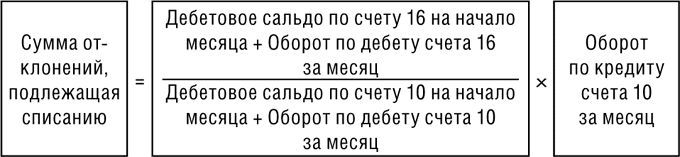

Сумму, подлежащую списанию, рассчитывают методом, определенным в учетной политике, например, так:

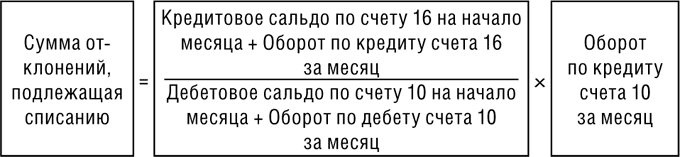

Кредитовое сальдо по счету 16, относящееся к списанным запасам, сторнируют в конце отчетного месяца в корреспонденции с теми счетами, на которые были списаны материалы, пропорционально их стоимости. Сумму отклонений, подлежащую списанию, рассчитывают по такой формуле:

Как учесть материалы, полученные по договору с особым порядком перехода права собственности

Договором поставки материалов может быть предусмотрен переход права собственности на них от поставщика к вашей фирме только после их оплаты.

В этой ситуации ваша фирма не может учесть полученные материалы в составе собственных запасов, даже несмотря на то что эти материалы были фактически получены.

До тех пор пока они не будут оплачены поставщику, материалы учитываются на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Вклад материалов в уставный капитал

Если ваша фирма получила материалы в качестве вклада в уставный капитал, вы должны учесть их на балансе по стоимости, согласованной между учредителями (участниками).

В акционерном обществе цену материалов должен подтвердить независимый оценщик. В ООО его привлекают, если номинальная стоимость доли участника превышает 20 000 руб.

Обратите внимание: передающая сторона обязана восстановить ранее принятый к вычету НДС по материалам и заплатить его в бюджет. Принимающая сторона может принять этот налог к вычету (п. 3 ст. 170 НК РФ).

Поступление материалов безвозмездно

Если ваша фирма получила материалы безвозмездно, то их стоимость определите исходя из рыночной цены на подобное имущество. В налоговом учете стоимость таких материалов не может быть меньше затрат на их приобретение по данным передающей стороны (п. 8 ст. 250 НК РФ).

Сумму НДС по таким материалам, уплаченную передающей стороной, к налоговому вычету не принимают. Она увеличивает их первоначальную стоимость.

Стоимость материальных ценностей, безвозмездно полученных от другой организации или физического лица, учитывается в доходах по налогу на прибыль. Налог нужно заплатить по итогам того периода, в котором материалы были оприходованы.

Исключение составляют ценности, полученные фирмой от физического лица или организации, которые имеют долю в уставном капитале вашего предприятия более 50%. Аналогично — если ваша фирма имеет долю в уставном капитале передающей стороны, превышающую 50%. При этом полученное имущество не облагают налогом на прибыль, если оно не будет передано третьим лицам в течение года со дня его получения.

Списание материалов

Материалы могут быть отпущены на нужды различных подразделений фирмы — основного, вспомогательного или обслуживающего производства, для использования в административно-управленческих или общепроизводственных целях.

Убыток от безвозмездной передачи материалов не включается в расходы при определении налоговой базы по налогу на прибыль (п. 16 ст. 270 НК РФ).

Оценку материалов при выбытии производят одним из трех способов:

ФИФО;

по средней себестоимости;

по себестоимости каждой единицы. В налоговом учете есть еще один метод списания материалов — ЛИФО.

Конкретный способ списания материалов должен быть установлен в учетной политике вашей фирмы. По разным видам материалов могут применяться различные способы оценки.

Способ ФИФО

Этот способ предполагает, что материалы, поступившие ранее других, передаются в производство первыми.

Если материалы были куплены партиями, то подразумевается, что сначала передается в производство первая партия, затем вторая и т. д. Если материалов в первой партии недостаточно, то списывается часть материалов из второй.

Способ средней себестоимости

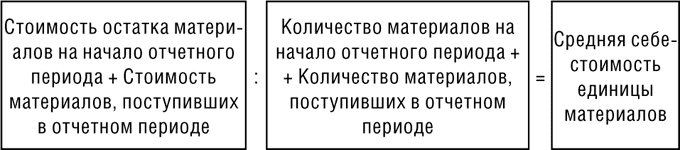

При списании ценностей по этому способу бухгалтеру необходимо определить среднюю себестоимость единицы материалов. Этот среднемесячный показатель определяют по формуле:

Чтобы установить стоимость материалов, которая подлежит списанию, средняя себестоимость единицы умножается на общее количество списанных материалов.

Способ списания по себестоимости каждой единицы

По этому способу оцениваются материалы, используемые в особом порядке (драгоценные металлы, драгоценные камни и т. п.).

Единица таких материалов, как правило, уникальна, то есть существует в единственном экземпляре.

В большинстве случаев такие материалы являются весьма дорогостоящими.

Описанные методы списания материалов применимы и к товарам.

Меньше всего способ списания по себестоимости каждой единицы подходит для розничной торговли.

Ведь вести поштучный учет при большом количестве разных мелких товаров очень трудоемко и в большинстве случаев неоправданно.

Зато списание товаров по стоимости каждой единицы позволяет получить абсолютно точные сведения о себестоимости проданных товаров без каких-либо усреднений или отклонений.

Обратите внимание: по каждому виду материалов может применяться свой способ оценки.

Животные на выращивании и откорме

Предприятия животноводства и птицеводства (комплексы по выращиванию и откорму крупного рогатого скота и свиней, птицефермы и т. д.) по строке 1210 баланса указывают дебетовое сальдо по счету 11 «Животные на выращивании и откорме».

По этой строке приводят данные о стоимости: молодняка животных; взрослых животных, находящихся на откорме и в нагуле; птиц; зверей; кроликов; семей пчел; взрослого скота, выбракованного из основного стада для реализации (без постановки на откорм); скота, принятого от населения для реализации.

Также по этой строке отражают молодняк животных, полученных в качестве приплода.

Хозяйства, которые принимают животных на откорм и доращивание, учитывают их стоимость по договорным ценам без НДС. Предъявленный поставщиками НДС отражается на счете 19 и списывается в обычном порядке.

Себестоимость молодняка и взрослого скота на откорме, зверей и птицы всех возрастов определяют исходя:

из затрат на их выращивание и откорм в текущем году;

из стоимости животных и птицы, имевшихся на начало года, поступивших со стороны и переведенных на откорм из основного стада;

из стоимости приплода, полученного в текущем году.

Незавершенное производство

Если у вашей компании есть соответствующие расходы, то по строке 1210 баланса отражают дебетовое сальдо, не списанное на отчетную дату, по следующим счетам бухгалтерского учета:

20 «Основное производство»;

21 «Полуфабрикаты собственного производства»;

23 «Вспомогательные производства»;

28 «Брак в производстве»;

29 «Обслуживающие производства и хозяйства»;

46 «Выполненные этапы по незавершенным работам».

Продукция, не прошедшая всех стадий обработки, а также работы, не принятые заказчиками, называются незавершенным производством, а затраты по ним — затратами незавершенного производства.

К незавершенному производству также относятся готовые изделия, не принятые отделом технического контроля, не полностью укомплектованная продукция, а также полностью законченная изготовлением продукция, которая еще не прошла технических испытаний.

В незавершенное производство не включают материалы и покупные полуфабрикаты, не начатые обработкой.

Если ваша фирма выполняет работы долгосрочного характера и рассчитывается с заказчиками по выполненным этапам работ, которые имеют самостоятельное значение, то по строке 1210 отражают принятые заказчиком этапы по договорной стоимости.

Как учесть расходы основного производства

Такие расходы отражают на счете 20 «Основное производство». К нему открывают субсчета затрат по наименованиям производимой продукции. Это необходимо для определения себестоимости каждой единицы продукции.

Расходы производственной фирмы в момент их признания подразделяются на прямые (непосредственно связаны с производством конкретной продукции) и косвенные (связаны с производством нескольких видов продукции).

Косвенные расходы сначала учитывают на счетах 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы», а затем списывают в дебет счета 20.

Расходы, не поддающиеся отнесению к конкретной продукции (например, заработная плата работников основного производства, занятых при производстве нескольких видов продукции; расходы ремонтного цеха и т. д.), распределяются по видам продукции пропорционально какому-либо прямому показателю.

Таким показателем может быть стоимость материалов, израсходованных при выпуске конкретного вида продукции; сумма заработной платы работников, занятых в процессе производства конкретного вида продукции, и т. д.

Выбранный порядок распределения расходов между видами выпускаемой продукции вы должны закрепить в учетной политике.

Как списать расходы основного производства

Порядок списания расходов, связанных с производством продукции, зависит от того, каким способом вы отражаете в учете стоимость готовой продукции:

по нормативной (плановой) себестоимости;

по фактической производственной себестоимости. Способ учета готовой продукции должен быть закреплен в учетной политике.

Если вы учитываете готовую продукцию по нормативной (плановой) себестоимости, все расходы, связанные с ее выпуском, ежемесячно списывайте в дебет счета 40 «Выпуск продукции (работ, услуг)».

Если вы учитываете готовую продукцию по фактической производственной себестоимости, то при ее выпуске все расходы, связанные с ее производством, спишите в дебет счета 43 «Готовая продукция».

Сумму расходов, не списанную в отчетном периоде на эти счета, отражают по строке 1210 бухгалтерского баланса.

Готовая продукция может быть предназначена для использования на самом предприятии (например, тара, изготовленная для упаковки продукции).

Если ваша фирма использует готовую продукцию для производственных нужд, ее стоимость можно учитывать на счете 10 «Материалы» или других счетах по учету материальных ценностей (в зависимости от ее назначения).

Затраты по аннулированным производственным заказам, а также затраты на производство, по тем или иным причинам не давшее готовой продукции, включают в состав прочих расходов.

Такие затраты спишите в дебет субсчета 91-2 «Прочие расходы».

Затраты по аннулированным производственным заказам, а также расходы на производство, не давшее готовой продукции, уменьшают налогооблагаемую прибыль.

Как учесть расходы обслуживающих производств

Обслуживающими для любой фирмы являются хозяйства и производства, деятельность которых непосредственно не связана с процессом производства продукции, выполнения работ и оказания услуг. В частности, к ним относят:

жилищно-коммунальные хозяйства;

пошивочные и другие мастерские бытового обслуживания;

детские дошкольные учреждения (ясли, сады);

дома и базы отдыха, санатории, детские оздоровительные лагеря и другие учреждения оздоровительного и культурно-просветительного назначения;

подсобные сельские хозяйства;

столовые, буфеты.

Все расходы, связанные с деятельностью обслуживающих производств и хозяйств, числящихся на балансе фирмы, учитывают по счету 29. В балансе по строке 1210 отражают дебетовое сальдо по этому счету, не списанное на конец отчетного периода.

Расходы обслуживающих производств делятся на прямые и косвенные.

Прямые расходы непосредственно связаны с деятельностью обслуживающего хозяйства (заработная плата работников хозяйства; стоимость материальных ценностей, израсходованных хозяйством; расходы по содержанию оборудования хозяйства и т. п.). Такие расходы учитывайте непосредственно по дебету счета 29 и кредиту счетов по учету начисленной амортизации, материалов, расчетов с персоналом по оплате труда и т. д.

Косвенные расходы связаны с управлением и обеспечением обслуживающих хозяйств (заработная плата административного персонала, расходы на содержание основных средств общехозяйственного назначения и т. п.).

Косвенные расходы отражаются по дебету счетов 23 «Вспомогательные производства», 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы». Ежемесячно долю этих расходов, относящуюся к деятельности обслуживающего хозяйства, списывайте со счетов 23, 25 и 26 в дебет счета 29.

Как списать расходы обслуживающего производства (хозяйства)

Затраты обслуживающего хозяйства, связанные с обеспечением производственного процесса, списывают в дебет счетов учета материальных ценностей или затрат на производство.

Если обслуживающее производство самостоятельно изготавливает какие-либо материальные ценности, то их фактическую себестоимость в учете отразите записью:

ДЕБЕТ 10 (43) КРЕДИТ 29

— оприходованы материалы (готовая продукция), выпущенные обслуживающим производством.

Расходы обслуживающего хозяйства, связанные с выполнением работ (оказанием услуг), спишите проводкой:

ДЕБЕТ 20 КРЕДИТ 29

— списаны расходы обслуживающего хозяйства по выполнению работ (оказанию услуг) для основного производства.

Внимание

Передача товаров, выполнение работ или оказание услуг одним подразделением фирмы другому ее подразделению не считаются продажами в гражданско-правовом значении.

Зачастую определить, какая именно часть расходов обслуживающего хозяйства относится к деятельности основного или вспомогательного производства, затруднительно (например, если прачечная осуществляет стирку спецодежды рабочим как основного, так и вспомогательного производства). Поэтому вы должны распределить такие расходы пропорционально какому-либо показателю.

Таким показателем может быть, например, заработная плата рабочих различных производств, сумма прямых затрат, связанных с содержанием того или иного производства, и т. д.

Выбранный порядок распределения расходов обслуживающих производств (хозяйств) должен быть закреплен в учетной политике вашей фирмы.

Готовая продукция и товары для перепродажи

По строке 1210 показывают фактическую или нормативную (плановую) себестоимость готовой продукции, учтенной на счете 43 «Готовая продукция», не проданной на отчетную дату.

Также по этой строке отражают стоимость нереализованных товаров, приобретенных для перепродажи, учтенных на счете 41 «Товары».

Как учесть готовую продукцию

Готовая продукция — конечный продукт производственного процесса. Это изготовленные на фирме изделия и продукты, полностью укомплектованные, сданные на склад и предназначенные для продажи.

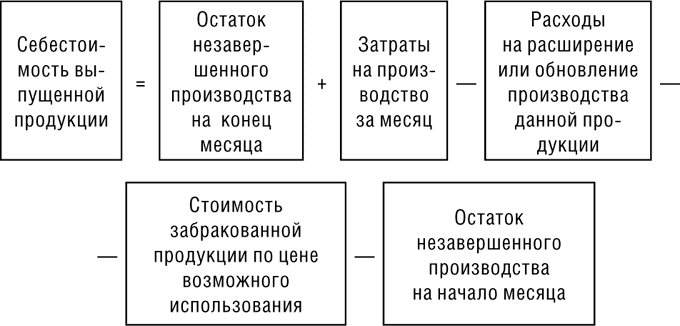

После суммирования затрат на производство за месяц и оценки остатков незавершенного производства бухгалтерия переходит к калькулированию себестоимости выпущенной продукции.

Калькулирование фактической себестоимости выпущенной продукции (работ, услуг) производится так:

Такой расчет производится по каждому виду продукции (работ, услуг). Если выпуск продукции за месяц не производился, то затраты за месяц плюс остатки незавершенного производства на начало месяца составят объем незавершенного производства на конец месяца.

Вы можете учитывать готовую продукцию одним из трех способов:

по фактической производственной себестоимости;

по учетным ценам (нормативной (плановой) себестоимости) — с использованием счета 40 «Выпуск продукции (работ, услуг)» либо без его использования;

по прямым статьям затрат.

Выбранный способ учета готовой продукции должен быть закреплен в учетной политике вашей организации.

Учет продукции по фактической себестоимости

В день передачи готовой продукции на склад фирмы спишите сумму затрат на ее изготовление проводкой:

ДЕБЕТ 43 КРЕДИТ 20 (23, 29)

Если готовая продукция предназначена для использования в процессе производства, ее стоимость переносят на счет 10 «Материалы».

Учет продукции по учетным ценам (плановой себестоимости)

Плановую себестоимость продукции (работ, услуг) фирма устанавливает самостоятельно на основании норм расхода материалов, затрат труда и т. д., необходимых для выпуска продукции (выполнения работ, оказания услуг).

Есть два способа учета такой продукции:

без использования счета 40 «Выпуск продукции (работ, услуг)»;

с использованием счета 40 «Выпуск продукции (работ, услуг)».

Если вы используете первый способ, то при передаче на склад готовой продукции, отражаемой по учетным ценам (плановой себестоимости), сделайте запись:

ДЕБЕТ 43 КРЕДИТ 20 (23, 29)

Если вы используете второй способ, то готовая продукция (выполненные работы, оказанные услуги) отражается в корреспонденции со счетом 40 «Выпуск продукции (работ, услуг)» по нормативной или плановой себестоимости.

После того как продукция изготовлена и передана на склад, сделайте запись:

ДЕБЕТ 43 КРЕДИТ 40

— оприходована готовая продукция по нормативной (плановой) себестоимости.

Себестоимость продукции, изготовленной основным производством, отразите проводкой:

ДЕБЕТ 40 КРЕДИТ 20

— отражена фактическая себестоимость продукции, выпущенной основным производством.

Как правило, учетная нормативная (плановая) себестоимость готовой продукции не совпадает с ее фактической себестоимостью. В результате у счета 40 возникает сальдо — дебетовое либо кредитовое. На конец месяца его списывают, в итоге счет 40 не будет иметь остатка.

Дебетовое сальдо по счету 40 — это превышение фактической себестоимости над нормативной или плановой (перерасход), кредитовое — превышение нормативной или плановой себестоимости над фактической (экономия).

Дебетовое сальдо по счету 40 ежемесячно списывают проводкой:

ДЕБЕТ 90-2 КРЕДИТ 40

— списано превышение фактической себестоимости выпущенной продукции над ее нормативной (плановой) себестоимостью.

Кредитовое сальдо по счету 40 ежемесячно списывают сторнировочной записью:

ДЕБЕТ 90-2 КРЕДИТ 40

— сторнировано превышение нормативной (плановой) себестоимости выпущенной продукции над ее фактической себестоимостью.

Списание готовой продукции отражайте по кредиту счета 43.

Как учесть товары

Товары могут учитываться на счете 41 несколькими способами:

по фактической себестоимости;

по продажным ценам (с использованием счета 42 «Торговая наценка»).

Организации, продающие товары в розницу, могут их учитывать как по фактической себестоимости, так и по продажным ценам, а организации оптовой торговли — только по фактической себестоимости.

Способ учета товаров должен быть закреплен в учетной политике вашей организации.

В бухгалтерском балансе стоимость товаров отражают только по фактической себестоимости.

Учет товаров по фактической себестоимости

Фактическая себестоимость товаров формируется в том же порядке, что и материалов.

Все затраты на покупку товаров вы должны учесть по дебету счета 41 «Товары».

Особый порядок предусмотрен для учета расходов по доставке товаров до склада организации (транспортно-заготовительных расходов).

Транспортно-заготовительные расходы могут учитываться двумя способами:

непосредственно на счете 41 «Товары» (то есть включаться в фактическую себестоимость приобретаемых товаров);

на счете 44 «Расходы на продажу».

Учет товаров по продажным ценам

По продажным ценам товары вправе учитывать только организации розничной торговли.

Если фирма ведет учет товаров в продажных ценах, стоимость остатка товаров отражается в балансе по фактической себестоимости без учета начисленной торговой наценки, приходящейся на остаток товаров.

Таким образом, такие организации уменьшают стоимость товаров (дебет счета 41 «Товары») на сумму торговой наценки (кредит счета 42 «Торговая наценка»).

Отражение торговой наценки в учете

Начисление торговой наценки отражают записью:

ДЕБЕТ 41 КРЕДИТ 42

В торговую наценку включают доход торговой организации и НДС (если фирма платит этот налог).

Остаток счета 42, как и остатки счетов 02 и 05, самостоятельно в балансе не отражается.

Списание торговой наценки

Сумму торговой наценки, приходящуюся на выбывшие товары, вы должны списать. Кроме того, списывается наценка по товарам, розничная цена на которые была снижена.

Сумма торговой наценки по проданным товарам сторнируется в корреспонденции со счетом 90 «Продажи», субсчет «Себестоимость продаж». Эту операцию отражают записью:

ДЕБЕТ 90-2 КРЕДИТ 42

— сторнирована реализованная торговая наценка.

Как списать товары

Стоимость проданных товаров нужно списать.

Продажу товаров в организациях как оптовой, так и розничной торговли учитывают на счете 90 «Продажи».

Оценка товаров при выбытии (кроме товаров, учитываемых по продажной стоимости) производится в том же порядке, что и оценка материалов — одним из трех способов:

ФИФО;

по средней себестоимости;

по себестоимости каждой единицы.

Конкретный способ оценки товаров должен быть установлен в учетной политике вашей организации.

Товары отгруженные

Товары отгруженные — это товары, которые отпущены со склада фирмы:

по договорам, которые предусматривают, что право собственности на товары переходит к покупателю после выполнения какого-либо условия (например, после оплаты товаров), и это условие не выполнено;

по посредническим договорам (договору комиссии, поручения или агентскому договору), если посредник их не продал;

по товарообменным договорам, если встречная поставка покупателем не произведена;

при передаче их перевозчику для доставки покупателю.

Стоимость таких товаров учитывают по дебету счета 45 «Товары отгруженные» по фактической себестоимости. По строке 1210 баланса указывают дебетовое сальдо по этому счету, не списанное на отчетную дату.

Передача товаров по договору с особым порядком перехода права собственности

В договоре купли-продажи фирма может предусмотреть, что право собственности на товары переходит к покупателю не в момент их отгрузки, а позже (например, после того как товары будут оплачены или доставлены в определенный пункт).

Товары, которые вы передали покупателю по такому договору, учитывают на счете 45 до того момента, когда право собственности на них перейдет к покупателю.

Но момент определения налоговой базы по НДС у продавца возникает на наиболее раннюю из следующих дат:

день отгрузки товаров (работ, услуг), передачи имущественных прав;

день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Поэтому начислите НДС при фактической передаче товаров покупателю, то есть когда они еще числятся на счете 45 «Товары отгруженные».

Внимание

Для целей исчисления НДС датой отгрузки товаров признается дата первого по времени составления первичного документа, оформленного на имя покупателя или перевозчика для доставки товаров покупателю.

Передача товаров на реализацию

Для продажи товаров вы можете воспользоваться услугами посреднической организации. В этом случае стоимость товаров будет числиться на счете 45 до того момента, пока вы не получите от посредника отчет (извещение) об их фактической продаже. Сам же посредник покупателем не является, и право собственности на товары к нему не переходит.

Себестоимость товаров, переданных посреднику для продажи, спишите такой проводкой:

ДЕБЕТ 45 КРЕДИТ 41

— товары переданы на реализацию посреднической организации.

После того как вы получите от посредника отчет (извещение) о продаже товаров покупателю, сделайте проводки:

ДЕБЕТ 62 КРЕДИТ 90-1

— отражена выручка (на основании уведомления о продаже товаров покупателю);

ДЕБЕТ 90-2 КРЕДИТ 45

— списана себестоимость проданных товаров;

ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС»

— начислен НДС с выручки от продажи товаров.

Сумму вознаграждения, которую вы должны заплатить посреднической организации, отразите записями:

ДЕБЕТ 44 КРЕДИТ 76

— начислено вознаграждение посреднической организации;

ДЕБЕТ 19 КРЕДИТ 76

— учтен НДС по посредническому вознаграждению;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— принят к вычету НДС по посредническому вознаграждению;

ДЕБЕТ 76 КРЕДИТ 51

— оплачено вознаграждение посреднику;

ДЕБЕТ 90-2 КРЕДИТ 44

— списана сумма посреднического вознаграждения.

Передача товаров по товарообменному (бартерному) договору

Как правило, право собственности на товар, который вы передаете по договору мены (по бартеру), переходит к покупателю только после того, как вы получите от него имущество, которое он должен предоставить взамен (если иное не предусмотрено договором). До этого момента стоимость товара, который вы передали покупателю по бартеру, нужно учитывать на счете 45.

Сумма НДС, которую вы можете принять к вычету, равна сумме, указанной в счете-фактуре поставщика.

Операции, связанные с реализацией имущества по товарообменному договору, отражают записями:

ДЕБЕТ 45 КРЕДИТ 41 (43)

— отгружены товары (готовая продукция) по договору мены;

ДЕБЕТ 41 (08, 10...) КРЕДИТ 60

— оприходованы материальные ценности, поступившие по товарообменному договору;

ДЕБЕТ 19 КРЕДИТ 60

— учтен НДС по оприходованным ценностям;

ДЕБЕТ 62 КРЕДИТ 90-1

— отражена выручка от продажи товаров (готовой продукции) по договору мены;

ДЕБЕТ 90-2 КРЕДИТ 45

— списана себестоимость проданных товаров (готовой продукции);

ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС»

— начислен НДС с выручки от продажи;

ДЕБЕТ 90-2 КРЕДИТ 44

— списаны расходы на продажу.

Расходы будущих периодов

Расходы будущих периодов — это затраты, понесенные фирмой в отчетном периоде, но относящиеся к следующим отчетным периодам. Без них невозможно получить доходы в будущем.

Такие активы отражаются в балансе, если только их признание предусмотрено нормативными правовыми актами. Списываются они в порядке, установленном для списания стоимости активов данного вида.

Как учесть расходы будущих периодов

С 2011 года термин «расходы будущих периодов» исключен из пункта 65 ПВБУ. Правда, этот термин по-прежнему представлен в общем заглавии к пунктам 63—65 ПВБУ. Но теперь правила учета подобных расходов нужно искать в конкретных нормативных правовых актах. О таких расходах (расходах, обусловливающих получение доходов в течение нескольких отчетных периодов) идет речь, например, в ПБУ 14/2007, ПБУ 2/2008.

Сумму расходов будущих периодов учитывают по дебету счета 97 «Расходы будущих периодов».

В балансе по строке 1210 указывают дебетовое сальдо по этому счету (остатки расходов, не списанные по состоянию на конец отчетного периода).

Перечисление денег в качестве аванса или в счет предварительной оплаты расходом не признается. Такие суммы учитывают на счете 60 «Расчеты с поставщиками и подрядчиками», субсчет «Расчеты по авансам выданным», и отражают по строке 1230 баланса.

Признание отдельных видов расходов будущих периодов возможно только в случае, если это прямо предусмотрено нормативными актами.

Как списать расходы будущих периодов

Порядок списания расходов будущих периодов также нужно искать в конкретных ПБУ.

Так, например, платежи за предоставленное право использования результатов интеллектуальной деятельности, которые осуществлены на основании лицензионного договора фиксированной суммой, отражают в качестве расходов будущих периодов и списывают в течение срока действия договора (п. 39 ПБУ 14/2007). Как правило, это делают равномерно.

Расходы по договору строительного подряда, понесенные в связи с предстоящими работами, учитываются как расходы будущих периодов (п. 16 ПБУ 2/2008).

Для этого должны выполняться условия:

расходы могут быть достоверно определены;

в отчетном периоде, в котором расходы возникли, существует вероятность, что договор будет заключен.

Если эти условия не выполняются, расходы признают прочими расходами того периода, в котором они понесены (п. 15 ПБУ 2/2008).

Кроме этого, расходы будущих периодов упоминаются в ПБУ 15/2008. Согласно этому стандарту в составе расходов будущих периодов можно учитывать:

дополнительные расходы по займам и кредитам (п. 8 ПБУ 15/2008);

начисленные проценты на вексельную сумму (п. 15 ПБУ 15/2008);

начисленные проценты или дисконт по облигации (п. 16 ПБУ 15/2008).

Наконец, упоминание о расходах будущих периодов имеется в двух методических указаниях по бухгалтерскому учету.

Так, в пункте 94 Методички по учету материально-производственных запасов (утв. приказом Минфина России от 28 декабря 2001 г. № 119н) сказано, что на счет расходов будущих периодов можно относить стоимость отпущенных в производство материалов в случаях:

проведения подготовительных работ в сезонных отраслях;

горно-подготовительных работ;

пусковых расходов (освоение новых предприятий, производств, цехов и агрегатов);

подготовки и освоения новых производств и новых технологий;

рекультивации земель.

Итого по строке 1210 «Запасы»

Итак, рассмотрев перечень затрат компании, которые могут найти свое отражение по строке 1210 баланса «Запасы», объединим в формулу остатки счетов, которые могут использоваться для ее заполнения:

Строка 1220 «Налог на добавленную стоимость по приобретенным ценностям»

По строке 1220 баланса покажите НДС по полученным от поставщиков товарам (работам, услугам), не принятый к вычету (например, по неподтвержденному экспорту).

По строке 1220 бухгалтерского баланса укажите дебетовое сальдо по счету 19 «Налог на добавленную стоимость по приобретенным ценностям», не списанное по состоянию на отчетную дату.

Когда НДС принимают к вычету

В большинстве случаев суммы НДС по приобретенным вещам (работам, услугам, имущественным правам) принимают к вычету. Это отражают проводкой:

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— произведен вычет по НДС.

Такую запись вы можете сделать, если выполнены общие условия:

ценности (работы, услуги, имущественные права) приобретены;

ценности (работы, услуги, имущественные права) предназначены для осуществления операций, в связи с которыми фирма уплачивает НДС в бюджет;

имеется счет-фактура продавца, а также первичные документы, удостоверяющие покупку.

Для того чтобы принять к вычету сумму НДС с перечисленного аванса, необходимо иметь документы, которые установлены пунктом 9 статьи 172 НК РФ: счет-фактуру, документы, которые подтверждают перечисление аванса, договор, которым предусмотрено перечисление предоплаты.

Если хотя бы одно из этих условий не выполнено, сумма НДС вычету не подлежит.

Когда НДС списывают на увеличение стоимости приобретенных ценностей

Если приобретенные ценности (работы, услуги, имущественные права) ваша фирма будет использовать в деятельности, в связи с которой НДС не уплачивается, то она не сможет применять вычеты. Сумма НДС, первоначально признанная на счете 19, списывается на увеличение стоимости этих ценностей (работ, услуг, имущественных прав).

Строка 1230 «Дебиторская задолженность»

По строке 1230 баланса отразите задолженность, не погашенную на отчетную дату:

поставщиков и подрядчиков по выданным им авансам, учтенную по дебету счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»;

покупателей и заказчиков по отгруженным им товарам (работам, услугам), учтенную по дебету счета 62 «Расчеты с покупателями и заказчиками»;

налоговой инспекции по излишне уплаченным налогам и сборам, учтенную по дебету счета 68 «Расчеты по налогам и сборам»;

внебюджетных фондов по излишне уплаченным страховым взносам, учтенным по дебету счета 69 «Расчеты по социальному страхованию и обеспечению»;

подотчетных лиц по выданным и не возвращенным в кассу фирмы подотчетным средствам, учтенную по дебету счета 71 «Расчеты с подотчетными лицами»;

работников фирмы по предоставленным им беспроцентным займам, а также по возмещению материального ущерба, учтенную по дебету счета 73 «Расчеты с персоналом по прочим операциям»;

по выданным беспроцентным займам, учтенную по дебету счета 76 «Расчеты с разными дебиторами и кредиторами»;

учредителей по вкладам в уставный капитал фирмы, учтенную по дебету счета 75 «Расчеты с учредителями»;

по штрафам, пеням и неустойкам, признанным должником или по которым получены решения суда об их взыскании, учтенную по дебету счета 76 «Расчеты с разными дебиторами и кредиторами».

Таким образом, в этой строке баланса должны быть указаны дебетовые сальдо по счетам 60, 62, 68, 69, 71, 73, 75 и 76 за вычетом кредитового сальдо по счету 63 «Резервы по сомнительным долгам» (п. 73, 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, п. 35 ПБУ 4/99).

Дебиторскую задолженность, погашение которой ожидается более чем через 12 месяцев после отчетной даты, называют долгосрочной, а дебиторскую задолженность, которая должна быть погашена в течение 12 месяцев после отчетной даты, — краткосрочной.

Обратите внимание: в балансе отсутствуют отдельные строки для отражения информации о краткосрочной и долгосрочной дебиторской задолженности.

Тем не менее, согласно пункту 19 ПБУ 4/99, в бухгалтерском балансе активы и обязательства нужно классифицировать как долгосрочные и краткосрочные. В подразделе 5.1 приложения 3 приказа Минфина России от 2 июля 2010 года № 66н приведена информация о движении дебиторской задолженности. Подраздел 5.1 так и называется — «Наличие и движение дебиторской задолженности». В нем долгосрочная и краткосрочная задолженности представлены раздельно.

Поэтому, если у вашей компании есть дебиторская задолженность, в графе «Пояснения» к строке 1230 годового баланса вам необходимо сделать ссылку на соответствующее пояснение. Для уточнения информации о характере задолженности можно ввести дополнительные строки, например:

строка 1231 «Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты»;

строка 1232 «Дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты».

Зачет между статьями активов и пассивов (дебетовым и кредитовым остатками по счетам 62, 60, 68, 69, 70, 71, 73, 75, 76) не допускается (п. 34 ПБУ 4/99).

Как учесть списание задолженности

Вы должны списать непогашенную дебиторскую задолженность:

если истек срок исковой давности (три года с того момента, как кредитор узнал или должен был узнать о нарушении своего права, либо с момента, когда должник признал наличие долга);

если вам стало известно о том, что долг нереален для взыскания (например, должник ликвидирован или судебные приставы установили отсутствие у него имущества).

Исключения вашего должника из ЕГРЮЛ за отсутствие деятельности еще недостаточно, чтобы вы могли списать его долги в целях налогообложения прибыли (письмо Минфина России от 7 июля 2008 г. № 03-03-06/1/309).

Сумму списанной задолженности в бухгалтерском учете отражают в составе прочих расходов (если прежде по ней не создавался резерв сомнительных долгов), а в налоговом учете — в составе внереализационных расходов.

Списанную задолженность нужно учитывать на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет. Поэтому после ее списания сделайте запись:ДЕБЕТ 007

После списания или погашения задолженности по строке 1230 баланса ее не отражают.

Как списать задолженность за счет резерва сомнительных долгов

Начиная с отчетности за 2011 год компания обязана создавать резерв сомнительных долгов, если у нее есть дебиторская задолженность, которую можно считать сомнительной (раньше формирование такого резерва было правом, а не обязанностью). Это значит, что теперь в учетной политике не нужно отражать решение о формировании данного резерва в бухучете.

Сомнительной и подлежащей резервированию считают не обеспеченную соответствующей гарантией задолженность, которую контрагенты не погасили в срок, определенный договором, или у компании есть информация о том, что дебиторская задолженность не будет погашена вовремя. Сомнительным может быть признан долг не только по расчетам за продукцию, товары, работы и услуги (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности), но задолженности по другим основаниям — например, по выданным беспроцентным займам.

ПВБУ требует, чтобы на конец отчетного года неиспользованные суммы резерва, созданного в предыдущем году, присоединялись к прибыли отчетного периода.

Такое списание не препятствует формированию под эту задолженность нового резерва сомнительных долгов.

Строка 1240 «Финансовые вложения (за исключением денежных эквивалентов)»

По строке 1240 бухгалтерского баланса отражают вложения фирмы в акции, облигации и другие ценные бумаги, осуществленные на срок не более одного года. Здесь также указывают сумму процентных займов, предоставленных другим организациям и физическим лицам на срок не более 12 месяцев. Если ваша фирма приобретает ценные бумаги или осуществляет долгосрочные финансовые вложения на срок, превышающий один год, то данные по таким вложениям отражают по строке 1170 баланса.

Краткосрочные финансовые вложения фирмы учитывают на счете 58 «Финансовые вложения».

Чтобы получить данные о краткосрочных и долгосрочных вложениях, к субсчетам счета 58 следует открыть субсчета второго порядка. Например, к субсчету 58-3 «Предоставленные займы» — субсчета 58-3-1 «Краткосрочные займы» и 58-3-2 «Долгосрочные займы».

Таким образом, в строке 1240 баланса вы должны показать дебетовое сальдо по соответствующим «краткосрочным» субсчетам счета 58 «Финансовые вложения» за вычетом кредитового сальдо по счету 59 «Резервы под обесценение финансовых вложений» (если такой резерв создавался фирмой).

Однако по строке 1240 не показывают финансовые вложения, которые ваша фирма применяет в качестве денежных эквивалентов (п. 5 ПБУ 23/2011). Смысл приобретения денежных эквивалентов в том, что они могут быть быстро обращены в заранее известную сумму денежных средств, принося при этом фирме экономическую выгоду. Поэтому по своей природе они являются краткосрочными активами. Денежные эквиваленты приравниваются к денежным средствам и в балансе отражаются по строке 1250 «Денежные средства».

Строка 1250 «Денежные средства и денежные эквиваленты»

По строке 1250 баланса указывают денежные средства, которыми располагает фирма по состоянию на конец отчетного периода, а также денежные эквиваленты.

Так, здесь отражают:

деньги в кассе фирмы, а также стоимость денежных документов (например, почтовых марок, оплаченных проездных билетов и путевок, денежных талонов на оплату ГСМ и т. д.), то есть дебетовое сальдо по счету 50 «Касса»;

деньги на расчетных счетах в банках (дебетовое сальдо по счету 51 «Расчетные счета»);

деньги в иностранной валюте, находящиеся на валютных счетах в банках (дебетовое сальдо по счету 52 «Валютные счета»);

прочие денежные средства (например, деньги, находящиеся на специальных счетах в банках, переводы в пути и т. д.), то есть дебетовое сальдо по счетам 55 «Специальные счета в банках» и 57 «Переводы в пути».

Понятие денежных эквивалентов впервые введено в годовой отчетности за 2011 год. Оно определено в пункте 5 ПБУ 23/2011 «Отчет о движении денежных средств».

Денежные эквиваленты — это высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости. К денежным эквивалентам могут быть отнесены:

открытые в кредитных организациях депозиты до востребования;

финансовые вложения, приобретаемые с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

Внимание

Депозитные вклады, учтенные на счете 55, за исключением вкладов до востребования, отражаются в составе финансовых вложений по строкам 1170 и 1240.

Что относится к денежным эквивалентам

Денежные эквиваленты — это краткосрочные финансовые вложения, но с особыми свойствами. Поэтому они учитываются на счете 58 «Финансовые вложения» по общим правилам. В то же время по строке 1240 баланса вы должны показать финансовые вложения, за исключением денежных эквивалентов. Следовательно, денежные эквиваленты в составе краткосрочных финансовых вложений вы должны обособить на отдельном субсчете второго порядка.

Строка 1260 «Прочие оборотные активы»

По строке 1260 отражают остатки оборотных активов, не нашедших своего отражения по другим статьям раздела II баланса «Оборотные активы». При заполнении этой строки баланса используются, в частности, данные о дебетовых сальдо на отчетную дату по счетам:

76 «Расчеты с разными дебиторами и кредиторами» — в отношении сумм НДС, которые некоторое время нельзя принять к вычету — при получении авансов и предоплат, при исчислении выручки способом «по мере готовности» (ПБУ 2/2008);

46 «Выполненные этапы по незавершенным работам» — в отношении выполненных этапов по незавершенным работам, имеющих самостоятельное значение (по договорной стоимости);

19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «Акцизы», — в части сумм акцизов, подлежащих вычетам;

94 «Недостачи и потери от порчи ценностей» — в части стоимости недостающих или испорченных материальных ценностей, по которым не принято решение о порядке списания (на затраты производства либо на расходы на продажу, на прочие расходы либо на виновных лиц).

Внимание

«Отложенные» возмещаемые налоги (НДС, акцизы) допустимо отражать и по строке 1220 «Налог на добавленную стоимость по приобретенным ценностям» баланса.

Строка 1200 «Итого по разделу II»

В строке 1200 приводят сумму показателей по строкам:

1210 «Запасы»;

1220 «Налог на добавленную стоимость по приобретенным ценностям»;

1230 «Дебиторская задолженность»;

1240 «Финансовые вложения (за исключением денежных эквивалентов)»;

1250 «Денежные средства и денежные эквиваленты»;

1260 «Прочие оборотные активы».

Строка 1600 «Баланс»

По строке 1600 вам нужно указать сумму показателей по строкам:

1100 «ИТОГО по разделу I»;

1200 «ИТОГО по разделу II».