- •Глава 1 2

- •Глава 2 14

- •Введение

- •Глава 1

- •1. Понятие рынка. Границы рынка (продуктовые, территориальные, временные) и их оценка

- •2. Понятие трансакционных издержек

- •2.1 Размеры предприятия и преимущества крупных предприятий

- •3. Монополия и ее последствия для общества

- •3.1 Монополизация как фактор максимизации прибыли

- •Глава 2

- •Характеристика отрасли: нефтяная и газовая

- •2. Особенности современного развития отраслей нефтегазового комплекса

- •2.1 Структура газовой отрасли России

- •2.2 Структура нефтяной отрасли России

- •Swot – анализ нефтегазовой отрасли

- •4. Расчет индексов

Swot – анализ нефтегазовой отрасли

|

|

Возможности

2.Внедрение новых технологий. |

Угрозы 1.Нехватка квалифицированного персонала.

3.Падение цен на нефть Изменение политической ситуации и режима налогообложения |

|

Сильные стороны 1.Темпы роста добычи углеводородов выше среднеотраслевого уровня 2.Высокая обеспеченность запасами 3.Развитый сегмент переработки и сбыта Стратегическое партнерство с ConocoPhilips и CNPC 4.Высокий уровень прозрачности и корпоративного управления |

1.Наращивание добычи в Тимано-Печерском регионе 2.Активное увеличение добычи на зарубежных проектах компании 3.Достижение договоренности с Ираком о разработке крупнейшего месторождения Западная Курна 4.Оптимизация структуры размещения нефти 5.Модернизация НПЗ и выпуск продукции с высокой добавленной стоимостью 6.Выкуп ConocoPhilips и Лукойлом части акций с открытого рынка |

1.Россия может регулировать объемы поставки газа и нефти на мировой рынок, тем самым влиять на мировые цены |

|

Слабые стороны 1.Высокий уровень капиталовложений 2.Снижение темпов роста добычи нефти в Западной Сибири 3.Значительные расходы на приобретение нефти и нефтепродуктов 4.Значительное количество акций в свободном обращении создает избыток их предложении |

|

2.Обеспечение подготовки квалифицированных кадров 3. Отсутствие договоренностей с Газпромом может подорвать перспективы газового бизнеса компании

|

4. Расчет индексов

Индекс концентрации (1), измеряемый как сумма рыночных долей крупнейших фирм, действующих на рынке, позволяет оценить концентрацию производства в отраслях экономики:

(1)

где Yi – рыночная доля i-той фирмы; k – число фирм, для которых высчитывается этот показатель

Для расчета показателей воспользуемся следующими данным:

Таблица – 1. Выручка в млн. долл. За 2005 год

|

Компания |

2005год |

2006год |

2007год |

|

Газпромнефть |

21546,7 |

21102,8 |

20986,6 |

|

ТНК-ВР |

34098 |

35243,4 |

36043,7 |

|

Лукойл |

69971 |

78790,7 |

93075,6 |

|

Башнефть |

3789,8 |

3821,4 |

3874,7 |

|

Сибнефть |

8590 |

8702 |

9541 |

|

Сургутнефтегаз |

7785 |

7561 |

6398 |

|

Транснефть |

7980 |

11087 |

14002 |

В 2005 году рыночная доля крупнейших фирм распределялась следующим образом:

Газпромнефть 14,01%

ТНК-ВР 22,17%

Лукойл 45,5%

Башнефть 2,46%

Сибнефть 5,58%

Сургутнефтегаз 5,06%

Транснефть 5,18%

_____________________________

∑ = 153760,5

Получаем, что CR1=45,5% (Лукойл), то есть отрасль средне концентрирована.

CR3=45,5%+22,17%+14,01%=81,68%(Лукойл, ТНК-ВР, Газпромнефть), здесь, уже по трем предприятиям, мы видим, что отрасль высококонцентрирована.

График 1 – Рыночная доля крупнейших фирм за 2005 год

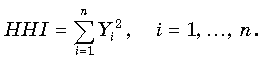

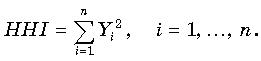

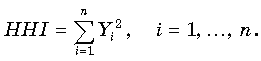

Индекс Херфиндаля-Хиршмана (2) определяется как сумма квадратов долей всех фирм, действующих на рынке. Общая формула расчета индекса Херфиндаля-Хиршмана:

(2)

HHI = 14,012+22,172+45,52+2,462+5,582+5,062+5,182 = 2847,663

В 2006 году рыночная доля крупнейших фирм распределялась следующим образом:

Газпромнефть 12,68%

ТНК-ВР 21,19%

Лукойл 47,37%

Башнефть 2,29%

Сибнефть 5,23%

Сургутнефтегаз 4,54%

Транснефть 6,66%

_____________________________

∑ = 166308.3

Получаем, что CR1=47,37% (Лукойл), то есть отрасль средне концентрирована.

CR3=47,37%+21,19%+12,68%=81,24% (Лукойл, ТНК-ВР, Газпромнефть), здесь, уже по трем предприятиям, мы видим, что отрасль высококонцентрирована.

График 1 – Рыночная доля крупнейших фирм за 2006 год

Индекс Херфиндаля-Хиршмана (2) определяется как сумма квадратов долей всех фирм, действующих на рынке. Общая формула расчета индекса Херфиндаля-Хиршмана:

(2)

HHI = 12,682+21,192+47,372+2,292+5,232+4,542+6,662 = 2951,2796

В 2007 году рыночная доля крупнейших фирм распределялась следующим образом:

Газпромнефть 11,41%

ТНК-ВР 19,59%

Лукойл 50,6%

Башнефть 2,1%

Сибнефть 5,18%

Сургутнефтегаз 3,47%

Транснефть 7,61%

_____________________________

∑ = 183921,6

Получаем, что CR1=50,6% (Лукойл), то есть отрасль средне концентрирована.

CR3=50,6%+19,59%+11.41%=81,6%(Лукойл, ТНК-ВР, Газпромнефть), здесь, уже по трем предприятиям, мы видим, что отрасль высококонцентрирована.

График 1 – Рыночная доля крупнейших фирм за 2007 год

Индекс Херфиндаля-Хиршмана (2) определяется как сумма квадратов долей всех фирм, действующих на рынке. Общая формула расчета индекса Херфиндаля-Хиршмана:

(2)

HHI = 11,412+19,592+50,62+2,12+5,182+3,472+7,612 = 3175,5116

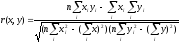

Проверка взаимосвязи показателей концентрации производства в отрасли (HHI) c основными показателями результативности функционирования фирм в отрасли (выручка, чистая прибыль, капитализация) осуществляется, например, на основе определения корреляции между темпами роста уровня прибыли (PF)↑ и темпами роста показателей концентрации продавцов в отрасли (HHI) ↑.

Коэффициент корреляции рассчитывается по формуле:

,

(3)

,

(3)

где x, y – оцениваемые величины, n – количество пар для сравнения.

Для упрощения расчетов воспользуемся функцией КОРЕЛЛ в Excel, специально предназначенной для расчета корреляции

|

|

HHI |

PF |

|

2005год |

2847,663 |

153760,5 |

|

2006год |

2951,2796 |

166308.3 |

|

2007год |

3175,5116 |

183921,6 |

R(x; y) = 0,993664

Значит связь очень тесная

Коэффициент детерминации рассчитывается по формуле:

D = r(x,y)2.

D =0,987368

Результатом сравнения рядов значений показателей HHI и PF за отчетные годы является величина корреляции, принимающая значения от 1 до – 1, причем, чем ближе абсолютное значение коэффициента корреляции к 1 тем теснее связь между показателями. Коэффициент детерминации показывает возможную взаимосвязь в процентах, обозначая, что в полученном проценте случаев для данной отрасли динамика уровня прибыли обуславливала динамику показателя концентрации отрасли.

Значит, количество продавцов в отрасли на 98 % обуславливает темп роста уровня прибыли.

Заключение

В данной контрольной работе мной было рассмотрено положение нефтегазовой отрасли, взаимосвязь этой отрасли на макроэкономическом уровне с проблемами, возникшими в годы преобразований в России. Хотелось бы отметить, что нефтегазодобыча - краеугольный камень в структуре российской экономики, ее стержень. Тем более, что нефтегазовый комплекс с момента своего зарождения был опорой нашего государства. Будем надеяться, что и на этот раз он станет основой возрождения всей промышленности России и оживления ее экономики, сможет поднять более технологически- и наукоемкие отрасли и, как это ни парадоксально, не позволит ей стать топливно-сырьевым придатком мировых капиталистических гигантов.

Список используемой литературы

Интернет ресурсы:

www.lukoil.ru

www.Gazprom.ru

www.Region.ru

www.Compromat.Ru

www.marketer.ru

www.antcm.ru

Научная литература:

Экономическая теория: /В.И.Бархатов, Г.П.Журавлева, А.В.Горшков и др./.2007.-848 с.:ил.

Алексеева Н.Н. Планирование деятельности фирмы: Уч.-метод. пособ. М.: Финансы и статистика, 1997. – 248 с.

«Вчера, сегодня, завтра нефтяной и газовой промышленности», под редакцией Н.А. Крулова, ИГИРГИ, 1995г.

«Макроэкономическое значение нефтегазового комплекса в экономике России», монография, под. ред. Кокотчиковой Е.Н. М., ГАНГ, 1996г.

Н.Я. Кажуро Основы экономической теории г.Мн.:»ФУАинформ», 2001г.

Максимова В.Ф. Микроэкономика М.: 1996г.

Экономика фирмы под редакцией Т.В. Муравьевой, г.М.:, 2002г.

Адамов В.Е., Ильенкова С.Д. Экономика и статистика фирм: Учебное пособие: -М.: Финансы и статистика, 1997. – 240 с.