- •1. Макроэкономика как раздел экономической теории: возникновение, основные проблемы. Макроэкономика — это наука, которая изучает закономерности функционирования экономики в целом.

- •11. Совокупное предложение в классической и кейнсианской моделях.

- •12. Определение равновесного объема производства в экономической теории. Механизмы нарушения и восстановления равновесия: классика и современность.

- •13. «Кейнсианский крест» (модель «совокупные доходы – совокупные расходы).

- •16. Экономический цикл состоит из четырех последовательных фаз:

- •17, Экономический цикл – это период времени, в течение которого совершаются спад и подъем экономической (деловой) активности.

- •21. Естественный уровень безработицы. Причины роста естественного уровня безработицы.

- •22. Социальные и экономические последствия безработицы. Закон Оукена.

- •25. Инфляция спроса

- •26. Инфляция спроса - разновидность инфляции, возникающая при избыточном по отношению к предложению спросе.

- •31. Банковская система, ее структура и функции.

- •32. Центральный банк – это эмиссионный банк, т.Е. Банк, наделенный правом эмиссии денежных знаков в обращение. В отдельных странах эмиссионные банки называют народными, национальными, резервными.

- •33.Коммерческие банки и их операции. Банковские резервы.

- •34. Системы денежного обращения.

- •35. Денежные агрегаты в России.

- •36. Предложение денег. Денежная масса и ее измерение.

- •37. Теории спроса на деньги.

- •39. Создание денег коммерческими банками. Банковский мультипликатор.

- •40. Реальная и номинальная процентная ставка.

- •42. Инструменты государственного контроля за денежным рынком: резервные требования, учетная ставка процента, операции на открытом рынке.

- •Виды монетарных политик

- •Операции на открытых рынках.

- •43. Сущность и цели монетарной (кредитно-денежная) политики. Политика дорогих и дешевых денег.

- •44. Финансовая система российского государства: сущность, структура, проблемы.

- •45. Основные виды доходов и расходов государственного бюджета. Концепции государственного бюджета.

- •46. Дефицит государственного бюджета и способы его финансирования.

- •49. Прогрессивные, пропорциональные и регрессивные налоги. Приведите примеры.

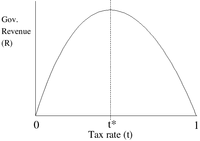

- •50. Налоговые ставки и налоговые поступления. Кривая Лаффера.

- •51. Дискреционная фискальная политика и ее механизмы.

- •52. Автоматическая фискальная политика и ее механизмы. Встроенные стабилизаторы.

- •53. Сравнительный анализ эффективности денежно-кредитной и фискальной политики государства.

- •54. Совокупные доходы населения: источники, причины дифференциации. Кривая Лоренца.

- •55. Социальная политика: цели, инструменты, виды.

- •57. Мировой рынок: понятие, элементы, функции.

- •58. Особенности международной торговли.

50. Налоговые ставки и налоговые поступления. Кривая Лаффера.

Кривая

Лаффера —

графическое отображение зависимости

между налоговыми поступлениями

и динамикой налоговых

ставок. Концепция

кривой подразумевает наличие оптимального

уровня налогообложения, при котором

налоговые поступления достигают

максимума. Зависимость выведена

американским экономистом Артуром

Лаффером.

Кривая

Лаффера —

графическое отображение зависимости

между налоговыми поступлениями

и динамикой налоговых

ставок. Концепция

кривой подразумевает наличие оптимального

уровня налогообложения, при котором

налоговые поступления достигают

максимума. Зависимость выведена

американским экономистом Артуром

Лаффером.

Сторонниками снижения налогов и стимулирования инвестирования являются представители школы предложения. Они считают, что нужно отказаться от системы прогрессивного налогообложения (именно получатели крупных доходов — лидеры в обновлении производства), снизить налоговые ставки на предпринимательство, на заработную плату и дивиденды. Требуется стимулировать инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок. В своих рассуждениях теоретики опираются на кривую А. Лаффера. При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги снижают базу налогообложения и доходы государственного бюджета.

Изъятие у налогоплательщика значительной суммы доходов (порядка 40—50%) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики. Однозначного ответа, какое значение эффективной ставки является критическим, не существует. Если исходить из концепции Лаффера, изъятие у производителей более 35—40% добавленной стоимости провоцирует невыгодность инвестиций в целях расширенного воспроизводства, что равносильно попаданию в порочный круг — так называемую «налоговую ловушку».

Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами РФ . Налоговые ставки, применяемые при исчислении налога на доходы физических лиц, установлены статьей 224 НК РФ, всего их пять - 9, 13, 15, 30 и 35%. Рассмотрим в когда и в каких случаях применяется та или иная ставка. Если физическое лицо является налоговым резидентом Российской Федерации, то большинство его доходов облагается по налоговой ставке в размере 13% (статья 224 НК РФ). К таким доходам относятся вознаграждения за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу на территории РФ. Имеются доходы, облагающиеся по другим налоговым ставкам.

Налоговая ставка в размере 35% устанавливается в отношении доходов: -полученных, от любых выигрышей и призов в проводимых конкурсах, играх и других мероприятиях, в целях рекламы товаров, работ и услуг. Налог платится с суммы стоимости выигрыша и приза, превышающего 4 000 руб.

- по вкладам в иностранной валюте - исходя из 9% годовых.

-полученных от процентных доходов по вкладам в банках в части их превышения над суммой процентов, рассчитанной следующим образом (статья 214.2 НК РФ): по рублевым вкладам - исходя из ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который начислены указанные проценты, Причем для этих целей берется ставка рефинансирования, действующая в течение периода, за который начислены указанные проценты;