- •Экономика предприятия

- •3.Имущество предприятия: понятие, состав, источники формирования

- •12. Использование оборотных средств: показатели эффективности

- •Функциональная структура управления. Особенности и области применения

- •Преимущества и недостатки:

- •Матричная структуры управления.

- •Преимущества и недостатки:

- •16. Трудовые ресурсы предприятия: рынок труда, планирование и подбор кадров, классификация работников по различным признакам.

- •17. Эффективность использования трудовых ресурсов предприятия: нормирование, производительность и мотивация труда.

- •18. Организация оплаты труда на предприятии: формы и системы оплаты труда, бестарифная система оплаты труда.

- •19. Планирование на предприятии: принципы, методы, этапы, классификация планов.

- •22. Факторы развития предприятия

- •24.Издержкипроизводства и реализации продукции: понятие, состав, классификация по признакам

- •25. Планирование себестоимости (с/с) продукции: экономическая сущность с/с, значение, факторы, калькулирование с/с.

- •27. Банкротство (б), реорганизация и ликвидация предприятия: экспресс-диагностика, оценка структуры баланса, государственное регулирование

- •31. Анализ финансово- хозяйственной деятельности предприятия: предмет анализа, содержание, задачи, методы, информационное обеспечение.

- •32. Анализ использования основных производственных фондов: состояние и движение, показатели

- •35. Анализ с/с продукции: структура и классификация затрат, основные факторы

- •39. Развитие менеджмента как науки: школы менеджмента, представители.

- •42. Мотивация как функция менеджмента.

- •43. Контроль как функции менеджмента: сущность, области и виды задач, эффективность

- •44. Коммуникации в организации: значение, содержание, типы коммуникационных сетей

- •46. Лидерство как способность вести за собой людей для достижения целей.

- •51. Маркетинговое исследование

- •52. Сегментирование рынка: методы, критерии, выбор целевых сегментов

- •54. Система цен и их классификация

- •57. Денежные потоки инвестиционных проектов: понятие, виды, состав, дисконтирование

- •58. Инвестиционный проект: понятие, жизненный цикл , виды и принципы оценки эффективности, организационно- экономический механизм реализации

- •59. Состав и содержание бизнес-плана инвестиционного проекта.

- •62. Городское хозяйство: содержание, состав, особенности организации

- •66. Благоустройство городов

- •67. Городские улицы и дороги: назначение, элементы городских улиц, инженерные коммуникации

- •71. Системы уличного освещения

- •Водопотребление в городе.

- •75. Энергоснабжение городов: понятие энергетики города, роль, значение, энергетический баланс, энергетическая политика.

- •79. Система электроснабжения города

- •83. Грузовые автомобильные перевозки в городах: классификация и характеристика грузовых перевозок.

- •88. Экономические основы эксплуатации жилищного фонда.

35. Анализ с/с продукции: структура и классификация затрат, основные факторы

С/с продукции относится к числу важнейших качественных показателей, в обобщенном виде отражающих все стороны хозяйственной деятельности предприятий, их достижения и недостатки. Уровень себестоимости связан с объемом и качеством продукции, использованием рабочего времени, сырья, материалов, оборудования, расходованием фонда оплаты труда и т.д. С/с, в свою очередь, является основой определения цен на продукцию. Снижение ее приводит к увеличению суммы прибыли и уровня рентабельности. Чтобы добиваться снижения себестоимости, надо знать ее состав, структуру и факторы ее динамики. Все это и является предметом статистического изучения при анализе себестоимости.

С/с продукции представляет собой стоимостную оценку используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов и других затрат на ее производство и реализацию.

В с/с учитываются затраты прошлого труда, перенесенные на вновь созданную продукцию, издержки, связанные с использованием живого труда, и прочие затраты. С/с является частью стоимости продукции и показывает, во что обходится производство продукции для предприятия (фирмы).

Необходимо различать общую с/с всей произведенной продукции – общую сумму затрат, приходящихся на изготовление продукции определенного объема и состава, и индивидуальную с/с – затраты на производство только одного изделия – и среднюю с/с, определяемую делением общей суммы затрат на количество произведенной продукции.

В практике статистики различают два основных вида с/с по степени учета затрат: производственную и полную.

Производственная с/с охватывает только затраты, связанные с процессом производства продукции – начиная с момента запуска сырья в производство и кончая освидетельствованием готовых изделий и сдачей их на склад готовой продукции.

Полная с/с – это сумма расходов, связанных с производством продукции, и расходов по ее реализации. Коммерческие расходы включают в себя затраты на упаковку, хранение, погрузку, транспортировку и рекламу.

Статистика с/с продукции опирается на данные бухгалтерского учета, задачами которого являются определение общей суммы затрат, группировка их по видам и калькулирование с/с единицы продукции.

Анализируя данные бухгалтерского учета и отчетности, статистика решает следующие задачи: изучает структуру с/с по видам затрат и выявляет влияние изменения структуры на динамику себестоимости: - дает обобщающую характеристику динамики с/с продукции; - исследует факторы, определяющие уровень и динамику с/с, и выявляет возможности ее снижения.

Для изучения с/с продукции применяются основные статистические методы: группировок, средних и относительных величин, графический, индексный, а также метод сопоставления.

Метод группировок используется при исследовании структуры с/с продукции по элементам и статьям калькуляции. Важнейшей является группировка затрат по элементам. Она дает возможность судить об объеме расхода сырья, материалов, топлива, энергии и т.д. Группировка затрат по элементам нужна также для исчисления величины чистой продукции.

Группировка по статьям калькуляции позволяет произвести распределение всех расходов предприятия по тому или иному конкретному назначению. Эта группировка имеет большое значение, так как дает возможность выявить затраты на отдельных участках производства и тем самым вклад каждого участка в с/с продукции.

Метод средних и относительных величин применяют при вычислении средних уровней с/с для однородной продукции, при изучении структуры и динамики себестоимости.

После того как все затраты предприятия в их абсолютном выражении сгруппированы по элементам или по калькуляционным статьям расходов, важно определить удельный вес отдельных элементов или статей и их соотношение в общей величине затрат на производство. Можно установить, какие элементы или статьи имеют наибольший удельный вес в общей величине затрат, и исходя из этого наметить основное направление мероприятий по снижению с/с продукции.

Графический метод помогает наглядно представить структуру себестоимости, происходящие в ней изменения, а также динамику ее составных частей.

Индексный метод необходим для сводной характеристики динамики с/с сравнимой и всей товарной продукции, для изучения динамики и выявления влияния на нее отдельных факторов.

Необходимость изучения структуры с/с обусловлена тем, что затраты предприятия (фирмы) на производство продукции различны по своей экономической природе и величине, а следовательно, и по удельному весу в полной с/с. В связи с многообразием издержек производства их принято группировать по различным признакам в качественно однородные совокупности.

Группировка затрат по экон. элементам. Чтобы выяснить, под влиянием каких факторов сформировался данный уровень с/с, в какой мере и в каком направлении эти факторы влияли на общую с/с, необходимо разделить различные расходы на группы, или элементы затрат.

В основу этой группировки кладется признак экономического содержания того или иного расхода. Затраты на сырье, топливо, на оплату труда и другие расходы в этом случае рассматриваются не просто как слагаемые себестоимости, а как возмещение затрат овеществленного и живого труда – возмещение потребленных предметов и средств труда и самого труда.

Среди затрат на производство выделяются следующие элементы: мат. затраты; затраты на оплату труда; отчисления на социальные нужды; амортизация основных фондов; прочие затраты.

Рассмотрим эти элементы более подробно. В элементе «Мат. затраты» отражается стоимость: приобретаемых со стороны сырья и материалов, которые входят в состав вырабатываемой продукции; - покупных материалов, используемых в процессе производства продукции для обеспечения нормального технологического процесса и для упаковки продукции, а также запчастей для ремонта оборудования; - покупных комплектующих изделий и полуфабрикатов, подвергающихся в дальнейшем монтажу или дополнительной обработке на данном предприятии; - работ и услуг производственного характера, выполненных другими предприятиями или производствами того же предприятия, не относящимися к основному виду деятельности; - приобретаемых со стороны топлива и энергии всех видов, расходуемых на технологические цели.

Стоимость материальных ресурсов формируется исходя из цен их потребления, наценок, компенсационных вознаграждений, уплачиваемых снабженческими и внешнеэкономическими организациями, стоимости услуг товарных бирж, включая брокерские услуги, таможенных пошлин, платы за транспортировку, хранение и доставку, осуществляемые предприятиями.

Сумма затрат на сырье и материалы, израсходованная на выпуск продукции, уменьшается на стоимость возвратных отходов производства. Возвратными отходами производства называются возникающие в процессе превращения исходного материала в готовую продукцию остатки сырья и материалов, утерявшие полностью или частично потребительные качества исходного материала, но могущие быть вторично использованы предприятием в качестве материала на выпуск основной продукции или продукции вспомогательных производств либо, наконец, реализованы на сторону. Они оцениваются в зависимости от их качества или по пониженной цене исходного сырья, или по цене лома, обрезков и т.п. В элемент "Затраты на оплату труда" входят: затраты на оплату труда основного производственного персонала предприятия, включая премии рабочим и служащим за производственные результаты, а также компенсации в связи с повышением цен и индексацией доходов в пределах норм, предусмотренных законодательством; компенсации, выплачиваемые в установленных законодательством размерах женщинам, находящихся в частично оплачиваемом отпуске по уходу за ребенком до достижения им определенного законодательством возраста.

Элемент «Отчисления на социальные нужды» включает обязательные отчисления по установленным законодательством нормам от сумм затрат на оплату труда.

В элементе «Амортизация основных фондов» отражается сумма амортизационных отчислений на полное восстановление основных производственных фондов, определяемая исходя из их балансовой стоимости и утвержденных в установленном порядке норм, включая и ускоренную амортизацию их активной части.

К элементу «Прочие затраты» относятся: износ по нематериальным активам; арендная плата; вознаграждения за изобретения и рационализаторские предложения;

обязательные страховые платежи; проценты по кредитам банков; суточные и подъемные; налоги, включаемые в с/с продукции; отчисления во внебюджетные фонды; оплата услуг рекламных агентов и аудиторских организаций, связи, вычислительных центров, вневедомственной охраны и др.

Таким образом, поэлементный анализ с/с показывает, каковы конкретно расходы на производство продукции, независимо от их места и непосредственного назначения.

Распределение затрат по экономическим элементам позволяет выделить две основные их группы: затраты прошлого труда, овеществленные в стоимости потребленных предметов труда и средств труда, и затраты живого труда. Из прочих затрат обычно две трети относятся к материальным затратам, а остальное – к затратам живого труда.

По данным отчетов можно определить производственную себестоимость товарной продукции. Для этого необходимо из общей суммы затрат на производство и реализацию продукции исключить затраты на непроизводственные счета, вычесть изменение остатка по счету «Расходы будущих периодов», изменение остатков незавершенного производства, полуфабрикатов, инструментов и приспособлений собственной выработки, не включаемых в стоимость продукции, и добавить прирост или вычесть уменьшение остатка по счету «Резерв предстоящих расходов и платежей».

Поэлементная классификация затрат представляет собой группировку расходов независимо от места их возникновения и не отражает процесса формирования с/с продукции по этапам ее производства. Этим целям отвечает группировка затрат по калькуляционным статьям, которая учитывает затраты по месту их возникновения и направлению, а потому дает возможность определить уровень с/с по отдельным видам продукции на предприятиях с широкой номенклатурой изделий. На практике применяется следующая типовая группировка затрат по статьям калькуляции.

1. Сырье и материалы, покупные изделия, полуфабрикаты и услуги производственного характера, топливо и энергия на технологические цели. 2. Расходы на оплату труда производственных рабочих. 3. Отчисления на социальные нужды. 4. Расходы по содержанию и эксплуатации машин и оборудования. 5. Общепроизводственные расходы. 6. Потери от брака. 7. Общехозяйственные расходы. 8. Коммерческие расходы.

Перечисленные статьи затрат могут быть изменены с учетом характера и структуры производства. По данным статьям производится калькулирование себестоимости продукции и составляются калькуляции. Поэтому данные статьи называются калькуляционными.

Каждая из статей калькуляции содержит различные экономические элементы затрат с учетом их роли в производстве. В состав общепроиз-нных и общехоз-ных расходов входят и расходы на оплату труда, и амортизация основных производственных фондов, и затраты на топливо, энергию и вспомогательные материалы, хотя каждый из этих видов затрат представляет разные эк. элементы.

Учет затрат по месту возникновения позволяет вести его раздельно по цехам и заводу в целом.

В состав общепроизводственных кроме перечисленных включаются и непроизводительные расходы – на оплату простоев, а также недостачи и потери от порчи ценностей в цеховых складах. Учитываются эти расходы на счете «Общепроизводственные расходы» бухгалтерского учета.

Расходы по организации производства и управлению предприятием составляют общехозяйственные расходы и отражаются на соответствующем счете («Общехозяйственные расходы»). Отдельно ведется учет и коммерческих расходов.

Одна из особенностей рассматриваемой группировки состоит в том, что некоторые ее статьи являются комплексными, включающими затраты как живого, так и прошлого труда. К ним относятся, в частности, общепроизводственные и общехозяйственные расходы; расходы по содержанию и эксплуатации машин и оборудования.

Группировка затрат по статьям калькуляции объединяет в группы затраты, которые характеризуются общностью назначения независимо от их содержания. Так. сумма начисленной амортизации основных фондов при распределении затрат по статьям калькуляции указывается в трех статьях, а при поэлементном распределении затрат она выделяется как один элемент.

Заработная плата промышленно-производственного персонала предприятия при распределении затрат по элементам объединяется в элемент «Затраты на оплату труда», а при постатейном – отражается в нескольких статьях.

Группировка затрат по статьям калькуляции позволяет определить место возникновения расходов, роль различных факторов в изменении всей с/с и отдельных статей расходов, а также исчислить с/с единицы продукции.

Кроме группировок затрат на производство по экономическому содержанию (по элементам затрат) и по месту возникновения и направлению (по статьям калькуляции) можно построить группировки затрат и по другим признакам.

Так, по характеру связи с технолог-ким процессом различают основные и накладные расходы.

Основные расходы непосредственно связаны с процессом производства. Они являются условно-переменными: их общая величина связана с объемом произведенной продукции и примерно пропорциональна ему.

Накладные расходы связаны с процессами организации, управления и обслуживания производства. С объемом производства эти расходы связаны слабо, изменяются не пропорционально ему, а потому их именуют условно-постоянными. К условно-постоянным относятся затраты, абсолютная величина которых лимитируется по цеху или предприятию в целом и не находится в прямой зависимости от объема выполнения производственной программы.

Не все виды издержек могут быть прямо отнесены на конкретные виды продукции, многие из них должны быть сначала определены в целом и только затем распределены между различными изделиями. Поэтому различают прямые и косвенные расходы, выделить которые позволяет группировка затрат по статьям калькуляции.

Прямые затраты – это те затраты, которые находятся в прямой зависимости от объема выпуска изделия или от времени, затраченного на его изготовление. Выделяются три группы прямых затрат:

- прямые затраты материалов – это затраты тех материалов, которые действительно составляют часть выпускаемого изделия;

- прямые затраты труда – это заработная плата, выплаченная рабочему за действительно выполненную работу по обработке некоторого изделия;

- прямые накладные расходы – это те расходы, величина которых находится в прямой зависимости от количества выпущенных изделий или от времени, затраченного на их изготовление. Прямые затраты составляют следующие статьи: сырье и материалы, покупные изделия и полуфабрикаты; топливо и энергия на технологические цели; затраты на оплату труда; потери от брака. Эти расходы могут быть отнесены непосредственно на счет тех видов продукции, на изготовление которых затрачивались это сырье, материалы и т.д.

Косвенные затраты носят более общий характер, и их уровень не всегда находится в прямой зависимости от объема производства или затрат рабочего времени. Они также подразделяются на три группы: - косвенные затраты материалов – это затраты различных побочных, но необходимых материалов, используемых в производственном процессе; - косвенные трудовые затраты – это заработная плата, выплаченная подсобным рабочим, рабочим, занятым обслуживанием оборудования, кладовщикам, канцелярским работникам и др.; - косвенные накладные расходы – это заработная плата руководства, коммерческих, - административных работников, стоимость аренды, транспортных расходов, затраты на разработку новых изделий.

Косвенные расходы – это расходы по ремонту и содержанию машин и оборудования, общепроизводственные и общехозяйственные, коммерческие расходы. Все эти затраты можно включить в с/с изделия только косвенным путем, при помощи условных расчетов, например пропорционально оплате труда производственных рабочих.

Статьи, объединяющие косвенные расходы, называют комплексными. Сумма всех прямых затрат составляет производственную себестоимость изделия. Сумма всех прямых и косвенных затрат дает с/с реализованной продукции.

Анализ структуры затрат на производство. На основе группировки затрат по экономическим элементам можно охарактеризовать структуру с/с продукции. В различных отраслях промышленности она неодинакова, поскольку отражает специфические особенности производства и разную техническую оснащенность отдельных отраслей.

В зависимости от того, удельный вес каких затрат преобладает в их общей структуре, выделяют отрасли трудоемкие, материалоемкие, энергоемкие, а также отрасли с большим удельным весом затрат на амортизацию. Такая классификация имеет важное значение прежде всего для определения путей снижения себестоимости.

36. Анализ показателей прибыльности, рентабельности и безубыточности предприятия. Конечным финансовым результатом работы предприятия является, как правило, прибыль. Однако в процессе работы по некоторым хозяйственным операциям у предприятия могут возникать и убытки, которые уменьшают полученную прибыль и снижают рентабельность. Конечный финансовый результат (прибыль или убыток) слагается из финансовых результатов от реализации и доходов от прочих результатов, уменьшенных на сумму расходов по этим операциям.

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчет о финансовых результатах и их использовании». К ним относятся:

-прибыль (убыток) от реализации продукции;

-прибыль (убыток) от прочей реализации;

-доходы и расходы от прочих операций;

-балансовая прибыль;

-налогооблагаемая прибыль;

-чистая прибыль и др.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которые в условиях перехода к рыночной экономике составляют основу экономического развития предприятия.

Показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Рост прибыли создает финансовую базу для самофинансирования, расширенного производства, решения проблем социальных и материальных потребностей трудового коллектива. За счет прибыли выполняется часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями.

Конечный финансовый результат деятельности предприятия - это балансовая прибыль или убыток, который представляет собой сумму результата от реализации продукции; результата от прочей реализации; сальдо доходов и расходов от внереализационных операций.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование:

1. Изменений каждого показателя за текущий анализируемый период.

2. Структуры соответствующих показателей и их изменений.

3. Влияние факторов на прибыль.

4. В обобщенном виде динамики изменения показателей финансовых показателей за ряд отчетных периодов (то есть «трендовый анализ» показателей).

К доходам относятся: - доходы от реализации товаров и имущественных прав; - прочие доходы.

Доходом от реализации признаются выручка от реализации товаров как собственного производства, так и приобретенных, выручка от реализации имущества и имущественные права.

В условиях становления и развития рыночных отношений проблема увеличения прибыли и уменьшения убытков является главной в деятельности любого предприятия.

Переход к рыночным отношениям требует осуществления новой финансовой политики, усиления ее воздействия на ускорение экономического развития, рост эффективности производства.

Прибыль – это один из основополагающих элементов хозрасчетной деятельности предприятия и объединения. Так как прибыль в денежной форме отражает чистый доход предпринимателя на выложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности, прибыль – это особый систематический воспроизводимый ресурс коммерческой организации, конечная цель развития бизнеса.

Финансовое состояние предприятия будет более устойчивым, если будут соблюдены границы замены собственного капитала заемным. А основным источником формирования собственного капитала предприятия является прибыль предприятия.

Прибыль предприятия получают главным образом от реализации продукции, а также от других видов деятельности.

Чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние. Поэтому финансовые результаты деятельности следует изучать в тесной связи с реализацией продукции.

По мере развития рыночных отношений значение учета и анализа прибыли для субъектов хозяйствования будет все возрастать. Четко налаженная система учета прибыли – залог успеха предприятий в рыночной экономике.

В условиях рынка предприятие должно иметь четкую структуру затрат по всем видам деятельности и строго регулировать эти затраты, постоянно сопоставлять их с источниками образования прибыли. Для эффективного использования прибыли в управлении деятельности предприятий, обеспечению ее роста необходим глубокий и всесторонний анализ прибыли. В процессе его проведения решаются следующие основные задачи:

- исследование влияния основных факторов на прибыль;

- получение информации для всесторонней оценки деятельности предприятия по эф-му исп-нию ресурсов, установление зависимости конечных результатов деятельности предприятия от величины затрат и степени использования ресурсов;

- выявление резервов увеличения прибыли за счет улучшения организации труда, эффективного использования оборудования, роста производительности труда, ликвидации непроизводственных расходов, изменения цен и т.д.;

- использование результатов анализа для принятия и обоснования управленческих решений.

Основными источниками информации при анализе прибыли является финансовая отчетность ф.2 «Отчет о прибылях и убытках», ф.5 «Приложение к бухгалтерскому балансу», а также соответствующие таблицы плана развития предприятия.

В анализе используются следующие показатели прибыли: балансовая прибыль, прибыль от реализации продукции, прибыль от прочей реализации, финансовые результаты от прочих операций, налогооблагаемая прибыль, чистая прибыль.

Одним из важных показателей указанного отчета является прибыль (убыток) от реализации продукции. Это слагаемое представляет собой основную часть балансовой (валовой) прибыли предприятия или прибыль от основного вида деятельности. В Законе РФ « О налоге на прибыль предприятий и организаций» указано, что прибыль (убыток) от реализации продукции представляет собой разницу между выручкой от реализации продукции, взятой без налога на добавленную стоимость и акцизов, и затратами на производство и реализацию, включаемыми в себестоимость продукции.

При определении затрат на производство и реализацию продукции (работ, услуг) следует применять ст.253 Налогового кодекса РФ, где определено, что к расходам, связанным с производством и реализацией следует относить:

- расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

- расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

- расходы на освоение ресурсов;

- расходы на научные исследования и опытно – конструкторские разработки;

- расходы на обязательное и добровольное страхование;

- прочие расходы, связанные с производством и (или) реализацией.

При исчислении прибыли от реализации товаров за отчетный период из доходов (совокупной величины торговых надбавок) вычитают не любые затраты торгового предприятия, а лишь те, которые относятся к издержкам обращения, и если их разрешено включать в себестоимость реализации товаров (действующими нормативными актами и законодательством). Это позволяет обеспечить единый подход к определению прибыли от реализации товаров (услуг) и объективно отразить ее величину в отчетности.

Финансовый результат хозяйственной деятельности предприятия любой организационно – правовой формы представлен в виде прибыли или убытка

Прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между совокупным доходом и совокупными затратами.

Распределение и использование прибыли являются важным хозяйственным процессом, обеспечивающим как покрытие потребностей предпринимателей, так и формирование доходов России.

Механизм распределения прибыли должен быть построен таким образом, чтобы всемерно способствовать повышению эффективности производства, стимулировать развитие новых форм хозяйствования.

В зависимости от объективных условий общественного производства на различных этапах развития российской экономики система распределения прибыли менялась и совершенствовалась. Одной из важнейших проблем распределения прибыли как до перехода на рыночные отношения, так и в условиях их развития является оптимальное соотношение доли прибыли, аккумулируемой в доходах бюджета и остающейся в распоряжении хозяйствующих субъектов.

С развитием приватизации и акционирования предприятия имеют право использовать полученную прибыль по своему усмотрению, кроме той ее части, которая подлежит обязательным вычетам, налогообложению и другим направлениям в соответствии с законодательством.

Таким образом, возникает необходимость в четкой системе распределения прибыли, прежде всего, на стадии, предшествующей образованию чистой прибыли, т.е. прибыли, остающейся в распоряжении предприятия.

Правильное распределение прибыли предприятий и организаций способствует преумножению кооперативной собственности, усилению материальной заинтересованности предприятий и организаций, и их работников выполнении планов хозяйственно–финансовой деятельности, повышению эффективности хозяйствования.

В ходе дальнейшего исследования следует проанализировать распределение и использование прибыли, что является важным этапом финансового менеджмента на предприятии. Этот этап анализа обеспечивает финансовую основу для решения оперативных, тактических и стратегических задач финансирования и развития предприятия.

Механизм распределения и использования прибыли должен быть построен таким образом, чтобы достичь оптимального варианта в удовлетворении интересов государства и предприятия. Предприятие должно полностью и своевременно рассчитываться из прибыли с государственным бюджетом, уплатив в бюджет соответствующий налог с прибыли, а чистую прибыль распределять в соответствии с планом действия и развития предприятия.

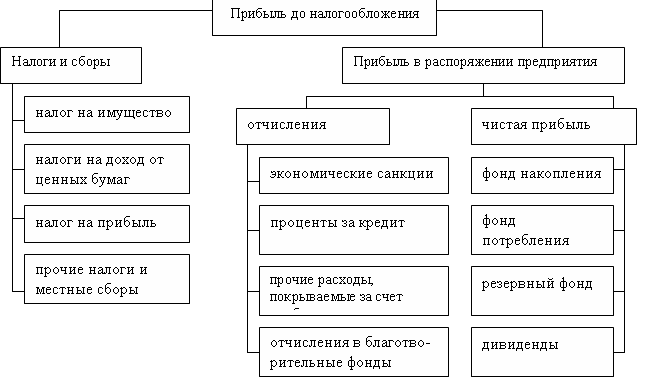

Распределение прибыли является составной и неразрывной частью общей системы распределительных отношений. Распределение прибыли до налогообложения показано на рисунке 4.

Рис. 4 . Общая схема распределения прибыли до налогообложения

Для оценки эффективности хозяйственной деятельности используются показатели рентабельности — прибыльности или доходности капитала, ресурсов или продукции.

Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Рентабельность предприятия отражает степень прибыльности его деятельности. Анализ деловой активности и рентабельности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости и рентабельности, которые являются относительными показателями финансовых результатов деятельности предприятия.

Рассмотрим наиболее важные финансовые коэффициенты рентабельности и деловой активности, получаемые при различных вариантах знаменателя относительного показателя.

Рентабельность продаж:

![]()

где N – выручка от реализации продукции (работ, услуг); Рp – прибыль от реализации продукции (работ, услуг).

Рентабельность всего капитала фирмы:

![]()

где Вср – средний за период итог баланса-нетто, а в качестве Р могут выступать как балансовая прибыль (Рб), так и прибыль от реализации (Рр).

Рентабельность основных средств и прочих внеоборотных активов

![]()

где Fср – средняя за период величина основных средств и прочих внеоборотных активов.

Рентабельность собственного капитала

![]()

где – средняя за период величина источников собственных средств предприятия по балансу.

Рентабельность перманентного капитала

где – средняя за период величина долгосрочных кредитов и займов.

К1R показывает, сколько прибыли приходится на единицу реализованной продукции. Рост К1R является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах. Уменьшение К1R свидетельствует о снижении цен при постоянных затратах на производство или о росте затрат на производство при постоянных ценах, т.е. о снижении спроса на продукцию предприятия. К2R показывает эффективность использования всего имущества предприятия. Снижение К2R также свидетельствует о падающем спросе на продукцию фирмы и о перенакоплении активов.

К3R отражает эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной прибыли, приходящееся на единицу стоимости средств. Рост К3R при снижении К2R свидетельствует об избыточном увеличении мобильных средств, что может быть следствием образования из лишних запасов товарно-материальных ценностей, затоваренности готовой продукцией в результате снижения спроса, чрезмерного роста дебиторской задолженности или денежных средств. К4R показывает эффективность использования собственного капитала. Динамика К4R оказывает влияние на уровень котировки акций на фондовых биржах. К5R отражает эффективность использования капитала, вложенного в деятельность фирмы на длительный срок.

Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп: 1) показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов; 2) показатели, характеризующие рентабельность продаж; 3) показатели, характеризующие доходность капитала и его частей. Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности (окупаемость издержек) (R3) исчисляется путем отношения балансовой (Пб) или чистой прибыли (Пч) к сумме затрат по реализованной или произведенной продукции (З):

![]() или

или

![]()

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции.

Рентабельность продаж (Rn) рассчитывается делением прибыли от реализации продукции, работ и услуг или чистой прибыли на сумму полученной выручки (РП). Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое приминение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

![]() ,

или

,

или

![]()

Рентабельность

(доходность) капитала

(Rк)

исчисляется отношением балансовой

(чистой) прибыли к среднегодовой стоимости

всего инвестированного капитала (![]() )

или отдельных его слагаемых:собственного

(акционерного), заемного, основного,

оборотного, производственного капитала

и т.д.

)

или отдельных его слагаемых:собственного

(акционерного), заемного, основного,

оборотного, производственного капитала

и т.д.

![]() ,

или

,

или

![]()

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж.

И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции. Объем продаж сам по себе не оказывает влияния на уровень рентабельности, т.к. с его изменением пропорционально увеличиваются или уменьшаются сумма прибыли и сумма основного и оборотного капитала при условии неизменности остальных факторов.

.

37. Анализ финансового состояния предприятия: методические основы, обеспеченность собственными оборотными средствами, дебиторская и кредиторская задолженность, движение денежных средств Наиболее полно обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов, получаемый в виде разницы величины источников средств и величины запасов. При этом имеется в виду обеспеченность определенными видами источников, поскольку достаточность суммы всех возможных видов источников гарантирована тождественностью итогов актива и пассива баланса.

Для характеристики источников формирования запасов используется несколько показателей, отражающих различную степень охвата разных видов источников: наличие собственных оборотных средств, равное разнице величины реального собственного капитала и суммы величин внеоборотных активов и долгосрочной дебиторской задолженности (формула 99);

![]()

Наличие долгосрочных источников формирования запасов, получаемое из предыдущего показателя увеличением на сумму долгосрочных пассивов (формула 100). Если целевое финансирование и поступления носят долгосрочный характер, то их величина включается в состав долгосрочных пассивов при расчете данного показателя:

![]()

Общая величина основных источников формирования запасов, равная сумме долгосрочных источников (предыдущий показатель) и краткосрочных заемных средств. Если целевое финансирование и поступления носят краткосрочный характер, то их величина включается в состав краткосрочных заемных средств при расчете данного показателя (формула 101).

![]()

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

-излишек (+) или недостаток (-) собственных оборотных средств, равный разнице величины собственных оборотных средств и величины запасов;

-излишек (+) или недостаток (-) долгосрочных источников формирования запасов, равный разнице величины долгосрочных источников формирования запасов и величины запасов;

-излишек (+) или недостаток (-) общей величины основных источников формирования запасов, равный разнице величины основных источников формирования запасов и величины запасов.

Вычисление трех показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости. Можно выделить четыре типа финансовых ситуаций:

1) абсолютная устойчивость финансового состояния, встречающаяся редко, представляет собой крайний тип финансовой устойчивости. Она задается системой условий: 1а. излишек (+) собственных оборотных средств или равенство величин собственных оборотных средств и запасов, т. е. расходы на формирование запасов и затрат могут быть полностью покрыты за счет собственных оборотных средств;

2) нормальная устойчивость финансового состояния, гарантирующая его платежеспособность: 2а. недостаток (-) собственных оборотных средств, 2б. излишек (+) долгосрочных источников формирования запасов или равенство величин долгосрочных источников и запасов - это наиболее часто встречающаяся ситуация, когда собственных оборотных средств, краткосрочных кредитов и займов и возможностей получения авансов и товаров в кредит достаточно для формирования запасов и затрат;

3) неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения реального собственного капитала и увеличения собственных оборотных средств, а также за счет дополнительного привлечения долгосрочных кредитов и заемных средств: 3а. недостаток (-) собственных оборотных средств, 3б. недостаток (-) долгосрочных источников формирования запасов, 3в. излишек (+) общей величины основных источников формирования запасов или равенство величин основных источников и запасов - т. е. когда даже нормальных источников формирования запасов и затрат недостаточно для покрытия соответствующих расходов. Возникновение подобной ситуации должно служить сигналом для немедленного принятия мер по выводу предприятия из кризисного состояния. Финансовое состояние предприятия может быть улучшено путем корректировки взаимоотношений с дебиторами, ускорением оборачиваемости дебиторской задолженности и запасов;

4) кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения, дебиторская задолженность организации и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы: 4а. недостаток (-) собственных оборотных средств, 46. недостаток (-) долгосрочных источников формирования запасов, 4в. недостаток (-) общей величины основных источников формирования запасов.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором - величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний (ситуации 3 и 4) будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

Коэффициент общей оборачиваемости капитала:

![]()

где N - выручка от реализации продукции; Вср - средний за период итог баланса-нетто.

Коэффициент оборачиваемости мобильных средств оборотных активов:

![]()

где Z– средняя за

период величина запасов по балансу;

![]() – средняя за период величина денежных

средств, расчетов и прочих активов.

– средняя за период величина денежных

средств, расчетов и прочих активов.

Коэффициент оборачиваемости материальных оборотных активов

![]()

Коэффициент оборачиваемости готовой продукции

![]()

где

![]() – средняя за период величина готовой

продукции.

– средняя за период величина готовой

продукции.

Коэффициент оборачиваемости дебиторской задолженности

![]()

где

![]() – средняя за период дебиторская

задолженность.

– средняя за период дебиторская

задолженность.

Средний срок оборота дебиторской задолженности:

![]()

Коэффициент оборачиваемости кредиторской задолженности

![]()

где

![]() – средняя за период кредиторская

задолженность.

– средняя за период кредиторская

задолженность.

Средний срок оборота кредиторской задолженности

![]()

Коэффициент оборачиваемости собственного капитала

![]()

где

![]() – средняя за период величина источников

собственных средств предприятия по

балансу, или средняя величина чистых

активов.

– средняя за период величина источников

собственных средств предприятия по

балансу, или средняя величина чистых

активов.

k1А отражает скорость оборота всего капитала предприятия. Рост k1А означает ускорение кругооборота средств предприятия или инфляционный рост цен (в случае снижения k2А или k3А). k2А показывает скорость оборота всех мобильных средств (оборотных активов) предприятия. Рост k2А характеризуется положительно, если сочетается с ростом k3А, и – отрицательно, если k3А уменьшается. k3А отражает число оборотов запасов предприятия за анализируемый период. Снижение k3А свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию (в случае уменьшения k4А). k4А показывает скорость оборота готовой продукции. Рост k4А означает увеличение спроса на продукцию предприятия, снижение k3А – затоваривание готовой продукцией в связи со снижением спроса. k5А показывает скорость оборота дебиторской задолженности. Если k5А рассчитывается по сумме погашенной дебиторской задолженности, то его рост может отражать сокращение продаж в кредит, а снижение – увеличение объема коммерческого кредита, предоставляемого покупателям. k6А характеризует средний срок погашения дебиторской задолженности. Положительно оценивается снижение k6А и наоборот. k7А показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост k7А означает увеличение скорости оплаты задолженности предприятия, снижение – рост покупок в кредит. k8А отражает средний срок возврата долгов предприятия. k9А характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящейся на единицу стоимости средств. k10А показывает скорость оборота собственного капитала, что для акционерных обществ означает активность средств, которыми рискуют акционеры. Резкий рост k10А отражает повышение уровня продаж, которое должно в значительной степени обеспечиваться кредитами и, следовательно, снижать долю собственных средств.

Ускорение оборачиваемости оборотных средств (активов) уменьшает потребность в них, позволяет предприятиям высвобождать часть оборотных средств либо для непроизводственных или долгосрочных производственных нужд предприятия, либо для дополнительного выпуска продукции.

В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства, а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в результате чего улучшается их финансовое состояние, укрепляется платежеспособность.

Скорость оборота средств – это комплексный показатель организационно-технического уровня производственно-хозяйственной деятельности. Увеличение числа оборотов достигается за счет сокращения времени производства и времени обращения.

Общая оборачиваемость всех оборотных средств складывается из частной оборачиваемости отдельных элементов оборотных средств. Скорость как общей оборачиваемости, так и частной оборачиваемости отдельных элементов оборотных средств характеризуется показателями перечисленными ниже.

Длительность одного оборота всех оборотных средств LЕ рассчитывается по формулам:

![]()

Е – средняя стоимость всех оборотных средств; Т – продолжительность анализируемого периода в днях; NP – выручка от реализации продукции.

Количество оборотов (или прямой коэффициент оборачиваемости) k11 исчисляется по формуле:

![]()

Эффективность использования оборотных средств заключается не только в ускорении их оборачиваемости, но и в снижении себестоимости продукции за счет экономии натурально-вещественных элементов оборотных средств (запасов) и издержек обращения. Поскольку обобщающими показателями эффективности работы промышленных предприятий служат величина прибыли и уровень общей рентабельности, следует определить влияние использования оборотный средств на эти показатели.

Основными факторами, влияющими на величину и скорость оборота оборотных средств предприятия, являются: масштаб деятельности предприятия; характер бизнеса или деятельности, т.е. отраслевая принадлежность предприятия; длительность производственного цикла; количество и разнообразие потребляемых видов ресурсов; география потребителей продукции, поставщиков и смежников; система расчетов за товары, работы, услуги; платежеспособности клиентов; качество банковского обслуживания; темпы роста производства и реализации продукции; доля добавленной стоимости в цене продукта; учетная политика предприятия; квалификация менеджеров; инфляция.

Соотношение дебиторской и кредиторской задолженностей - характеристика

финансовой устойчивости фирмы и эффективности финансового менеджмента. В практике финансовой деятельности российских фирм зачастую складывается такая ситуация, которая делает невыгодным снижение дебиторской задолженности без изменения кредиторской. Уменьшение дебиторской задолженности снижает коэффициент покрытия (ликвидности), фирма приобретает признаки несостоятельности и становится уязвимой со стороны Государственных органов и кредиторов. Вспомним, что баланс предприятия считается неплатежеспособным, если:

1) объем оборотных средств на конец периода / краткосрочная задолженность на конец периода <2

2) объем источников объем внеоборотных собственных доходов – активов на конец периода / объем оборотных средств на конец периода < 0,1

Дебиторская задолженность - элемент оборотных средств, ее уменьшение снижает коэффициент покрытия. Финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и ее сбалансированности с кредиторской.

При анализе соотношения дебиторской и кредиторской задолженностями необходим анализ условий коммерческого кредита, предоставляемого фирме поставщиками сырья и материалов.

На уровень дебиторской задолженности влияют следующие основные факторы:

- оценка и классификация покупателей в зависимости от вида продукции, объема

закупок, платежеспособности клиентов, истории кредитных отношений и

предполагаемых условий оплаты;

- контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности;

- анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Для определения инвестиции в дебиторскую задолженность применяется расчет, который учитывает годовые объемы продаж в кредит и срок неоплаты деб. зад-сти. Делая обобщение можно сделать вывод что в основе управления дебиторской задолженностью лежит два подхода: 1) сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного финансирования, с затратами и потерями, возникающими при изменении политики реализации продукции; 2) сравнение и оптимизация величины и сроков дебиторской и кредиторской задолженностей. Данные сравнения проводятся по уровню кред-сти, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

Оценка реального состояния дебиторской задолженности, т. е. Оценка вероятности безнадежных долгов - один из важнейших вопросов управления оборотным капиталом. Эта оценка ведется отдельно по группам дебиторской задолженности с различными сроками возникновения. Фин. менеджер может при этом использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов.

38. Информационное обеспечение экономического анализа работы предприятия: состав, роль и значение бухгалтерской отчетности Основным источником информации для проведения финансового анализа является бухгалтерский баланс. Он является наиболее информативной формой для исследования и оценки финансового состояния. Баланс отражает состояние имущества, собственного капитала и обязательств хозяйствующего субъекта на определенную дату.

В отличие от балансов, используемых в планировании и анализе, бухгалтерский баланс представляет собой систему моментальных показателей, характеризующих состояние средств на определенную дату.

Баланс выделяют в самостоятельную отчетную единицу, дополнением которой является отчет, который расшифровывает данные, содержащиеся в балансе. Вокруг баланса группируются остальные формы бухгалтерской отчетности, составляющие в совокупности бухгалтерский отчет.

Бухгалтерский баланс классифицируется по следующим признакам.

1. По времени составления: - вступительный;

- текущий; - ликвидационный; - разделительный; - объединительный.

2. По источникам составления: - инвентарный; - книжный; - генеральный.

3. По объему информации: - (деятельность только одного предприятия); - (путем сложения сумм, числящихся на статьях нескольких единичных балансов).

4. По характеру деятельности: - основной деятельности; - неосновной деятельности.

5. По формам собственности: - государственные; - коллективные; - частные; - смешанные.

6. По объекту отражения: - самостоятельные; - структурных подразделений.

7. По способу очистки: - баланс-брутто

- баланс-нетто. Группировка и обобщение информации в балансе осуществляется с целью контроля и управления финансовой деятельностью.

Итак, бухгалтерский баланс - это способ экономической группировки и обобщенного отражения состояния средств по видам и источникам их образования на определенный момент времени в денежном измерителе.

Общий итог баланса называется валютой баланса и характеризует размер средств хозяйствующего субъекта.

Активы баланса дают определенное представление об экономических ресурсах или потенциале хозяйствующего субъекта по осуществлению будущих затрат.

Обязательства (пассивы) показывают объем средств, полученных хозяйствующим субъектом, и их источники, а активы - как хозяйствующий субъект использовал полученные средства.

В балансе помимо средств, используемых в кругообороте, дается информация о средствах, которые могут «выпадать» из оборота в результате их неэффективного использования, - это убытки. Информация по ним дается по периодам их возникновения, т.е. прошлых лет или отчетного года.

Баланс позволяет оценить эффективность размещения капитала, его достаточность для текущей и будущей хозяйственной деятельности, оценить размер и структуру заемных источников и эффективность их привлечения.

На основе изучения баланса внешние пользователи принимают решения о целесообразности и условиях ведения дел с данным хозяйствующим субъектом; оценивают кредитоспособность хозяйствующего субъекта как заемщика; оценивают возможный риск своих вложений, целесообразность приобретения акций.

В полном объеме финансовой информацией может воспользоваться только руководство хозяйствующего субъекта. Руководство хозяйствующего субъекта анализирует финансовое состояние с целью повышения доходности капитала и обеспечения стабильности положения хозяйствующего субъекта. На основе этой информации принимаются управленческие решения в области производства, сбыта, финансов, инвестиций, нововведений.