№25Направления и школы экономической теории

Это когда часть экономистов имеет собственные взгляды, отличные от остальных на протяжении долгого периода времени

Неоклассическая – представители: Самоэльсон, Лаффер.

Они предполагали, что рынок труда действует на основе ценового равновесия. С её помощью регулируется D и S раб силы, поддерживается их равновесие(безработица невозможна). Полная занятость явл нормой для капитализма.

Кейнсианская – Кейнс. Концепция рассматривает рынок как явление пост неравновесия. При капитализме не сущ механизмов, гарантирующего полную занятость. Снижая налоги, гос-во стимулизует рост спроса и потребления, что приводит к росту пр-ва и занятости.

Институциональная – Дангон. Основное внимание уделяется анализу проф и отраслевых различий в структуре рабочей силы и соотв уровню з/п.

Монетарийская – Фридмен. Для рынка труда негативными факторами влияющие на равновесие явл установление гос-ва минимального уровня з/п, сильные позиции профсоюзов и отсутствие полной информации о вакансиях. Для уравновешивания рынка необходимо исп инструменты в денежно-кредитной политики. Денежная политика должна быть направлена на достижение естественного уровня безработицы – 6%.

Марксистская – К. Маркс. Если рабочая сила в процессе труда создаёт стоимость, то все прочие виды ресурсов лишь переносятся на новую стоимость самим трудом.

№26 Моделирование экономических связей и состояний. Видные ученые, внесшие свой вклад в становление современной экономической теории.

Маржинализм (от французского «marginal» — предельный) исследовал как микроэкономические, так и макроэкономические явления исходя из использования предельных (максимальных или минимальных) величин. Основоположниками этого учения были Антуан Огюстен Курно (1801 -—1877), Иоганн Генрих фон Тюнен (1783—1850), Герман Генрих Госсен (1810—1858), научные идеи которых при жизни признания не получили.

А. Курно —первым в экономической науке предпринял попытку исследовать экономические явления с помощью математических методов. А. Курно впервые ввел понятие эластичности спроса — изменения спроса в ответ на изменение цены.

И.Тюнен — положил начало теории размещения производительных сил. Он ввел понятие «производственной функции», зависящей от труда и капитала и позволяющей определить предельную производительность труда и капитала.

Г. Госсен — немецкий юрист, экономист — объяснял поведение людей стремлением к получению максимума полезности. Госсен ввел понятие «предельной полезности», означающей полезность последней единицы какого-то ограниченного запаса материального блага. Им сформулированы два закона, которым впоследствии было присвоено его имя.

У. С. Джевонс главную задачу экономической науки видел в изучении потребления. Джевонс развил теорию обмена. В своих трудах сформулировал теорию, согласно которой соотношение между обмениваемыми товарами равно обратному отношению их полезностей.

Л. Вальрас —Экономическая наука обязана Вальрасу построением первой модели общего равновесия. В этой модели экономист исходил из предположения, что потребители, в соответствии с рыночными ценами, стремятся максимизировать полезность своих денежных доходов; производители также стремятся к максимизации своей прибыли, выбирая оптимальное сочетание факторов производства.

А. Маршалл —предложил заменить термин «политическая экономия» на «economics». Он выдвигает положение о том, что цена определяется двумя факторами — предельной полезностью и издержками производства. Поэтому решающее значение для процесса ценообразования играет функция спроса-предложения. По Маршаллу цена устанавливается, когда величина спроса равна величине предложения. Экономист вводит понятие эластичности спроса по цене, выражающее меру, в какой объем спроса реагирует на изменение цены.

кейнсианство — было положено выдающимся ученым-экономистом Джоном Мейнардом Кейнсом (1883—1946).

№27 Амортизационный фонд

-денежные средства, предназначенные для простого и расширенного воспроизводства основных фондов; имеет двойственную экономическую природу, т. е. одновременно обслуживает процесс возмещения износа основных фондов и процесс их расширенного воспроизводства

№28 Структура рабочей силы

Рабочая сила - общее число лиц в работоспособном возрасте, работающих или безработных, исключая недееспособных.

Рабочая сила - в статистике индустриально развитых стран - совокупность лиц не моложе 16 лет, работающих, а также зарегистрированных безработных.

Различают: - общую рабочую силу, включающую лиц, находящихся на военной службе; и - гражданскую рабочую силу, за вычетом лиц, находящихся на действительной военной службе.

Структура рабочей силы - состав рабочей силы по отраслевым, профессиональным, квалификационным и демографическим признакам

№29. Структура денежной массы.

В начале ХХ века при золотом обращении структура денежной массы была такова: • золотые монеты - 40%; • банкноты - 50% • остатки на счетах кредитных учреждений - 10%;

Уход золотых денег с начало из внутреннего оборота, а затем из внешнего внес качественные изменения в структуру денежной массы. Действительные деньги полностью исчезли из оборота господствующее положение заняли кредитные деньги, которые стали выступать в наличной и безналичной форме. Рост наличных денег, которые обслуживает население, а в современных условиях к ним часто прибегают и юридические лица, вызывает нехватку денег в стране. Переход денег из безналичного оборота в наличный результат жесткой финансовой политики, ведет к расширению уклонения от уплаты налогов. Кроме того, сокращение безналичного оборота свидетельствует о снижении возможности государства влиять на реальные хозяйственные процессы. На денежную массу влияют два фактора: количество денег, которое определяется государством - эмитентом денег, его законодательной властью;

№30 Спрос на деньги — количество денег, которое домохозяйства и фирмы хотят иметь в своем распоряжении в зависимости от номинального валового внутреннего продукта (ВВП в денежном выражении) и ставки ссудного процента. Спрос на деньги складывается из спроса на деньги для сделок и спроса на деньги со стороны активов. Спрос на деньги для сделок (операционный спрос на деньги) — спрос со стороны домохозяйств и фирм для приобретения товаров и услуг, расчетов по своим обязательствам.

№31 Современная банковская система

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Банковская система включает центральный банк, сеть коммерческих банков и других кредитно-расчётных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

Международная практика знает несколько типов банковских систем:

распределительную централизованную банковскую систему;

рыночную банковскую систему;

банковскую систему переходного периода.

№32. Роль Центрального Банка в экономике.

Центральный банк — главный регулирующий орган кредитной системы страны или группы (союза) стран.

Центральные банки выполняют следующие базовые функции:

эмиссия банкнот;

проведение денежно-кредитной политики;

рефинансирование кредитно-банковских институтов;

управление официальными золотовалютными резервами;

проведение валютной политики;

регулирование деятельности кредитных институтов;

функции финансового агента правительства;

устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

устанавливает и публикует официальные курсы иностранных валют по отношению к национальной валюте;

принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные.

№33. Функции коммерческих банков.

1. Превращение временно свободных денежных средств в капитал при помощи мобилизации. Таким образом, банки аккумулируют денежные сбережения и средства в виде вкладов, это может быть не пополняемый или пополняемый депозит, и превращают их в ссудный капитал, который используется для кредитования.

2. Осуществление безналичной депозитно-кредитной эмиссии, или проще говоря, создание кредитных денег. Кредитование средствами с депозитных счетов увеличивает количество денег в обращении

3. Посредническая функция банков, заключается в предоставлении ссуд юридическим и физическим лицам, за счет средств взятых у конечных кредиторов. В таком случае лицо, заключившее с банком договор на не пополняемый или пополняемый депозит, является конечным кредитором, а лицо берущее кредит в банке оказывается конечным заемщиком.

4. Кассовое обслуживание клиентов и проведение денежных расчетов. Данная функция банков служит для предоставления посреднических услуг в сфере операций, расчетов и проведения платежей клиентами банка.

5. В функции банка входит покупка, продажа и выпуск ценных бумаг или платежных документов.

№34. Процесс депозитного расширения.

Благодаря системе частичного резервирования универсальные коммерческие банки могут создавать деньги. Следует иметь в виду, что деньги могут создавать только эти кредитные учреждения (ни небанковские кредитные учреждения, ни специализированные банки создавать деньги не могут.

Процесс создания денег называется кредитным расширением или кредитной мультипликацией. Он начинается в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, т.е. если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается, т.е. клиент снимает деньги со своего счета, то произойдет противоположный процесс – кредитное сжатие.

Если он их использует полностью, то его клиент (любой экономический агент, поскольку банк универсальный) получит в кредит $800.

№35. Денежно-кредитная политика: виды, цели, воздействие на экономику.

Денежно-кредитная (или монетарная) политика — это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства. Осуществляет монетарную политику Центральный банк.

Воздействие на макроэкономические процессы (инфляцию, экономический рост, безработицу) осуществляется посредством денежно-кредитного регулирования.

Обычно денежно-кредитная политика ЦБ направлена на достижение и сохранение финансовой стабилизации, в первую очередь укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны.

Виды монетарных политик

Жесткая — направлена на поддержание определенного размера денежной массы.

Гибкая — направлена на регулирование процентной ставки.

Различают виды монетарной политики:

Стимулирующая — проводится в период спада и имеет целью «взбадривание» экономики, стимулирование роста деловой активности в целях борьбы с безработицей.

Сдерживающая — проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией.

№36 Понятие инфляции. Измерение инфляции.

Инфля́ция (лат. Inflatio — вздутие) — повышение общего уровня цен на товары и услуги. При инфляции за одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги утратили часть своей реальной стоимости.

Методы измерения:

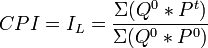

индекс потребительских цен :

Индекс цен производителей (Producer Price Index, PPI) — отражает себестоимость производства без учёта добавочной цены дистрибуции и налогов с продаж. Значение PPI опережает по времени данные CPI.

Индекс расходов на проживание (Cost-of-living Index, COLI) — учитывает баланс повышения доходов и роста расходов.

Индекс цены активов: акций, недвижимости, цены заёмного капитала и прочее. Обычно цены на активы растут быстрее цен потребительских товаров и стоимости денег. Поэтому владельцы активов вследствие инфляции только богатеют.

Дефлятор ВВП (GDP Deflator) — рассчитывается как изменение в цене на группы одинаковых товаров.

Паритет покупательной способности национальной валюты и изменение курса валют.

Индекс Пааше — показывает отношение текущих потребительских расходов к расходам на приобретение такого же ассортиментного набора в ценах базисного периода.

37. Темпы инфляции.

Ползучую (умеренную) инфляцию (рост цен менее 10 % в год). Западные экономисты рассматривают её как элемент нормального развития экономики, так как, по их мнению, незначительная инфляция (сопровождаемая соответствующим ростом денежной массы) способна при определенных условиях стимулировать развитие производства, модернизацию его структуры. Рост денежной массы ускоряет платежный оборот, удешевляет кредиты, способствует активизации инвестиционной деятельности и росту производства. Рост производства, в свою очередь, приводит к восстановлению равновесия между товарной и денежной массами при более высоком уровне цен.

Галопирующую инфляцию (годовой рост цен от 10 до 50 %). Опасна для экономики, требует срочных антиинфляционных мер. Преобладает в развивающихся странах;

Гиперинфляцию

(цены растут астрономическими темпами, достигая нескольких тысяч и даже десятков тысяч процентов в год). Возникает за счёт того, что для покрытия дефицита бюджета правительством выпускается избыточное количество денежных знаков..

38. Открытая и скрытая инфляция.

Открытая инфляция присуща странам с рыночной экономикой, где свободное взаимодействие спроса и предложения способствует открытому, ничем не стесненному росту цен в результате падения покупательной способности денежной единицы.

Хотя открытая инфляция и искажает рыночные процессы, тем не менее она сохраняет за ценами роль сигналов, показывающих производителям и покупателям сферы выгодного приложения капиталов. Тем самым открытая инфляция сама выступает своего рода антиинфляционным средством.

Подавленная инфляция присуща экономике с административным контролем над ценами и доходами. Она потому-то и называется «подавленной», что жесткий контроль над ценами и доходами не позволяет открыто проявиться инфляции в единственно доступной ей форме — в росте денежных цен.

Подавленная инфляция неизлечима — ее можно только «обезболить» загнав еще глубже, не позволяя проявиться, и тем «взрывая» уже всю экономику. Открытая же инфляция излечима — и лечится она экономическими методами. Более того, становится понятным, в какой мере следует поднимать доходы малообеспеченных слоев населения, а также работников бюджетной сферы.

39. Последствия инфляции. 1. В условиях инфляции реальные доходы населения сокращаются.

2. При инфляции уменьшаются реальные накопления, осуществляемые в форме бумажных денег, кроме того, уровень инфляции чаще всего гораздо выше, чем номинальная ставка процента в кредитных учреждениях. Таким образом, личные сбережения населения обесцениваются.

3. Особенно быстро идет социальное расслоение. Большая часть населения нищает, переходя черту бедности.

4. «Бегство» от денег — ускоренная материализация денежных средств населения и бизнеса.

5. Отставание процентной ставки, выплачиваемой банками и другими кредитными учреждениями, от уровня инфляции вплоть до отрицательных значений реальной процентной ставки. Здесь следует различать номинальную и реальную процентную ставку.

6. Потери обычно несут кредиторы (кредитодатели), а выигрывают дебиторы (кредитополучатели

7. Цены в период открытой инфляции растут быстрее номинальных доходов.

8. Нестабильность экономической ситуации и экономической информации