- •Оглавление

- •1. Сущность коммерческих банков как посредников финансовых ресурсов

- •Введение

- •1. Сущность коммерческих банков как посредников финансовых ресурсов

- •1.1 Функции банков

- •Принципы деятельности банков

- •2. Ресурсы коммерческого банка, условия их формирования и распределения

- •2.1 Структура ресурсов коммерческих банков на современном этапе

- •2.2 Собственный капитал банка, характеристика его структуры

- •2.3 Значение привлечённых средств банка

- •2.4 Заёмные средства

- •3. Анализ банковского баланса

- •Заключение

- •Какие существуют виды активов коммерческих банков?

- •Кредитный портфель и его виды

- •Виды кредитных портфелей

- •Управление кредитным портфелем банка

- •Анализ кредитного портфеля

- •Основная часть кредитных вложений банков в экономику

- •Кредитные вложения российских банков за январь 2010 г увеличились на 1,2 проц до 19,412 трлн руб – Росстат

- •[Править] Крупнейшие банки по активам [править] 10 крупнейших банков по консолидированным активам

- •Условия кредитной сделки

- •Понятие и показатели кредитоспособности понятие кредитоспособности

- •Организационно-экономические проблемы оценки кредитоспособности заемщика

- •Понятие банковской ликвидности

- •Классификация экономических рисков

- •[Править] Кредитный риск

- •[Править] Рыночный риск

- •[Править] Фондовый риск

- •[Править] Валютный риск

- •[Править] Процентный риск

- •[Править] Операционный риск

- •[Править] Риск ликвидности

- •[Править] Страновой риск

- •[Править] Правовой риск

- •[Править] Риск потери деловой репутации

- •[Править] Стратегический риск

- •Показатели деятельности банка - достаточность капитала, ликвидность и прибыльность банка, выражаемые в относительных единицах к активам банка.

[Править] Крупнейшие банки по активам [править] 10 крупнейших банков по консолидированным активам

Позиция |

Наименование банка |

Консолидированные активы (млрд долл. США) |

1 |

Royal Bank of Scotland |

3 783 |

2 |

Deutsche Bank |

2 954 |

3 |

BNP Paribas |

2 477 |

4 |

Barclays |

2 443 |

5 |

Credit Agricole |

2 068 |

6 |

UBS |

2 007 |

7 |

Societe Generale |

1 567 |

8 |

ABN AMRO |

1 499 |

9 |

UniCredit |

1 493 |

10 |

ING Bank |

1 453 |

2/12

Условия кредитной сделки

Условия кредитной сделки – требования, предъявляемые к участникам сделки, объектам и обеспечению кредита, отражающие принципы кредитования.

Юридической основой предоставления кредита является кредит ный договор, регулирующий отношения сторон. Понятие кредитного договора дано в Гражданском кодексе РФ.

В соответствии с банковским законодательством для осуществле ния кредитования заемщику открывается ссудный счет.

Конкретизация экономических условий сделки может быть прове рена самим банком в специальной Инструкции по кредитованию или в соответствии с международной терминологией – в кредитном меморан думе.

В кредитном меморандуме, исходя из требований общей кредитной политики банка, устанавливаются определенные ограничения на ус ловия заключения кредитной сделки по :

• участникам сделки;

• целям кредитования;

• сумме;

• срокам;

• цене кредита;

• обеспечению кредита;

• условиям погашения ссудной задолженности.

Участники кредитной сделки – стороны, указанные в договоре: кредитор (или кредиторы) и заемщик (или заемщики). Более двух участников сделки, например, кредиторов, может быть в случае предоставления консорциального кредита на крупную сумму несколькими банками. Ограничения касаются, как правило, заемщиков – юридических и физи ческий лиц. Так, отдельные банки кредитуют только юридических лиц, по которым тоже могут быть определенные предписания: исключение заемщиков, представляющих отдельные отрасли или формы собственно сти, в случае повышенного кредитного риска.

Прогнозирования являются стержнем любой торговой системы, поэтому компетентно воспроизведенные прогнозы Forex могут сделать тебя ужасно денежным.

Цели кредитования указываются обязательно, что обусловлено функциями кредита и принципами кредитования.

Сроки кредитования в каждом кредитном договоре устанавливаются в соответствии с поданной заявкой. Ограничение возможно в рамках общей кредитной политики, например, не предоставлять кредиты на срок более 1 года.

В специальном пункте указываются даты начала и прекращения действия договора.

Под датой выдачи кредита (вступления в действие договора) следует считать дату перечисления денежных средств со счета банка на счет заемщика. Действие договора прекращается после поступления в банк от Заемщика всей суммы основного долга, начисленных процентов и неустойки (если она была).

Сумма кредита устанавливается в счет лимитов банка, нормативов кредитования ЦБ РФ, заявки заемщика, стоимости и ликвидности предмета обеспечения, кредитоспособности заемщика.

Цена кредита отражает принцип платности при кредитовании, а формой оплаты является процентная ставка.

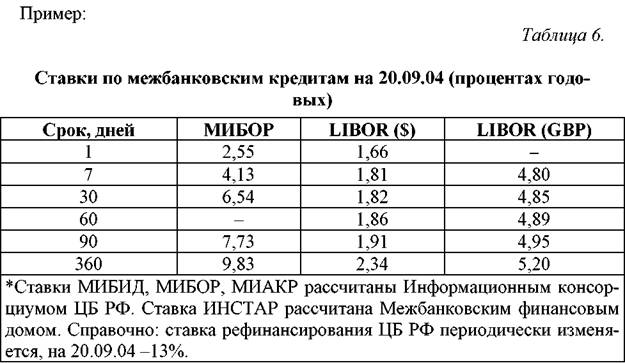

Процентные ставки могут быть твердыми (фиксированными) и изменяющимися. Выделяют также ставки межбанковского кредитного рынка. В международной практике известны ставки:

LIBOR – ставка предложения на Лондонском межбанковском рынке депозитов (на 3х месячные ссуды), является базовой для международных финансовых рынков;

FIBOR – ставка фондовой биржи во Франфуркте на Майне;

PIBOR – ставка Парижского межбанковского рынка и т.д.

На рынке межбанковских кредитов в Москве действуют ставки:

МИБОР – размещение краткосрочных ссуд;

МИБИД, ИНСТАР – привлечение кредитных ресурсов.

Информация об изменении процентных ставок регулярно публикуется.

Начисление стоимости ссуды может осуществляться с использо ванием простой ставки процента (при краткосрочных ссудах и однора зовом погашении в конце срока, либо с использованием сложного процента при более продолжительном кредитовании).

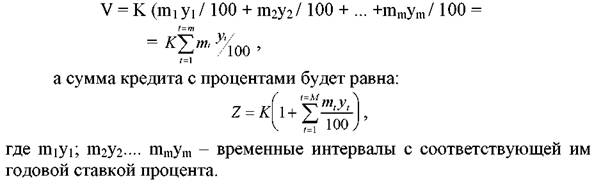

Определение размера погашаемой суммы (наращенной) с использованием простой ставки процента:

А. Z = K + V = K + (m × y Ч K / 100) = K (1 + m × y / 100), где Z – наращенная сумма кредита,

K – размер предоставленной ссуды,

V – сумма процентных денег, выплаченных за m лет, (если m <1, то срок кредитования в днях следует разделить на 365 или 366 – временная база года),

у (%) – годовая ставка процентов,

m – срок, за который выплачиваются проценты. Б. Если в кредитном договоре предусматривается изменение ставки % в течение срока кредита, то размер погашаемой процентной суммы определяется по следующей формуле:

2/13

Стадии кредитного процесса |

Выделение и рассмотрение такого целостного понятия, как "кредитный процесс, позволяет комплексно проанализировать все составляющие и этапы механизма банковского кредитования. Кредитный процесс - это движение банковского кредита как последовательный ход его организационных стадий (этапов). В ходе кредитного процесса происходит последовательная смена стадий механизма банковского кредита. Коммерческие банки могут предоставлять кредиты всем субъектам хозяйственной деятельности независимо от их отраслевой принадлежности, статуса, форм собственности при наличии у них реальных возможностей и правовых форм обеспечения своевременного возврата кредита и уплаты процентов за пользование кредитом. В теории и практике кредитования выделяют, как правило, семь основных стадий кредитного процесса, управление которыми банк должен тщательно организовывать: 1) рассмотрение заявки заемщика на получение кредита; 2) анализ финансового состояния (кредитоспособности) клиента; 3) разработка условий займа; подготовка и заключение кредитного договора; 4) определение порядка обеспечения кредита, гарантий возврата займа; 5) процедура предоставления займа; 6) процедура погашения займа; 7) контроль за кредитной операцией. Первая стадия кредитного процесса включает анализ и предварительный отбор заявок на получение кредита. Для этого проводится научно обоснованная экспертиза целесообразности предоставления займа. Главная задача кредитных работников коммерческого банка на этой стадии - собрать наиболее полную информацию о потенциального заемщика. На второй стадии кредитного процесса банк определяет кредитоспособность и финансовое положение клиента. Кредитные работники должны оценить: насколько потенциальный заемщик способен полностью и в срок рассчитаться по своим долговым обязательствам. Чем точнее банк сумеет определить кредитоспособность клиента, тем шире возможности банка для снижения кредитного риска. На третьей стадии кредитного процесса банк принимает конечное решение о возможности, условия и формы предоставления займа. Оценка будущей кредитной операции осуществляется на основании проведения технико-экономического обоснования займа. Завершается эта стадия оформлением и заключением кредитного договора, который становится для банка средством управления дальнейшими стадиями кредитного процесса. Четвертая стадия кредитного процесса связана с определением условий обеспечения возврата кредита. В центре решения данной проблемы находится обоснованный выбор объекта (предмета) залога. Для этого должно быть обеспечено правильное оформление залоговых юридических документов, четкое определение прав и обязательств банка и заемщика в соответствии с нормами действующего залогового права. Средством обеспечения возврата банковского займа может быть и гарантия. На пятой стадии кредитного процесса банк на основе кредитного договора осуществляет процедуру предоставления займа. Конкретный способ предоставления кредита, а также вид ссудного счета определяется особенностями этой кредитной операции. Процедура предоставления займа должна быть удобной, оперативной и взаимовыгодным для банка и заемщика. Шестая стадия кредитного процесса - возврат займа с процентами и завершения кредитной сделки. Конкретный способ погашения займа оговаривается в тексте кредитного договора. В условиях финансового кризиса и увеличение взаимной дебиторской-кредиторской задолженности хозяйственных субъектов банк должен уделять постоянное внимание полному и своевременному выполнению кредитных договоров относительно погашения предоставленных займов. Все случаи непогашения займов имеют детально анализироваться кредитными работниками, чтобы в будущем не допускать подобного. Седьмая стадия является специфическим в том плане, что банковский контроль и управление кредитным процессом осуществляется на каждой его стадии. Систематический мониторинг состояния кредитного процесса, который сочетается с постоянным анализом качества кредитного портфеля банка занимает одно из центральных мест в системе банковского менеджмента. Главная задача, которая решается на заключительной стадии, - разработка актуальных практических предложений и рекомендаций по совершенствованию кредитной политики коммерческого банка. В структуре любого коммерческого банка функционирует кредитное управление (отдел), которое непосредственно ведет работу с клиентами по вопросам кредитования. |

Первая стадия кредитного процесса - программирование - заключается в оценке макроэкономической ситуации в стране в целом, региона работы потенциальных заемщиков в частности, анализа отраслевой динамики выбранных направлений кредитования, проверке готовности персонала банка-кредитора к работе с различными категориями ссудополучателей, принятии ряда внутрибанковских нормативных документов.

Вторая стадия - предоставление банковской ссуды, формирующее прямой выходной денежный поток. В соответствии с разработанными и принятыми у каждого банка направлениями отбора (применительно к нынешним российским условиям кредитной работы можно сказать - поиска качественного заемщика)-сотрудники кредитного подразделения осуществляют прием заявок на получение ссуды. В зависимости от видов кредитования (инвестиционное, краткосрочное, кредитование юридических лиц, кредитование физических лиц, как потребительское, так и бизнес-кредитование частных предпринимателей) по заявке на кредит начинается подбор необходимой документации. Здесь сотрудник кредитного подразделения должен провести экономический анализ предоставленной документации, сделать выводы о рыночной возможности и привлекательности проведения активной операции по предоставлению кредита.

Управление кредитом необходимо разделять на управление ссудным капиталом на макроуровне и микроуровне. С народно-хозяйственных позиций (макроуровень) всегда важно анализировать и регулировать развитие кредитных отношений во взаимосвязи с макроэкономическими пропорциями, увязывая объемы и структуру кредитных вложений в экономику с решением задач по увеличению валового внутреннего продукта, развитию денежного оборота, инвестиций, снижению инфляции и т.д.

Управляя кредитными отношениями, общество должно обеспечивать соблюдение законов кредита - возвратности ссужаемой стоимости, сохранения ее равноценности и равновесия между аккумулируемыми и перераспределяемыми ресурсами. Регулируя кредитные отношения, общество получает возможность ускорить и расширить воспроизводственный процесс.

На микроуровне управление процессом кредитования предусматривает разработку и соблюдение стратегии развития кредитных операций каждого отдельного банка, поиск, отбор клиентов, изучение кредитоспособности, контроль в процессе использования кредита в хозяйстве заемщика и т.д. Через процесс краткосрочного и долгосрочного кредитований происходит функция перераспределения денежных потоков в финансовой системе страны. Спрос хозяйствующих субъектов рынка на оборотные средства удовлетворяется предложением от коммерческих банков свободных финансовых ресурсов, привлеченных в свою очередь с рынка депозитов и частных вкладов. Вообще кредитный процесс - это прием и способы реализации кредитных отношений, расположенных в определенной последовательности и принятых данным банком. Процесс кредитования является сложной процедурой, состоящей из нескольких взаимодополняемых стадий.

При формировании рыночного уровня ссудного процента на отклонение его величины от средней нормы прибыли влияют как общие факторы, действующие на макроуровне, так и частные, лежащие в основе проведения процентной политики отдельных кредиторов. К числу общих факторов относятся:

уровень ставки рефинансирования;

соотношение спроса и предложения заемных средств;

регулирующая направленность политики Центрального банка РФ;

степень инфляционного обесценения денег.

Посредством нормы процента уравновешивается соотношение спроса и предложения кредита. Он содействует рациональному сочетанию собственных и заемных средств. В условиях рыночного формирования уровня ссудного процента привлечение в оборот заемных средств является выгодным только при покрытии кредитом временных и необходимых дополнительных потребностей. Всякое излишнее использование кредита снижает общий уровень рентабельности вложений.

Посредством процента осуществляется регулирование объема привлекаемых банком депозитов. Рост потребностей хозяйства в кредитах должен быть покрыт соответствующим приростом банковских депозитов как источников кредитования. Это ведет к повышению ставок депозитного процента до размера, уравновешивающего предложение депозитов и спрос на них со стороны банка. Напротив, при сокращении потребностей хозяйства в кредитах снизятся доходы банка от предоставляемых ссуд. Увеличить прибыль он сможет при сокращении пассивных операций. Таким образом, уменьшение притока ресурсов в кредитную систему выступает реакцией на снижение потребностей хозяйства в заемных средствах.

Процентная политика коммерческого банка уже сегодня направлена на соответствующее управление ликвидностью его баланса.

Дифференциация уровня ссудного процента по активным операциям в зависимости от ликвидности вложений приводит к соответствию спроса на рисковый кредит со стороны заемщиков требованиям ликвидности баланса банков. Аналогично прослеживается роль процента по депозитным операциям как стимула привлечения наиболее устойчивых средств в оборот кредитного учреждения.

Устанавливаемая Центральным банком РФ ставка платы за ресурсы наряду с нормой обязательных резервов И условиями выпуска и обращения государственных ценных бумаг постепенно становится эффективным средством управления коммерческими банками. Не прибегая к прямому регулированию процентной политики последних, Центральный банк РФ определяет единство процентной политики в масштабах хозяйства, стимулируя повышение или понижение процентных ставок.

2/14