- •Лекция тема 11. Экономико-правовое регулирование производственно-хозяйственной деятельности.

- •1. Заемные и кредитные отношения

- •Договор займа

- •Кредитный договор

- •Факторинг

- •2. Вексельное обращение

- •3. Правовые и организационно - экономические особенности лизинга

- •Формы, типы и виды лизинга

- •Лизинговая сделка и ее правовые основы

- •4. Регулирование имущественного страхования

- •Правовой институт имущественного страхования

- •Контрольные вопросы

4. Регулирование имущественного страхования

Предпринимательство и предпринимательское поведение хозяйствующих субъектов связаны с риском. Готовность идти при принятии хозяйственных решений на обоснованный риск ради достижения успеха является одним из ведущих принципов предпринимательства.

Риск — это принятие решения, результат исполнения которого имеет вероятностный характер. Он вызывается объективными явлениями (факторами риска) и как экономическая категория, проявляется в нанесении ущерба. Страхование призвано покрыть ущерб, связанный с риском. Через возможный ущерб можно оценить величину риска. При заключении договора страхования указывается момент риска (страховое событие).

Как экономическая категория страхование представляет собой систему экономических отношений, включающую совокупность форм и методов формирования целевых фондов денежных средств и их использование на возмещение ущерба при различных непредвиденных неблагоприятных явлениях, а также оказание помощи гражданам при наступлении определенных событий в их жизни.

В гражданском обороте, основанном на рыночных отношениях, страхование занимает особое место. Уменьшая возможные имущественные потери участников, этот институт служит важной правовой гарантией охраны их интересов. Вместе с тем страхование как способ аккумуляции и последующего использования крупных денежных средств само является разновидностью предпринимательской деятельности в финансовой сфере и способно приносить страховым компаниям высокие прибыли.

Отношения между страховыми организациями (страховщиками) и хозяйствующими субъектами (страхователями) регулируются Гражданским кодексом РФ и Законом РФ «Об организации страхового дела в Российской Федерации» (в редакции федеральных законов от 31 декабря 1997 г. № 157-ФЗ, от 20 ноября 1999 г. № 204-ФЗ).

Правовой институт имущественного страхования

Страхование осуществляется на основании договоров имущественного или личного страхования. К имущественному страхованию относятся:

.риск утраты (гибели), недостачи или повреждения определенного имущества;

.риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц (страхование ответственности за причинение вреда);

.риск ответственности за нарушение договоров в случаях, предусмотренных законом (страхование ответственности по договору);

.риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов (страхование предпринимательского риска).

Страхование предпринимательского риска является для российских страховщиков новым видом страхования. В практике они не сводят страховую защиту предпринимательской деятельности к отдельному виду страхования, рассматривая предпринимательский риск как комплексное явление (множество различных рисков). Отдельные риски могут защищаться более конкретными видами страхования (огневое страхование, страхование коммерческого риска, страхование производственного цикла, страхование жизни предпринимателя и наемных работников и т. п.).

По договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

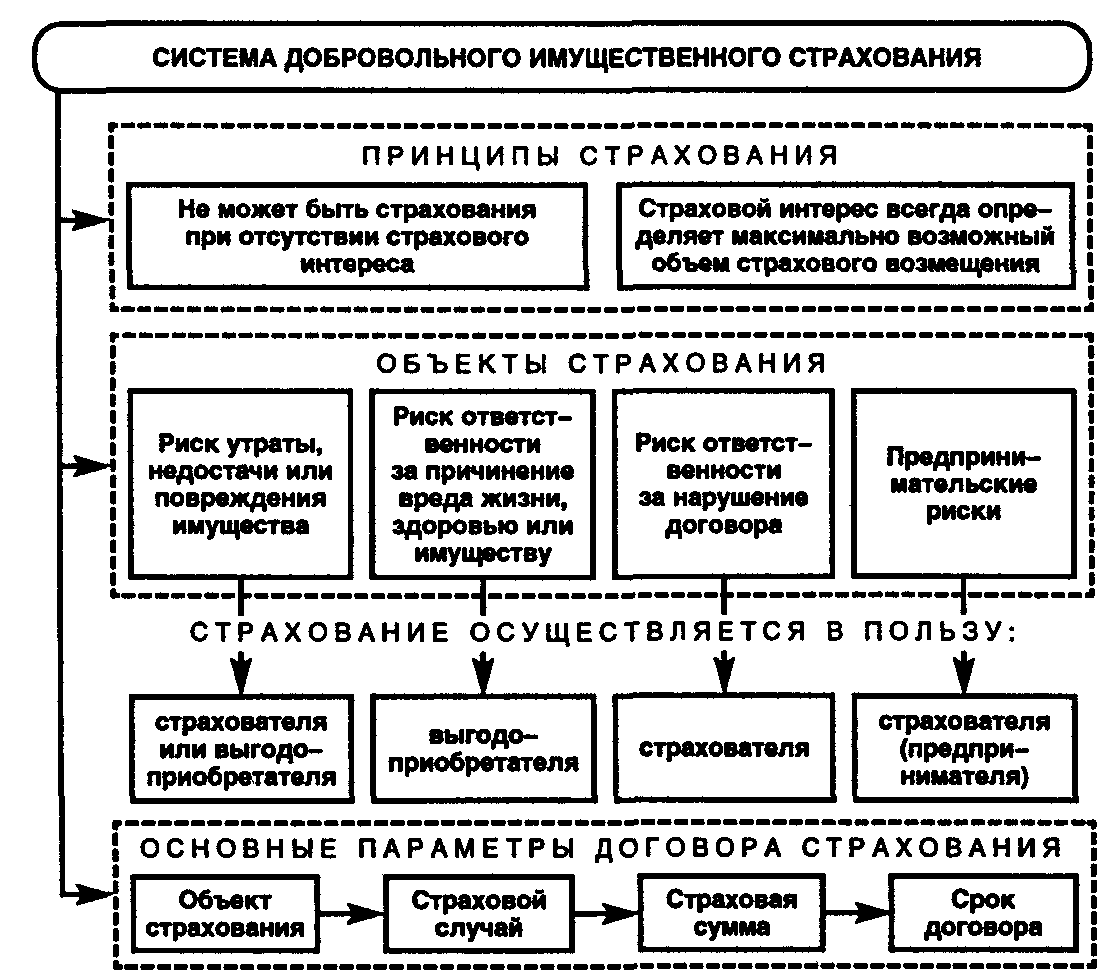

Основные параметры системы имущественного страхования показаны на схеме 10.9.

Схема 10.9. Институт имущественного страхования

Страхование имущества. Имущество может быть застраховано по договору страхования в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества.

Договор страхования имущества в пользу выгодоприобретателя может быть заключен без указания имени или наименования выгодоприобретателя (страхование «за счет кого следует»). При заключении такого договора страхователю выдается страховой полис на предъявителя.

Страхователем может выступить как собственник имущества, так и обладатель иного вещного или обязательственного права на конкретное имущество (залогодержатель, арендатор, доверительный управляющий и т. д.). Разные заинтересованные лица могут иметь различные страховые интересы в отношении одного и того же имущества, и каждый из них может застраховать это имущество в пределах своего интереса. Если в страховых отношениях участвуют выгодоприобретатели, то в этом качестве должны выступать лица, имеющие интерес в сохранении данного имущества (например, материнское общество в отношении имущества дочернего общества). Если же у лица нет страхового интереса в данном имуществе, оно не может его застраховать, а заключенный страховой договор является недействительным.

Страхование ответственности за причинение вреда. По договору такого страхования может быть застрахован риск ответственности самого страхователя или иного лица, на которое такая ответственность может быть возложена. Лицо, риск ответственности которого за причинение вреда застрахован, должно быть названо в договоре страхования. Если это лицо в договоре не названо, считается застрахованным риск ответственности самого страхователя.

Договор страхования риска ответственности за причинение вреда считается заключенным в пользу лиц, которым может быть причинен вред (выгодоприобретателей), даже если договор заключен в пользу страхователя или иного лица, ответственных за причинение вреда, либо в договоре не сказано, в чью пользу он заключен.

В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, выгодоприобретатель вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы.

Страхование ответственности по договору. Страхование риска ответственности за нарушение договора допускается в случаях, предусмотренных законом. При этом может быть застрахован только риск ответственности самого страхователя. Страхование осуществляется в пользу стороны, перед которой страхователь должен нести ответственность (в пользу выгодоприобретателя).

Страхование предпринимательского риска. По договору страхования предпринимательского риска может быть застрахован предпринимательский риск только самого страхователя и только в его пользу.

Обязательное страхование. Законом на указанных в нем лиц может быть возложена обязанность страховать:

.жизнь, здоровье или имущество других определенных в законе лиц на случай причинения вреда их жизни, здоровью или имуществу;

.риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц или нарушения договоров с другими лицами.

На юридических лиц, имеющих в хозяйственном ведении или оперативном управлении имущество, являющееся государственной или муниципальной собственностью, может быть возложена обязанность страховать это имущество.

Обязательное страхование осуществляется путем заключения договора страхования лицом, на которое возложена обязанность такого страхования (страхователем), со страховщиком. Оно осуществляется за счет страхователя, за исключением обязательного страхования пассажиров, которое в предусмотренных законом случаях может осуществляться за их счет.

Объекты, подлежащие обязательному страхованию, риски, от которых они должны быть застрахованы, и минимальные размеры страховых сумм определяются законом или в установленном им порядке.

Если лицо, на которое возложена обязанность страхования, не осуществило его или заключило договор страхования на условиях, ухудшающих положение выгодоприобретателя по сравнению с условиями, определенными законом, оно при наступлении страхового случая несет ответственность перед выгодоприобретателем на тех же условиях, на каких должно было быть выплачено страховое возмещение при надлежащем страховании.

Страховщик. Страховщиком может быть коммерческая организация, занимающаяся страховой деятельностью. Предметом непосредственной деятельности страховщиков не могут быть производственная, торгово-посредни-ческая и банковская деятельность.

Страховое законодательство предусматривает возможность создания общества взаимного страхования как некоммерческой организации. Такие общества создаются путем объединения участниками необходимых для страховой деятельности средств (паевых взносов). В роли страхователей в данном случае выступают только члены общества, а страховщиком является само общество.

Договор страхования. Договор страхования заключается в письменной форме. Он может быть заключен путем составления одного письменного документа либо вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком. По отдельным видам страхования могут быть использованы стандартные формы договора.

Систематическое страхование разных партий однородного имущества (товаров, грузов и т. п.) на сходных условиях в течение определенного срока может по соглашению страхователя со страховщиком осуществляться на основании одного договора страхования — генерального полиса.

Существенные условия договора страхования. При заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

.об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

.о характере события, на случай наступления которого осуществляется страхование (страхового случая);

.о размере страховой суммы;

.о сроке действия договора.

Условия, на которых заключается договор страхования, могут быть определены в стандартных правилах страхования соответствующего вида, принятых, одобренных или утвержденных страховщиком либо объединением страховщиков (правилах страхования). Страхователь и страховщик могут договориться об изменении или исключении отдельных положений правил страхования, а также об их дополнении.