- •Тема 1. Сутність і функції грошей

- •Функція засобу платежу це функція, в якій гроші обслуговують погашення різноманітних боргових зобовязань між субєктами економічних відносин, що виникають у процесі розширеного відтворення.

- •Тема 2. Грошовий обіг і грошова маса

- •Сектори грошового обігу

- •Грошові кошти у безготівкових розрахунках, не маючи речового виразу, існують лише у вигляді депозитів на рахунках у банках і реалізуються шляхом виписування таких розрахункових документів:

- •Тема 3. Грошовий ринок

- •Тема 4. Грошові системи

- •Тема 5. Інфляція і грошові реформи

- •Тема 6. Валютний ринок і валютні системи

- •Тема 7. Кількісна теорія грошей і сучасний монетаризм

- •Тема 8. Кредит у ринковій економіці

- •Тема 9. Види, функції та роль кредиту

- •Тема 10. Фінансові посередники грошового ринку

- •Тема 11. Центральні банки

- •Тема 12. Комерційні банки

- •Тема 13. Міжнародні валютно-кредитні установи та форми їх співробітництва з Україною

- •Рекомендована література Основні джерела

- •Додаткові джерела

- •Ресурси мережі інтернет

- •Конспект лекцій "Гроші та кредит" для студентів спеціальності 6.050100 усіх форм навчання

Тема 8. Кредит у ринковій економіці

8.1. Загальні передумови та економічні чинники необхідності кредиту

Кредит існував не завжди. Він виник на певному етапі розвитку людського суспільства. Коли товарно-грошові відносини почали ставати більш-менш регулярними, взаємовідносини між товаровиробниками іноді набували особливого характеру: продавцеві потрібно було продати товар, а в покупця не було грошей, щоб його купити (тому що він ще не виготовив свій товар або виготовив, але не продав його з тих чи інших причин). За таких умов акт купівлі-продажу товару не міг відбутись. І тут випадково, як і багато інших винаходів людства, був відкритий кредит - за наявності довіри продавця до покупця товар був проданий з відстрочкою платежу, у кредит. Таким чином, кредит виник і розвинувся на основі функції грошей як засобу обігу. З його виникненням гроші, окрім функції міри вартості і засобу обігу, стали виконувати й функцію засобу платежу, однією з ознак якої є розрив у часі між передачею товару і грошей із рук у руки. Отже, кредит полегшував реалізацію товарів. Саме в цьому й полягає найбільш поширена причина необхідності кредиту. Історична наука стверджує, що кредит був відомий не менш, ніж 3000 років тому в Ассирії, Вавилоні, Єгипті. Починаючи з XII ст. діяла комплексна система торгового кредиту в Європі. З одного боку, купці продавали свої товари в кредит, а з іншого - надавали аванси товаровиробникам під майбутню поставку товарів. Активне застосування кредиту було властиве і середньовічній торгівлі на території сучасної України.

Як показало вивчення вченими Львівської міської книги за 1382- 1389 pp., у Львові (напевне, й в інших руських містах) були досить розвинуті кредитні відносини. Гроші позичались під заставу зі сплатою відсотків. Окрім цього, надання кредиту було пов'язане й з торгівлею, зокрема з так званим складським правом, коли непроданий протягом відведеного купцеві часу товар залишався в кредит (при абсолютному складському праві купець не мав права їхати зі своїм товаром далі).

За своєю природою кредитна угода, в основі якої лежить тимчасове запозичення чужої власності, обумовлює необхідність матеріальної відповідальності її учасників за виконання взятих на себе зобов'язань. Тому ці учасники мають бути юридичне самостійними особами. Фізичні ж особи можуть стати суб'єктами кредитних відносин за умови їх дієздатності з правового погляду. Це також є однією з передумов виникнення кредитних відносин.

Передбачити потребу в запозичених коштах на підприємствах із сезонним характером виробництва, до яких належать сільськогосподарські, торфодобувні підприємства, підприємства з вирощування і вилову риби, заготівлі лісу, заготівлі та перероблення сільськогосподарської сировини тощо, не дуже важко. Адже відомо, коли і яка пора року змінює іншу, які процеси в той чи той період відбуваються в даній галузі економіки. Звичайно, точний обсяг потреби у запозичених коштах наперед визначити складно, але суттєвого значення це не має. Головне, що підприємство знає, в які саме періоди і в яких приблизно обсягах у нього виникає необхідність залучення кредиту. Водночас на інших підприємствах у ці періоди з'являються тимчасово вільні кошти, котрі можуть бути надані в кредит ними безпосередньо або банками, де ці вільні кошти зберігаються.

Інакше відбувається процес кругообігу оборотного капіталу на підприємствах з несезонним характером виробництва. Це, як правило, підприємства гірничої, металургійної, хімічної, машино-і приладобудівної промисловості, більшість підприємств легкої промисловості та промисловості будівельних матеріалів та ін. їм не властиві ні сезонне зростання потреби в оборотному капіталі, ні періоди сезонного простою. Однак і на цих підприємствах потреба в оборотному капіталі протягом року постійно коливається. Це пов'язано з нерівномірним надходженням і витрачанням товарно-матеріальних цінностей (сировини, основних і допоміжних матеріалів, палива, тари тощо), наростанням витрат на незавершене виробництво, випуском і реалізацією готової продукції та іншими чинниками [1,9].

Таким чином, в цілому можна зробити висновок, що коливання потреби в оборотному капіталі є однією з причин необхідності кредиту.

Існує дві теорії кредиту: натуралістична та капіталотворча. Натуралістичну теорію розробили великі англійські вчені А. Сміт і Д. Рікардо. У подальшому вона отримала розвиток у працях інших вчених, зокрема Дж. Міля, Ж.Сея, А.Маршалла. Суть натуралістичної теорії полягає в тому, що в позику надається не позичковий капітал, а продуктивний капітал, тобто капітал у його речовій формі.

Суть капіталотворчої теорії полягала в тому, що банки – не посередники в кредиті, а установи, які виступають “фабриками капіталу”, бо здатні самостійно створювати капітал. Сам кредит, як і гроші, є безпосередньо капіталом.

8.2. Необхідність та сутність кредиту

В умовах ринкової економіки кредит набуває суспільного характеру. Необхідність кредиту тісно повязана з особливостями кругообігу індивідуального капіталу.

Кредит у ринковій економіці необхідний для:

коливання потреб в обігових коштах субєктів ринку;

виникнення потреби в створенні і відновленні основного капіталу.

Завдяки капіталові зменшується час на задоволення господарських і особистих потреб. Кредит є опорою сучасного ринку, невідємним елементом ринкового розвитку.

Кредит – це суспільні відносини, що виникають між економічними суб’єктами у зв’язку з передачею один одному в тимчасове користування вільних коштів на засадах зворотності, платності та добровільності.

Основними ознаками відносин, що становлять сутність кредиту, є такі:

-

учасники кредитних відносин повинні бути економічно самостійними: функціонувати на основі самодостатності та самоокупності; нести економічну відповідальність за своїми зобов'язаннями;

-

кредитні відносини є добровільними та рівноправними;

-

кредитні відносини не змінюють власника цінностей, з приводу яких вони виникають. Кредитор залишається власником переданої в борг вартості, а позичальник одержує її лише у тимчасове розпорядження, після чого повинен повернути власникові;

-

кредитні відносини є вартісними, оскільки виникають у зв'язку з рухом вартості (грошей чи матеріальних цінностей);

-

нееквівалентність кредитних відносин значно посилює в механізмі їх реалізації роль чинника платності, за яким позичальник повертає власникові більшу масу вартості, ніж сам одержує від нього;

-

кредитні відносини на мікроекономічному рівні є перервними, тобто після повернення одержаної в борг вартості і сплати процента вони перериваються. Проте на макроекономічному рівні кредитні відносини підтримуються безперервно як безперервний рух вартості в процесі суспільного відтворення;

-

безперервність та платність кредитних відносин визначають ще одну характерну їх рису - здатність забезпечувати зростання вільної вартості, тобто її капіталізацію.

Характерні ознаки кредиту в ринковій економіці наведені в табл.. 8.1[2].

Субєктами кредиту виступає кредитор і позичальник.

Обєкти кредиту – це грошові або матеріальні цінності, на які створюється кредитний договір.

Кредит як економічне явище являє собою процес, що характеризується певним рухом елементів його структури (об'єкта і суб'єктів). Рух кредиту має свою визначеність у часі та в просторі, має свої специфічні закономірності і є ключовою ознакою кредиту як економічної категорії.

Таблиця 8.1.

Ознаки кредиту

|

Позичальники |

Суб’єкти господарювання, що тимчасово потребують додаткових ресурсів |

|

Кредитори |

Переважно банківські установи, кредитно-фінансові заклади, суб’єкти господарювання |

|

Кредитні ресурси |

Гроші, надані в позику позичальником, використовуються як капітал, тимчасово вільні матеріальні цінності |

|

Джерело позикового проценту |

Прибуток, що отриманий від використання позичених коштів |

|

Мета використання кредиту |

Як механізм ефективного перерозподілу капіталів у суспільному виробництві для вирівнювання норми прибутку |

Рух суб'єктів кредиту має ту особливість, що статус кредитора чи позичальника економічний суб'єкт набуває не назавжди, а систематично його змінює. Він періодично буває то позичальником, то кредитором залежно від особливостей руху його ресурсів (капіталу). Він також може бути одночасно і кредитором, і позичальником, або ні тим, ні другим з тих же причин.

Для розуміння суті кредиту важливе значення має рух позиченої вартості відповідно до розвитку кредитних відносин між двома суб'єктами, тобто на мікрорівні. Рух капіталу в процесі відтворення на засадах кругообороту, що виражається формулою Г - Т...В...Т - Г', забезпечує послідовне проходження позиченою вартістю всіх стадій свого руху і повернення на висхідні позиції - до свого власника-кредитора. Цей рух позиченої вартості можна назвати відтворювальним і виразити формулою:

![]() (8.1)

(8.1)

де ВВ - формування вільної вартості у кредиторів;

НП - розміщення вільних коштів у позички;

ОП - одержання додаткових коштів позичальником;

ВП - використання позичальником одержаних коштів на свої потреби;

ВК - вивільнення коштів з обороту позичальника;

ПК - повернення позичальником коштів кредитору;

ОК - одержання кредитором коштів, наданих у позичку.

Виходячи з цієї формули, можна виділити такі етапи відтворювального руху кредиту:

1-а стадія - формування вільної вартості як джерела надання позичок (операція ВВ);

2-а стадія - розміщення вільної вартості в позичку (операції НП-ОП);

3-я стадія - використання позичальником коштів, одержаних у тимчасове розпорядження (операція ВП);

4-а стадія - вивільнення використаних позичальником коштів з його обороту або формування в нього доходів, достатніх для повернення позички (операція ВК);

5-а стадія - повернення позичальником вартості кредитору (операції ПК-ОК) та сплата процента. На цьому етапі завершується рух позиченої вартості і закінчуються відносини між кредитором і позичальником щодо даної позички.

У русі кредиту можна виділити ще один аспект, пов'язаний з функціонуванням його на макроекономічному рівні. Мова йде про зміну маси кредитних ресурсів і кредитних вкладень у масштабах всієї економічної системи. Оскільки в сучасних умовах гроші мають кредитний характер, зміна маси кредитних ресурсів і кредитних вкладень безпосередньо впливає на динаміку пропозиції грошей і через неї - на загальну кон'юнктуру ринку і розвиток економіки.

Особливостями кредиту, що відрізняють його від інших економічних категорій є:

-

позичальник, отримавши кредит, лише реалізує право тимчасового користування наданими коштами чи цінностями;

-

суб’єкти кредитних відносин здатні одночасно почергово виступати в ролі кредитора і позичальника;

-

позичальник, щоб отримувати позику, зобов’язаний пред’явити кредиторові економічні та юридичні гарантії повернення боргу;

-

характерною рисою кредиту є сплата процента за користування кредитними ресурсами.

Основними, найбільш визнаними є такі принципи кредитування:

-

цільове призначення позички;

-

строковість передачі коштів кредитором позичальнику;

-

поверненість позичальником коштів кредитору в повному обсязі;

-

забезпеченість позички;

-

платність користування позиченими коштами.

Кредитні відносини викликали появу кредитного механізму, що включає в себе принцип кредитування, кредитного планування і управління кредитом, умови і методи кредитування, способи його кількісного регулювання.

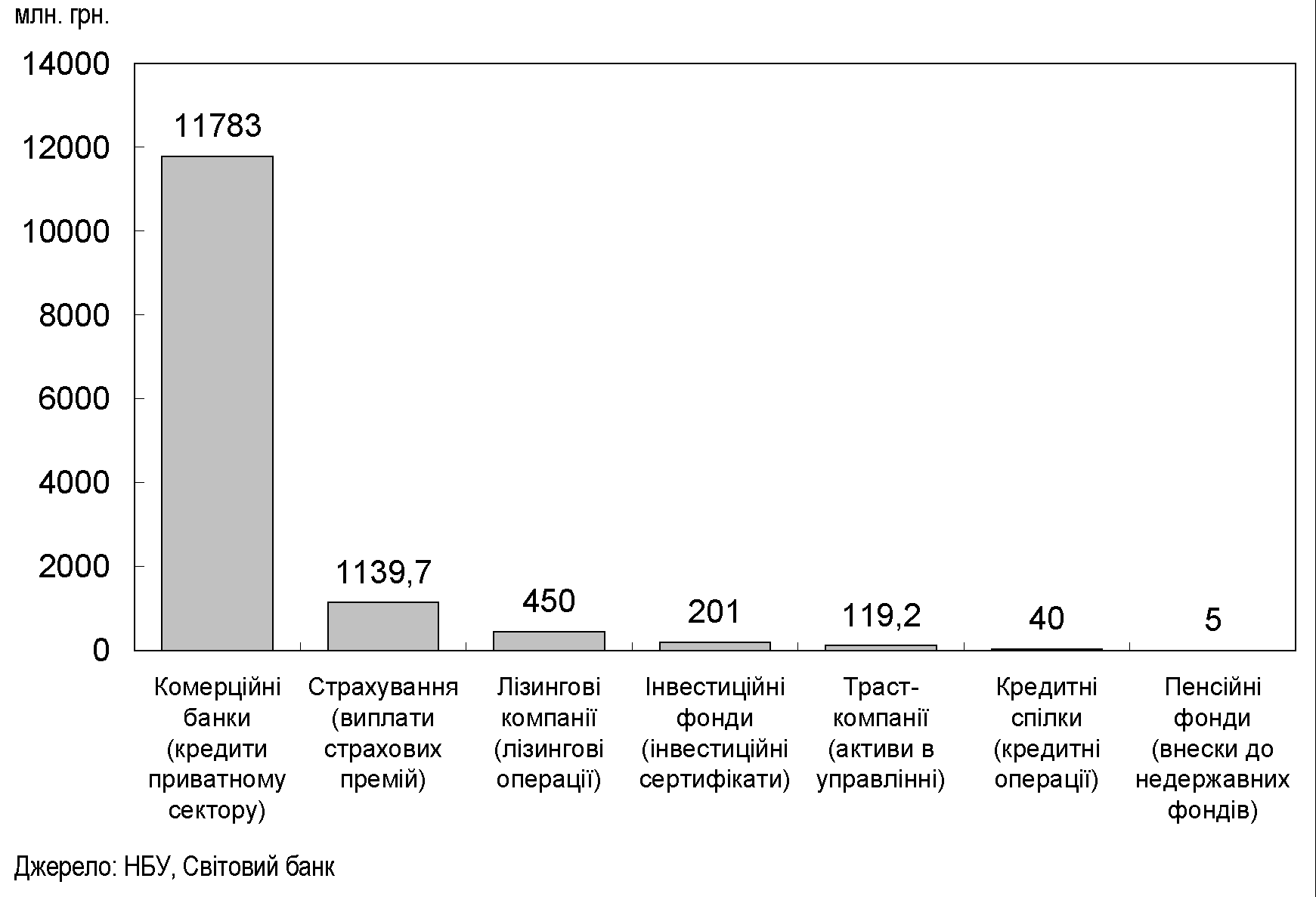

В Україні банківська система є найбільшим фінансовим посередником. З поміж інших фінансових інституцій (рис. 8.1), як-то інвестиційні фонди, кредитні спілки, пенсійні фонди, лізингові, страхові і трастові компанії, комерційні банки є найпотужнішими і найрозвинутішими.

Рис 8.1. Фінансові посередники в Україні у 2005 році

Рівень ризикованих кредитів за різними даними коливається від 24 до 42% кредитного портфелю банків. Характерними особливостями кредитів фізичним особам є те, що їх здебільшого надають у національній валюті (87,5%) та серед них відносно більше довгострокових (40,9%).

Іноземні донорські кредитні лінії українським банкам були відкриті такими міжнародними фінансовими організаціями як Всесвітній банк, Німецько-український фонд, ЄБРР, Фонд “Євразія”.

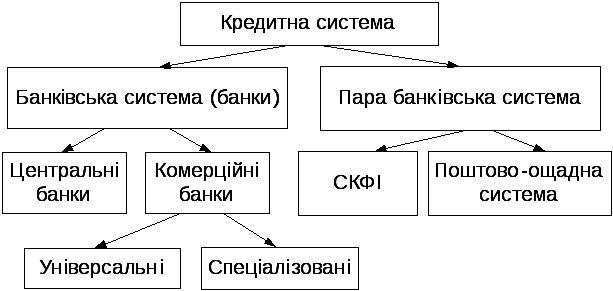

Кредитна система – це база, на якій будуються всі економічні відносини у суспільстві, сукупність банків, спеціалізованих кредитно-фінансових інститутів, які здійснюють мобілізацію грошових ресурсів і надають їх у позику.

Загалом кредитну систему країни можна виразити такою функціональною схемою, що наведена на рис.8.2 [2]..

Рис. 8.2. Основні складові кредитної системи України

Інфраструктура кредитної системи – це комплекс нормативно-правового забезпечення, система захисту інтересів вкладників і кредитних установ, інформаційне забезпечення, наявність розрахункової мережі тощо.

У сучасній ринковій економіці кредитна система відіграє важливу роль і постійно знаходиться в розвитку, який має основні напрямки:

-

посилення концентрації банківського капіталу, що становить ядро кредитної системи;

-

універсалізація діяльності кредитних установ;

-

зростання ролі держави в організації функціонування всієї кредитної системи.

Нині в Україні сформовано лише одну складову кредитної системи – банківську. Інша ж її складова – сукупність кредитних відносин, здійснюваних банками та небанківськими кредитними організаціями, – перебуває в процесі становлення. Центральний і комерційні банки постійно прагнуть удосконалити організацію кредитних відносин в країні, принаймні усунути численні її недоліки.

Найповніше сутність категорії кредит проявляється у функціях, які він виконує. Сучасні економісти [1;2;8] відзначають три його основні функції: перерозподільчу, емісійну та контрольну.

Перерозподільча функція кредиту полягає у перерозподілі за допомогою кредиту грошових капіталів між різними суб`єктами народного господарства на засадах повернення та платності. Ця функція проявляється як в процесі мобілізації тимчасово вільних грошових коштів суб`єктів господарювання, так і в процесі їх розміщення на ринку позичкового капіталу. Таким чином, за допомогою цієї функції відбувається своєрідне зосередження позичкового капіталу у найпріоритетніших сферах економічної діяльності.

Емісійна функція кредиту полягає у можливості створення за рахунок кредиту додаткових засобів платежу. Особливого значення дана функція отримала при переході від використання реальних грошей до вводу кредитних засобів обігу. Будь-яка емісія грошей в обіг є результатом кредитної операції. Видача позики збільшує масу грошей в обігу, погашення кредиту її зменшує. Отже, в наслідок вмілого використання кредиту у рамках цієї функції, уряд отримує ефективний інструмент регулювання економіки.

Контрольна функція кредиту полягає в тому, що в процесі кредитування забезпечується контроль за дотриманням умов та принципів кредиту з боку суб`єктів кредитної угоди. Отже, кредит значно посилює контрольні процеси у народному господарстві, підвищує ефективність використання коштів, стимулює процес розширеного відтворення.

Отже, виходячи з суті кредиту та його функцій ми можемо визначити роль кредиту. У ринковій економіці роль кредиту найбільшою мірою проявляється у оптимізації пропорцій суспільного відтворення. Таким чином, за допомогою кредитного механізму досягається саморегуляція економічної системи, вирівнюється норма прибутку по різних галузях народного господарства тощо. Кредит сприяє концентрації та централізації капіталу. Надзвичайно важливою роль кредиту є у забезпеченні науково-технічного прогресу та обслуговуванні інноваційного процесу. Кредит є важливим джерелом фінансування капітальних вкладень.