Глава 3. Маркетинговые исследования рынка безалкогольных газированных напитков

3.1 Цель, задачи и методы исследования

С развитием рынка газированных напитков в России потребителями газированных напитков стали практически все слои населения, всех возрастов и различных уровней дохода. Потребители имеют высокий уровень приверженности маркам и производителям, представленным на рынке. Но всё же рынок газированных напитков имеет значительные перспективы роста[10].

Цель нашего исследования - выявить информацию о том, какая торговая марка и вкусовые предпочтения о газированных напитках наиболее пользуется спросом потребителей в городе Улан-Удэ.

Задачи:

- изучить наиболее популярную марку газированных напитков среди респондентов;

- исследовать предпочтения покупателей относительно упаковки, объема, вкусовых предпочтений;

- узнать влияние на конкретный выбор газированного напитка, где и как часто его приобретают;

Предметом исследования являются анкеты с перечнем вопросов о газированном напитке.

Объектом являются предлагаемые варианты ответов о газированном напитке.

Способ исследования – анкетирование.

3.1 Анализ потребительских предпочтений безалкогольных газированных напитков, реализуемых в городе Улан-Удэ

Для того чтобы анализировать спрос на какие именно газированные напитки на рынке города Улан-Удэ, необходимо изучать предпочтения потребителей.

Основные моменты, которые необходимо было затронуть в рамках исследования, были изложены в анкете (см. приложении Б). Данная анкета состоит из 15 вопросов, касающихся предпочтений покупателей о магазинах, марках, производителей, вкусовых предпочтениях газированного напитка.

Согласно выборке, которая была установлена, в опросе участвовали 70 человек (32 женщины и 38 мужчины). Также была установлена выборка по возрасту, которая представлена в таблице 31.

Таблица 17 - Выборка по возрасту

|

Возраст |

Количество респондентов |

Процентное соотношение, % |

|

До 18 лет |

10 |

14 |

|

От 18 до 30 лет |

30 |

43 |

|

От 30 до 40 лет |

18 |

26 |

|

От 40 до 50 лет |

6 |

9 |

|

От 50 до 60 лет |

4 |

6 |

|

Более 60 лет |

2 |

2 |

|

Итого |

70 |

100 |

Исходя из данных видно, что большинство опрошенных людей имеют возраст от 18 до 30 лет. Также в возрасте от 30 до 40 лет 26% опрошенных участвовало в анкетировании. Самое малое процентное количество опрошенных людей составило в возрасте от 40 до 50, от 50 до 60 и более 60 лет. (9%, 6% и 2% соответственно)

Также в анкетировании было затронут вопрос об доходах в семье на человека. На рисунке 17 представлено процентное соотношение доходов в семье на человека опрошенных потребителей газированного напитка.

Рисунок 17 – Процентное соотношение доходов в семье на человека

Из данных представленных на рисунке видно, что большинство опрошенных имеют доход на человека до 10-20 тысяч рублей(25%). Самую малую долю из опрошенных занимает люди с доходом больше 60 тысяч рублей.

Прежде, чем говорить о частоте покупки газированного напитка, нужно выяснить какая упаковка, и какой объем упаковки, является наиболее популярным потому что при ответе «1-3 раза в неделю» человек может покупать упаковки объемом 0,5 литр и 2 литр, а это уже совершенно разные величины.

Приведём рисунок 18 зависимости предпочитаемой упаковки от пола респондента

Рисунок 18 – Предпочтение потребителей в зависимости от объема упаковки

Из диаграммы видно, что мужчины предпочитают больший объём упаковки 1,75 литр и 2 литра в отличие от женщин, которые в большинстве своём предпочитают упаковки размером 1литр. Это во многом связано с тем, что мужчины очень мало тратят времени на совершение покупки. Поэтому для них лучше один раз купить большой объем упаковку, чем два раза маленькую. Упаковка большего объёма стоит дороже, но во время выбора той или иной вещи мужчина обращает меньше внимания на цену изделия. На женщину же может психологически повлиять вид более высокой цены.

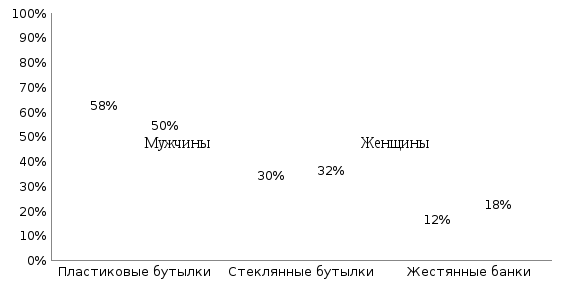

Теперь рассмотрим рисунок 19, где наглядно представлен в каких упаковках респонденты предпочитают газированный напиток

Рисунок 19 – Предпочтение потребителей в зависимости от упаковки

Из диаграммы видно, что все предпочитают пластиковую тару, она более безопасны за счет упругости, и имеет больший объем по сравнению со стеклянными бутылками.

В свою очередь в стеклянных тарах лучше хранится напиток, недостатки стеклянной тары хрупкость и большой вес. Кроме того, стеклянная тара дороже пластиковой тары.

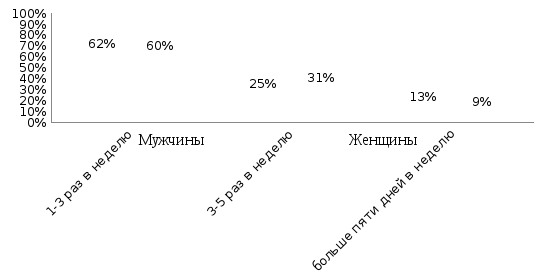

Теперь рассмотрим рисунок 20, где наглядно представлен частота покупки.

Рисунок 20 – Предпочтение потребителей в зависимости от частоты покупки.

Здесь предпочтения мужчин и женщин почти равные, хотя респонденты мужского пола покупают газированные напитки чуть чаще, но всё же в среднем 1-3 раза в неделю. Отсюда можно сделать вывод, что большинство респондентов употребляют газированные напитки через день. Это можно объяснить тем, что при потреблении газированного напитка каждый день, он может быстро надоесть, но, с другой стороны, считается, что этот продукт хорошо утоляет жажду, удобен в употреблении, поэтому 1–3 раза в неделю это оптимальный вариант потребления.

Самый главный вопрос, который задавался респондентам, чем они руководствуются при покупке газированных напитков, ответом который представлен на рисунке 21.

Рисунок 21 - Критерии оценки газированного напитка при покупке

Таким образом, можно выделить две основных критерии, которыми руководствуются потребители при покупке газированных напитков: 1. Вкус (с заметным преимуществом). 2.Цена, и производитель-марка.

Приверженность бренду – это привязанность клиентов к определенному бренду, даже если он дороже брендов конкурентов.

Приверженность бренду — цель всех маркетологов. Ее очень трудно добиться и очень легко потерять. Если бренд утрачивает связь со своей идентичностью, предает свои ценности или слишком расширяется, он нарушает этот контракт и теряет лояльность потребителей. Потребитель следует схеме повторной покупки, потому что именно эта торговая марка хорошо удовлетворяет его потребности или потому что у него формируется личная приверженность марке. Приверженность марке также может быть следствием ее эмоционального влияния на потребителя или ее влияния на самооценку потребителя.

В ходе исследования была проанализирована приверженность потребителей к определенной марке-производителю. При этом респондентам задавался вопрос о том, газированные напитки какой марки они предпочитают покупать[3].

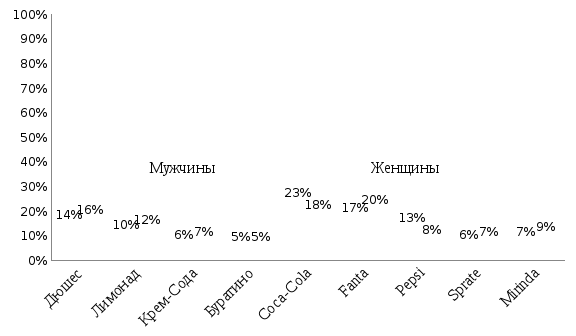

На рисунке 22 представлена приверженность потребителей к определенной марке.

Рисунок 22 – Приверженность потребителей к определённой марке

Наибольшее количество приверженцев среди женщин имеет бренд «Fanta» – его выбирают 35% опрошенных женщин.

Среди мужчин большее предпочтение отдаётся газированный напиток марки «Coca-Cola». Марки «Sprate» и «Буратино» набрали наименьший процент, как у мужчин, так и у женщин.

Большую роль в анализе приверженности покупателя к определённой марке газированных напитков играет определение того, знает ли потребитель заранее, какую марку газировки купит, или же он покупает, непосредственно приходя в магазин.

На рисунке 23 представлена выбор марки газированного напитка при покупке потребителей.

Рисунок 24– Выбор марки газированного напитка при покупке

63% покупательниц принимают решение о покупке газированного напитка непосредственно в магазине: изучают упаковку, нужный объем, беседуют с продавцами и т. д. Абсолютно противоположная ситуация у мужчин: 69% мужчин заранее знают, какой газированный напиток они купят. Поэтому они уверенно и быстро проходят в определенную секцию магазина, берут нужную вещь и почти сразу направляются платить за нее.

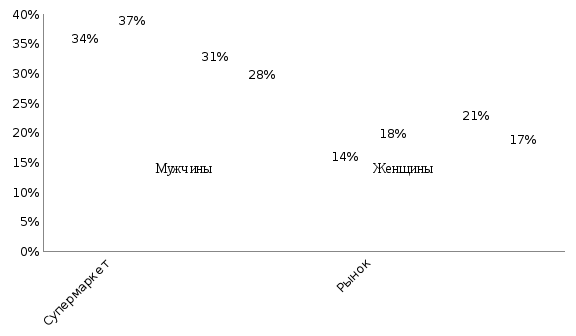

На рисунке 24 – представлена места покупки газированного напитка покупателями

Рисунок 24– Места покупки газированного напитка покупателями

Большинство мужчин и женщин предпочитают покупать газированные напитки в супермаркетах. Это сегмент потребителей, которые хотят иметь больший ассортимент и могут за это платить больше.

В ходе анализа потребительского предпочтения газированного напитка с помощью анкеты было выявлено, что основными потребителями являются люди в возрасте от 18 до 30 лет.

Потребители данного продукта в большей степени имеют доход от 10 до 40 тысяч рублей.

Большинство потребители предпочитают покупать газированные напитки объемом 1,5 литров.

Мужчины в свою очередь предпочитают больший объём упаковки 1,75 литр и 2 литра в отличие от женщин, которые в большинстве своём предпочитают упаковки размером 1литр. Это во многом связано с тем, что мужчины очень мало тратят времени на совершение покупки. Поэтому для них лучше один раз купить большой объем упаковку, чем два раза маленькую.

Среди мужчин большее предпочтение отдаётся газированный напиток марки «Coca-Cola», среди женщин газированный напиток «Fanta».

Марки «Sprate» и «Буратино» набрали наименьший процент, как у мужчин, так и у женщин.

Большинство респондентов покупают газированный напиток чтоб утолить жажду. Поэтому при выборе газированного напитка они в первую очередь обращают внимание на вкус и цену.

Большинство мужчин, приходя в магазин, точно знают, какой им напиток нужен, а женщины больше тратят времени на покупку. Чаще всего на их выбор влияют реклама, акции и скидки и т.д.

Таким образом, из приведенного анализа видно, что основными потребителями газированных напитков являются люди в возрасте 18-30 лет со средним уровнем достатка (от 20-40 тыс. руб.) и молодежь (с невысоким уровнем достатка до 10 тыс. руб.).

Определяющим фактором газированных напитков определённой марки является не только низкая цена, но и вкусовые свойства, полезность например, утолять жажду.

Заключение

Жажда возникает, когда содержание воды в организме уменьшается всего на литр— полтора. Чтобы снять страдания, приносимые ею, достаточно выпить два-три стакана жидкости. Проще всего восполнить недостаток влаги за счет обычной питьевой воды, но люди почему-то предпочитают так называемые прохладительные напитки. Оказывается, утолить жажду напитком легче, чем чистой водой, в напитке есть вещества, удерживающие влагу в организме. В основном в прохладительных напитках обнаруживаются сахара, органические кислоты и минеральные вещества. Именно этот набор компонентов помогает влаге задерживаться в организме. Особенно хороши в этом отношении газированные напитки [33].

В ходе проведенного анализа ассортимента и экспертизы безалкогольных газированных напитков, реализуемого на рынке города Улан-Удэ было выявлено, что ассортимент газированных напитков, реализуемого в городе Улан-Удэ представлен 60 наименованиями от восьми производителей, в разных объемах и в различных упаковках.

Основную долю на рынке составляет продукция от компании «ЕйчБиСиЕвразия» и «ПепсиКо холдингс» и местными производителями ООО «Аква» Россия, город Улан-Удэ, ИП Миронов Россия, город Улан-Удэ.

Анализ ассортимента по упаковке выявил, что большая часть газированных напитков продаются в пластиковых бутылках.

При исследовании показателей и рациональности ассортимента, выявлено что, реализуемый ассортимент газированного напитка в городе Улан-Удэ сформирован достаточно широко данной продукцией которые, пользуются спросом и приносят предприятиям торговли прибыль.

По результатом информативности упаковки, было выявлено что, все образцы газированного напитка соответствуют Техническому регламенту Таможенного союза в части ее маркировки ТР ТС 022/2011 кроме, одного образца, его информация на маркировку дана в соответствии с ГОСТ Р 51074-2003 «Продукты пищевые. Информация для потребителя. Общие требования» что является нарушением маркировки.

В ходе исследования анализа конкурентоспособности маркировки безалкогольных газированных напитков по классам конкурентоспособности сделаем вывод, что Образец № 1 «Бинго-Дюшес» ООО «Родник» набрал, 0,86 что достаточно конкурентоспособна, по сравнению с эталоном Образом №2 «Аквамэн-Дюшес» маркировка данного товара обладает устойчивой конкурентоспособностью среди товаров однородной группы соответствующего класса.

Образец № 3 «Лимоша-Дюшес» ООО «Байкал-Инком» набрал 0,60

маркировка данного образца обладает низкой конкурентоспособностью, отклонения имеют ярко выраженный характер, требуется основательная или, частичная доработка маркировки с учетом полученных результатов.

Таким образом, в результате анализа конкурентоспособности маркировки выявило, что Образец №2 «Аквамэн-Дюшес» ООО «Аква» Россия, город Улан-Удэ является эталоном, он имеет полную и правильную маркировку, предоставлен с красочным оформлением, в богатой палитре цветов.

В ходе проведенной экспертизы органолептических показателей с помощью профильного метода выявлено, что у газированных напитков

«Лимоша-Дюшес» ООО «Байкал-Инком» Россия, Иркутская область, и «Напитки из Черноголовки-Дюшес» ООО «Аквалайф» Россия, Московская область лучшие показатели. По результатам экспертизы по физико-химическим показателям по всем нормируемым показателям выявлено, что все данные образцы газированного напитка соответствуют требованиям нормативных документов.

Из анализа потребительских предпочтений видно, что основными потребителями газированного напитка являются люди в возрасте 18-40 лет со средним уровнем достатка (от 20-40 тыс. руб.) и молодежь (с невысоким уровнем достатка до 10 тыс. руб.). Из приведенного анализа и данных видно, что определяющим успех фактором покупки газированных напитков определённой марки является не только низкая цена, но и вкусовые свойства напитков, а так же полезность продукта, например, утолять жажду.

Список использованной литературы

В.А. Помозова,Т.Ф. Киселева,В.М. Позняковский«Экспертиза напитков, качество и безопасность» учебно-справочное пособие. 8-е издание 2010г.

Г. Шуман «Безалкогольные напитки, сырье и технологические нормативы» СПб: Профессия, 20011г. 278с.

Габинская, О.С. Потребительские предпочтения в оценке критериев и факторов конкурентоспособности напитков: монография / Кемеровский институт (филиал) РГТЭУ. – Кемерово, 2011. – 200 с.

Голуб, О.В. Товароведение и экспертиза напитков и продуктов брожения: учебное пособие. В 2-х частях. Часть 2./ О.В. Голуб, Е.И. Мазанько. - Кемерово, 2012. – 100с.

Габинская, О.С. Значение маркировки продовольственных товаров в оценке их конкурентоспособности / О.С. Габинская, Н.С. Дворецкая // Пищевая промышленность. – 2011. – № 1. – С. 18–21.

Дворецкая Н.С. Конкурентоспособность товара: учебное пособие / Н.С. Дворецкая, О.С. Габинская – Кемерово: Кемеровский институт (филиал) РГТЭУ, 2010. – 272 с. Гриф УМО в области товароведения и экспертизы товаров.

Е.Ф. Пушкарева, Е.В. Никитина, О.С. Габинская, «Рынок безалкогольных напитков: состояние и перспективы» // Издательство «КУБиК», 2010. – С. 34–37.

Кузнецова Л.В. Маркетинг: Учебное пособие – М.: Трио, 2012. – 111 с.

Лифиц И.М. Конкурентоспособность товаров и услуг: учеб.пособие.-М.:Высшее образование, 2007.-390с

Медведева Т.М. Маркетинг: Учебное пособие – У-У: Издательство БГСХА, 2011. – 192 с.

Мальцев П.М., Зазирная М.В. Технология безалкогольных и слабоалкогольных напитков. М.: 2012-173 с.

Райкова Е.Ю. Теоретические основы товароведения и экспертизы – М.: МАУП,2012 – 206 с.

Страхова С.А. Теоретические основы товароведения и экспертизы – М: Проспект, 2010. - 162 с.

Резниченко И.Ю, Тихонова О.Ю, «Маркировка в управлении качеством продукции» современная торговля: теория, практика, перспективы развития: М.-2013г, 253-255с

Родионова Л.Н., Кантор О.Г., Хакимова Ю.Р. Оценка конкурентоспособности продукции // Маркетинг в России и за рубежом. 2011г №1 63-67 с.

Севостьянова, Е.М. Буткова О. Л «Органолептическая оценка безалкогольных напитков на основе минеральных вод» // Пиво и напитки. - 2010. - № 6.

Солдаткина О.В «Особенности оценки конкурентоспособности продовольственных товаров» Журнал «Вестник» № 8 (157) / 2013

Тихомиров В.Г. Технология пивоваренного и безалкогольного производств. М.: 2010-197 с.

Журнал «Пиво и напитки» №3- 2014г

Журнал «Индустрия напитков» Статья: Обзор российского рынка безалкогольных газированных напитков №4 (93) 2013г

Журнал «Пищевая промышленность» Статья: Значение факторов конкурентоспособности в модели принятия решения о покупке . 2010 – № 12.

Журнал «Новые технологии» Имидж торговой марки как критерий конкурентоспособности продовольственных товаров. 2011.– № 4

Журнал «Товароведение продовольственных товаров» 2012 № 13

ГОСТ 21188-89 «Напитки безалкогольные». «Общие технические условия»

ГОСТ 6687.2-90. «Продукция безалкогольной промышленности» Методы определения сухих веществ

ГОСТ 6687.5-89 «Напитки безалкогольные, квасы и сиропы» Метод определения кислотности

ГОСТ Р 51153-98 – «Напитки безалкогольные газированные и напитки из хлебного сырья» Метод определения двуокиси углерода

Технический регламент Таможенного союза "Пищевая продукция в части ее маркировки" (ТР ТС 022/2011)

http://www.coca-cola.com/ Интернет - сайт «The Coca-Cola company»

http://www.pepsi.com/ru-ru/Интернет - сайт «Pepsi Cola company»

http://www.napitki.com/ Журнал «Напитки»

http://bibliofond.ru/

http://www.bestreferat.ru/

http://all5ballov.ru/

http://otherreferats.allbest.ru/economy/