лекции по страхованию

.docТема 1. Экономическая сущность страхования стр.17-47 в учебнике

Вопросы:

-

Развитие страховых отношений.

-

Страховой фонд и его организационно-правовые формы.

-

Функции страхования

-

Страхование – это инструмент формирования целевых фондов денежных средств, предназначенных для компенсации случайных по своей природе событий.

Страхование – это система экономических отношений, включающая образование за счет предприятий, организаций и населения специального фонда средств и его использование для возмещения ущерба, причиненного неблагоприятными случайными явлениями.

Страхование – это инструмент формирования целевых фондов денежных средств, предназначенных для компенсации случайных по своей природе событий.

Основные формы страховых отношений :

-

Форма взаимопомощи.

-

Натуральная – связанная с созданием и распределением запасов легко делимых однородных продуктов труда.

-

Денежная – создание и распределение денежных фондов.

-

-

Коммерческое страхование.

-

Государственное страхование.

Признаки, характеризующие финансовую категорию страхования:

-

наличие денежных перераспределительных отношений;

-

связь с риском;

-

замкнутая раскладка ущерба;

-

перераспределение ущерба в пространстве и во времени;

-

возвратность средств.

Субъекты страховых отношений:

-

страховщик - юридическое лицо, имеющее лицензию на осуществление страховой деятельности, принимающее на себя по договору страхования за определенное вознаграждение (страховую премию) обязательство возместить.

-

Страхователь - физическое или юридическое лицо, являющееся стороной в договоре страхования, которое уплачивает страховую премию и имеет право по закону или в силу договора получить при наступлении страхового случая возмещения в пределах застрахованной ответственности или страховой суммы, оговоренной в договоре. Страхователь может заключить его как в свою пользу, так и в пользу другого лица (см. полисодержатель).

-

Застрахованный - лицо, участвующее в личном страховании, чья жизнь, здоровье и трудоспособность являются объектом страховой защиты

-

Выгодоприобретатель - лицо, указанное в договоре страхования, в пользу которого оно заключено; в имущественном страховании по его условиям является получателем суммы страхового возмещения. В личном страховании, если в полисе не указано физическое лицо, которое назначается страхователем в качестве посмертного получателя страховой суммы, такими лицами могут быть наследники

-

третье лицо.

Страховой риск - предполагаемое опасное событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности наступления. Круг рисков, покрытых страхованием, должен быть строго оговорен в его условиях.

Страховое событие - обстоятельство, определенное договором (в добровольном страховании) или законом (в обязательном) как событие, по которому страховщик обязан исполнять свои обязательства по страховому возмещению (см. страховой случай).

Страховой случай - предусмотренное договором страхования или законом совершившееся событие, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодопреобретателю или иным третьим лицам. При страховом случае с имуществом страховая выплата производится в виде страхового возмещения, при страховом случае с личностью страхователя или третьего лица- в виде страхового обеспечения.

Страховое возмещение - сумма, выплачиваемая страховщиком страхователю в возмещение убытков, вызванных наступлением страхового случая, предусмотренного договором страхования.

2. Страховой фонд – совокупность материальных и денежных ресурсов общества, предназначенных для возмещения потерь, наносимых страховыми событиями

Организационно – правовые формы страхового фонда:

-

Государственный страховой фонд;

-

Страховой фонд товаропроизводителя;

-

Страховой фонд страховщика.

3. Функции страхования:

-

рисковая;

-

предупредительная;

-

сберегательная;

-

инвестиционная.

Тема 2. Классификация страховой деятельности

Вопросы:

-

Классификация отраслей страхования по объекту страхования.

-

Классификация отраслей страхования по объему страховой ответственности.

-

Обязательное страхование.

1. Объектом страхования является имущественный интерес связанный с:

-

владением, пользованием и распоряжением имуществом;

-

жизнью, здоровьем и трудоспособностью граждан;

-

гражданской ответственностью страхователя за причинение вреда третьим лицам или их имуществу в результате какого-либо действия или бездействия.

Классификация по объекту страхования :

-

отрасль;

-

подотрасль;

-

вид страхования;

Отрасли страхования:

-

имущественное страхование;

-

выделяют подотрасли в зависимости от форм собственности имущества;

-

-

личное страхование;

-

рисковое страхование

-

накопительное страхование

-

-

страхование ответственности.

-

страхование от причинения вреда;

-

страхование от неисполнения договорных отношений

-

Вид страхования - часть отрасли страхования, которая характеризуется страхованием однородных объектов

2. Системы страховой ответственности:

-

система действительной стоимости имущества;

Сумма страхового возмещения определяется как фактическая стоимость имущества.

-

система пропорциональной ответственности означает неполное страхование стоимости объекта.

Величина страхового возмещения определяется по формуле

СВ= (СС*У)/СО

-

система первого риска предусматривает выплату страхового возмещения в размере ущерба, но в пределах страховой суммы

-

система восстановительной стоимости означает, что страховое возмещение за объект равно цене нового имущества соответствующего вида.

-

система предельной ответственности предусматривает возмещение убытков страховщиком в твердо установленных границах, для чего определяется начальный минимальный и конечный максимальный уровень ущерба, подлежащий компенсации со стороны страховщика. Применяется, если оценка имущества затруднена.

-

система страхования с франшизой.

Франшиза - это условие договора страхования, которое представляет собой личное участие страхователя и покрытии ущерба.

Франшиза устанавливается в рублях или процентах к страховой сумме или ущербу.

Условная (невычитаемая) франшиза обозначает, что страховщик избавляется от ответственности за ущерб, если он не превосходит процента франшизы. Если убыток больше франшизы, то страховщик должен компенсировать ущерб целиком.

При существовании условной франшизы в контракте страхования производится запись «Свободно от ... процентов».

Безусловная (вычитаемая) франшиза обозначает, что страховое компенсирование всегда равняется ущербу за вычетом безусловной франшизы.

При существовании безусловной франшизы в контракте страхования делается запись «Свободно от первых ... процентов».

3. Обязательное страхование - форма страхования, при которой отношения между страхователем и страховщиком возникают в силу действующего законодательства; характеризуется установлением фиксированных страховых сумм, тарифных ставок и других условий страхования.

Тема 3. Методические основы расчета страховой премии

Вопросы:

-

Страховая услуга как специфический товар.

-

Структура страховой премии.

-

Страховой тариф.

1. Потребительская стоимость страховой услуги состоит в обеспечении страховой защиты. Стоимость страховой услуги выражается в страховом взносе (тарифе, премии).

Страховая премия устанавливается при подписании договора страхования и остается неизменной в течение срока действия договора.

Величина страховой премии должна быть достаточна, чтобы:

-

Покрыть ожидаемые претензии в течение страхового периода;

-

Создать страховые резервы;

-

Покрыть издержки страховой компании на ведение дел;

-

Обеспечить определенный размер прибыли.

Нижняя граница цены определяется равенством между поступлениями от страхователей и выплатами страхового возмещения плюс издержки страховой компании.

Верхняя цена определяется двумя факторами: размерами спроса на нее и величиной банковского процента по вкладам;

Страховая сумма - сумма, отражаемая в страховом полисе и выплачиваемая, если происходит указываемое в нем событие; может быть максимумом обязательств страховщика по договоре о возмещении убытков

Страховая премия, уплачиваемая по частям - премия, уплачиваемая в течение срока действия полиса частями ,а не единовременно.

2. Элементы структуры страховой премии:

-

нетто-премия предназначена для покрытия ущерба от страхового случая и для формирования страховых резервов.

-

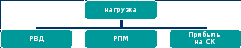

Нагрузка предназначена для покрытия расходов страховой компании.

Элементы нагрузки

-

надбавка на прибыль.

Брутто-ставка - полная тарифная ставка страховой премии без каких-либо скидок и вычетов; является суммой нетто-ставки и нагрузки, используемой, например, для возмещения расходов на проведение страховых операций, создания фонда предупредительных мероприятий. Принцип определения нетто-ставки постоянен, а структура нагрузки и, следовательно, брутто-ставки характеризуется существенными различиями.

3. Страховой тариф - ставка страховой премии; устанавливается в процентах или промилле.