- •Рисунок 2.2 – Матрица SWOT-анализа

- •Таблица 2.1 – Ситуационный анализ и содержание его этапов

- •Таблица 2.4 – Этапы производственно-хозяйственного анализа

- •Продолжение таблицы 2.7

- •Четырёхфакторная модель оценки угрозы банкротства:

- •1) степень надёжности производственного предприятия:

- •2) степень надёжности непроизводственного предприятия:

- •3 Инвестирование и антикризисные инвестиционные проекты

- •3.1 Экономическая сущность инвестиций

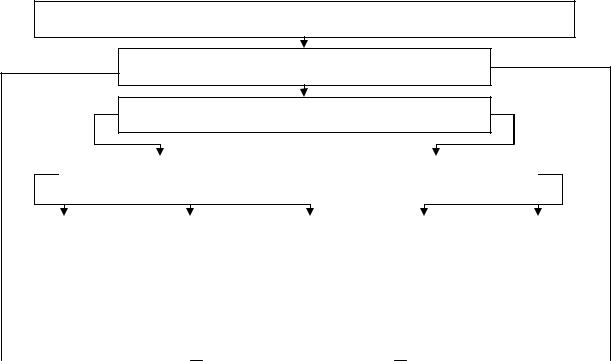

- •Рисунок 3.1 – Классификация инвестиций

- •Рисунок 3.2 – Основные структурные элементы инвестиционного процесса и их взаимосвязь

- •Риски

- •Инвестор

- •3.2.3 Особенности привлечения инвестиций на этапе досудебной санации

- •Вопросы для самоконтроля

- •4.1.1 Сущность и основные понятия реструктуризации

- •4.1.2 Методы реструктуризации предприятий

- •4.2.1 Основные этапы реструктуризации предприятий-банкротов

- •4.2.2 Реструктуризация предприятий в конкретных процедурах несостоятельности (банкротства)

- •5.1 Институт банкротства в российском законодательстве

- •Институт банкротства в системе отраслей права

- •Разбирательство дел о банкротстве в арбитражном суде

- •5.2 Процедуры банкротства

- •5.2.2 Процедура финансового оздоровления

- •5.2.3 Процедура внешнего управления

- •5.2.4 Процедура конкурсного производства

- •5.2.5 Процедура мирового соглашения

- •5.4 Структура проекта «Порядок продажи»

- •5 Порядок проведения торгов, расчёты с претендентами, участниками и победителем торгов

- •ЗАЯВКА НА УЧАСТИЕ В ОТКРЫТЫХ ТОРГАХ ЛОТА № ______.

- •Подпись уполномоченного лица Продавца _______________________

- •5.5 Особенности банкротства отдельных категорий должников

- •5.5.1 Банкротство градообразующих организаций

- •5.5.2 Банкротство сельскохозяйственных организаций (СХО)

- •5.5.3 Банкротство кредитных организаций

- •5.5.4 Банкротство страховых организаций

Министерство образования и науки Российской Федерации Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

«Хабаровская государственная академия экономики и права» Кафедра антикризисного управления и оценки собственности

ЭКОНОМИЧЕСКИЕ И ПРАВОВЫЕ ОСНОВЫ БАНКРОТСТВА

Рекомендовано учебно-методическим объединением по образованию в области статистики и антикризисного управления в качестве учебного пособия для студентов высших учебных заведений, обучающихся по специальности «Антикризисное управление» и другим экономическим специальностям

Хабаровск 2010

Министерство образования и науки Российской Федерации Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

«Хабаровская государственная академия экономики и права» Кафедра антикризисного управления и оценки собственности

ЭКОНОМИЧЕСКИЕ И ПРАВОВЫЕ ОСНОВЫ БАНКРОТСТВА

Учебное пособие

Хабаровск 2010

ББК У9(2)24 Х12

Экономические и правовые основы банкротства : учеб. пособие / сост. канд. экон. наук Л. В. Бирюкова, канд. экон. наук М. В. Ковалёва, Н. А. Милованова, А. И. Монин, канд. экон. наук С. В. Моторина, канд. экон. наук А. Р. Плоткина; под общ. ред. А. Р. Плоткиной, Л. В. Бирюковой – Хабаровск : РИЦ ХГАЭП, 2010. – 188 с. – ISBN 978-5-7823-0503-1.

Рецензенты: Брянцева И.В. – заведующий кафедрой экономики и управления в строительстве ГОУ ВПО «Тихоокеанский государственный университет», доктор экономических наук, профессор; Угольников Е.С. – председатель Правления НП

«Дальневосточная межрегиональная саморегулируемая организация профессиональных арбитражных управляющих»

ISBN 978-5-7823-0503-1

© Хабаровская государственная академия экономики и права, 2010

Содержание

Введение…………………………………………………………………………… |

5 |

1 Теоретические основы антикризисного управления………………………….. |

7 |

1.1 Сущность и содержание антикризисного управления …………………… |

7 |

1.1.1Понятие антикризисного управления………………………………….. 7

1.1.2Содержание процесса антикризисного управления…………………… 10

1.2Неплатёжеспособность, несостоятельность, банкротство предприятия

в системе антикризисного управления……………………………………... 12

1.2.1Категории антикризисного управления……………………………..... 12

1.2.2Предпосылки и признаки появления неплатёжеспособности……..... 15

1.2.3Стадии неплатёжеспособности предприятия………………………… 18

1.3Стратегии и тактики в антикризисном управлении……………………..... 20

1.3.1Разработка стратегии антикризисного управления предприятием….. 20

1.3.2Тактики в реализации стратегии антикризисного управления……..... 24

1.3.3Антикризисное управление на основе инноваций…………………..... 27

Вопросы для самоконтроля……………………………………………………..... 31 2 Диагностика несостоятельности (банкротства)………………………………. 32

2.1Распознавание и диагностика кризиса……………………………………. 32

2.2Диагностический анализ финансовой несостоятельности хозяйствую-

щего субъекта…….……………………………………….……………….... 39

2.3Методы оперативной диагностики прогноза вероятности банкротства предприятия……............................................................................................. 53

2.3.1 Зарубежные модели диагностики вероятности банкротства………… 53

2.3.2Российские модели диагностики вероятности банкротства………….. 63 Вопросы для самоконтроля………………………………………………………. 69 3 Инвестирование и антикризисные инвестиционные проекты……………….. 70

3.1Экономическая сущность инвестиций……………………………………... 70

3.1.1Инвестирование: сущность и основные понятия……………………… 70

3.1.2Государственное регулирование инвестиционной деятельности……. 74

3.2Антикризисная инвестиционная политика………………………………… 79

3.2.1 Основные понятия антикризисной инвестиционной политики……… 79

3.2.2Эффективность инвестиционного проекта……………………………. 85

3.2.3Особенности привлечения инвестиций на этапе досудебной санации………………………………………………………………....... 87

Вопросы для самоконтроля………………………………………………………. |

88 |

4 Реструктуризация предприятий-банкротов…………………………………… |

89 |

4.1Теоретические основы реструктуризации…………………………………. 89

4.1.1Сущность и основные понятия реструктуризации……………………. 89

4.1.2Методы реструктуризации предприятий………………………………. 95

4.2Особенности реструктуризации предприятий-банкротов………………... 100

4.2.1Основные этапы реструктуризации предприятий-банкротов………... 100

4.2.2Реструктуризация предприятий в конкретных процедурах несосто-

ятельности-банкротства………………...……………………….….. 109 Вопросы для самоконтроля………………………………………………………. 117 5 Правовые основы банкротства…………………………………………………. 118

5.1Институт банкротства в российском законодательстве…………………. 118

5.2Процедуры банкротства…………………………………………………….. 126

5.2.1Процедура наблюдения………………………………………………… 126

5.2.2Процедура финансового оздоровления………………………………... 129

5.2.3Процедура внешнего управления…………………………………….... 130

5.2.4Процедура конкурсного производства ……………………………….. 133

5.2.5 Процедура мирового соглашения …………………………………… 134

5.3Структура плана внешнего управления…………………………………… 137

5.4Структура плана продаж …………………………………………………... 166

5.5Особенности банкротства отдельных категорий должников ………….… 176

5.5.1Особенности банкротства градообразующих организаций………….. 176

5.5.2Особенности банкротства сельскохозяйственных организаций….…. 177

5.5.3Особенности банкротства кредитных организаций …………………. 180

5.5.4Особенности банкротства страховых организаций ………………….. 183 Вопросы для самоконтроля………………………………………………………. 184 Библиографический список………………………………………………………. 185

Введение

Как показывает история, развитие экономики происходит неравномерно. Периодически, как правило, раз в 8–10 лет, темпы экономического развития замедляются, при этом происходит сужение рынков и рыночных сегментов, конкуренция на этих рынках увеличивается. Замедление скорости денежного обращения ведёт к дефициту денежных средств и в конечном итоге к падению покупательной способности населения. Таким образом, цикличность развития бизнеса обусловливает возникновение кризисных ситуаций в экономике, что приводит к замедлению развития бизнеса, а некоторые предприятия – к банкротству. Кризисы повышают опасность и риск управления. В то же время кризис, означая опасность для существования, даёт шанс, возможность изменить ситуацию, разработать и осуществить меры по результативному изменению ситуации к лучшему для одних и перспективу стать банкротом для других предприятий.

В соответствии с действующим законодательством под банкротством предприятия понимается ситуация, связанная с недостаточностью активов в ликвидной форме, неспособность предприятия удовлетворить в установленный для этого срок предъявленные к нему кредиторами требования, а также выполнить обязательства перед бюджетом. Банкротство свидетельствует о том, что хозяйствующий субъект не смог справиться с возникшими проблемами и кризисные явления охватили все сферы его функционирования, самостоятельный выход из такой ситуации, а часто и само его дальнейшее существование, без привлечения процедур арбитражного управления невозможен.

Одним из наиболее востребованных видов управленческой деятельности в условиях нестабильности и объективной необходимости преодоления кризисных социально-экономических явлений выступает антикризисное управление. Главной задачей антикризисного управления следует считать предвидение кризисных ситуаций, использование их в стратегическом управлении развития предприятия, смягчение воздействия кризисных явлений, разработку мероприятий, способствующих эффективному выводу предприятий из состояния кризиса.

Основной потребностью современного общества и управления становится подготовка (обучение) и работа профессионалов-менеджеров, способных предвидеть, своевременно распознать проявление возможных кризисных явлений, разработать и успешно осуществить результативные управленческие решения, которые призваны предотвратить развивающийся кризис, уменьшить его негативные последствия, не допустить перехода предприятия из кризисного в несостоятельное финансовое состояние. Такие специалисты должны обладать знани-

ями, навыками и умениями как в области антикризисного управления, так и банкротства.

Учебное пособие включает изложение основных экономических и правовых основ банкротства и антикризисного управления.

В нём рассмотрены теоретические основы антикризисного управления: сущность и содержание категорий «антикризисное управлении», «неплатёжеспособность», «несостоятельность», «банкротство», применяемые в системе антикризисного управления стратегии и тактики.

Значительное внимание уделено диагностике несостоятельности (банкротства). Раскрыто содержание диагностического анализа финансовой несостоятельности хозяйствующего субъекта. Рассмотрены разработанные зарубежными и российскими специалистами методы и методики оценки вероятности банкротства предприятия.

Изложено содержание антикризисной инвестиционной политики, основная цель которой заключается в сохранении и развитии инвестиционной привлекательности хозяйствующего субъекта, находящегося в кризисных условиях.

Как правило, выход предприятия из кризиса влечёт необходимость его реструктуризации, поэтому одна из глав учебного пособия посвящена вопросам реализации методов реструктуризации предприятий и особенностям реструктуризации предприятий-банкротов.

Изучение главы «Правовые основы банкротства» направлено на систематизацию знаний об институте банкротства в российском законодательстве, процедурах банкротства и особенностях банкротства отдельных категорий должников. Полезным представляется изучение содержания важнейших документов, которые разрабатываются в рамках процедуры внешнего управления – «План внешнего управления», процедуры конкурсного производства – «План продаж».

Учебное пособие подготовлено в соответствии с требованиями государственного образовательного стандарта высшего профессионального образования и программой по специальности 080503 «Антикризисное управление» и может быть полезно для студентов других экономических специальностей вузов, магистрантов, аспирантов, практических работников, а также для широкого круга читателей, которые интересуются проблемами антикризисного управления и банкротства.

1 Теоретические основы антикризисного управления

1.1 Сущность и содержание антикризисного управления

1.1.1 Понятие антикризисного управления

Термин «антикризисное управление» возник сравнительно недавно и стал одним из самых популярных в деловой жизни России. Причина его появления – это реформирование экономики и возникновение большого количества предприятий, находящихся на грани банкротства. Мировой финансово-экономический кризис придал ещё большую популярность «антикризисному управлению».

В развитии любого предприятия существует вероятность наступления кризиса. Это обусловлено как субъективными факторами (ошибками в стратегии управления, недостаточным вниманием к проблемам развития или поражением в конкурентной борьбе), так и такими объективными факторами, как колебания рыночной конъюнктуры, потребность в модернизации техники, технологии и изменении в организации производства, а также внешними экономическими условиями и политической обстановкой в стране и мире.

Во многих случаях кризис в развитии предприятия нельзя устранить, он возникает как объективное явление, отражающее цикличный характер развития. Но остроту кризиса можно снизить, если вовремя распознать и предугадать его возникновение. В этом отношении любая система управления предприятием должна быть антикризисной.

Что касается термина «антикризисное управление», то до настоящего времени среди учёных-экономистов единого мнения не сложилось. В одних случаях под ним понимают управление фирмой в условиях общего кризиса экономики, в других – управление фирмой в преддверии банкротства, третьи же связывают понятие антикризисного управления с деятельностью арбитражных управляющих в рамках судебных процедур банкротства. В таблице 1.1 представлены разные подходы к определению понятия «антикризисное управление».

Таблица 1.1 – Подходы к определению антикризисного управления

Автор |

Определение понятия «антикризисное управление» |

|

|

Райзберг Б. А., |

Антикризисное управление – управление предприятием, ор- |

Лозовский Л. Ш. |

ганизацией, ставящее своей задачей преодоление или предот- |

[38] |

вращение кризисного состояния, проявляющегося в неплатё- |

|

жеспособности, банкротстве, убыточности |

|

|

Продолжение таблицы 1.1

Автор |

Определение понятия «антикризисное управление» |

|

|

Беляев С. Г., |

Антикризисное управление – совокупность форм и методов |

Кошкин В. И. |

реализации антикризисных процедур применительно к кон- |

[34] |

кретному предприятию-должнику |

|

|

Медведева М. В. |

Задача текущего антикризисного управления – поддержание |

[39] |

состояний кризисных центров на оптимальном уровне или |

|

ниже. При этом надо определённо отдавать себе отчёт в не- |

|

возможности значительного улучшения положения одного из |

|

центров без ухудшения положения другого |

|

|

Паттерсон Б. |

Антикризисное управление – программа действий, которые |

[22] |

должны быть предприняты немедленно при наступлении |

|

негативной ситуации |

|

|

Уткин Э. А. |

Антикризисное управление – такое управление, которое |

[40] |

нацелено на предотвращение возможных серьёзных осложне- |

|

ний в рыночной деятельности российского предприятия, |

|

обеспечение его стабильного, успешного хозяйствования с |

|

ориентацией расширенного воспроизводства на самой совре- |

|

менной основе на собственные накопления |

|

|

Коротков Э. М. |

Антикризисное управление – управление, способное предва- |

[22] |

рять или смягчать кризисы, а также управление, способное |

|

удерживать функционирование в режиме выживания в период |

|

кризиса и выводить фирму из кризисного состояния с мини- |

|

мальными потерями |

|

|

Градов А. П. |

Антикризисное управление – управление, которое нацелено |

[24] |

на предотвращение возможных серьёзных осложнений в ры- |

|

ночной деятельности российского предприятия, обеспечение |

|

его стабильного, успешного хозяйствования с ориентацией |

|

расширенного воспроизводства на самой современной основе |

|

на собственные накопления |

|

|

Грязнова А. Г. |

Антикризисное управление – такая система управления пред- |

[26] |

приятием, которая имеет комплексный, системный характер и |

|

направлена на предотвращение или устранение неблагопри- |

|

ятных для бизнеса явлений посредством использования всего |

|

потенциала современного менеджмента, разработки и реали- |

|

зации на предприятии специальной программы, имеющей |

|

стратегический характер, позволяющей устранить временные |

|

затруднения, сохранить и преумножить рыночные позиции |

|

при любых обстоятельствах, при опоре в основном на соб- |

|

ственные ресурсы |

|

|

Наиболее верным является системный подход к антикризисному управлению, когда под антикризисным управлением понимается комплекс мероприятий от предварительной диагностики кризиса до методов по его устранению и преодолению. Поэтому наиболее полным можно назвать определение, предложенное авторским коллективом учебного пособия под редакцией А. Г. Грязновой [26].

Различают также внешнее и внутренне антикризисное управление, внешнее, проводимое с участием внешних заинтересованных лиц после обращения в арбитражный суд, и внутреннее антикризисное управление, проводимое силами руководства предприятия без вмешательства посторонних лиц.

Современная концепция адаптивного управления предприятием предполагает применение превентивных антикризисных мер, поэтому внутреннее антикризисное управление является наиболее важным для предприятия. Оно направлено на предвидение и смягчение кризиса, должно способствовать выходу из кризиса с минимальными потерями. Как правило, внутреннее антикризисное управление включает предкризисное управление, стабилизацию в случае возникновения неустойчивой ситуации на предприятии и управление процессом вывода предприятия из кризисной ситуации.

Исходя из рассматриваемого системного подхода, можно выделить следующие задачи антикризисного управления:

1.Предвидение кризиса и адекватная (в соответствии со степенью угрозы) подготовка к нему.

2.Воспрепятствование опасным факторам кризиса.

3.Управление динамикой развития кризиса (ускорить, замедлить, смягчить, усилить).

4.Обеспечение жизнедеятельности предприятия в кризисном состоянии.

5.Ослабление негативных последствий кризиса.

6.Использование факторов и последствий кризиса для развития предприятия. Конечно же, в зависимости от фазы экономического цикла объём антикри-

зисного управления в общей системе управления будет варьироваться. Любое предприятие может пребывать в трёх состояниях:

–в стабильном;

–неустойчивом (предкризисном или послекризисном);

–кризисном.

Каждому из этих состояний соответствуют свои задачи антикризисного управления и доли, которые занимают антикризисные процессы и технологии в общей системе управления (рисунок 1.1).

Антикризисный мониторинг

Антикризисное

регулирование

Антикризисное

управление

Стабильное

состояние

Неустойчивое

состояние

Кризис

Рисунок 1.1 – Антикризисное управление в общей системе управления предприятием

Встабильном состоянии основные функции антикризисного управления заключаются в своевременном распознавании кризисных явлений в целях подготовки к возможному кризису и проведении профилактики. Это фаза антикризисного мониторинга, которая позволяет заблаговременно обнаружить угрозы кризиса и подготовиться к смягчению его последствий. Доля антикризисного управления в общей системе управления здесь относительно невелика.

Внеустойчивом состоянии антикризисное управление входит в фазу антикризисного регулирования. Применяются меры по стабилизации ситуации, предотвращению развития и углубления кризисных явлений. Эту фазу система проходит как в случае скатывания ситуации к кризису, так и при выходе из кризиса на пути к стабильному состоянию. Доли антикризисного и обычного управления примерно одинаковы. В стадии кризиса функциями антикризисного управления являются обеспечение жизнедеятельности системы, минимизация отрицательных последствий и ущерба, а также использование факторов кризиса для развития системы или организации.

Влюбой фазе экономического цикла управление должно содержать элементы антикризисного управления. С переходом одного состояния в другое при скатывании ситуации к кризису объём антикризисных управленческих функций возрастает. При этом нарастание антикризисных функций имеет не количественный характер, а нелинейный, качественный. В нижней точке всё управление осуществляется в антикризисном режиме.

1.1.2 Содержание процесса антикризисного управления

Процесс реализации антикризисных процедур называется антикризисным процессом. Укрупнено процесс антикризисного управления можно представить в виде пяти этапов (рисунок 1.2).

Экономическое содержание процесса антикризисного управления

Процесс антикризисного управления

Антикризисные процедуры

|

|

|

|

Реорганизационные |

|

|

|

|

|

|

Ликвидационные |

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

|

|

наблюдение |

|

|

финансовое |

|

|

|

внешнее |

|

|

принудитель- |

|

доброволь- |

|

|

||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||||||

|

|

|

|

оздоровление |

|

|

управление |

|

|

|

|

ные |

|

ные |

|

|

||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Этапы |

|

|

цель |

|

|

ситуация |

|

|

проблемы |

|

|

решение |

|

|

воздействие |

|

|

|||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||||||

|

|

Социальное содержание |

|

|

Функциональное содержа- |

|

|

Организационное со- |

|

|

||||||||||||||||||||

|

|

|

процесса АУ |

|

|

ние процесса АУ |

|

|

держание процесса АУ |

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рисунок 1.2 – Содержание процесса антикризисного управления

На первом этапе определяется цель антикризисного управления, т.е. необходимое состояние предприятия по этапам выхода из кризиса. На втором этапе определяется ситуация на предприятии – фактическое или прогнозируемое состояние системы, оцениваемое относительно цели. На третьем этапе формируется проблема антикризисного управления как рассогласования ситуации и цели и производится оценка степени этого рассогласования. На четвёртом этапе вырабатываются управленческие решения, т.е. определяются способ финансового оздоровления и организационно-техническая деятельность по его реализации. Пятый этап – это непосредственно реализация принятого решения и прямое воздействие на проблему.

Характеристика этапов антикризисного процесса показывает, что антикризисное управление базируется как на общих закономерностях, присущих управленческим процессам, так и на специфических особенностях, связанных с осуществлением антикризисных процедур. Выбор и формирование целей являются исходным пунктом в любом процессе, в том числе и антикризисном. То же время система контроля и раннего обнаружения признаков предстоящей кризисной ситуации является специфическим атрибутом, присущим процессу антикризисного управления.

Антикризисное управление является сложным процессом и имеет экономическое, функциональное, организационное и социальное содержание. Для успешной и эффективной реализации процесса антикризисного управления необходимо наличие определённых факторов и предпосылок. Среди основных факторов, влияющих на эффективность антикризисного управления, выделим:

профессионализм и специальная подготовленность команды лиц, осуществляющих антикризисное управление;

профессионализм и специальная подготовленность команды лиц, осуществляющих антикризисное управление;

качественная работа системы мониторинга кризисных ситуаций;

качественная работа системы мониторинга кризисных ситуаций;

заблаговременное прогнозирование кризисов и проектирование эффективных антикризисных сценариев;

заблаговременное прогнозирование кризисов и проектирование эффективных антикризисных сценариев;

развитие методологии выработки управленческих решений в условиях кризиса;

развитие методологии выработки управленческих решений в условиях кризиса;

качество разработки антикризисных программ;

качество разработки антикризисных программ;

искусство антикризисного управления;

искусство антикризисного управления;

оперативность и гибкость антикризисного управления при изменении ситуации;

оперативность и гибкость антикризисного управления при изменении ситуации;

человеческий фактор, решение проблем лидерства и коммуникаций делового сотрудничества в антикризисном управлении;

человеческий фактор, решение проблем лидерства и коммуникаций делового сотрудничества в антикризисном управлении;

корпоративность антикризисного управления (опора на коллектив единомышленников, групповая активность, поддержка и солидарность, установка на оптимальное решение общей проблемы).

корпоративность антикризисного управления (опора на коллектив единомышленников, групповая активность, поддержка и солидарность, установка на оптимальное решение общей проблемы).

В целом, эффективность антикризисного управления характеризуется степенью влияния управленческих воздействий на факторы кризиса в соотношении с задействованными (затраченными) ресурсами.

1.2 Неплатёжеспособность, несостоятельность, банкротство предприятия в системе антикризисного управления

1.2.1 Категории антикризисного управления

Антикризисное управление оперирует рядом категорий, вскрывающих сущность и высвечивающих истинную его природу. К ним относятся такие понятия, как банкротство, несостоятельность, неплатёжеспособность и ряд других. Наиболее широким понятием в системе категорий антикризисного управления является категория «несостоятельность». Несмотря на то, что юридическая формулировка понятия «несостоятельность» различается в разных странах, общее опреде-

ление этой категории звучит следующим образом: «Под несостоятельностью понимается удостоверенная судом абсолютная неплатёжеспособность должника».

Федеральный закон «О несостоятельности (банкротстве)» определяет несостоятельность следующим образом: «Признанная арбитражным судом или объявленная должником неспособность должника в полном объёме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей».

Понятие «несостоятельность» часто используется в хозяйственном обиходе по отношению к предприятиям, лишь приближающимся к несостоятельности по существу происходящих на них процессов, но не являющихся таковыми. В данном случае такое использование терминов некорректно и необходимо говорить о неплатёжеспособности.

Неплатёжеспособность – это невозможность предприятия расплатиться по своим обязательствам «...в течение трёх месяцев с момента наступления даты их исполнения», которая вызывается отсутствием или нехваткой наличных средств [37]. Если должник при обычном ведении дел не может выполнить свои обязательства в срок более трёх месяцев, то относительная неплатёжеспособность переходит в абсолютную неплатёжеспособность (рисунок 1.3).

1 января |

«болезнь |

|

бизнеса» |

1 апреля |

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

абсолютная

неплатёжеспособность

относительная неплатёжеспособность

Рисунок 1.3 – Категории антикризисного управления

Предположим, что первого января наступает срок исполнения обязательств по выплате платежей по договору за поставленную продукцию или оказанные услуги. Первого января поставщик не получает указанной в договоре суммы, деньги на расчётный счёт не поступили. Поставщик в соответствии с законом ждёт перечисления денег в течение трёх месяцев, т.е. до первого апреля. Весь этот период времени с первого января до первого апреля в литературе получил название «болезнь бизнеса», т.е. бизнес не может подтвердить свою платёжеспособность.

С первого апреля поставщик имеет право прекратить ожидание выполнения удовлетворения долговых обязательств со стороны получателя и обратиться в

арбитражный суд с заявлением о признании должника банкротом в связи с невыполнением условий договора (копия прилагается к заявлению) в части выплаты стоимости за поставленную продукцию (товарно-транспортная накладная и другие документы прилагаются). Арбитражный суд в течение месяца решает вопрос об обоснованности подачи заявления и уведомляет о принятии его к рассмотрению или отклонении в принятии eгo. Если должник не в состоянии предоставить в суд доказательства, которые убедят суд и кредиторов в его возможности погасить задолженность, то суд вынесет решение о признании должника банкротом.

Обычно речь идёт о тенденциях, которые прослеживаются на кризисных предприятиях. Если тенденция, свидетельствующая о возможности должника погасить задолженность очевидна, то должник с кредитором могут заключить мировое соглашение. Если же тенденция не очевидна, то вероятность принятия судом решения о признании должника банкротом многократно увеличивается. Суд не устанавливает очевидность или неочевидность имеющихся тенденций. В данном случае решение остаётся за кредиторами. Именно им должник должен представить убедительные доказательства восстановления платёжеспособности, чтобы кредиторы поверили им. Если должник не предоставил их, то они не существуют. Таким образом, после первого апреля обе стороны общаются исключительно через арбитражный суд. Если 31 марта из той суммы, которая должна быть выплачена, будет перечислена незначительная часть и это событие будет подтверждено документально (в погашение оплаты по заключённому договору была перечислена часть суммы), то исходя из определения несостоятельности, дело будет не принято к рассмотрению, поскольку существенной частью определения является указание на неспособность должника «в полном объёме…».

Абсолютная неплатёжеспособность и называется несостоятельностью того или иного хозяйственного субъекта. Иными словами, если несостоятельность предприятия можно назвать «смертью бизнеса», то неплатёжеспособность – только его «болезнью». Таким образом, неплатёжеспособность того или иного субъекта экономических отношений является необходимым, но недостаточным условием «несостоятельности».

«Банкротство» слово итальянского происхождения (от «banco rotta»), что в переводе означает сломанная скамья. Данное словосочетание выражало действие менялы в эпоху Средневековья, когда последний прилюдно разбивал скамью в знак того, что прекращает финансовые операции.

Термин «банкротство» определяется:

1)в широком значении слова – в качестве синонима термина «несостоятельность». В Российской Федерации эти термины совпадают (см. название закона «О несостоятельности (банкротстве)»);

2)в узком значении слова – «банкротство» как частный случай несостоятельности, когда неплатёжеспособный должник совершает уголовно-наказуемые деяния. В узком значении слова банкротство – это уголовное преступление, являющееся результатом осложнения несостоятельности. Так, например, в Российской Федерации предусмотрена уголовная ответственность «за неправомерные действия при банкротстве» частью 1 ст. 195 УК в виде лишения свободы до 2 лет.

К сожалению, результаты её применения пока ещё не приводили к желаемому результату. Предусмотрены и другие статьи, содержащие описание признаков составов преступлений, связанных с банкротством, это «Преднамеренное банкротство», «Фиктивное банкротство». За аналогичные преступления предусмотрена ответственность и в западных странах, в частности в Англии – до 7 лет, а в Германии – до 10 лет лишения свободы.

1.2.2 Предпосылки и признаки появления неплатёжеспособности

Предприятие, осуществляющее производственную и коммерческую деятельность, вступает в отношения с налоговыми органами, банками, другими предприятиями, поставщиками и потребителями. В процессе этих отношений у предприятия возникают обязательства, которые могут привести к тому, что предприятие станет должником и будет обязано в определённый срок совершить платёж, поставить товар, исполнить услугу в пользу другого лица, по отношению к которому возникло обязательство и которое является для предприятия кредитором.

Обязательства предприятия классифицируются на внутренние и внешние. Внешние обязательства предприятия могут быть подразделены на следующие

группы:

1)обязательства перед фискальной системой – это обязательства по налогам, штрафам, пеням перед бюджетами, платежами в Пенсионный фонд России, Фонд обязательного медицинского страхования и другие фонды. Обязательства перед фискальной системой должны выполняться в установленном налоговым законодательством порядке независимо от воли предприятия;

2)обязательства перед финансово-кредитной системой – это обязательства перед банками, финансовыми компаниями в случае, если предприятие взяло заём в денежной форме или в виде ценных бумаг на основе кредитного договора;

3) обязательства перед кредиторами за поставленные ими товары, выполненные работы или услуги. Эти обязательства возникают перед предприятиями или предпринимателями в результате хозяйственного договора.

К внутренним обязательствам предприятия относятся обязательства перед работниками предприятия и акционерами: по оплате труда, выплате пособий, выплате премий, выплате дивидендов и т.д.

Обязательства предприятия, возникающие в процессе финансовохозяйственной деятельности, имеют определённые сроки исполнения. Нарушение сроков исполнения обязательств свидетельствует или о дефиците возможностей для погашения долгов, или о необязательности как о стиле взаимодействия со своими партнёрами, когда предприятие располагает ресурсами для выполнения обязательств.

Если предприятие не может ответить по своим обязательствам, значит, средства финансирования размещены так, что их нельзя быстро и безболезненно мобилизовать для осуществления расчётов по обязательствам. Таким образом, проблемы неплатежей связаны с размещением и использованием капитала предприятия. В процессе производства капитал находится в движении: изнашиваются и обновляются основные средства, потребляются сырьё, материалы, комплектующие изделия. Цикл от вложений в производство в виде запасов до производства

иреализации продукции, после чего в виде расчёта поступают денежные средства, образующие выручку от реализации продукции (работ, услуг), называется оборотом. Движение денежных средств, обслуживающих процесс производства

иреализации продукции, называется финансовым оборотом.

Основными предпосылками появления неплатёжеспособности предприятия в финансовом обороте являются:

–недопоступление выручки;

–неэффективный финансовый менеджмент;

–наличие убытков.

Рассмотрим основные признаки появления неплатёжеспособности более подробно. Недопоступление выручки приводит к тому, что образуется дефицит оборотных средств, которые могли быть направлены на погашение обязательств. Для того чтобы выручка от реализации полностью или частично направлялась на погашение обязательств, необходимо соблюдение определённых принципов управления. Принципы эти заключаются в следующем:

1) регулирование денежной составляющей выручки от реализации. Сегодня бартерные операции стали одной из главных предпосылок неплатёжеспособно-

сти – невозможность погашения обязательств из-за отсутствия денежной составляющей выручки;

2)планирование выручки от реализации продукции и её распределения по различным видам платежей – планирование денежного потока.

Очень часто предприятия не соблюдают принципы планирования денежного потока, поэтому выручка расходуется, под влиянием текущих обстоятельств и без увязки со своевременным исполнением обязательств. Неплатёжеспособность предприятия прямо пропорциональна росту обязательств предприятия и обратно пропорциональна росту выручки от реализации. На размер выручки от реализации оказывают влияние следующие группы факторов:

1)в сфере производства: объём производства продукции, конкурентоспособность продукции, длительность производственного цикла, ритмичность выпуска;

2)в сфере обращения: конкурентные преимущества продукции, ритмичность отгрузки, своевременное оформление транспортных и расчётных документов, выбор оптимальной формы расчёта, уровень цен на продукцию;

3)не зависящие от деятельности предприятия: несвоевременная оплата продукции из-за отсутствия у потребителя средств, нарушение договоров поставки материально-технических ресурсов, сужение рынка за счёт ограничения доступа на него путём введения запретов, квот, таможенных барьеров, вследствие инфляции, монополизма.

Каждый из факторов, оказывающих влияние на снижение поступлений от

текущей деятельности, может стать причиной временной или постоянной неплатёжеспособности.

Неэффективный финансовый менеджмент – это проявление неплатёжеспособности при изменении структуры капитала, когда идёт нарушение финансового оборота, который определяется размещением собственного и заёмного капитала в активы предприятия.

Погашение обязательств осуществляется за счёт активов, сформированных из собственных и заёмных источников. Если собственные оборотные средства отсутствуют, значит, предприятие формирует свои оборотные активы только за счёт заёмных источников. Независимо от отраслевой принадлежности предприятия должны финансировать 10 – 20% оборотных активов за счёт собственных средств. Если обязательства предъявляются к погашению раньше, чем сформированы активы, используемые для расчёта, возникает дефицит активов.

Превышение текущих обязательств над оборотными активами является индикатором неплатёжеспособности предприятия. Такая ситуация возникает в том

случае, когда предприятие использует краткосрочную задолженность для финансирования внеоборотных активов: пополнения основных средств, незавершённого строительства, долгосрочных финансовых вложений. Эти активы практически не могут использоваться для расчёта по обязательствам и, соответственно, определённое время не сопровождаются ростом выручки. Такое финансовое состояние предприятия может носить как временный, эпизодический характер, так и свидетельствовать о хронической неплатёжеспособности.

Убытки представляют собой прямую утрату собственного или части заёмного капитала и могут быть погашены только за счёт прибыли предприятия. Причинами возникновения убытков являются:

1)превышение затрат по основной деятельности, относимых на себестоимость реализации продукции, над выручкой от реализации продукции;

2)убыточность внереализационной деятельности предприятия (за счёт содержания объектов соцкультбыта, экономических санкций, штрафов, налогов, относимых на финансовый результат);

3)превышение использованной прибыли над остаточной (чистой) прибылью предприятия.

Капитал, отвлечённый на убытки, предприятие возмещает за счёт заёмных (по сути) средств – задолженности по оплате труда, предприятиям-кредиторам, бюджету, внебюджетным фондам. В конечном итоге убыточная финансовохозяйственная деятельность приводит к опережающему росту обязательств предприятия по сравнению с темпами прироста выручки от реализации, т.е. к состоянию неплатёжеспособности.

1.2.3 Стадии неплатёжеспособности предприятия

В целях грамотного проведения процедур антикризисного управления необходимо первоначально понимать, на какой стадии неплатёжеспособности находится предприятие.

Выделяют три основные стадии неплатёжеспособности предприятия:

1)скрытая неплатёжеспособность;

2)финансовая неустойчивость;

3)явное банкротство.

Скрытая неплатёжеспособность характеризуется снижением цены предприятия по причине неблагоприятных тенденций как внутри его, так и вовне, особенно если не налажен специальный учёт. С точки зрения экономики это проявляется в ухудшении сбыта продукции, затоваривании, менее эффективном использо-

вании производственных мощностей и, как следствие, в ухудшении позиций предприятия на рынке производителей.

С финансовой точки зрения скрытая неплатёжеспособность проявляется в снижении показателей деловой активности: ухудшении коэффициента оборачиваемости оборотного капитала, собственного капитала и показателей рентабельности предприятия.

Эта стадия неплатёжеспособности не затрагивает показатели ликвидности и финансовой устойчивости предприятия. Они могут находиться в допустимых пределах и иметь оценку «хорошо», тогда как показатели деловой активности предприятия имеют тенденцию к ухудшению и приближаются к недопустимым границам «коридора нормативных значений» для предприятий той отрасли, в которой работает рассматриваемое предприятие.

Следовательно, скрытая стадия неплатёжеспособности предприятия отражает его состояние на том этапе, когда оно ещё может само справиться с неплатёжеспособностью путём изменения цен на продукцию предприятия, маркетинговой политики, ужесточением контроля над производимыми затратами предприятия.

Стадия финансовой неустойчивости предприятия характеризуется отсутствием у него возможностей справиться своими силами с предполагаемой неплатёжеспособностью. Предприятие на этой стадии старается привлечь дополнительный капитал извне (инвестиционные вливания) или распродать по возможности своё имущество. На данном этапе всё больше проявляются признаки неплатёжеспособности предприятия:

–резкое уменьшение денежных средств на счетах предприятия;

–увеличение дебиторской задолженности;

–увеличение заёмных средств предприятия;

–уменьшение собственных оборотных средств предприятия.

Данная стадия неплатёжеспособности предприятия характеризуется резким ухудшением показателей финансовой устойчивости предприятия. Их значения будут колебаться у самых границ допустимых значений и оцениваться как «хорошие», иметь постепенную тенденцию к снижению и приближению к оценке «удовлетворительно» с одновременным ухудшением показателей деловой активности и рентабельности предприятия.

Эта стадия неплатёжеспособности, охватывающая большое число финансовых ситуаций, может быть разбита на следующие подвиды: кратковременная, временная, долговременная.

Кратковременная стадия неплатёжеспособности – это ситуация, когда пред-

приятие не в состоянии в нормативный срок погасить просроченную задолженность, но имеет достаточно интенсивный приток прибыли, позволяющий погасить её вместе с привлечёнными средствами в нормативно установленный период.

Временная неплатёжеспособность – это ситуация, когда предприятие не имеет достаточных средств для своевременного погашения внешней задолженности, но за счёт мобилизации части оборотных средств и привлечения заёмных средств в состоянии рассчитаться со всей внешней задолженностью.

Долговременная неплатёжеспособность складывается, когда предприятие может погасить свои долги только за счёт мобилизации оборотных средств, внеоборотных активов.

Третья стадия – это стадия явного банкротства предприятия. Предприятие не может своевременно оплачивать свои долги, и банкротство становится юридически очевидным. Банкротство проявляется в несогласованности денежных потоков, ухудшении показателей финансовой устойчивости, рентабельности и деловой активности, а также показателей ликвидности (платёжеспособности) предприятия, которые выходят за рамки допустимых значений. Предприятие попадает в поле деятельности арбитражных управляющих.

1.3 Стратегии и тактики в антикризисном управлении

1.3.1 Разработка стратегии антикризисного управления предприятием

Управление кризисными состояниями предприятия предполагает целевой набор наиболее эффективных тактик в рамках выбранной стратегии, необходимой для конкретного случая и конкретного предприятия.

В антикризисном управлении стратегия играет особую роль. Она позволяет готовиться к кризисным ситуациям, распознавать характер слабых сигналов кризисного развития, снижать количество тактических ошибок, уверенно ориентироваться в проблемах, имеющих последствия в будущем, разрабатывать и использовать эффективные технологии управления, находить позитивные элементы в сложных кризисных ситуациях.

Стратегия характеризует не только управление в макроэкономических масштабах. Любое предприятие может и должно иметь собственную стратегию. Это стратегия выживания и развития, повышения конкурентоспособности, достижения цели. Стратегия антикризисного управления предполагает принятие стратегической программы, которая требует большой аналитической и проектной ра-

боты. В теории и на практике сталкиваются две стратегии антикризисного управления.

Согласно первой антикризисное управление понимается как всемерная экономия и избавление от излишнего имущества. К сожалению, эта стратегия более распространена в нашей стране. В результате антикризисное управление на предприятии понимается в первую очередь как сокращение текущих издержек предприятия и продажа его избыточных активов.

Подобный подход к антикризисному управлению способен дать предприятию быстрые доходы (от реализации избыточного имущества) и существенное уменьшение издержек, особенно в результате сокращения постоянной (условнопостоянной) части текущих расходов, которые необходимо нести независимо от объёма выпуска и продаж продукции (оплата аренды, заработная плата админи- стративно-управленческого аппарата, а также некоторых категорий вспомогательного и обслуживающего персонала, нетехнологические затраты на электроэнергию и топливо и др.). Однако он может быть главным только в том случае, если не возникает особых проблем с основным и регулярным источником финансового благосостояния и существования предприятия как такового – с продажей его продукции (т. е. фирма вполне удовлетворена этим объёмом).

Если рассматривать предприятие как действующее, которое изначально не собираются ликвидировать, то спрашивается: какой смысл сосредоточиваться на сокращении каких-то элементов текущих издержек, если не обеспечена возможность оправдывать продажами продолжение любых текущих издержек?

Что же касается реализации избыточных активов предприятия, то, во-первых, доход от такой реализации является разовым и даже в краткосрочном плане никак не позволяет максимизировать будущие выручку и прибыль (если не считать, что вследствие продажи ненужного имущества возрастает ликвидность предприятия и улучшается его привлекательность как поставщика и объекта для инвестиций). Во-вторых, при попытке продлить во времени получение доходов от реализации имущества в категорию избыточных могут попасть те активы, которые составляют производственные мощности предприятия и являются ненужными только в расчёте на существующие на данный момент объёмы выпуска и продаж продукции (у финансово-кризисных предприятий они чаще всего резко сокращены); очевидно, что, продав их, фирма вообще утратит возможность увеличивать доходы от текущей деятельности. В-третьих, часть избыточных активов может быть таковой лишь для сегодняшней неконкурентоспособной либо не ориентированной на платёжеспособный спрос продукции; они могут оказаться

необходимыми при освоении иной продукции, имеющей спрос, более качественной и дешёвой.

Согласно второй стратегии антикризисное управление направлено на налаживание выпуска и реализации конкурентоспособной продукции. Оно сводится в первую очередь к улучшению способности предприятия получать регулярные надёжные доходы от продаж той или иной продукции (товаров, услуг).

Для этого может потребоваться как улучшение на предприятии маркетинга по прежней продукции (имеется в виду весь комплекс работ по её продвижению на рынок и сбыту, пересмотру предлагаемых цен, условий поставки, оплаты и др.), так и освоение новой, более выгодной продукции, повышение качества выпускавшихся товаров или предлагавшихся услуг. Вторая стратегия не должна противопоставляться первой как рассчитанная на более позднюю отдачу. Ведь меры по улучшению продаж, если они основаны на имеющемся коммерческом и технологическом заделе, способны дать очень быстрый эффект.

Антикризисное управление, нацеленное на улучшение продаж, является решающим в выводе предприятия из финансового кризиса, если у предприятия существуют проблемы с конкурентоспособностью продукции. Ориентированность антикризисного управления на увеличение продаж на предприятии с неиспользуемыми резервами производственных мощностей и в краткосрочном и в долгосрочном плане должна рассматриваться в качестве первоочередной задачи.

В определённой мере всеобщей закономерностью является следующее: антикризисное управление, нацеленное на увеличение продаж, экономически, социально и финансово более предпочтительно, чем антикризисное управление, сводящееся к простому сокращению издержек и реализации избыточного имущества фирмы. Таким образом, разрабатывая стратегию, необходимо сконцентрировать внимание на следующих моментах:

1. Эффективность текущей стратегии. Во-первых, надо определить место предприятия среди конкурентов; во-вторых, границы конкуренции (размер рынка); в-третьих, группы потребителей, на которые ориентируется предприятие в своей деятельности; в-четвёртых, функциональные стратегии в области производства, маркетинга, финансов, кадров. Разработка с последующей оценкой каждой составляющей даёт более понятную картину стратегии. Причём в данном случае оценка проводится на базе количественных показателей. К ним относятся: доля предприятия на рынке, размер рынка, размер прибыли, размер кредита, объём продаж (уменьшается или увеличивается по отношению к рынку в целом).

2. Сила и слабость, возможности и угрозы, на которые ориентирована стратегия. Оценка ведётся по известному методу SWOT-анализа. Когда сильные и слабые стороны выявлены, оба списка тщательно изучаются и оцениваются. С точки зрения формирования стратегии сильные стороны предприятия важны, поскольку они могут быть использованы как основа антикризисной стратегии. Если их недостаточно, то менеджеры предприятия срочно должны создать базу, на которой эта стратегия основывается. В то же время успешная антикризисная стратегия направлена на устранение слабых сторон, которые могут способствовать возникновению кризисной ситуации. Рыночные возможности и угрозы также во многом определяют антикризисную стратегию. Возможности и угрозы не только влияют на состояние предприятия, но и указывают, какие стратегические изменения надо предпринять. Анализ и оценка сильных и слабых сторон, а также возможностей и угроз позволяют увидеть необходимость тех или иных стратегических изменений в области конкурентоспособности цен и издержек предприятия.

3.Предприятие должно знать, как его цены и затраты соотносятся с ценами и затратами конкурентов. В этом случае используется стратегический анализ издержек. Метод, с помощью которого осуществляется этот анализ, называется цепочкой ценностей. Он предполагает ранжирование ценностей, по которым распределяются издержки. Цепочка ценностей отражает процесс создания стоимости товара (услуги) и включает в себя различные виды деятельности и прибыль. Связи между этими видами деятельности по созданию ценностей могут стать важным источником преимуществ предприятия. Каждый вид деятельности

вэтой цепочке связан с затратами и активами предприятия. Соотнося производственные издержки и активы с каждым отдельным видом деятельности в цепочке, можно оценить затраты по ним. Кроме того, на цены и издержки предприятия влияет деятельность поставщиков и конечных потребителей. Менеджеры должны понимать весь процесс формирования стоимости, поэтому необходимо принимать во внимание цепочку ценностей от поставщиков до конечных потребителей. Таким образом, можно выявить наилучшую практику выполнения определённого вида деятельности, наиболее эффективный способ минимизации издержек и на основе полученного анализа приступить к повышению конкурентоспособности предприятия по издержкам.

4.Оценка прочности конкурентной позиции предприятия. Оценка конкурентоспособности предприятия по издержкам необходима, но недостаточна. Прочность позиции предприятия (насколько она слаба или сильна) по отношению к

основным конкурентам оценивается по таким важным показателям, как качество товара или услуги, финансовое положение, технологические возможности, продолжительность товарного цикла и др. Оценки показывают положение предприятия в сравнении с конкурентами, выявляя таким образом, где оно слабо и где сильно, и по отношению к какому конкуренту.

5.Выявление проблем, вызвавших кризис на предприятии. Изучают все результаты по состоянию предприятия на момент кризиса и определяют, на чём надо сосредоточить внимание. Данные, полученные при исследовании кризисного состояния предприятия, можно систематизировать, потому что эффективная стратегия получится только на основе системного представления всех аспектов и параметров. Без чёткой формулировки проблем, вызвавших кризис на предприятии, без их осознания нельзя приступить к разработке антикризисных мероприятий предприятия.

6.Анализ и возможный пересмотр миссии и системы целей предприятия. Следующим, не менее важным этапом стратегического антикризисного планирования является корректировка миссии предприятия и системы целей. Предметом анализа в этом отношении должна быть проблема: сможет ли в рамках своей прежней миссии предприятие выйти из кризиса и достичь конкурентных преимуществ. При необходимости надо скорректировать миссию. Умело сформулированная миссия, которая доступна для понимания и в которую верят, является весомым стимулом для изменений в стратегии.

1.3.2 Тактики в реализации стратегии антикризисного управления

Наряду со стратегическими мерами применяются и оперативные (тактические) мероприятия по выходу из кризиса, которые состоят в установлении текущих убытков, выявлении внутренних резервов, привлечении специалистов, кадровых изменениях, получении кредитов, укреплении дисциплины и т. п.

Стратегическое, тактическое, а также и оперативное управление связаны друг с другом, и заниматься одним в отрыве от другого невозможно. Тактическое управление должно осуществляться в рамках выбранных стратегий. Если оперативные мероприятия осуществляются в отрыве от стратегических целей, то это может привести к кратковременному улучшению финансового положения, но не позволит устранить глубинные причины кризисных явлений.

Реализация выбранной стратегии в тактике управления предполагает выполнение следующих задач:

окончательное уяснение выработанной антикризисной стратегии и целей,

их соответствие друг другу; более широкое доведение идей новой стратегии и смысла целей до сотруд-

ников для их вовлечения в процесс реализации антикризисной стратегии;

приведение ресурсов в соответствие с реализуемой |

антикризисной |

стратегией; |

|

принятие решений по поводу организационной структуры.

При реализации стратегии необходимо сконцентрировать внимание на том, как изменения будут восприняты, какие силы будут сопротивляться, какой надо выбрать стиль поведения. Сопротивление необходимо уменьшить до минимума или устранить, насколько это возможно, в соответствии с типом, сущностью и содержанием изменения.

На тактику реализации стратегии оказывают влияние и накладывают определённые существующие ограничения:

структура и система управления; управленческая культура; компетенции персонала; ресурсы.

Тактика – это конкретные методы и приёмы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приёмов управления.

Можно выделить три наиболее распространённых вида тактик, позволяющих преодолеть кризисную ситуацию и дать толчок финансовой стабилизации, основанных на принципе «отсечения лишнего», принципе «сжатия предприятия», «модели устойчивого экономического роста».

Принцип «отсечения лишнего» определяет необходимость сокращения размеров как текущих потребностей (вызывающих соответствующие финансовые обязательства), так и отдельных видов ликвидных активов (с целью их срочной конверсии в денежную форму), за счёт:

ускорения получения дебиторской задолженности или её продажи; снижения периода предоставления товарного (коммерческого) кредита; снижения размера страховых запасов товарно-материальных ценностей; продажи избыточных производственных запасов; уценки трудноликвидных видов запасов товарно-материальных ценностей

до уровня цены спроса с обеспечением последующей их реализации; ускоренной продажи неиспользуемого оборудования по ценам спроса на

соответствующем рынке; аренды оборудования, ранее намечаемого к приобретению в процессе об-

новления основных средств и других; продажи краткосрочных финансовых вложений (акций, ценных бумаг) –

наиболее простой и сам собой напрашивающийся шаг для мобилизации денежных средств. Как правило, на кризисных предприятиях он уже сделан;

увеличения периода предоставляемого поставщиками товарного кредита. Данная тактика считается эффективной, если устранена текущая неплатёже-

способность предприятия, т.е. объём поступления денежных средств превысил объём неотложных финансовых обязательств в краткосрочном периоде. Это означает, что угроза банкротства предприятия в текущем отрезке времени ликвидирована, хотя и носит, как правило, отложенный характер.

«Сжатие предприятия» должно сопровождаться мероприятиями, как по обеспечению прироста собственных финансовых ресурсов, так и по сокращению необходимого объёма их потребления. Это позволит устранить угрозу банкротства не только в коротком, но и в относительно более продолжительном промежутке времени. К данным мерам относится:

остановка нерентабельных производств – первый шаг, который необходимо совершить. Если убыточное производство нецелесообразно или его невозможно продать, то его нужно остановить, чтобы немедленно исключить дальнейшие убытки. Исключение составляют объекты, остановка которых приведёт к остановке всего предприятия;

сокращение суммы постоянных издержек; снижение уровня переменных издержек (включая сокращение производ-

ственного персонала основных и вспомогательных подразделений, повышение производительности труда и т. п.);

проведение ускоренной амортизации активной части основных средств с целью возрастания объёма амортизационного потока;

своевременная реализация выбываемого в связи с высоким износом или неиспользуемого имущества.

Цель данной тактики считается достигнутой, если предприятие вышло на рубеж финансового равновесия.

Мы рассмотрели возможности устранения неплатёжеспособности и восстановления финансовой устойчивости предприятия путём продажи «лишних» активов предприятия и уменьшения издержек. Теперь рассмотрим меры для обеспечения финансового равновесия в длительном периоде, что возможно только

при увеличении денежного потока от основной деятельности предприятия.

Для поддержания достигнутого финансового равновесия предприятия в длительном периоде необходимо использовать «модель устойчивого экономического роста» предприятия. Основные задачи данной тактики – повышение конкурентных преимуществ продукции, увеличение денежного компонента в расчётах, увеличение оборачиваемости активов.

Долгосрочными методами финансового оздоровления являются:

активный маркетинг с целью поиска перспективной рыночной ниши. Суть антикризисного маркетинга – деятельность, превращающая потребности покупателя в доходы предприятия. Только тогда, когда предприятие оказывается способным дать потребителю, рынку то, что ему необходимо по приемлемой цене, в нужном количестве и нужного качества, в нужное время и в нужном месте, появляются предпосылки для финансовой стабилизации компании;

ускорение оборачиваемости активов, которое может быть достигнуто за счёт сокращения сверхнормативных активов по видам (производственные запасы, запасы готовой продукции, внеоборотные активы), ускорение оборачиваемости активов ведёт к сокращению потребности в них. Для сокращения норматива текущих активов необходимо использовать математические экономические модели – транспортная задача, управление запасами;

поиск стратегических инвестиций.

Таким образом, задачей антикризисного управления является выбор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приёмов управления.

1.3.3 Антикризисное управление на основе инноваций

Антикризисное управление, нацеленное на налаживание выпуска и реализации конкурентоспособной продукции, может быть охарактеризовано как инвестиционное (основанное на инвестициях) антикризисное управление – при условии доступности соответствующих инвестиций за счёт самофинансирования, привлечённого или заёмного капитала.

Разновидностью инвестиционного антикризисного управления, направленного на увеличение выпуска и продаж продукции, является антикризисное управление на основе инноваций, которые требуют инвестиций. Проекты, осуществляемые при инвестировании в новые для предприятия технологии (они могут быть новыми и для отрасли, и для рынка), часто называют инновационными.

При этом антикризисное управление может акцентировать внимание как на

новых технологиях собственно в производстве (создание и освоение новой для предприятия или для рынка продукции, новых технологических процессов её выпуска, техники и материалов), так и на новых технологиях в организации выпуска и продаж продукции.

В основе антикризисного управления, максимизирующего финансовые результаты, должны лежать инновации (нововведения) – продуктовые и процессные, а также институциональные (в том числе аллокационные, связанные с перераспределением ресурсов предприятия).

Эти инновации должны рассматриваться как суть антикризисного управления предприятием, направленного на его сохранение как действующего с удержанием на предприятии максимально возможного числа рабочих мест. Финансовое оздоровление сохраняемого предприятия как действующего тоже должно строиться на этих инновациях. Система инноваций, составляющих содержание антикризисного управления сохраняемым предприятием, показана на рисунке 1.4.

Антикризисное управление |

предприятием |

|

|

Продуктовые

инновации

Процессные инновации

Институциональные

инновации

Рисунок 1.4 – Система инноваций в антикризисном управлении

Продуктовые инновации (product innovations) на уровне отдельно взятого предприятия соответствуют понятию «новые виды продукции».

Продуктовые инновации сводятся к выбору и освоению новых видов операций (деятельности, продуктов) предприятия. Для этого предприятию, специализирующемуся на достаточно наукоёмких отраслях, могут потребоваться предварительная разработка нового продукта и технологии его выпуска (возможно, не собственными силами, но за свой счёт – путём заказа разработки на стороне), приобретение соответствующих технических решений и прав на них на рынке технологий (посредством покупки лицензий на изобретения и «ноу-хау», приглашения на работу его создателей и т. п.).

Все виды продуктовых инноваций играют свою роль и применяются в разных

ситуациях антикризисного управления.

Продуктовые инновации являются основным видом новшеств, непосредственно генерирующих дополнительные продажи, прибыли и денежные потоки.

Технологические процессные инновации (process innovations) – здесь, и как это принято в западной литературе, следующие нововведения [39]:

новые технологические процессы; новые технологическое оборудование и оснастка (инструменты, приспособ-

ления, контрольно-измерительная аппаратура); новые используемые материалы (полуфабрикаты, компоненты) и техноло-

гические процессы их применения.

Процессные инновации представляют собой нововведения, вносимые в следующие процессы:

взаимодействие предприятия с внешней средой (новшества в организации сбытовой и закупочной деятельности фирмы: инновации в её договорной работе, в схемах сотрудничества с посредниками и торговыми предприятиями, с банками, финансирующими оборот фирмы, с партнёрами по реализации продукции и закупкам и др.);

взаимодействие предприятия с внешней средой (новшества в организации сбытовой и закупочной деятельности фирмы: инновации в её договорной работе, в схемах сотрудничества с посредниками и торговыми предприятиями, с банками, финансирующими оборот фирмы, с партнёрами по реализации продукции и закупкам и др.);

управления движение материальных запасов и денежных средств на предприятии (логистические процессные инновации, заключающиеся во внедрении современных методов объёмно-календарного планирования и внутрипроизводственного управления, а также учёта и бухгалтерского анализа по типу попроектного контроллинга);

управления движение материальных запасов и денежных средств на предприятии (логистические процессные инновации, заключающиеся во внедрении современных методов объёмно-календарного планирования и внутрипроизводственного управления, а также учёта и бухгалтерского анализа по типу попроектного контроллинга);

общий менеджмент, определяющий в первую очередь уровень постоянных (слабо зависящих от объёма выпуска и продаж предприятия) операционных издержек фирмы;

выпуск продукции, включая освоение не только новых технологических регламентов, но и новых видов технологического оборудования и специальной технологической оснастки.

Процессные инновации нацелены на экономию всех видов издержек предприятия. В этом смысле они способны принести дополнительные прибыли и денежные потоки предприятию. Процессные инновации также могут обеспечить повышение качества и освоение новых продуктов. В этом случае они тоже служат непосредственным источником дополнительных прибылей и денежных поступлений фирмы.

Процессные инновации считаются наиболее краткосрочными по своей окупаемости и легко осуществимыми (в том числе некапиталоёмкими) новшествами.

Акцент на технологические продуктовые и процессные инновации в антикризисном управлении соответствует «концепции бриллианта» («Diamond Concept») (концепция восстановления, поддержания и развития конкурентоспособности фирмы). Согласно данной концепции главным фактором конкурентоспособности предприятия как в долгосрочном, так и в краткосрочном плане является инновативность фирмы, т. е. её способность и к радикальным, и к частным (инкрементальным) технологическим инновациям.

Согласно «концепции бриллианта», предприятие нуждается в продуктовых инновациях, так как они необходимы для успеха в продуктовой конкуренции, т. е. в борьбе за клиентов на основе такого совершенствования качества продукции (услуг), которое следует за изменением потребностей клиентов. Процессные же инновации создают возможность снижать себестоимость и тем самым без ущерба для финансовых показателей предприятия снижать при ценовой конкуренции цену на продукт. Процессные инновации означают новые формы организации и управления в производстве и сбыте.

Аллокационные (институциональные) инновации представляют собой: различные схемы реорганизации предприятия; перераспределение (реструктуризацию) материальных (реальных и финансовых), а также нематериальных активов фирмы; перераспределение ответственности работников предприятия, особенно его менеджеров.

Аллокационные инновации сами по себе не способны принести дополнительные прибыли и денежные потоки. Они не являются самостоятельными новшествами и должны лишь служить целям более эффективного проведения инвестиционных проектов по реализации тех продуктовых и процессных инноваций, которые способны (за счёт снижения себестоимости и увеличения продаж) принести предприятию дополнительные прибыли и денежные потоки.

В то же время аллокационные инновации являются одними из самых дорогостоящих сложных в реализации и медленно окупающихся. Можно сказать, что они представляют собой по-настоящему стратегические инновации, от которых (не только со временем) допустимо ожидать как высокого и долгоживущего эффекта, так и радикального всеохватывающего провала.

Очевидно также, что типичные аллокационные инновации призваны «обслуживать» процессные и продуктовые инновации с наиболее длительным сроком полезной жизни, т.е. стратегические процессные и продуктовые новшества, определяющие долгосрочные перспективы предприятия. Конечно, часто могут возникать ситуации, когда для обеспечения соответствующих процессных и

продуктовых инноваций напрашиваются мелкие аллокационные новшества. Они способны дать быструю отдачу в форме улучшения видов на дополнительные прибыли и денежные потоки от уже реализуемых (пока неэффективно) инвестиционных проектов по освоению новых продуктов и процессов. Однако это скорее исключение из определения аллокационных инноваций. По своей окупаемости и доступности (в смысле необходимых стартовых инвестиций) процессные, продуктовые и аллокационные инновации могут быть ранжированы следующим образом. Наиболее оперативными и легкореализуемыми являются процессные новшества. Среднесрочными и среднекапиталоёмкими выступают продуктовые инновации; самыми же долгосрочными и дорогостоящими – аллокационные.

Вопросы для самоконтроля

1.Дайте понятие антикризисному управлению.

2.Сформулируйте основные задачи антикризисного управления.

3.Какие три экономических состояния выделяют в жизнедеятельности предприятия?

4.Какова доля антикризисного управления в общей системе управления предприятием в устойчивом и кризисном состояниях?

5.Охарактеризуйте процесс и этапы антикризисного управления.

6.Какие факторы влияют на эффективность антикризисного управления?

7.Назовите три главные категории антикризисного управления.

8.В чём отличие относительной неплатёжеспособности от абсолютной?

9.Какие обязательства стоят перед предприятием?

10.Главные причины неплатёжеспособности предприятия?

11.Какие факторы оказывают влияние на размер выручки?

12.Какие стадии проходит неплатёжеспособное предприятие?

13.Назовите основные признаки стадии финансовой неустойчивости.

14.Какие стратегии выделяются в антикризисном управлении?

15.Основные разделы стратегии антикризисного управления?

16.Основные тактики, позволяющие стабилизировать финансовое состояние предприятия. Цель тактики «отсечение лишнего» и «сжатие предприятия»

17.Какие виды инноваций возможны в рамках антикризисного управления?

18.Какие виды инноваций непосредственно генерируют денежные потоки?

2 Диагностика несостоятельности (банкротства)

2.1 Распознавание и диагностика кризиса

Диагностика (от греческого diagnostikos – способный распознавать) пред-

ставляет собой, с одной стороны, учение о методах и принципах распознавания болезней и постановки диагноза, а с другой стороны, является процессом определения состояния объекта с помощью различных исследовательских процедур. Осуществление постоянного мониторинга (диагностического анализа) финансового состояния предприятия с целью раннего обнаружения признаков его кризисного развития является первым этапом формирования и реализации политики антикризисного финансового управления предприятием при угрозе банкротства.

В повседневной жизни слово «диагноз» означает констатацию результатов исследования кого-то или чего-то или заключение по этим результатам на основании показателей, нормативов, характеристик и т.д.

Диагностика – определение состояния объекта, предмета, явления или процесса управления посредством реализации комплекса исследовательских процедур. Диагностика не является одноразовым актом, а представляет собой процесс, который осуществляется во времени и пространстве.

Объектом диагностики может быть как сложная, высокоорганизованная динамическая система (вся экономика страны, отдельная отрасль, конкретная фирма или организация любой формы собственности), так и любой элемент этих систем (внутренняя среда организации, конкретные виды ресурсов, производственные функции, организационная структура, себестоимость и т.д.).

Цель диагностики – установить диагноз объекта исследования и дать заключение о его состоянии на дату завершения этого исследования и на перспективу. Осуществив цель на основании данных диагноза, можно выработать правильную и грамотную экономическую, политическую, социальную политику, стратегию и тактику, которые позволят предприятию избежать банкротства.

Задачи диагностики заключаются в определении мер, направленных на отлаживание работы составляющих элементов системы и способов их реализации. Задачи диагностики тесно переплетаются с двумя другими задачами процесса развития исследуемого объекта – прогнозом и анализом происхождения. Диагностика является исходным пунктом прогноза, поскольку без чёткой и достоверной констатации сложившегося положения невозможно оценить альтернативы развития объекта.

Диагностирование – это исследовательский процесс, а значит, на него автоматически переносятся все основные требования, предъявляемые к любому исследованию.

Основные требования к диагностике:

Аутентичность – должна основываться на достоверной (первичной, исходной) информации.

Аутентичность – должна основываться на достоверной (первичной, исходной) информации.

Объективность – результаты должны зависеть только от состояния объекта, а не от других факторов, а процедура оценки должна минимизировать субъективный фактор.

Объективность – результаты должны зависеть только от состояния объекта, а не от других факторов, а процедура оценки должна минимизировать субъективный фактор.

Точность и результативность – должна давать возможность получать однозначные выводы и принимать правильные решения.

Точность и результативность – должна давать возможность получать однозначные выводы и принимать правильные решения.

Система диагностики представляет собой механизм, который должен обеспечить своевременное получение информации об угрозах, возникающих в деятельности предприятия. Этапами построения системы диагностики являются:

Проведение анализа и определение набора показателей, характеризующих кризис, его факторы и тип, выделение показателей наиболее полно характеризующих состояние и деятельность предприятия (организации).

Проведение анализа и определение набора показателей, характеризующих кризис, его факторы и тип, выделение показателей наиболее полно характеризующих состояние и деятельность предприятия (организации).

Определение критериальных значений показателей, которые проводят разницу между нормальным состоянием и кризисным, что позволяет при сравнении наблюдаемых показателей с критериальными установить глубину (стадию) кризиса.

Определение критериальных значений показателей, которые проводят разницу между нормальным состоянием и кризисным, что позволяет при сравнении наблюдаемых показателей с критериальными установить глубину (стадию) кризиса.

Проведение регулярного анализа (мониторинга) факторов кризиса посредством наблюдения за динамикой показателей, определённых на первом этапе.

Проведение регулярного анализа (мониторинга) факторов кризиса посредством наблюдения за динамикой показателей, определённых на первом этапе.

В общем виде проведение диагностических исследований обычно предполагает сравнение состояния выбранного объекта с какой-либо нормой или эталоном, с тем чтобы выявить наличие отклонений и определить их характер (положительный или отрицательный). Этот первый тип определяется как диагноз, устанавливающий отклонение от нормы, патологию. Он применим в тех случаях, когда необходимо получить заключение о соответствии техникоэкономических и других параметров диагностируемого объекта имеющимся аналогам.

Второй тип диагноза позволяет определить принадлежность исследуемого объекта к конкретному классу, группе или совокупности. Применение этого ти-

па диагноза позволяет упорядочить и систематизировать изменения, происходящие в результате конкретных исследований, предполагает получение выводов о положительном или отрицательном состоянии объекта.

Третий тип диагноза позволяет оценить исследуемый объект как уникальное сочетание признаков. Он используется в ситуациях, когда невозможно выполнить сравнительные оценки и сопоставление из-за отсутствия базовых параметров. Его отличительной чертой является то, что здесь нет необходимости в при-