Вынужденных капиталовложений;

Рискованных капиталовложений;

Инвестиций, направленных на сохранение позиций на рынке;

Инвестиций, направленных на снижение издержек.

Облигация как ценная бумага является:

1.1. эмиссионной;

1.2. Долговой;

1.3. срочной;

1.4. бессрочной.

Акция как ценная бумага является:

1.1. Эмиссионной;

1.2. долевой;

1.3. срочной;

1.4. доходной.

Инвестиционные качества ценных бумаг. Доходность и риск в оценке эффективности инвестиций в ценные бумаги.

Основными инвестиционными качествами ценных бумаг являются доходность, обращаемость, ликвидность и риск.

Доходность - способность ценной бумаги давать положительный финансовый результат в форме прироста капитала.

Обращаемость - способность ценной бумаги вызывать спрос и предложение (покупаться и продаваться) на рынке, а иногда - выступать в качестве самостоятельного платежного инструмента, облегчающего обращение других товаров.

Ликвидность - свойство ценной бумаги быть быстро проданной и превращенной в денежные средства без существенных потерь для держателя при небольших колебаниях рыночной стоимости издержек на реализацию.

Риск - возможность потерь, связанных с инвестициями в ценные бумаги.

При оценке инвестиционных качеств ценных бумаг, кроме расчета общих для всех объектов инвестирования показателей эффективности, проводят исследования методами фундаментального и технического анализа, принятыми в финансовой практике.

Фундаментальный анализ базируется на оценке эффективности деятельности предприятия-эмитента. Он предполагает изучение комплекса показателей финансового состояния предприятия, тенденций развития отрасли, к которой оно принадлежит, степени конкурентоспособности производимой продукции сегодня и в перспективе.

Базой анализа являются публикуемые компанией-эмитентом балансы, отчеты о прибылях и убытках и другие материалы.

Фундаментальный анализ также называют факторным, поскольку он опирается на изучение влияния отдельных факторов на динамику цен финансовых инструментов в настоящем периоде и прогнозирование значений этих факторов в будущем периоде. Полученные на его базе результаты позволяют определить, как соотносится стоимость ценной бумаги эмитента с реальной стоимостью активов, денежными поступлениями, и сделать прогноз дохода, который определяет будущую стоимость ценной бумаги, а следовательно, может воздействовать на ее цену. Исходя из этого делается вывод о целесообразности инвестирования средств.

Технический анализ основывается на оценке рыночной конъюнктуры и динамики курсов. Концепция технического анализа предполагает, что все фундаментальные факторы суммируются и отражаются в движении цен на фондовом рынке. Объектами изучения являются показатели спроса и предложения ценных бумаг, динамика курсовой стоимости, общие тенденции движения курсов ценных бумаг на фондовом рынке. Технический анализ базируется на построении и исследовании графиков динамики отдельных показателей (как правило, рыночных цен) в рассматриваемом периоде, нахождении определенной тенденции (тренда) и ее экстраполировании на перспективу.

Модели формирования портфеля инвестиций. Оптимальный портфель.

Портфели ценных бумаг, построенные по принципу диверсификации, предполагают комбинацию из достаточно большого количества ценных бумаг с разнонаправленной динамикой движения курсовой стоимости (дохода). Такая диверсификация может носить отраслевой или региональный характер, а также проводиться по различным эмитентам. Диверсификация, призванная снизить инвестиционные риски при обеспечении максимальной доходности, основана различиях в колебаниях доходов и курсовой стоимости ценных бумаг.

Диверсификация — сознательное комбинирование инвестиционных объектов, при котором достигается не просто их разнообразие, но и определенная взаимосвязь между доходностью и риском.

По портфелю, состоящему из различных групп акций, диверсификация сокращает риск по отдельным группам акций, но не может устранить его полностью.

В портфельной теории существует несколько подходов к диверсификации инвестиционных портфелей.

Традиционный подход к диверсификации(«наивная» диверсификация, или «финансовое декорирование»)состоит в том, что инвестор вкладывает средства в некоторое количество активов и надеется, что вариация ожидаемой доходности портфеля будет невелика. Например, такая диверсификация предусматривает владение различными видами ценных бумаг (акции, облигации), ценными бумагами отдельных предприятий, компаний различных отраслей.Такой подход может привести к выводу, что лучшей диверсификацией является вложение средств в как можно большее количество ценных бумаг различных компаний. Однако практикой доказано, что максимальное сокращение риска достижимо, если в портфеле имеется 10—15 различных ценных бумаг, при этом достигается достаточный уровень диверсификации без значительного увеличения издержек портфеля.

Меньшее количество ценных бумаг в портфеле приводит к повышенному риску за счет роста вероятности одновременном отклонения инвестиционных качеств ценных бумаг в сторону снижений

Эффект излишней диверсификации характеризуется превышением темпов прироста издержек по ее осуществлению над темпами прироста доходности портфеля.

Формирование инвестиционного портфеляобычно связываютс созданием оптимального портфеля по соотношению доходности и риска.

Новый подход к диверсификации портфеля был предложен Гарри Марковичем (Марковичем), основателем современной теории портфеля.

По мнению Марковича, инвестор должен принимать решение по выбору портфеля исходя исключительно из показателей ожидаемой доходности и стандартного отклонения доходности. Это означает, что инвестор выбирает лучший портфель, основываясь на соотношений обоих параметров.При этом интуиция играет определяющую роль..Ожидаемая доходностьможет быть представленакак мера потенциального вознаграждения,связанная с конкретным портфелем,а стандартное отклонение— как мерариска данного портфеля. После того как каждый портфель был исследован в смысле потенциального вознаграждения и риска,инвестор должен выбрать наиболее подходящий для него портфель.

1.Метод, применяемый при выборе оптимального портфеля, использует«кривые безразличия».Они отражают отношение инвестора к риску и доходности и могут быть представлены как график, на котором по горизонтальной оси откладываются значения риска, мерой которого является стандартное отклонение, а по вертикальной оси — величины вознаграждения, мерой которого служит ожидаемая доходность.Первое важное свойство кривыхбезразличиясостоит в том,что все портфели, представленные на одной заданной кривой безразличия, равноценны для инвестора.Второе важное свойство кривых безразличия:инвестор будет считать любой портфель, представленный на кривой безразличия, которая находится выше и левее, более привлекательным, чем любой портфель, представленный на кривой безразличия, которая находится ниже и правее.

Число кривых безразличия бесконечно, т.е. как бы ни были расположены две кривые безразличия на графике, всегда существует возможность построить третью кривую, лежащую между ними. Поэтому инвестор должен определить ожидаемую доходность и стандартное отклонение для каждого потенциального портфеля и нанести их на график в виде кривых безразличия.

Инвесторы, формируя портфель, стремятся максимизировать ожидаемую доходность своих инвестиций при определенном приемлемом для них уровне риска (и наоборот, минимизировать риск при ожидаемом уровне доходности). Портфель, удовлетворяющий этим требованиям, называется эффективным портфелем.

Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает:

максимальную ожидаемую доходность для некоторого уровня риска;

минимальный риск для некоторого значения ожидаемой доходности.

Для измерения риска, связанного с отдельной ценной бумагой, достаточно таких показателей, как вариация или стандартное отклонение (стандартная девиация) и ковариацию. Ковариация служит для измерения двух основных характеристик:

1)вариации доходов по различным ценным бумагам, входящим в портфель;

2) тенденции доходов этих ценных бумаг, которые могут измеряться в одном или разных направлениях.

Другим показателем, используемым для анализа портфеля ценных бумаг, является коэффициент корреляции,который может варьироваться от +1,0 (когда значения двух переменных изменяются абсолютно синхронно, т.е. изменяются в одном и том же направление до -1,0 (когда значения переменных изменяются в точно противоположных направлениях). Нулевой коэффициент корреляции показывает, что изменение одной переменной не зависит от изменения другой. Значительная часть различных групп акций на биржах ведущих стран имеет положительный коэффициент корреляции.

Эффективная диверсификация по Марковичу предусматривает объединение ценных бумаг с коэффициентом корреляции менее единицы без существенного снижения доходности по портфелю. В общем чем ниже коэффициент корреляции ценных бумаг, входящих в портфель, тем менее рискованным будет портфель. Это справедливо независимо от того, насколько рискованными являются данные ценные бумаги, взятые в отдельности, т.е. недостаточно инвестировать в как можно большее количество ценных бумаг, нужно уметь правильно выбирать эти ценные бумаги. Такая диверсификация в экономической литературе носит название «чудо диверсификации». Одновременные инвестиции в акции компаний, продукция которых взаимосвязана, в этом случае будут нецелесообразны.

На практике чаще используется модель, в основу которой положена корреляция доходов отдельного вида инвестиций с некоторым «индексом», а не со всеми остальными объектами инвестирования, взятыми в отдельности, а также модель ценообразования на капитальные активы.

Модель ценообразования на капитальные активы (САРМ)основывается на том факте, что инвесторы, вкладывающие средства в рисковые активы, ожидают некоторого дополнительного дохода, превышающего безрисковую ставку дохода 'как компенсацию за риск владения этими активами.Подобное требование описывается техническим термином «неприятие риска». Не принимающие риск инвесторы не обязательно избегают его. Однако они требуют компенсаций в форме дополнительного ожидаемого дохода за принятие риска по инвестициям, доходность по которым не является гарантированной.

САРМ предполагает, что норма дохода по рисковому активу складывается из нормы дохода по безрисковому активу (безрисковя ставки) и премии за риск, которая связана с уровнем риска по данному активу.

Фундаментальное допущение, положенное в основу данной модели, состоит в том, что та часть ожидаемого дохода по ценной бумаге и другому рисковому активу, которая приходится на премию за риск, определяется функцией связанного с данным активом систематического риска. Поскольку специфический риск достаточно легко можно устранить диверсификацией портфеля, то с точки зрения рынка он не является необходимым. А раз так, то рынок «не вознаграждает» инвестора, за этот риск; вознаграждение за риск зависит только от систематического риска.

В соответствии с САРМ, если ожидаемая норма дохода и уровень риска будут такими, что точка, соответствующая данной ценной бумаге, окажется ниже прямой рынка ценных бумаг, то эта ценная бумага недооценена в том смысле, что доход по ней ниже, чем если бы он был в случае корректной оценки.Если норма дохода по ценной бумаге соответствует уровню риска, то такая ценная бумага будет размещаться на прямой рынка ценных бумаг.

Основные постулаты, на которых построена современная классическая портфельная теория, следующие:

рынок состоит из конечного числа активов, доходности которых для заданного периода считаются случайными величинами;

инвестор в состоянии, например, исходя из статистических данных получить оценку ожидаемых (средних) значений доходностей и их попарных ковариаций и степеней возможной диверсификации риска;

инвестор может сформировать любые допустимые (для данной модели) портфели из имеющихся на рынке активов. Доходность портфелей является также случайной величиной;

сравнение выбираемых портфелей основывается только на двух критериях: средней доходности и риске;

инвестор не склонен к риску, из двух портфелей с одинаковой доходностью он обязательно выберет портфель с меньшим риском.

Модель оценки капитальных активов (модель Шарпа). Ожидаемую доходность актива можно определить с помощью так называемыхиндексных моделей. Их суть в том, что изменение доходности и цены актива зависят от ряда показателей, характеризующих состояние рынка, или индексов.

Модель Шарпа часто называют рыночной моделью. В ней представлена зависимость между ожидаемой доходностью актива и ожидаемой доходностью рынка. Она предполагается линейной. Независимая случайная ошибка показывает специфический риск актива, который нельзя объяснить действием рыночных сил. Значение ее средней величины равно нулю. В случае широко диверсифицированной, портфеля значения случайных переменных в силу того, что они изменяются как в положительном, так и в отрицательном направлении, гасят друг друга, и величина случайной переменной для портфеля в целом стремится к нулю. Поэтому для широко диверсифицированного портфеля специфическим риском можно пренебречь.

Стратегия управления портфелем

Процесс управления инвестиционным портфелемнаправлен на сохранение основных инвестиционных качеств портфеля и тех свойств, которые соответствуют интересам держателя. Формируя портфель,менеджер должен определить, в каких пропорциях включать в него активы различных категорий, например, акции, облигациии т.п. Такое решение называетсярешением по распределению средств. Оно зависит от оценок менеджером доходности и риска по данным группам активов и коэффициента допустимости (толерантности) риска клиента. Доходности активов в рамках каждой из групп обычно имеют высокую степень корреляции, поэтому более важно определить категорию актива, который принесет наибольшую доходность в будущих условиях, чем самые лучшие активы внутри каждой категории.Далее менеджер должен выбрать конкретные активы в рамках каждой категории.Такое решение называетсярешением по выбору активов. Совокупность методов и технических возможностей, применяемых к портфелю, называютстилем (стратегией) управления. Различают активный и пассивный стили управления портфелем.

Активный стиль управления. Основная задачаактивного управлениясостоит в прогнозировании размера возможных доходов от инвестированных средств. Менеджер должен быть способен сделать это более точно, чем финансовый рынок, т.е.уметь опережать ход событий, а также претворять в реальность то, что подсказывает ему умозрительный анализ.Соответственно,базовыми характеристиками активного управления являются:

выбор ценных бумаг, приемлемых для формирования портфеля;

определение сроков покупки или продажи финансовых активов.

При активном управлении считается, что содержание любого портфеля является временным. Когда разница в ожидаемых доходах, полученная в результате либо удачного, либо ошибочного решения или из-за изменения рыночных условий, исчезает, составные части портфеля или он целиком заменяются другими.

Активное управление характеризуется тем, что менеджер:

— не верит в постоянную эффективность инвестиций и поэтому часто пересматривает состав и структуру портфеля, иногда весьма существенно;

— считает, что инвесторы имеют различные ожидания относительно дохода и риска, и поэтому он, имея более полную информацию, может обеспечить более эффективную, чем в среднем по рынку, структуру портфеля и более высокий доход («побить рынок»).

Активная стратегия управленияпортфелемпредполагает тщательное отслеживание и быстрое приобретение инструментов, соответствующих инвестиционным целям формирования портфеля; максимально быстрое избавление от активов, которые перестали удовлетворять предъявляемым требованиям, т.е. оперативную ревизию портфеля.При этом менеджер (инвестор) сопоставляет показатели дохода и риска по «новому» портфелю (после ревизии) с инвестиционными качествами «старого» портфеля. Именно при активном управлении особое значение имеет прогноз изменения цен на финансовые инструменты.

Существуют четыре основные формы активного управления, которые базируются насвопинге, что означает постоянные обмен, ротацию ценных бумаг через финансовый рынок:

так называемый подбор чистого дохода— самая простая форма, когда из-за временной рыночной неэффективности две идентичныеценные бумаги обмениваются по ценам, немного отличающимся от номинала. В итогереализуется ценная бумага с более низким доходом, а взамен приобретается инструмент с более высокой доходностью;

подмена—прием, при котором обмениваются две похожие, но не идентичные ценные бумаги.Например, существует облигация промышленной компании, выпущенная на 10 лет с доходностью 15%, и облигация транспортной компании сроком на 9 лет с доходностью 15 %. Допустим, первая облигация продается по цене на 10 пунктов выше, чем вторая. В данной ситуации владельцы облигаций могут расценить возможным «свопировать» облигации промышленной компании, так как 10 пунктов добавочного дохода с продлением срока действия облигации на один год являются довольно существенной "прибавкой;

сектор-своп— более сложная форма свопинга, когда осуществляется перемещение ценных бумаг из разных секторов экономики, с различным сроком действия, доходом и т.п. В настоящее время появилось большое количество компаний, которые специально занимаются поиском «ненормальных» инструментов, показатели которых заметно отличаются от средних. При получении заключения что факторы, вызывающие «ненормальность», могут исчезнуть, указанные фирмы проводят с «ненормальными» ценными бумагами акты купли-продажи;

4) операции, основанные на предвидении учетной ставки.Идея этой формы заключается в стремлении удлинить срок действия портфеля, когда ставки снижаются, и сократить срок действия, когда ставки растут. Чем больше срок действия портфеля, тем больше цена портфеля подвержена изменениям учетных ставок.

Приемы активного управления, применяемого к портфелям, состоящим из разных видов ценных бумаг, различны.

В рамках активного стиля управления портфелем обыкновенных акций выделяют:

. — стратегию акций ростаоснована на ожидании того, что компании, прибыль которых растет более быстрыми темпами (выше"средних), со временем принесут больший (выше среднего) доход для инвесторов. Для таких акций, как правило, характерен высокий риск. Следует отбирать акции, цена которых на данный момент времени не отражает в достаточной степени высокие темпы роста доходов компании (текущие и ожидаемые);

— стратегию недооцененных акций, заключающуюся в отборе акций с высоким дивидендным доходом или высоким отношением рыночной цены акции к ее балансовой стоимости, или низким отношением цена — доход. Разновидностью данного подхода является формирование портфеля из акций непопулярных в данный момент времени секторов и отраслей;

— стратегию компании с низкой капитализацией. Акции небольших по размеру компаний часто приносят более высокий доход, поскольку те обладают большим потенциалом роста, хотя их акций и имеют более высокую степень риска;

стратегию market timing — выбор времени покупки и продажи ценных бумаг на основе анализа конъюнктуры рынка (покупать, когда цены низкие, и продавать, когда цены высокие).В использовании этой стратегии основная роль принадлежит техническому анализу

В отношении портфеля облигаций используются следуют стратегии активного управления:

-стратегия «Market timing». Основана на прогнозе рыночных оцентных ставок. Применяется наиболее часто. Если ожидается повышение процентных ставок, то менеджер будет стремиться к тому, чтобы сократитьдюрацию (средневзвешенный срок жизни) портфеля с целью минимизировать убытки от снижения цен облигаций. Это достигается заменой (операциясвоп) долгосрочных облигаций на краткосрочные. Напротив, если ожидается падение процентных ставок, менеджер удлинит дюрацию портфеля облигаций. При этом необходимо, чтобы информация, на которой строится прогноз, не была заранее отражена в текущих рыночных ценах облигаций;

стратегия выбора сектора. Портфель формируется из облигаций определенного сектора, находящегося, по мнению менеджера, в более благоприятных условиях — казначейских, муниципальных, корпоративных облигаций или, например, высокодоходных облигаций с низким кредитным рейтингом. Если ситуация на рынке меняется, происходит переключение на облигации другого сектора;

стратегия принятия кредитного риска. В портфель отбираются (с помощью фундаментального анализа) те облигации, по которым, по мнению менеджера, вероятно повышение кредитного рейтинга;

стратегия иммунизации портфеля облигаций. Процентный риск по купонной облигации состоит из двух компонентов: ценового риска и риска реинвестирования, которые изменяются в противоположных направлениях. Одним из способов обеспечения требуемой доходности по портфелю облигаций являетсяего иммунизация. Говорят, что портфель облигаций иммунизирован против изменения процентной ставки, если рискреинвестирования и ценовой риск полностью компенсируют друг друга. Такой результат достигается в том случае, когда период владения портфелем совпадает с дюрацией портфеля.

Таким образом, иммунизация имеет место тогда, когда требуемый период владения портфелем облигаций равняется дюрации данного портфеля.Например, иммунизация портфеля на пять лет требует приобретения набора облигаций со средней дюрацией (не средним сроком до погашения) равной пяти годам. Существуют определенные ограничения в использовании иммунизации:дюрация меняется с течением времени и при изменении рыночных процентных ставок.Поэтому для постоянной иммунизации портфеля облигаций необходимо периодически проводить его ревизию.

Активный стиль управлениявесьма трудоемок и требует значительных трудовых и финансовых затрат, так как связан с активной информационной, аналитической и торговой деятельностью на финансовом рынке:

проведением самостоятельного анализа;

составлением прогноза состояния рынка в целом и его отдельных сегментов;,

созданием обширной собственной информационной базы и базы экспертных оценок.

Активным управлением портфелязанимаются крупные профессиональные участники финансового рынка: банки, инвестиционные фонды и др., обладающие большими финансовыми возможностями и штатом высококвалифицированных менеджеров (управляющих портфелями).

Активную стратегию проводят менеджеры, полагающие, что рынок не всегда, по крайней мере в отношении отдельных бумаг, является эффективным, а инвесторы имеют различные ожидания относительно их доходности и риска.В итоге цена данных активов завышена или занижена. Поэтому активная стратегия сводится к частому пересмотру портфеля в поисках финансовых инструментов, которые неверно оценены рынком, и торговле им в целях получения более высокой доходности.

Активную стратегию менеджер может строить на основе приобретения рыночного портфеля в сочетании с кредитованием или заимствованием.

Вследствие изменения конъюнктуры рынка менеджер периодически будет пересматривать портфель. Покупка и продажа активов повлечет дополнительные комиссионные расходы. Поэтому, определяя целесообразность пересмотра портфеля, ему следует учесть в издержках данные расходы, поскольку они будут снижать доходность портфеля.

Пассивный стиль управления. Основной принцип пассивного стиля управления портфелем —«купить и держать». Пассивное управление основанона представлении, что рынок достаточно эффективен для достижения успеха в выборе ценных бумаг или в учете времени и предполагает создание хорошо диверсифицированного портфеля с определенными на длительную перспективу показателями ожидаемого дохода и риска; изменения структуры портфеля редки и незначительны.

Применение пассивной стратегии управления портфелем основывается на выполнении следующих условий:

■ рынок эффективен. Это означает, что цены финансовых инструментов отражают всю имеющуюся информацию и считаются «справедливыми». Поскольку нет недооцененных или переоцененных ценных бумаг, то нет и смысла в активной торговле ими

■ все инвесторы имеют одинаковые ожидания относительно хода и рискапо ценным бумагам, поэтому нет необходимости совершать с ними сделки купли-продажи.

Типичный пассивный инвестор формирует свой портфель комбинации безрискового актива и так называемого рыночного портфеля. Он не рассчитывает «побить» рынок, а лишь ожидает справедливого дохода по своему портфелю — вознаграждения за принимаемый им риск. Важным преимуществом пассивного управления является низкий уровень накладных расходов.

Примером пассивной стратегии может служить равномерное распределение инвестиций между выпусками ценных бумаг различной срочности (метод «лестницы» — приобретаются ценные бумаги различной срочности с распределением по срокам до окончания периода существования портфеля).

Простейшим подходом в рамках пассивного управления портфелем акций является попытка «купить» рынок. Такая стратегия часто называется методом индексного фонда.

Пассивное управление портфелемсостоит в приобретении активов с целью держать их длительный период времени. Если в портфель включены активы, выпущенные на определенный период времени, например облигации, то после их погашения они заменяются аналогичными бумагами и т.п. до окончания инвестиционного горизонта клиента. При такой стратегии текущие изменения в курсовой стоимости активов не принимаются в расчет, так как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга.

Активно-пассивный стиль управления. Управляющие портфелями могут объединять подходы активной и пассивной стратегий. Например, основная часть портфеля остается без изменений, в то время как ценными бумагами, составляющими отдельные, меньшие по величине субпортфели, ведется активная торговля

Эффективность управления портфелем ценных бумаг предполагает проведение мониторинга портфеля ценных бумаг в целях осуществления необходимой корректировки принятых решений. Важнымпринципом проведения мониторинга является сопоставимость результатов, для обеспечения которой необходимо применять единую методику и использовать ее через равные интервалы времени.

Результативность мониторинга во многом зависит от построения системы показателей портфеля, степени ее репрезентативности, также чувствительности к неблагоприятным изменениям, имеющим отношение к рассматриваемому инвестиционному объекту.

Какова цель осуществления финансовых инвестиций? Как она изменяется с возрастом предприятия?

Финансовые инвестиции - это финансовые вложения в ценные бумаги, такие как акции, облигации, векселя, депозиты банков и другие финансовые инструменты, которые позволяют извлекать прибыль или доход от финансовых вложений.

Цель финансовых инвестиций предприятия - получение прибыли. Чем выше доходность финансовых инвестиций, тем выше финансовые риски. Один из основных видов финансовых инвестиций - вложения в ценные бумаги. Основными ценными бумагами являются:

акции,

облигации,

векселя,

инвестиционные и сберегательные сертификаты,

форвардные или фьючерсные контракты,

опционы и депозитарные расписки.

Управление финансовыми инвестициями

Управление финансовыми инвестициями предприятия осуществляется по следующим основным этапам:

1. Анализ состояния финансового инвестирования в предшествующем периоде. Цель проведения такого анализа - изучение тенденций динамики масштабов, форм и эффективности финансового инвестирования на предприятии в ретроспективе.

На первой стадии анализа изучается общий объем инвестирования капитала в финансовые активы, определяются темпы изменения этого объема и удельного веса финансового инвестирования в общем объеме инвестиций предприятия в предплановом периоде:

исследуются формы финансового инвестирования, их соотношение, направленность на решение стратегических задач развития предприятия.

изучается состав конкретных финансовых инструментов инвестирования, динамика и удельный вес в общем объеме финансового инвестирования.

оценивается уровень доходности отдельных финансовых инструментов и финансовых инвестиций в целом. Он определяется как отношение суммы доходов, полученных в разных формах по отдельным финансовым инструментам (с корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала.

оценивается уровень риска отдельных финансовых инструментов инвестирования и портфеля в целом. Такая оценка осуществляется путем расчета коэффициента вариации полученного инвестиционного дохода за ряд предшествующих отчетных периодов. Рассчитанный уровень риска сопоставляется с уровнем доходности инвестиционного портфеля и отдельных финансовых инструментов инвестирования (соответствие этих показателей рыночной шкале "доходность-риск").

оценивается уровень ликвидности отдельных финансовых инструментов инвестирования и портфеля в целом. Оценивают этот показатель на основе расчета коэффициента ликвидности инвестиций на дату проведения анализа (в последнем отчетном периоде). Рассчитанный уровень ликвидности сопоставляется с уровнем доходности инвестиционного портфеля и отдельных финансовых инструментов инвестирования.

2. Определение объема финансового инвестирования в предстоящем периоде. Этот объем на предприятиях, которые не являются институциональными инвесторами, невелик. Он определяется размером свободных финансовых средств, заранее накапливаемых для предстоящих реальных инвестиций или других расходов будущего периода. Заемные средства к финансовому инвестированию предприятия обычно не привлекаются (за исключением отдельных периодов, когда уровень доходности ценных бумаг существенно превосходит уровень ставки процента за кредит).

Определенный объем финансового инвестирования дифференцируется в разрезе долго- и краткосрочных периодов его осуществления. Долгосрочное финансовое инвестирование используют для реализации реальных инвестиционных проектов, страховых и иных целевых фондов предприятия, формируемых на долгосрочной основе. Для краткосрочного финансового инвестирования используют временно свободный остаток денежных активов (в составе оборотного капитала предприятия), образуемый в связи с неравномерностью формирования положительного и отрицательного денежных потоков.

3. Выбор форм финансового инвестирования. Для планируемого объема финансовых средств, выделяемых на эти цели, определяются конкретные формы этого инвестирования, рассмотренные выше. Выбор этих форм зависит от характера задач, решаемых предприятием:

решение стратегических задач развития операционной деятельности связано с выбором вложения капитала в уставные фонды совместных предприятий и приобретения контрольного пакета акций отдельных компаний, представляющих стратегический интерес для целей диверсификации этой деятельности;

решение задач прироста капитала в долгосрочной периоде связано, как правило, с вложениями в долгосрочные фондовые и денежные инструменты, прогнозируемая доходность которых с учетом уровня риска удовлетворяет инвестора;

решение задач получения текущего дохода и противоинфляционной защиты временно свободных денежных активов связано, как правило, с выбором краткосрочных денежных или долговых фондовых инструментов инвестирования, уровень доходности которых не ниже сложившейся нормы прибыли на инвестируемый капитал (соответствующей шкале "доходность-риск").

4. Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов; показателем оценки выступает уровень их доходности, риска и ликвидности. В процессе оценки подробно исследуются факторы, определяющие инвестиционные качества финансовых инструментов инвестирования — акций, облигаций, депозитных вкладов в коммерческих банках и т.п.

В таком анализе получают отражение оценка инвестиционной привлекательности отраслей экономики и регионов страны, в которой ведет хозяйственную деятельность эмитент ценных бумаг. Важную роль в процессе оценки играет также характер обращения тех или иных финансовых инструментов инвестирования на организованном и неорганизованном инвестиционном рынке.

5. формирование портфеля финансовых инвестиций с учетом оценки инвестиционных качеств отдельных финансовых инструментов. В процессе отбора в портфель учитываются следующие факторы:

тип портфеля финансовых инвестиций, формируемый в соответствии с его приоритетной целью;

необходимость диверсификации финансовых инструментов портфеля;

необходимость обеспечения высокой ликвидности портфеля и другие.

Особая роль в формировании портфеля финансовых инвестиций отводится соответствию целей его формирования стратегическим целям инвестиционной деятельности в целом.

Сформированный с учетом изложенных факторов портфель финансовых инвестиций оценивают по соотношению уровня доходности, риска и ликвидности с тем, чтобы убедиться, что он соответствует тому типу портфеля, который определен целями его формирования. При необходимости усиления целенаправленности портфеля в него вносятся необходимые коррективы.

6. Оперативное управление портфелем финансовых инвестиций. При существенных изменениях конъюнктуры финансового рынка инвестиционные качества отдельных финансовых инструментов снижаются. Оперативное управление портфелем финансовых инвестиций - это своевременная ребалансировка для поддержания целевых параметров первоначального формирования.

Управление финансовыми инвестициями определяет основные параметры и критериии нвестиционной деятельности предприятия.

Далее:

реальные инвестиции,

инвестиционные активы,

инвестиционная деятельность,

долгосрочные финансовые инвестиции,

прямые инвестиции,

инвестиционные ресурсы,

инвестиционная политика предприятия.

Назовите основные этапы принятия решения о выборе финансовых инвестиций.

Инвестиционная политика представляет собой часть общей финансовой стратегии предприятия. Она заключается в выборе и реализации наиболее эффективных форм реальных и финансовых инвестиций с целью обеспечения высоких темпов его развития и постоянного возрастания его рыночной стоимости.

Разработка общей инвестиционной политики охватывает следующие основные этапы:

Анализ инвестиционной деятельности предприятия в предшествующем периоде.

Исследование и учет условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка.

Учет стратегических целей развития предприятия, обеспечиваемых его предстоящей инвестиционной деятельностью.

Обоснование типа инвестиционной политики предприятия по целям вложения капитала с учетом рисковых предпочтений.

Формирование инвестиционной политики предприятия по основным направлениям инвестирования.

Формирование инвестиционной политики предприятия в отраслевом разрезе.

Формирование инвестиционной политики предприятия в региональном разрезе.

Взаимоувязка основных направлений инвестиционной политики предприятия.

Как оценить эффективность финансовых инвестиций?

Оценка инвестиционных качеств ценных бумаг начинается с предварительного отбора активов, которые инвестор считает привлекательными. При этом учитываются следующие факторы: особенности выпуска и обращения отдельных видов ценных бумаг, уровень их безопасности, надежности и доходности, степень ликвидности.

Оценить инвестиционную привлекательность ценных бумаг можно с точки зрения их рыночной конъюнктуры, исследуя динамику курсов, или давая инвестиционные характеристики конкретной ценной бумаге. Оценка инвестиционных качеств ценной бумаги предполагает изучение следующих вопросов.

1.Оценка инвестиционной привлекательности отрасли, региона, в которых осуществляет свою деятельность предприятие-эмитент.

2.Оценка инвестиционной привлекательности и финансового состояния предприятия-эмитента.

3.Оценка характера обращения финансового инструмента – анализируются объем продаж за определенный период, ликвидность финансового инструмента, уровень риска.

4.Оценка условий его эмиссии - цели эмиссии, условия приобретения, размер и периодичность выплаты дивидендов, процентов.

В странах с развитой рыночной экономикой используется рейтинговая оценка инвестиционных качеств ценных бумаг. Рейтинг - это мнение эксперта об объективных показателях рынка относительно вероятности оплаты основной суммы долга и процента, о качестве того или иного фондового инструмента. При этом рейтинг не означает конкретной рекомендации к покупке или продаже ценных бумаг, это лишь информация, которую могут использовать инвесторы в качестве критериев при осуществлении операции с ценными бумагами. Он выступает как ориентир доходности и надежности фондовых инструментов.

Для оценки инвестиционных качеств ценных бумаг используются такие инвестиционные показатели, как эффективность или доходность инвестиций и риск.

Полный доход от инвестирования в ценные бумаги складывается из текущего дохода, который получает инвестор в виде регулярных платежей процентов по ценным бумагам, и курсового дохода, который образуется при изменении цены или возрастания стоимости.

Для характеристики эффективности инвестирования в ц.б. используют относительную величину, равную отношению полного дохода к начальной стоимости ц.б. Эта величина называется доходностью за данный промежуток времени.

При определении эффективности инвестирования в ц.б. необходимо знать величину ожидаемой доходности, которая определяется по формуле:

![]()

где ki- норма дохода приi-м состоянии рынка;

pi- вероятность наступленияi-oroсостояния рынка;

n- чисто вероятных результатов.

При инвестировании средств в ц.б. необходимо учитывать риск, связанный с ней.

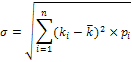

При этом учет фактора риска является очень сложной задачей, т.к. трудно дать количественную меру риска, которая бы позволила сравнивать ц.б. Поэтому более общую характеристику уровню риска дает такой показатель как стандартное отклонение от средней доходности:

При инвестировании средств в ту или иную ц.б. необходимо определить наиболее выгодное размещение капитала с учетом оптимального соотношения доходности и риска.

Что такое акции и как определяется эффективность инвестиций в акции? В чем отличие оценки эффективности инвестиций в обыкновенные и привилегированные акции?

При оценке эффективности инвестиций в акции российских предприятий следует учитывать, что большинство из них фактически не котируется на рынке, поэтому вместо рыночных цен часто используется номинальная стоимость акции. Что такое акции и как определяется эффективность инвестиций в акции В чем отличие оценки эффективности инвестиций в обыкновенные и привилегированные акции Снижение уровня выплачиваемых дивидендов вследствие уменьшения суммы прибыли эмитента. Изменение уровня дивидендных выплат является первым тревожным симптомом предстоящего снижения рыночной стоимости конкретного вида акций. В какой бы убедительной форме не было бы преподнесено решение акционерной компании, это дает инвестору повод к детальной оценке предстоящей эффективности инвестиций в эти акции. Участие предприятия в открытом финансовом проекте может состоять в инвестициях в акции и облигации, а также в эмиссии ценных бумаг для привлечения инвестиций. В первом случае предприятие выступает в роли инвестора (кредитора), а во втором является эмитентом (дебитором). Обе ситуации подробно рассматриваются в дисциплине Рынок ценных бумаг , а в рамках изучаемой темы остановимся на оценке эффективности использования этих инструментов при формировании инвестиционной политики предприятия. [c.235] Что такое облигации? Какие показатели используются для оценки эффективности бескупонных облигаций?

Облигация — эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента.

Для инвестора принципиальными с точки зрения целей инвестирования являются следующие виды облигаций:

1) бескупонные облигации, т. е. без выплаты процентов. Доход инвестора обеспечивается разностью между объявленной выкупной ценой (номинальной стоимостью облигации) и ценой приобретения;

2) облигации с переменным купонным процентом, объявляемым перед началом очередного купонного периода и погашением в конце предусмотренного срока;

3) облигации с выплатой всей суммы процентов при погашении в конце предусмотренного периода ее обращения.

Для бескупонных облигаций возможен расчет следующих показателей эффективности.

♦ Ожидаемая норма дохода инвестиций в облигации за весь период до погашения. При этом оценка осуществляется по формуле (10.1) с учетом обстоятельства, что реальная стоимость облигации и есть ее номинальная стоимость, а затрачивает инвестор в

момент приобретения средства, меньшие номинальной стоимости облигации. Расчет можно провести и так:

![]() ,

(10.3)

,

(10.3)

где НДобл — норма дохода инвестиций в бескупонные облигации, %;

Цпок — цена покупки облигации в процентах к ее номинальной стоимости.

Какие показатели определяются для оценки доходности облигаций с переменным купонным процентом?

По купонным (процентным) облигациям выплачивается доход в виде определенного процента к ее номиналу.

Купонная облигация (процентная) – это облигация, по которой в течение срока обращения облигации выплачиваются проценты.

Процент называется "купонным" так как, в случае когда проценты по облигациям выплачивались несколько раз, облигации снабжались специальными купонами. И при выплате процентов кредитору такой купон отрезался ножницами и оставался у должника как свидетельство о выполнении им в полном объеме своих обязательств.

У процентных облигаций величина выплат по купону может быть постоянной и переменной.

Как рассчитать эффективность облигаций с выплатой всей суммы процентов при погашении?

Текущая доходность показывает отношение купонных выплат к рыночной цене облигации. Этот показатель не учитывает доход инвестора от изменения ее цены при погашении или продаже. Чтобы оценить финансовый результат, нужно рассчитать простую доходность, которая включает дисконт или премию к номинальной стоимости при покупке.

С какой целью формируется инвестиционный портфель на предприятии?

Главной целью формирования инвестиционного портфеля является обеспечение реализации инвестиционной стратегии предприятия путем отбора наиболее эффективных и безопасных инвестиционных проектов и финансовых инструментов.

Какие типы портфелей ценных бумаг существуют?

Можно рассмотреть следующую классификацию портфелей ценных бумаг. В зависимости от целей, которые преследует инвестор, различают портфели ценных бумаг:

одноцелевые;

сбалансированные по целям.

Целями формирования портфелей ценных бумаг могут быть:

получение дохода;

обеспечение прироста капитала на основе повышения курса ценных бумаг;

сохранение капитала.

Разновидностью портфелей, которые ставят своей целью полное сохранение капитала, является портфель денежного рынка, в состав которого включается денежная наличность или быстро реализуемые активы.

По составу портфели ценных бумаг бывают:

фиксированными;

меняющимися.

Фиксированные портфели сохраняют свою структуру в течение установленного срока, продолжительность которого определяется сроком погашения входящих в него ценных бумаг.

Меняющиеся, или управляемые, портфели имеют подвижную структуру ценных бумаг, которая постоянно обновляется с целью получения максимального экономического эффекта.

По возможности изменять первоначальный объем денежных средств, вложенных в портфель, выделяют следующие портфели ценных бумаг:

пополняемые;

отзывные;

постоянные.

Пополняемый портфель позволяет увеличивать денежное выражение портфеля относительно первоначального за счет внешних источников, а не за счет доходов от первоначально вложенных средств. Для отзываемого портфеля допускается возможность изъятия части денежных средств, первоначально вложенных в портфель. В постоянном портфеле первоначально вложенный объем денежных средств сохраняется на протяжении всего периода существования портфеля.

По виду ценных бумаг различают портфели:

однопрофильные;

многопрофильные.

Однопрофильные портфели включают в себя ценные бумаги одного вида (например акции).

Многопрофильные портфели состоят из нескольких видов ценных бумаг, секций: из обычных акций и префакций, облигационной секции.

По срокам действия ценных бумаг выделяют:

срочные (краткосрочные, среднесрочные, долгосрочные);

бессрочные портфели.

Инвестор формирует срочный портфель с целью не просто получить доход, а получить его в течение заранее установленного периода. Краткосрочные портфели формируются из краткосрочных ценных бумаг. Для бессрочного портфеля временные ограничения не устанавливаются. Установление временных границ ставит инвестора перед необходимостью отдавать предпочтение вполне определенным видам ценных бумаг, которым присущ требуемый срок погашения (обращения).

По территориальному признаку различают:

портфели иностранных ценных бумаг;

портфели отечественных ценных бумаг;

региональные портфели.

Портфели иностранных ценных бумаг либо ограничиваются какой-то конкретной страной (портфели ценных бумаг определенных стран), либо охватывают целые регионы (развивающихся стран). Составленные (диверсифицированные) портфели по территориальному признаку позволяют сократить уровень риска в каждой отдельно взятой стране.

По отраслевой принадлежности портфели ценных бумаг бывают:

специализированные;

комплексные.

Комплексный портфель — это портфель, состоящий из ценных бумаг, выпущенных предприятиями различных отраслей, связанных технологически. Специализированные портфели формируются из ценных бумаг предприятий какой-либо одной отрасли.

Выделяют следующие портфели: конвертируемые портфели, состоящие из конвертируемых и привилегированных акций и облигаций; портфели, состоящие из ценных бумаг государственных структур, формируемые из государственных и муниципальных ценных бумаг и обязательств; портфели ценных бумаг, освобожденные от налога, образованные государственными долговыми обязательствами; индексные портфели, прибыль которых равна общему росту акций компаний российского фондового рынка, которые входят в расчетную базу выбранного индекса.

По характеру портфели ценных бумаг делят на:

консервативные;

агрессивные;

бессистемные.

Консервативный (уравновешенный) — это портфель ценных бумаг, формирующийся из хорошо известных ценных бумаг с четко определенными положительными характеристиками и наименьшим уровнем риска, гарантирующих возврат вложенных средств, хотя и приносящих небольшой доход, цель которого состоит в сохранении капитала. Агрессивный — это портфель, который формируется из наиболее рискованных, но и самых доходных ценных бумаг. Цель инвестирования в этом случае — получение дохода. Бессистемный портфель формируется по воле случая, безо всякой системы.

В зависимости от источника дохода различают следующие типы портфелей:

портфель роста;

портфель дохода;

портфель роста и дохода.

Портфель роста формируется из акций компаний, курсовая стоимость которых растет. В зависимости от темпов роста курсовой стоимости выделяют следующие типы портфелей:

портфель агрессивного роста, состоящий из акций молодых, быстрорастущих компаний и нацеленный на максимальный прирост капитала. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход;

портфель консервативного роста, состоящий из акций крупных, хорошо известных компаний, характеризующихся невысокими, но устойчивыми темпами роста курсовой стоимости. Данный портфель нацелен на сохранение капитала;

портфель среднего роста, включающий наряду с надежными ценными бумагами и рискованные. Данный портфель обеспечивает средний прирост капитала и умеренный уровень риска вложений.

Портфель дохода формируется из акций с умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других видов ценных бумаг с высокими текущими выплатами. Данная группа портфелей ориентирована на получение высокого текущего дохода (процентных и дивидендных выплат) и включает следующие виды портфелей:

портфель регулярного дохода, который состоит из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска;

портфель доходных бумаг, который формируется из высокодоходных облигаций корпораций и ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода формируется для избежания возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Данный портфель формируется из двух частей: одна часть состоит из ценных бумаг с фиксированной доходностью, обеспечивающих гарантированный доход; вторая — из спекулятивных инструментов, составляющих рискованную, но и потенциально более доходную часть портфеля. Одна часть финансовых активов, входящих в состав портфеля, приносит владельцу рост курсовой стоимости ценных бумаг, а другая — доход. Преимуществом данного портфеля является то, что потеря одной части может компенсироваться возрастанием другой. Одно из основных достоинств данного варианта инвестирования состоит в том, что при длительном периоде инвестирования та часть средств, которая работает с увеличенным риском, принесет доход значительно выше «банковского».

К данной группе портфелей относят:

портфель двойного назначения — включает бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данный портфель включаются ценные бумаги инвестиционных фондов двойного назначения, выпускающих собственные акции двух типов: приносящих высокий доход; обеспечивающих прирост капитала;

сбалансированный портфель — предполагает сбалансированность не только доходов, но и рисков. Он состоит из ценных бумаг с быстро-растущей курсовой стоимостью и высокодоходных ценных бумаг (обыкновенных и привилегированных акций, а также облигаций).

Назовите основные принципы формирования инвестиционном портфеля.

Диверсификация, контроль риска, постепенный набор, смена составляющих портфеля.

С помощью каких показателей можно оценить сформированный портфель ценных бумаг?

Доходность портфеля ценных бумаг

Портфель ценных бумаг представляет собой совокупность различных ценных бумаг, и доходность его можно определить по следующей формуле:

Доходность портфеля = (Стоимость ценных бумаг на момент расчета – Стоимость ценных бумаг на момент покупки) / Стоимость ценных бумаг на момент покупки.

Под ожидаемой доходностью портфеля понимается средневзвешенное значение ожидаемых значений доходности ценных бумаг, входящих в портфель. При этом «вес» каждой ценной бумаги определяется относительным количеством денег, направленных инвестором на покупку этой ценной бумаги. Ожидаемая доходность инвестиционного портфеля равна:

R портфеля, % = R1 × W1 + R2 × W2 + ... + Rn × Wn ,

где Rn — ожидаемая доходность i-й акции;

Wn — удельный вес i-й акции в портфеле.

Ковариация — взаимозависимое совместное изменение двух и более признаков экономического процесса. Ковариация служит для измерения степени совместной изменчивости двух ценных бумаг, например акций.

Показатель ковариации определяется по формуле:

Соvij = ∑ (R доходность i-й акции – R средняя доходность i-й акции) × (R доходность j-й акции – R средняя доходность j-й акции) / n – 1,

где n — число периодов, за которые рассчитывалась доходность i-й и j-й акций.