- •Содержание

- •Глава 1. Теоретические основы пенсионного страхования

- •1.1.Сущность пенсионного страхования

- •1.2.Пенсионное страхование в системе социальной защиты населения

- •Глава 2. Негосударственные пенсионные фонды Российской Федерации: особенности создания и функционирования

- •2.1.Сушность и значение негосударственных пенсионных фондов

- •2.2. Тенденции и проблемы развития нпф в условиях реформирования пенсионной системы

- •Глава 3. Проблемы и перспективы развития пенсионного страхования на современном этапе

- •Список использованной литературы

2.2. Тенденции и проблемы развития нпф в условиях реформирования пенсионной системы

Система пенсионных взносов, разработанная несколько лет тому назад, не оправдала возложенных надежд, в результате чего обнаружился дефицит денежных средств в бюджете Пенсионного фонда России.

Основным направлением вновь разработанной пенсионной реформы является сокращение страхового тарифа накопительной части с 6 до 0%. Эта участь постигнет так тех, кто никогда ничего не делал с накопительной частью своей пенсии или чьи заявления на перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ) либо управляющую компанию (УК) не были удовлетворены.

Однако если перевести накопительную часть пенсии под управление одного из НПФ либо УК можно сохранить текущий тариф, а значит, и возможность получить значительную прибавку к моменту выхода на пенсию.

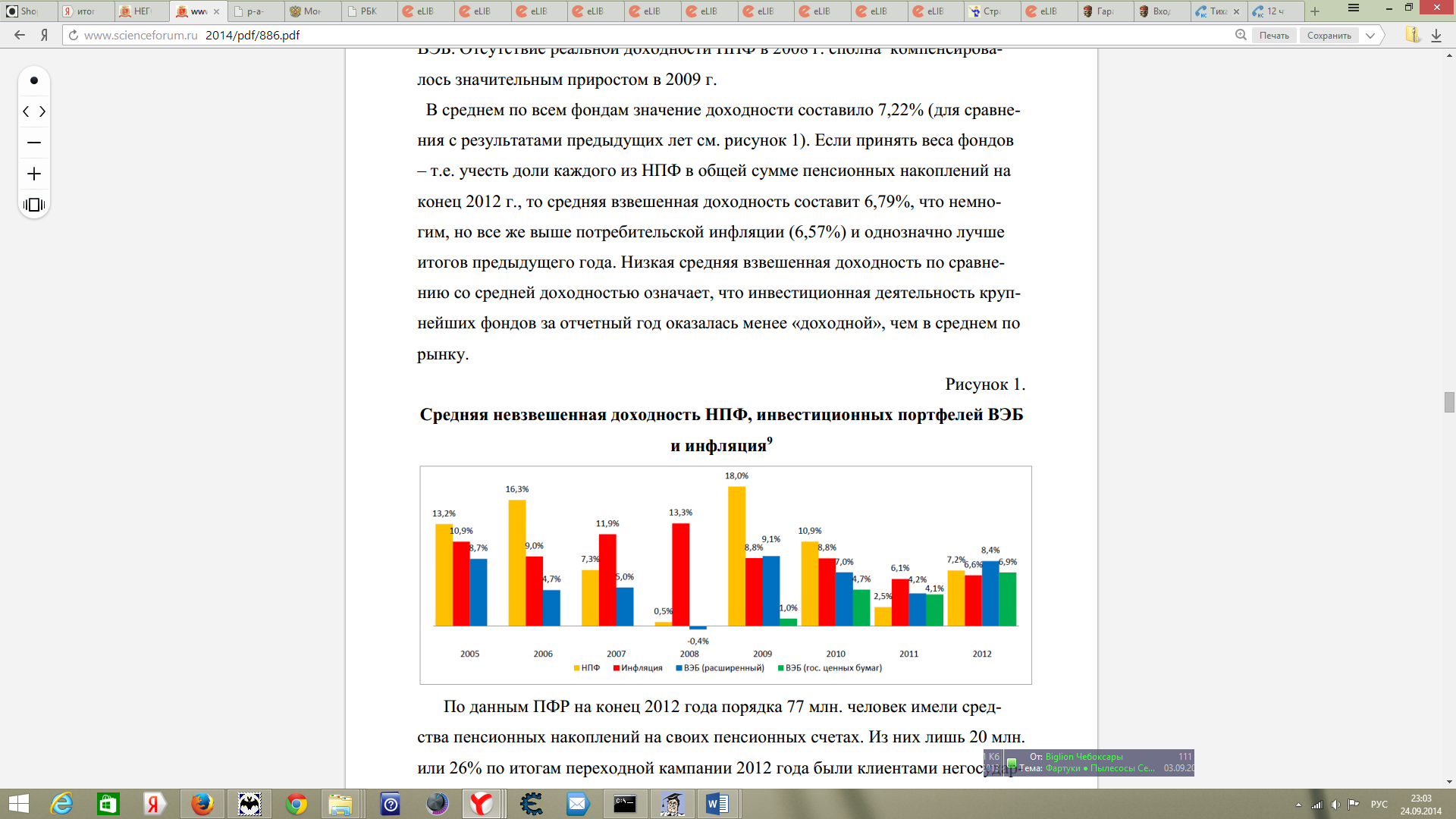

Накопительная часть пенсии, тех граждан, которые не писали заявления о ее переводе в НПФ, находится в ПФР и распоряжается ею государственная управляющая компания – Внешэкономбанк (ВЭБ). За период с 2005 по 2011 г. показатели ВЭБ проигрывают как инфляции, так и доходности всех НПФ (см. рисунок 1). Данные нижеприведенной диаграммы свидетельствуют, о том что средняя доходность НПФ из года в год превышала аналогичный показатель ВЭБ. Отсутствие реальной доходности НПФ в 2008 г. сполна компенсировалось значительным приростом в 2009 г.

В среднем по всем фондам значение доходности составило 7,22% (для сравнения с результатами предыдущих лет см. рисунок 1). Если принять веса фондов – т.е. учесть доли каждого из НПФ в общей сумме пенсионных накоплений на конец 2012 г., то средняя взвешенная доходность составит 6,79%, что немногим, но все же выше потребительской инфляции (6,57%) и однозначно лучше итогов предыдущего года. Низкая средняя взвешенная доходность по сравнению со средней доходностью означает, что инвестиционная деятельность крупнейших фондов за отчетный год оказалась менее «доходной», чем в среднем по рынку.

Рис.1. Средняя невзвешенная доходность НПФ, инвестиционных портфелей ВЭБ и инфляция

По данным ПФР на конец 2012 года порядка 77 млн. человек имели средства пенсионных накоплений на своих пенсионных счетах. Из них лишь 20 млн. или 26% по итогам переходной кампании 2012 года были клиентами негосударственных пенсионных фондов и около 0,5 млн. – частных управляющих компаниях.

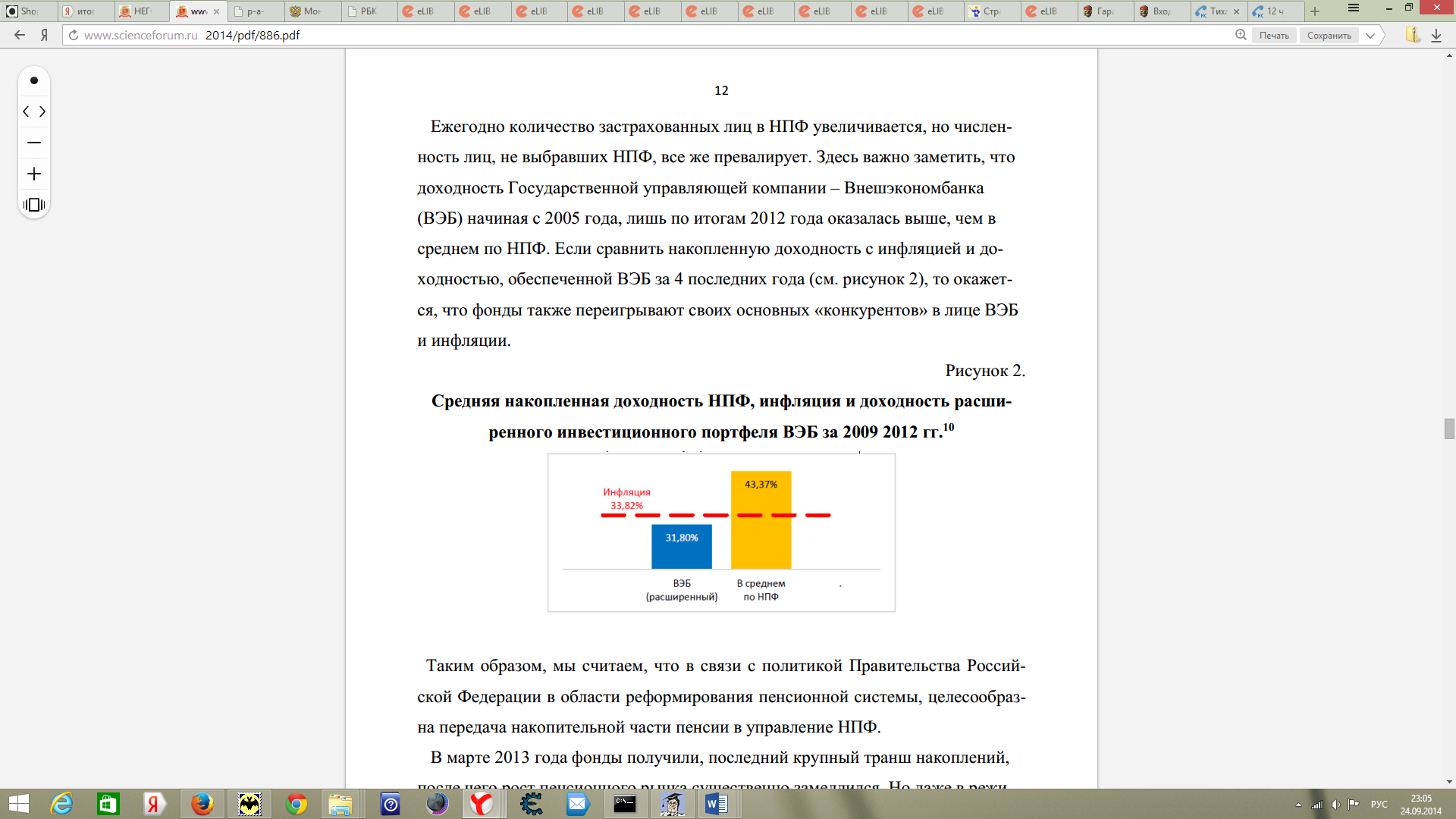

Ежегодно количество застрахованных лиц в НПФ увеличивается, но численность лиц, не выбравших НПФ, все же превалирует. Здесь важно заметить, что доходность Государственной управляющей компании – Внешэкономбанка (ВЭБ) начиная с 2005 года, лишь по итогам 2012 года оказалась выше, чем в среднем по НПФ. Если сравнить накопленную доходность с инфляцией и доходностью, обеспеченной ВЭБ за 4 последних года (см. рисунок 2), то окажется, что фонды также переигрывают своих основных «конкурентов» в лице ВЭБ и инфляции.

Таким образом, мы считаем, что в связи с политикой Правительства Российской Федерации в области реформирования пенсионной системы, целесообразна передача накопительной части пенсии в управление НПФ.

Рис.2. Средняя накопленная доходность НПФ, инфляция и доходность расширенного инвестиционного портфеля ВЭБ за 2009 2012 гг.

В марте 2013 года фонды получили, последний крупный транш накоплений, после чего рост пенсионного рынка существенно замедлился. Но даже в режиме «страхового маневра» накопления продолжат поступать, хотя и в меньшем объеме. Кроме того, никто не отменяет добровольное пенсионное страхование. Фондам не нужно забывать об этой части их бизнеса, ведь уменьшение отчислений на ОПС государство может компенсировать стимулированием развития негосударственного пенсионного обеспечения (НПО) среди работодателей.

Основной причиной сужения накопительной системы стал дефицит ПФР. Поводами же послужили неэффективное инвестирование, отсутствие четких гарантий сохранности пенсионных средств, мошенничество, сложность выбора управляющего из-за невозможности оценить его качество заранее — все это результаты низкой надежности и непрозрачности многих НПФ и УК.

Финансовая устойчивость системы НПФ пока что стабильно снижается: за период с 31 декабря 2008 года по 30 июня 2012-го среднее отношение ИОУД (имущество для обеспечения уставной деятельности, аналог капитала у НПФ) к пенсионным средствам фондов уменьшилось в два раза, с 16 до 8%.

За доступ на финансовые рынки НПФ платят меньше, чем другие их участники, хотя пенсионные деньги — важнейший социальный актив. Так, капитал банков должен быть не меньше 180 млн рублей, компаний общего страхования — 120 млн рублей, а близких по природе к НПФ страховщиков жизни — не менее 240 млн рублей. Требования же к минимальному размеру ИОУД с 1 июля 2012 года составляют 100 млн рублей. Причем после повышения минимума с 50 до 100 млн рублей многие НПФ оказались близки к лишению лицензии: таковых к 30 июня 2012 года набралось более 30%. Капитал еще 44% участников рынка был лишь немногим выше разрешенного минимума. При этом фонды, ИОУД которых постоянно поддерживается на уровне, близком к минимальному, нередко управляют миллиардами пенсионных средств сотен тысяч человек.

Дополнительный риск для ИОУД создают регулярные переходы клиентов из фонда в фонд, из-за которых НПФ могут терять часть капитала. «За каждого привлеченного клиента фонд платит комиссионное вознаграждение независимо от размера его пенсионного счета. Остался он в следующем году с нами или перешел в другой Н ПФ — комиссия уже заплачена. То есть административные издержки мы несем, а деньгами в следующем году можем уже не управлять», — поясняет председатель совета НПФ «Ренессанс Жизнь и Пенсии» Олег Киселев.

Причина нехватки капитала кроется не только в неготовности инвесторов фондов вкладываться в рынок с неопределенным будущим. И менеджмент фондов, и владельцы понимают, что для социально значимых организаций страховка в виде капитала необходима. Вопрос в том, что инвестировать в ИОУД фондов их учредителям сейчас очень невыгодно: из-за некоммерческой организационно-правовой формы и правил учета взносы в капитал НПФ равноценны затратам, а не финансовым вложениям. Поэтому даже крупные и сильные учредители стараются такие затраты минимизировать.

Наращивание капитала пропорционально объему обязательств должно стать первым шагом НПФ к надежности. Иначе, к сожалению, никак. Однако добиться этого можно, лишь изменив подход к учету взносов учредителей в ИОУД (отражать их в активах как финансовые вложения). Кроме того, нужно ввести требования не только к размеру самого имущества, но и к соотношению капитала и объема пенсионных средств НПФ. ИОУД является подушкой безопасности для клиентов, и это нам продемонстрировал кризисный 2008 год. Но ограничиваться тем, чтобы просто законодательно поднимать уровень ИОУД, нам кажется не совсем верным, здесь необходим комплекс мер. В первую очередь активы, которые формируют ИОУД, должны быть ликвидными, поэтому мы положительно относимся к инициативе ФСФР принимать во внимание качество активов. Во-вторых, величина ИОУД должна ставиться в зависимость от размера активов НПФ. И в-третьих, необходимо внедрить механизмы страхования рисков, например закрепить обязанность НПФ быть членом СРО, управляющей объединенным гарантийным фондом, предусмотреть создание резервного фонда пенсионных накоплений по аналогии с Агентством по страхованию вкладов.

Как и все инвесторы, НПФ постоянно балансируют между доходностью и надежностью. При этом российские фонды ограничены узким кругом инструментов, ежегодными отчетами о доходности и собственной некачественной системой риск-менеджмента.

Ослабление контроля инвестиций НПФ в совокупности с более строгими требованиями к управлению рисками могут повысить доходность от инвестирования пенсионных денег на длинных горизонтах, сохранив приемлемый уровень риска. Пенсионные накопления должны стать долгосрочным инструментом. Горизонт инвестирования для тридцатилетнего гражданина должен составлять двадцать-тридцать лет. Необходимо изменить требование ежегодно фиксировать и разносить инвестиционный доход. Также следует расширить перечень инструментов инвестирования и разрешить использовать различные инвестиционные стратегии для разных возрастных групп. Чем старше человек, тем осторожнее должна быть политика управления его пенсионными накоплениями, чем человек моложе, тем менее консервативным может быть его портфель. Если в рисковых инструментах в краткосрочной перспективе возможно падение, то в долгосрочной перспективе доходность вырастет.