- •8.Кейнсианская теория потребления. Функции потребления и сбережений. Факторы, влияющие на потребление и сбережение.

- •9,10. Инвест. : типы, функции и факторы, определяющие объем инвестиций. Мультипликатор и акселератор инвестиций.

- •12. Равновесие и ввп в условиях полной занятости. Рецессионный и инфляционный разрывы

- •13.Взаимосвязь модели ad-as и кейнсианской модели совокупных доходов и совокупных расходов.

- •16.Взаимодействие реального и денежного секторов экономики.Совместное равновесие двух рынков is-lm.

- •17.Модель is-lm и построение кривой совокупного спроса.Взаимосвязь моделей is-lm и ad-as.

- •19.Мультипликаторы государственных расходов, трансфертов, налогов и сбалансированного бюджета.

- •22.Дефицит бюджета и бюджетный излишек. Виды бюджетного дефицита. Финансирование бюджетного дефицита.

- •25.Понятие и цели денежно-кредитной политики

- •26. Создание банковской системой «новых» денег. Банковский мультипликатор. Денежная база и денежный мультипликатор

- •27.Инструменты денежно-кредитной политики.

- •28. Передаточный механизм дкп. Жёсткая, мягкая и эластичная дкп. Политика «дешёвых» и «дорогих» денег

- •31. Совокупн. Предложение в кратк. И долг. Периодах.

- •32.Взаимосвязь безработицы и инфляции в краткосрочном периоде. Кривая Филлипса. Шоки совокупного предложения. Стагфляция.

- •33.Монетаризм. Основное уравнение монетаризма. Денежное правило.

- •34.Теория рац ожид-й. Кривая Филлипса в теории рац. Ожиданий.

- •35. Эк. П-ка стимул-ия сов. Предл-ия as и кривая Лаффера.

- •36.Стаб. Пол-ка:понятие,цели,инстр-ты.

- •37.Пол-ка занятости, ее напр-я и методы.Пол-ка занятости в рб.

- •38.Антиинфляционная политика, ее направления и методы. Антиинфляционная политика в Республике Беларусь

- •39 Основные взаимосвязи в открытой экономике

- •40.Применения модели «совокупные доходы – совокупные расходы» для анализа открытой экономики: мультипликатор малой открытой экономики.

- •41.Модель Манделла-Флеминга (модель is-lm-bp)

- •42.Макроэкономическая политика в малой открытой экономике. Факторы, осложняющие проведение эффективной экономической политики.

- •43,44,45. Макроэкономическая политика при фиксированном и плавающем валютном курсе

- •46.Деловые циклы и экономический рост.

- •47.Показатели и факторы экономического роста.

- •48.Неокейнсианские теории экономического роста. (Модели е.Домара, р.Харрода).

- •49,50,51,52. Модель р.Солоу и «Золотое правило» э.Фелпса.

- •53 Политика экономического роста, ее направления и методы. Политика экономического роста в Республике Беларусь.

- •54.Социальная политика государства: содержание, направления, принципы, уровни.

- •56.Проблемы неравенства в распределении доходов. Проблема бедности. Кривая Лоренца и коэффициент Джини.

- •57. Методологические основы неоклассической школы

- •58. Классический подход,закон Сэя

- •59. Альтернативные теории потребления

- •60. Внешний гос.Долг рб

27.Инструменты денежно-кредитной политики.

Эффективность ден.-кред. политики зависит от выбора её инструментов. Инструменты д.-к. политики – совокупность монетарных мероприятий, используемых ЦБ для достижении эк. целей. Существуют общие, влияющие на рынок ссудного капитала в целом, и селективные, предназначенные для регулирования определенных форм кредита, кредитования отдельных отраслей и т.д., косвенные (экономические) методы регулирования – воздействуют на д.-к. сферу через формирования условий функционирования ден. рынка и рынка капиталов - и прямые (административные) – директивы, предписания и инструкции, который ограничивают сферу деят-ти кред. института. Основные:

Изменение учётной ставки. Уч. ст. — это %, кот. коммерческий банк платит ЦБ за представленную им ссуду. С помощью уч.ст. ЦБ определяет условия доступа к централизованным кредитам, оказывает воздействие на степень доходности и прибыльности банковской операции. Изменение уч. ст. ЦБ использует для контроля за объёмом денежной базы и предложением денег. Повышая – сокрщает предл.денег; понижая – увеличивает.

↓ учет ставка → ↑ объем кредитования Комбанков → ↑ масса денег, предлаг в ссуду фирмам и населению → ↓ проц ставка → ↑ ден-кредитная масса в обращении

Изменение нормы обязательных резервов – позволяет регулировать банковскую ликвидность (способность банков погашать свои обязательства в денежной форме) и объём кредитования. Оперирование нормами обяз.резервов позволяет ЦБ регулировать предложение денег и ставку процента, используя чувствительность величины денежной базы и денежного мультипликатора к изменениям норм. Он виляет на способность ком. банков путём кредитования создавать новые деньги. При использовании этого инструмента следует учитывать, что даже небольшое изменение норм обяз.резервов вызывают сдвиги в объёме резервов, масштабе и структуре кредитных операций – могут привести к нарушениям ден.-финансового равновесия.

↓ резервная норма → ↓ обяз резервы → ↑ избыточные резервы → ↑ денежный мультипликатор → ↑ ден-кредитная масса в обращении.

Операции на открытом рынке – покупка ЦБ гос. ценный бумаг и их продажа ком.банкам и населению. Вследствие проведения ЦБ операции с ценными бумагами увеличивается либо уменьшается объём собственных резервов как отдельных ком.банков, так и банковской системы в целом, что влечёт за собой изменение стоимости кредита, спроса на деньги и денежного предложения. Для увеличения предложения денег ЦБ покупает ценные бумаги, для уменьшения – продаёт.

Для воздействия на денежную массу ЦБ может использовать покупку-продажу иностранной валюты – интервенции на валютном рынке. Они влияют на величину денежной базы. Покупая иностр.валюту ЦБ увеличивает свои валютные резервы и денежную базу, а продавая – уменьшает базу и предложение денег.

28. Передаточный механизм дкп. Жёсткая, мягкая и эластичная дкп. Политика «дешёвых» и «дорогих» денег

Процесс поэтапного влияния изменений в денежно-кредитной политике на параметры ее промежуточных целей и в конечном итоге — на реальный сектор экономики описывает передаточный механизм.

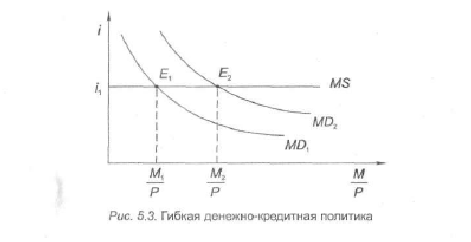

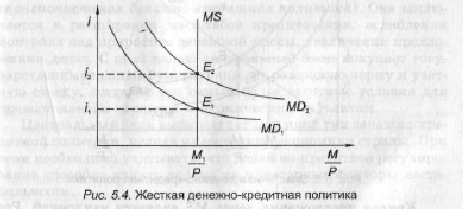

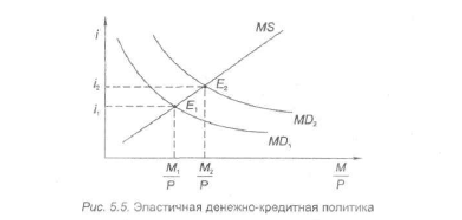

В зависимости от выбора центральным банком промежуточной цели различают гибкую, жесткую и эластичную д.- к. политику.

Гибкая — направлена на регулирование процентной ставки. При росте ден. массы ЦБ регулирует проц. ставку путём увеличения предложения денег, однако если рост будет продолжаться, такая политика не приведёт к успеху – понадобится контроль денежной массы. Эта политика хороша в краткосрочном периоде.

Жёсткая – направлена на контроль денежной массы.

Эластичная - заключается в том, что центральный банк допускает определенное расширение денежной массы, контролируя темпы ее роста, и при этом следит за уровнем процентной ставки на краткосрочных временных интервалах, корректируя его по мере надобности Виды денежно-кредитной политики различают в зависимости от ее конечных целей. В условиях инфляции проводится политика ≪дорогих денег≫ (политика кредитной рестрикции). Она направлена на сокращение предложения денег путем ужесточения условий выдачи кредитов и ограничения объема кредитных операций коммерческих банков. ЦБ продает государственные ценные бумаги на открытом рынке, увеличивает норму обязательных резервов, повышает учетную ставку.

П ередаточный

механизм ДКП вкл. 4 аспекта:

ередаточный

механизм ДКП вкл. 4 аспекта:

1. Операции на открытых рынках (ЦБ покупает и продает цен. бум. на первичн. и вторичн. рынках )

2. Изменение %ст.

3. влияние % ст. на инвест.

4. Связь величины %ст. с общим объемом нац. пр-ва

НБ может применять политику «дешевых» и «дорогих» денег.

Если наблюдается недозагрузка пр-нных мощн-ей, то принимаются решения о необх. увелич. предлож. денег. Происх. кредитная экспансия, или полит. «дешевых» денег. НБ сниж % ст. до мин ., в результ. большее кол-во денег у предприятий и населения стимул. AD, способствует росту пр-ва и занятости насел-я. Эта полит. предполаг. след. операции:

1. покупка цен. бум. на откр. рынке у насел. и ком. банков.

2. снижение учетной ставки.

3. внесение измен-й в законод ., связ. с пониж. резервн. нормы.

В результ. повыш. избыт. резервы ком. банков, кот. явл. основой увелич. предлож. денег.

Полит. кредитной рестрикции или «дорогих» денег примен. когда экон. сталкивается с излишними расходами, что порождает инфл. НБ огранич. предлож. денег, снижает резервы ком. Банков путем продажи гос. облигаций на откр. рынке, увелич-я резервной нормы и повыш. учетной ставки.

В результ. сокращаются внутр. Инвестиции, приток зарубежного капитала, повыш. валютный курс нац. ден. единицы, снижается экспорт. Все это снижает совокупные расходы и ограничивает инфляцию.

29,30. Использование модели IS-LM для анализа воздействия ДКП. Эффективность ДКП и ДКП РБ

Существуют последствия влияния фискальной и ДКП:

Последств. фискальн. политики заключ. в эффекте «вытеснения» - под влиянием измен. налогов или гос. расходов.

Последствия ДКП приводят к измен. уровня нац. дохода и % ставок.

Фискальная политика и ДКП не являются независ. друг от друга, и поэтому важной задачей является анализ послед. их взаимодейств.

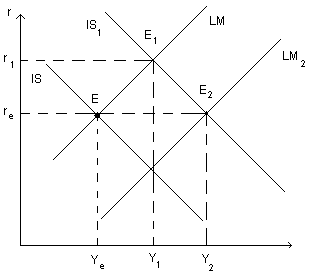

Взаим. ФП и ДКП в модели IS-LM.

Д опустим

в период спада произв. экономика

находилась в равновесии в точкеE.

Было принято решение увеличить выпуск,

увеличив совокупные расходы путем

проведения стимулирующей ФП. Рост гос.

расх. => к >-чению расх. и сдвигу прямой

с IS

в IS1

В следствие эффекта вытеснения доход

вырастет с Ye

до Y1.

Однако для достижения поставленной

цели такого прироста недостаточно.

Поэтому необходимо использовать

стимулирующую ДКП. Увеличение Ms

приведет к сдвигу кривой LM

в положение LM1

и положение равновесия переместится с

E1

до E2

объем

вырастет с Y1

до Y2,

а процентная ставка снизится до re.

опустим

в период спада произв. экономика

находилась в равновесии в точкеE.

Было принято решение увеличить выпуск,

увеличив совокупные расходы путем

проведения стимулирующей ФП. Рост гос.

расх. => к >-чению расх. и сдвигу прямой

с IS

в IS1

В следствие эффекта вытеснения доход

вырастет с Ye

до Y1.

Однако для достижения поставленной

цели такого прироста недостаточно.

Поэтому необходимо использовать

стимулирующую ДКП. Увеличение Ms

приведет к сдвигу кривой LM

в положение LM1

и положение равновесия переместится с

E1

до E2

объем

вырастет с Y1

до Y2,

а процентная ставка снизится до re.

Следует учитыв ., что рост предложения денег в долг. периоде может привести к инфляции. Взаимодейств. ФП и ДКП необх. учитывать и при финансир. бюдж. дефицита.

При использовании ФП и ДКП следует учитывать, что они изменяют не только сам совок. спрос, но и его структуру

Эффективность ДКП и ее особенности в РБ.

Эфф-сть ДКП определяется тем, на сколько удается обеспечить баланс безраб. и инфл. НБ должен проводить такую полит ., кот. решает оба вопроса сразу.

Положительные черты ДКП:

1. Быстрота и четкость по сравн. с фискальной полит.

2. В развитых странах ДКП изолирована от полит. давления. кроме того она мягче чем фискальная полит.

Отрицательные черты ДКП:

1. Если энергично проводить политику «дорогих» денег, то она способна понизить резервы ком. банков так, что они должны будут ограничить объем кредитов, что ограничит предлож. денег.

2. Полит. «дешевых» денег может обеспечить необх. резервы ком. банков, но она не гарантирует, что банки выдадут ссуду там, где это необх. В итоге полит. окажется малоэфф-ной.

3. Скорость обращения денег меняется в направлении, противоположном предлож. денег, тем самым тормозит измен-я в предлож. денег, которое становится ограниченным, что приводит к фин. спаду.

Главными задачами на 11-15 гг. являются обеспечение устойчивости белорусского рубля и поддержание финансовой стабильности путем проведения эффективной монетарной политики.

Направления реализации этих задач предусматривают:

постепенный переход в рамках привязки к корзине иностранных валют к более гибкому формированию обменного курса по мере повышения внутренней и внешней сбалансированности экономики в целях поддержания конкурентоспособности отечественных производителей и ограничения инфляционных процессов; формирование золотовалютных резервов на уровне, обеспечивающем экономическую безопасность страны; совершенствование системы рефинансирования банков, основанной на рыночных условиях формирования цены ресурсов, что позволит повысить эффективность процентной политики и снизить процентные риски для банковской системы; поддержание процентных ставок на положительном уровне, обеспечивающем сохранность и привлекательность ресурсов в национальной валюте, а также доступность банковского кредита для нефинансового сектора экономики.

В результате названных действий будет обеспечена стабильность курса белорусского рубля к корзине валют в коридоре плюс (минус) 10 процентов, ставка рефинансирования НЦ будет снижена до 6 — 8 процентов к концу пятилетия. Предполагается, что к 2015 году прирост индекса потребительских цен не превысит 5 — 6 процентов.