1181

.pdf

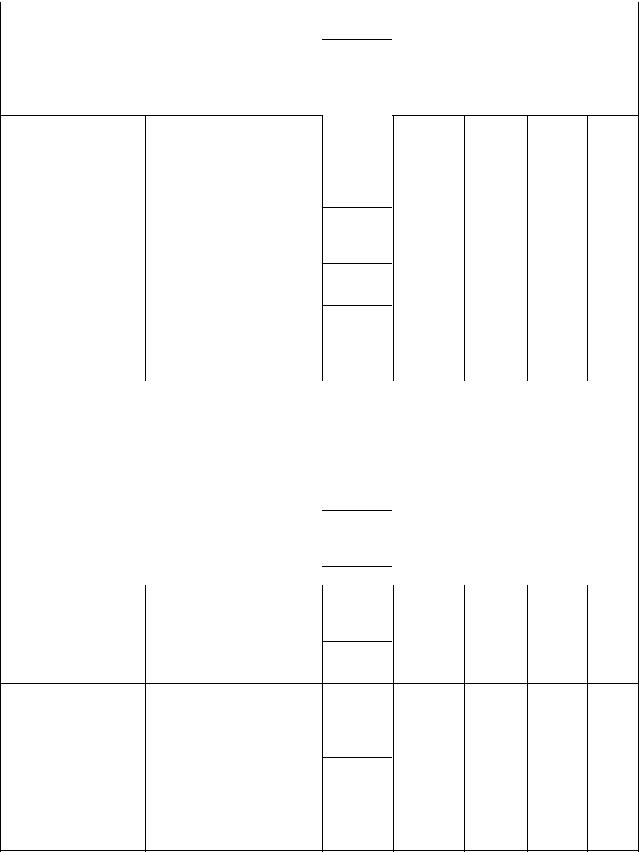

Таблица 2.2

Финансовые коэффициенты

|

|

Значение, |

|

Отклонение |

|||

Показатели |

Расчет |

т. р. |

Норм. |

||||

Пред. |

Отч. |

знач. |

Абс. |

TR, |

|||

|

|

||||||

|

|

период |

период |

|

|

% |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Коэффициенты капитализации

1.Коэффициент

независимости |

Кск = |

|

СК |

|

|

|

|

||||||||||

(доля |

собств. |

|

>0,3 |

|

|

||||||||||||

|

|

БП |

|||||||||||||||

средств в стоимо- |

|

|

|

|

|

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

сти имущества) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

2. |

Доля |

заемных |

Кзк = |

|

|

ЗК |

|

|

|

|

|||||||

средств в стоимо- |

|

|

<0,7 |

|

|

||||||||||||

|

|

БП |

|||||||||||||||

сти имущества |

|

|

|

|

|

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

3. |

Коэффициент |

|

Кз = |

СК |

|

|

|

|

|

||||||||

задолженности |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

ЗК |

|

|

|

|

|

||||||||||||

4. |

Доля |

дебитор- |

|

|

|

|

ДЗ |

|

|

|

|

||||||

ской задолженно- |

Кдз = |

|

|

|

|

|

|||||||||||

сти |

в стоимости |

|

|

БП |

|

|

|

||||||||||

имущества |

|

|

|

|

|

|

|

|

|

|

ликвидно |

|

|

|

|

||

|

|

|

|

Коэффициенты |

сти |

|

|

|

|||||||||

1. |

Коэффициент |

Кал = |

|

|

ДС |

|

|

|

|

|

|

||||||

абсолютной лик- |

|

|

|

|

>0,1 |

|

|

||||||||||

|

|

КП |

|

|

|||||||||||||

видности |

|

|

|

|

|

|

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

2. |

Коэффициент |

Кпп = |

ДС + КФВ+ ДЗ |

|

|

|

|

|

|

||||||||

промежуточной |

|

|

|

>0,8 |

|

|

|||||||||||

|

КП |

|

|

|

|

||||||||||||

ликвидности |

|

|

|

|

|

|

|

|

|

||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

3. |

Коэффициент |

Ктл = |

|

|

ОА |

|

|

|

|

|

|

||||||

покрытия |

(общей |

|

|

|

|

>2 |

|

|

|||||||||

|

|

КП |

|

|

|

|

|||||||||||

ликвидности) |

|

|

|

|

|

|

|

|

|

||||||||

|

|

|

|

|

|

|

|

|

|

вой актив |

|

|

|

|

|||

|

|

|

|

Показатели дело |

ности |

|

|

|

|||||||||

1. |

Коэффициент |

Коб = |

|

|

ВР |

|

|

|

|

||||||||

оборачиваемости |

|

|

|

|

|

||||||||||||

|

|

БП |

|

|

|

||||||||||||

(общий) |

|

|

|

|

|

|

|

|

|||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

2. |

Оборачивае- |

Кзап = |

ВР |

|

|

|

|

|

|||||||||

мость запасов |

|

|

|

|

|

||||||||||||

З |

|

|

|

||||||||||||||

3.Оборачивае-

мость |

собствен- |

Кобсос = |

ВР |

|

|

|

|

|||

ных |

оборотных |

СОС |

|

|

|

|||||

средств |

|

|

|

|

|

|

|

|

|

|

4. Коэффициент |

|

|

|

|

|

|

|

|

||

обеспеченности |

Кобесп |

= |

СК − ВА |

|

|

|

||||

собственными |

>0,1 |

|||||||||

|

||||||||||

оборотными сред- |

сос |

|

|

ОА |

|

|

|

|||

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|

|||

ствами |

|

|

|

|

|

|

|

|

|

|

По результатам табл. 2.2 дать оценку динамики финансовой устойчи-

11

вости, платежеспособности, деловой активности. Выполнить анализ отклонений, охарактеризовать тенденции изменения финансового состояния предприятия.

3 Анализ финансовой устойчивости предприятия

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Анализ финансовой устойчивости проводится для выявления плате-

жеспособности предприятия – способности предприятия рассчитываться по платежам для обеспечения процесса непрерывного производства, т. е. способности предприятия расплачиваться за свои основные и оборотные производственные фонды.

Финансовая устойчивость определяется показателем обеспеченности запасов предприятия собственными и заемными источниками формирования основных и оборотных производственных фондов. В соответствии с обеспеченностью запасов и затрат собственными и заемными источниками формирования различают следующие типы финансовой устойчивости.

Абсолютно устойчивое финансовое состояние (встречается крайне редко) характеризуется полным обеспечением запасов и затрат собственными оборотными средствами, что определяется соотношением

S = {1;1;1}.

Нормально устойчивое финансовое состояние характеризуется обеспечением запасов и затрат собственными оборотными средствами и долгосрочными заемными источниками:

S = {0;1;1}.

Неустойчивое финансовое положение характеризуется обеспечением запасов и затрат за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т. е. за счет всех основных источников формирования запасов:

12

S = {0;0;1}.

Кризисное финансовое положение – запасы не обеспечиваются ис-

точниками их формирования; предприятие находится на грани банкротства:

S = {0;0;0}.

Результатом анализа финансовой устойчивости является установление типа финансовой устойчивости предприятия.

Для определения типа финансовой устойчивости предприятия используют результаты расчетов, представленные в табл. 3.1, которые характеризуют состояние запасов и обеспеченность их источниками формирования.

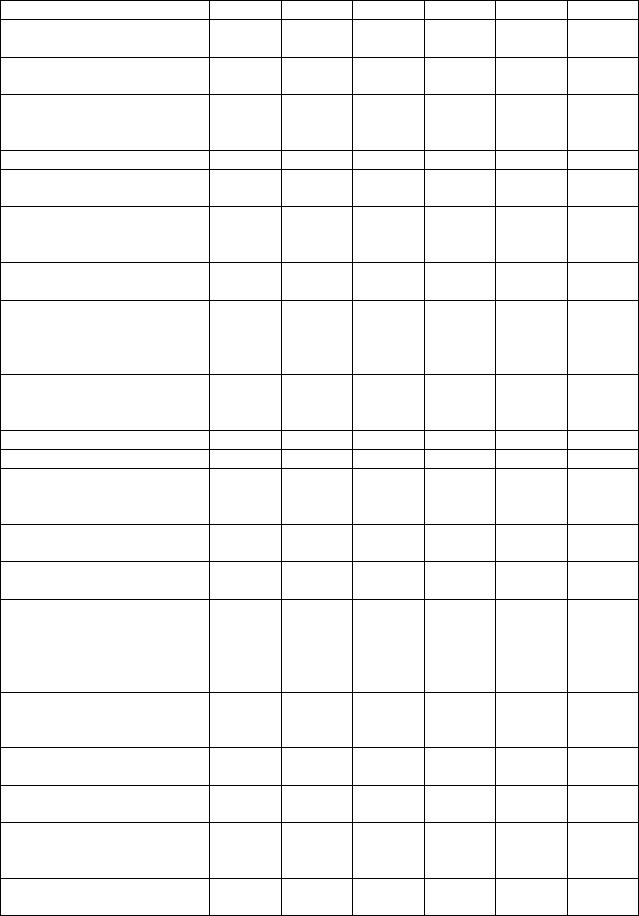

Таблица 3.1 Динамика обеспеченности запасов и затрат предприятия финансовыми

источниками

|

Показатели |

Условные |

Значение, т. р. |

Абсо- |

|

|

|

обозначения |

Предыду- |

Отчетный |

лютное |

|

|

|

щий год |

год |

отклоне- |

|

|

|

|

|

ние |

1. |

Собственные источники оборот- |

СИ |

|

|

|

ных средств |

|

|

|

||

|

|

|

|

||

2. |

Внеоборотные активы |

ВА |

|

|

|

3. |

Наличие собственных оборотных |

СОС |

|

|

|

средств СОС=СИ−ВА |

|

|

|

||

|

|

|

|

||

4. |

Долгосрочные пассивы |

ДП |

|

|

|

5. |

Наличие собственных и долго- |

|

|

|

|

срочных источников формирования |

СД |

|

|

|

|

запасов и затрат |

|

|

|

||

|

|

|

|

||

СД=СОС+ДП |

|

|

|

|

|

6. |

Краткосрочные заемные средства |

КЗС |

|

|

|

7. |

Общая величина источников фор- |

ОИ |

|

|

|

мирования запас и затрат |

|

|

|

||

|

|

|

|

||

8. |

Запасы |

З |

|

|

|

9. |

Трехкомпонентный показатель |

S |

|

|

|

По данным табл. 3.1 следует охарактеризовать тип финансовой устойчивости, установить тенденции его изменения. По результатам анализа наметить основные пути повышения финансовой устойчивости.

13

4 Анализ денежных потоков

Для того чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и их расходования, а также увязать величину полученного финансового результата с состоянием денежных средств, необходимо выделить и проанализировать все направления поступления (притока) и расходования (оттока) денежных средств.

Для анализа движения денежных средств можно использовать 2 ме-

тода: прямой и косвенный.

При использовании прямого метода сопоставляются абсолютные суммы поступления и расходования денежных средств по видам деятельности: текущей, инвестиционной и финансовой.

Алгоритм анализа движения денежных средств прямым методом представлен в табл. 4.1.

Таблица 4.1 Движение денежных средств предприятия (прямой метод)

|

Отчетный год |

Прошлый год |

Отклонение |

|||

Наименование показателя |

сумма, |

удель- |

сумма, |

удель- |

т. р. |

% |

|

т. р. |

ный |

т. р. |

ный |

||

|

вес, % |

вес, % |

|

|

||

|

|

|

|

|

||

1 |

2 |

3 |

4 |

5 |

6 |

7 |

Остаток денежных средств |

|

|

|

|

|

|

на начало года |

|

|

|

|

|

|

1. Движение денежных |

|

|

|

|

|

|

средств по текущей дея- |

|

|

|

|

|

|

тельности (ТД): |

|

|

|

|

|

|

1.1. Приток денежных |

|

|

|

|

|

|

средств: |

|

|

|

|

|

|

Средства, полученные от |

|

|

|

|

|

|

покупателей, заказчиков |

|

|

|

|

|

|

Авансы, полученные от |

|

|

|

|

|

|

покупателей |

|

|

|

|

|

|

Прочие доходы |

|

|

|

|

|

|

1.2. Отток денежных |

|

|

|

|

|

|

средств: |

|

|

|

|

|

|

Денежные средства, на- |

|

|

|

|

|

|

правленные: |

|

|

|

|

|

|

- на оплату приобретенных |

|

|

|

|

|

|

товаров, услуг, сырья и |

|

|

|

|

|

|

иных оборотных активов |

|

|

|

|

|

|

- на оплату труда |

|

|

|

|

|

|

14

Продолжение табл. 4.1

1 |

2 |

3 |

4 |

5 |

6 |

7 |

-на выплату дивидендов, процентов

-на расчеты по налогам и сборам

-на отчисления в государственные внебюджетные фонды

-на прочие расходы

1.3. Итого приток (отток) денежных средств от ТД

2. Движение денежных средств по инвестиционной деятельности (ИД)

2.1. Приток денежных средств:

Выручка от продажи объектов основных средств и иных внеоборотных активов

Выручка от продажи ценных бумаг и иных финансовых вложений

Полученные дивиденды

Полученные проценты

Поступления от погашения займов, предоставленных другим организациям

2.2. Отток денежных средств:

Приобретение дочерних организаций

Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов

Приобретение ценных бумаг и иных финансовых вложений

Займы, предоставленные другим организациям

2.3. Итого приток (отток) денежных средств от ИД

3. Движение денежных средств по финансовой деятельности (ФД)

3.1. Приток денежных средств:

15

Окончание табл. 4.1

1 |

2 |

3 |

4 |

5 |

6 |

7 |

Поступления от эмиссии |

|

|

|

|

|

|

акций или иных долговых |

|

|

|

|

|

|

бумаг |

|

|

|

|

|

|

Поступления от займов и |

|

|

|

|

|

|

кредитов, предоставлен- |

|

|

|

|

|

|

ных другими организа- |

|

|

|

|

|

|

циями |

|

|

|

|

|

|

Прочие поступления |

|

|

|

|

|

|

3.2. Отток денежных |

|

|

|

|

|

|

средств: |

|

|

|

|

|

|

Погашение займов и кре- |

|

|

|

|

|

|

дитов (без процентов) |

|

|

|

|

|

|

Погашение обязательств |

|

|

|

|

|

|

по финансовой деятельно- |

|

|

|

|

|

|

сти |

|

|

|

|

|

|

3.3. Итого приток (отток) |

|

|

|

|

|

|

денежных средств от ФД |

|

|

|

|

|

|

Чистое увеличение |

|

|

|

|

|

|

(уменьшение) денежных |

|

|

|

|

|

|

средств и их эквивалентов |

|

|

|

|

|

|

Остаток денежных средств |

|

|

|

|

|

|

на конец отчетного перио- |

|

|

|

|

|

|

да |

|

|

|

|

|

|

Поступило денежных |

|

|

|

|

|

|

средств, всего |

|

100 |

|

100 |

|

0 |

Израсходовано денежных |

|

|

|

|

|

|

средств, всего |

|

100 |

|

100 |

|

0 |

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученного финансового результата с изменением величины денежных средств. Данный метод предполагает корректировку чистой прибыли (убытка) для преобразования величины полученного финансового результата в величину чистого денежного потока. В результате корректировки чистой прибыли устанавливается реальный приток (отток) денежных средств.

Алгоритм оценки денежных средств косвенным методом представлен в табл. 4.2.

16

|

|

Таблица 4.2 |

Движение денежных средств (косвенный метод) |

||

|

|

|

Показатели |

Приток денеж- |

Отток денеж- |

|

ных средств, |

ных средств, |

|

т. р. |

т.р. |

1 |

2 |

3 |

1. Движение денежных средств от текущей деятель- |

|

|

ности |

|

|

1.1. Чистая прибыль |

(+) |

|

1.2. Начисленная амортизация по внеоборотным ак- |

(+) |

|

тивам |

|

|

1.3. Изменение суммы сырья, материалов и других |

(+) |

(−) |

аналогичных ценностей |

|

|

1.4. Изменение объема готовой продукции и товаров |

(+) |

(−) |

для перепродажи и отгруженных |

|

|

1.5. Изменение объема незавершенного производства |

(+) |

(−) |

1.6. Изменение расходов будущих периодов |

(+) |

(−) |

1.7. Изменение величины НДС по приобретенным |

(+) |

(−) |

ценностям |

|

|

1.8. Изменение величины краткосрочных финансовых |

(+) |

(−) |

вложений |

|

|

1.9. Изменение суммы дебиторской задолженности |

(+) |

(−) |

1.10. Изменение величины задолженности перед по- |

(+) |

(−) |

ставщиками и подрядчиками |

|

|

1.10. Изменение задолженности по оплате труда |

(+) |

(−) |

1.11. Изменение задолженности по налогам и сборам |

(+) |

(−) |

1.12. Изменение величины задолженности перед вне- |

(+) |

(−) |

бюджетными фондами |

|

|

1.13. Изменение суммы прочей кредиторской задол- |

(+) |

(−) |

женности |

|

|

1.14. Изменение задолженности по авансам получен- |

(+) |

(−) |

ным |

|

|

Итого денежных средств от текущей деятельности |

(+) |

(−) |

2. Движение денежных средств от инвестиционной |

|

|

деятельности |

|

|

2.1. Изменение денежных средств от реализации ос- |

(+) |

(−) |

новных средств |

|

|

2.2. Изменение денежных средств от приобретения |

(+) |

(−) |

внеоборотных активов и капитальных вложений |

|

|

Итого денежных средств от инвестиционной дея- |

(+) |

(−) |

тельности |

|

|

3. Движение денежных средств от финансовой дея- |

|

|

тельности |

|

|

3.1. Изменение задолженности банку |

(+) |

(−) |

3.2. Изменение задолженности по полученным зай- |

(+) |

(−) |

мам |

|

|

Итого состояние денежных средств от финансовой |

(+) |

(−) |

деятельности |

|

|

Изменения состояния денежных средств |

(+) |

(−) |

17

По данным табл. 4.1 и 4.2 рассчитать структуру поступивших и израсходованных денежных средств, дать оценку потока денежных средств.

5 Анализ дебиторской и кредиторской задолженности

Дебиторская задолженность – это средства, отвлеченные из оборота данного предприятия, которые находятся у других физических и юридических лиц. Источником их покрытия являются собственные средства предприятия или средства других предприятий.

Кредиторская задолженность – это средства, временно привлеченные от других физических и юридических лиц. Они временно используются в обороте данного предприятия. При наступлении срока их оплаты они должны быть возвращены из суммы оборотных средств.

Для оценки состояния дебиторской и кредиторской задолженности предприятия необходимо составить табл. 5.1.

Таблица 5.1 Состояние дебиторской и кредиторской задолженности предприятия

|

|

|

Значение, |

Удельный вес, % |

Изменение |

|||

|

Наименование показателя |

т. р. |

|

|

|

|

||

|

Преды- |

Отчет- |

Преды- |

Отчет- |

+, - |

% |

||

|

|

|

дущий |

ный год |

дущий |

ный год |

|

|

|

|

|

год |

|

год |

|

|

|

1. |

Дебиторская |

задолженность |

|

|

|

|

|

|

(до 12 месяцев) |

|

|

|

|

|

|

|

|

2. |

Дебиторская |

задолженность |

|

|

|

|

|

|

(после 12 месяцев) |

|

|

|

|

|

|

||

3. |

Кредиторская задолжен- |

|

|

|

|

|

|

|

ность: |

|

|

|

|

|

|

|

|

ки |

3.1. поставщики и подрядчи- |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3.2. по оплате труда |

|

|

|

|

|

|

|

|

3.3. выплаты в бюджет |

|

|

|

|

|

|

|

|

3.4. прочие кредиторы |

|

|

|

|

|

|

|

Итого кредиторской задолжен- |

|

|

|

|

|

|

||

ности |

|

|

|

|

|

|

|

|

Всего ДЗ и КЗ |

|

|

|

100 |

100 |

|

|

|

В ходе анализа дебиторской и кредиторской задолженности рассчиты-

18

вают следующие показатели:

1. Оборачиваемость дебиторской (кредиторской) задолженности (Кдз,

Ккз):

Кдз = ДЗВР(КЗ) ,

где ДЗ – дебиторская задолженность, т. р.; КЗ – кредиторская задолженность, т. р.

2.Период погашения дебиторской задолженности (Д):

Д= Т ,

Кдз

где Т – календарный период (365 дней).

3. Доля дебиторской задолженности в общем объеме оборотных средств (Удз):

Удз = ОбДЗС ×100% ,

где ОбС – величина оборотных средств, т. р.

Все показатели следует рассчитать в динамике и выполнить сравнительный анализ.

По результатам расчетов разработать рекомендации по управлению дебиторской и кредиторской задолженностями на анализируемом предприятии.

6 Анализ эффективности использования оборотных средств

Оборотные средства (текущие активы, оборотные активы) предприятия обеспечивают непрерывность производственного процесса. Ускорение оборачиваемости оборотных активов уменьшает потребность в последних, позволяя снизить запасы, размеры незавершенного производства. На скорость оборота оборотных средств оказывают влияние: отраслевая принадлежность; масштабы предприятия; экономическая ситуация в стране; ценовая политика предприятия; структура активов.

Для осуществления анализа использования оборотных средств следует

19

выполнить следующие расчеты в табл. 6.1.

Таблица 6.1 Показатели оборачиваемости оборотных средств

|

|

|

Ед. |

Значение, т. р. |

Отклонения |

||

|

Показатели |

Преды- |

Отчетный |

Абсол. |

Относ., |

||

|

изм. |

дущий |

год |

(+, −) |

TR |

||

|

|

|

|||||

|

|

|

|

год |

|

|

|

1. |

Выручка от продаж (ВР) |

|

|

|

|

|

|

2. |

Оборотные средства (ОС) |

|

|

|

|

|

|

3. |

Коэффициент |

оборачиваемости |

|

|

|

|

|

(Коб) |

|

|

|

|

|

|

|

4. |

Длительность |

оборота оборот- |

|

|

|

|

|

ных средств (Д) |

|

|

|

|

|

|

|

5. |

Коэффициент закрепления обо- |

|

|

|

|

|

|

ротных средств (Кз) |

|

|

|

|

|

||

По данным табл. 6.1 выполнить анализ оборотных средств, осуществить сравнение показателей.

1. Используя данные табл. 6.1, определить величину абсолютной экономии (привлечения) оборотного капитала предприятием по формулам:

1.ОС = ОС1 −ОС0 ×КВР ,

где ОС0, ОС1 – оборотные средства предприятия в предыдущем и отчетном периоде, т. р.;

КВР = ВР1 , ВР0

где ВР0, ВР1 – выручка от реализации предыдущего и отчетного периодов, т. р.

2.ОС = ( Д1 − Д0 ) ×ВР1 одн ,

где Д – длительность оборота; ВРодн – однодневная реализация продукции.

Выполнить анализ использования ОС по результатам расчетов.

2. Определить величину прироста объема продукции за счет ускорения оборачиваемости оборотных средств, применяя метод цепных подстановок:

ВР = (Коб1 − Коб0 ) ×ОС1 .

3. Оценить влияние оборачиваемости на приращение прибыли ∆Р:

20